@Mayacrypt @Zircuit 哇,Maya,這個向下破位感覺不同,純信號,沒有噪聲

查看原文GateUser-df796f3c

用戶暫無簡介

GateUser-df796f3c

$BTC.b 成為 $BTC 標準的主要推動力,這是一個抵押品重新評價事件,其推動者是 @Lombard_Finance。

這是首次在此層面上,$BTC 杠杆與以下三個元素掛鉤:

• 验证者保障的發行

• 协议原生鑄幣

• 確定性穩定幣兌換

這三重保障消除了交易者通常在 $BTC 杠杆中支付過高的成本:不確定的失效模式。

一旦抵押品損失變得在數學上有界,而非依賴發行人,三種風險動態將重新定價:

1️⃣ 清算拓撲結構簡化:

多重包裝在不同平台間形成反饋螺旋。一個單一的 $BTC 標準壓縮了這種拓撲。級聯效應縮短,交易量尾部趨於平坦。

2️⃣ 信用不再定價企業期限:

當償付能力證明存於鏈上時,貸款方停止對鏈下的不透明性收費。借貸曲線自動收緊。

3️⃣ 杠杆變得結構化,而非由敘事驅動:

更高的LTV來自可預測性,而非樂觀情緒。風險數學在情緒之前提升天花板。

這就是新型杠杆制度實際出現的方式:不是來自熱情,而是來自風險壓縮。

操作流程始終如下:

• 基礎設施首先降低風險

• 信用曲線緊跟其後

• 持倉建立

• 現貨價格最後反應

目前正在進行的反轉十分明顯:

$BTC 杠杆不再承擔包裝風險。

它直接在由 @Lombard_Finance 發行的驗證者保障抵押品上進行複利。

這不是投機轉移。

這是資產負債表架構的變革。

這是首次在此層面上,$BTC 杠杆與以下三個元素掛鉤:

• 验证者保障的發行

• 协议原生鑄幣

• 確定性穩定幣兌換

這三重保障消除了交易者通常在 $BTC 杠杆中支付過高的成本:不確定的失效模式。

一旦抵押品損失變得在數學上有界,而非依賴發行人,三種風險動態將重新定價:

1️⃣ 清算拓撲結構簡化:

多重包裝在不同平台間形成反饋螺旋。一個單一的 $BTC 標準壓縮了這種拓撲。級聯效應縮短,交易量尾部趨於平坦。

2️⃣ 信用不再定價企業期限:

當償付能力證明存於鏈上時,貸款方停止對鏈下的不透明性收費。借貸曲線自動收緊。

3️⃣ 杠杆變得結構化,而非由敘事驅動:

更高的LTV來自可預測性,而非樂觀情緒。風險數學在情緒之前提升天花板。

這就是新型杠杆制度實際出現的方式:不是來自熱情,而是來自風險壓縮。

操作流程始終如下:

• 基礎設施首先降低風險

• 信用曲線緊跟其後

• 持倉建立

• 現貨價格最後反應

目前正在進行的反轉十分明顯:

$BTC 杠杆不再承擔包裝風險。

它直接在由 @Lombard_Finance 發行的驗證者保障抵押品上進行複利。

這不是投機轉移。

這是資產負債表架構的變革。

BTC-1.59%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

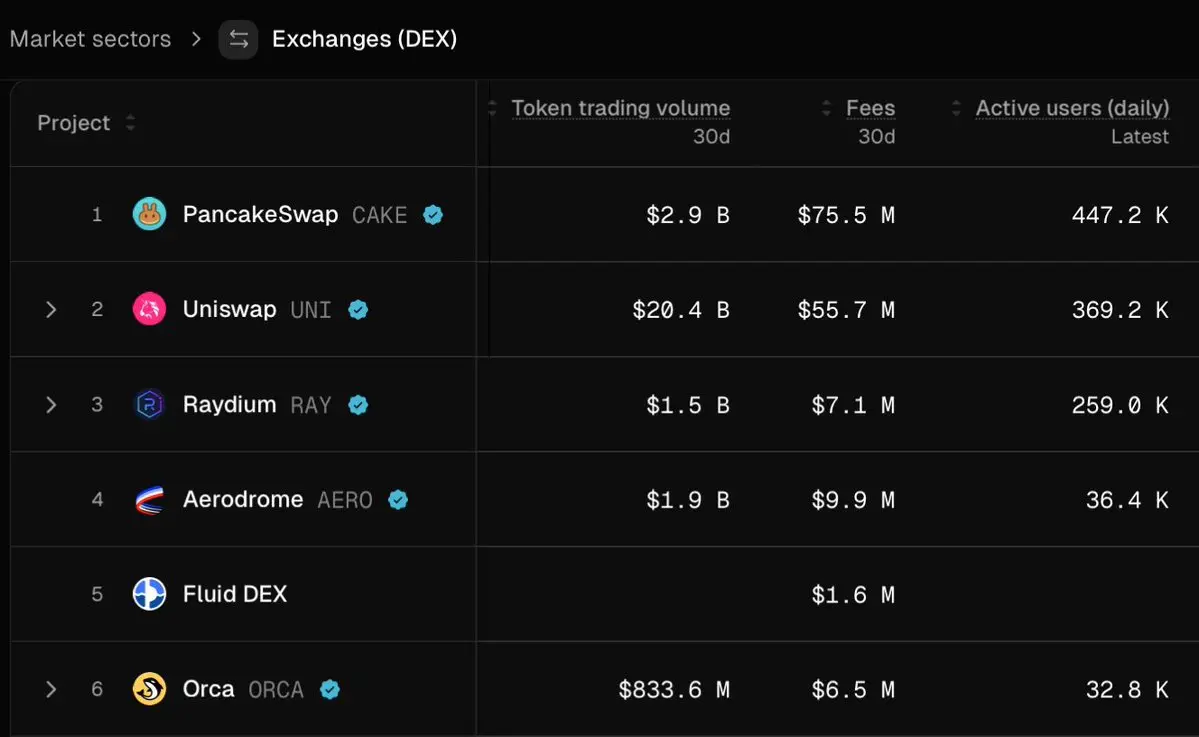

永續合約每筆交易收取的費用更高。DEXs 賺得更多。

過去30天內:

-> 永續合約平台處理了 $19.1B 的交易量,並賺取了 $87.3M 的手續費。

-> DEXs 處理了 $228.8B 的現貨交易量,並賺取了 $224.4M 的手續費。

永續合約每一美元的變現能力更強。

DEXs 則是在規模上取勝。

僅論手續費效率,永續合約勝出:

• 每交易 1 美元,永續合約收取 0.46%

• 每交易 1 美元,DEXs 收取 0.10%

但若論絕對現金流,DEXs 依然主導:

DEXs 賺取的總手續費約為永續合約的 2.6 倍

這個差距是結構性的。

永續合約在槓桿、回饋金和窄價差上競爭。他們必須保持手續費足夠高以實現變現,但又必須夠低才能留住交易流量。

DEXs 對每一次兌換都收取固定費用。路由、套利、再平衡、遷移和跨鏈流動都要付這筆費用。他們靠廣度規模擴張,而非槓桿。

這就是本質區分:

• 永續合約主導手續費強度。

• DEXs 主導總現金流。

簡單來說:

永續合約變現的是交易者。

DEXs 變現的是整個生態系統。

查看原文過去30天內:

-> 永續合約平台處理了 $19.1B 的交易量,並賺取了 $87.3M 的手續費。

-> DEXs 處理了 $228.8B 的現貨交易量,並賺取了 $224.4M 的手續費。

永續合約每一美元的變現能力更強。

DEXs 則是在規模上取勝。

僅論手續費效率,永續合約勝出:

• 每交易 1 美元,永續合約收取 0.46%

• 每交易 1 美元,DEXs 收取 0.10%

但若論絕對現金流,DEXs 依然主導:

DEXs 賺取的總手續費約為永續合約的 2.6 倍

這個差距是結構性的。

永續合約在槓桿、回饋金和窄價差上競爭。他們必須保持手續費足夠高以實現變現,但又必須夠低才能留住交易流量。

DEXs 對每一次兌換都收取固定費用。路由、套利、再平衡、遷移和跨鏈流動都要付這筆費用。他們靠廣度規模擴張,而非槓桿。

這就是本質區分:

• 永續合約主導手續費強度。

• DEXs 主導總現金流。

簡單來說:

永續合約變現的是交易者。

DEXs 變現的是整個生態系統。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

@Infinit_Labs 的早期採用遵循一個明確的軌跡:

• 錢包集成擴大分銷

• 自動化策略喚醒閒置餘額

• 收益路由代理捕獲跨鏈低效。

在早期階段,每個新用戶都有幫助,因爲市場仍然有松弛。

但這種松弛最終會消失。隨着一鍵執行的規模擴大,價差收緊,收益壓縮,整個系統開始看起來像任何一個過多資本追逐相同機會的市場。一個錢包的邊際價值下降。

— 增長不再有幫助的點

這個階段是飽和點:系統持續增長,但可提取的收益並沒有。

APY逐漸平穩,因爲代理商正常化路由,跨鏈價差消失,執行優勢從發現轉移到時機和可靠性。更多用戶不再創造更多的上行空間。

在那一刻,重心發生了變化。

— 真實優化發生的地方

一旦表層收益壓縮,下一步邊緣將移入代理層。

用戶之間不是競爭相同的機會,而是價值來自於Infinit的代理如何相互協調:

• 重新平衡代理與對沖代理信號

• 收益路由器與橋接代理同步

• 風險監控實時調整執行

在這裏,策略變成了一個系統,而不是一系列步驟的集合。

— 爲什麼INFINIT的設計適合這個階段

INFINIT已爲這一轉變做好了準備,因爲其架構已經將三個層次分開:

• 錢包表面的意圖

• 在代理羣中進行協調

• 在用戶自己的智能帳戶上結算

這種分離使得保管變得簡單,即使編排變得更加復雜。

它還允許在不重新設計基礎的情況下添加新代理,因此隨着策略的演變,系統可以水平擴展。

— 當編排成爲產

• 錢包集成擴大分銷

• 自動化策略喚醒閒置餘額

• 收益路由代理捕獲跨鏈低效。

在早期階段,每個新用戶都有幫助,因爲市場仍然有松弛。

但這種松弛最終會消失。隨着一鍵執行的規模擴大,價差收緊,收益壓縮,整個系統開始看起來像任何一個過多資本追逐相同機會的市場。一個錢包的邊際價值下降。

— 增長不再有幫助的點

這個階段是飽和點:系統持續增長,但可提取的收益並沒有。

APY逐漸平穩,因爲代理商正常化路由,跨鏈價差消失,執行優勢從發現轉移到時機和可靠性。更多用戶不再創造更多的上行空間。

在那一刻,重心發生了變化。

— 真實優化發生的地方

一旦表層收益壓縮,下一步邊緣將移入代理層。

用戶之間不是競爭相同的機會,而是價值來自於Infinit的代理如何相互協調:

• 重新平衡代理與對沖代理信號

• 收益路由器與橋接代理同步

• 風險監控實時調整執行

在這裏,策略變成了一個系統,而不是一系列步驟的集合。

— 爲什麼INFINIT的設計適合這個階段

INFINIT已爲這一轉變做好了準備,因爲其架構已經將三個層次分開:

• 錢包表面的意圖

• 在代理羣中進行協調

• 在用戶自己的智能帳戶上結算

這種分離使得保管變得簡單,即使編排變得更加復雜。

它還允許在不重新設計基礎的情況下添加新代理,因此隨着策略的演變,系統可以水平擴展。

— 當編排成爲產

IN-2.76%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

對收益的誤解是結構性的。

大多數人仍然將其視爲一種“選擇”,而實際決定表現的因素是你的資本如何高效地到達需要去的地方。

APR 表格暗示了簡單性。

市場不這樣。

流動性現在遍布於L1、L2、應用鏈、意圖路由器和時間敏感的執行環境。

這種碎片化打破了“最高APR”轉化爲最高回報的舊模型。

@Infinit_Labs 的價值來自於理解爲什麼會發生這種斷裂,並爲取而代之的環境進行建設。

當執行成爲問題時,收益就變成了工程挑戰,而不是選擇挑戰。

@Infinit_Labs 的架構反映了這種轉變:

- 它給路徑打分而不是給池打分

- 它衡量的是淨收益而非宣傳收益

- 它優化執行摩擦,而不是追逐激勵

- 它將流動性視爲一種拓撲,而不是靜態圖表

這種區別微妙但基礎。

APR 只告訴你一個池子支付多少。

它並沒有告訴你到達那個池子的成本或在市場波動時重新定位的懲罰。

執行的APY告訴你真相:

在系統運轉後,您的資本保留了多少。

這是大多數收益產品抽象化的層次,而Infinit選擇直接解決這個層次。

這就是模型復合的原因。

每條更好的路線都會提高實際收益。

更高的實際回報吸引更多資金流入。

更多的流量改善了路由智能。

改進的智能產生更好的路線。

執行成爲強化循環。

從整體上看,@Infinit_Labs 將 DeFi 收益的關注點從“哪個池子看起來好”轉向“哪個路徑浪費的價值最少。”

這是一個不同的

查看原文大多數人仍然將其視爲一種“選擇”,而實際決定表現的因素是你的資本如何高效地到達需要去的地方。

APR 表格暗示了簡單性。

市場不這樣。

流動性現在遍布於L1、L2、應用鏈、意圖路由器和時間敏感的執行環境。

這種碎片化打破了“最高APR”轉化爲最高回報的舊模型。

@Infinit_Labs 的價值來自於理解爲什麼會發生這種斷裂,並爲取而代之的環境進行建設。

當執行成爲問題時,收益就變成了工程挑戰,而不是選擇挑戰。

@Infinit_Labs 的架構反映了這種轉變:

- 它給路徑打分而不是給池打分

- 它衡量的是淨收益而非宣傳收益

- 它優化執行摩擦,而不是追逐激勵

- 它將流動性視爲一種拓撲,而不是靜態圖表

這種區別微妙但基礎。

APR 只告訴你一個池子支付多少。

它並沒有告訴你到達那個池子的成本或在市場波動時重新定位的懲罰。

執行的APY告訴你真相:

在系統運轉後,您的資本保留了多少。

這是大多數收益產品抽象化的層次,而Infinit選擇直接解決這個層次。

這就是模型復合的原因。

每條更好的路線都會提高實際收益。

更高的實際回報吸引更多資金流入。

更多的流量改善了路由智能。

改進的智能產生更好的路線。

執行成爲強化循環。

從整體上看,@Infinit_Labs 將 DeFi 收益的關注點從“哪個池子看起來好”轉向“哪個路徑浪費的價值最少。”

這是一個不同的

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

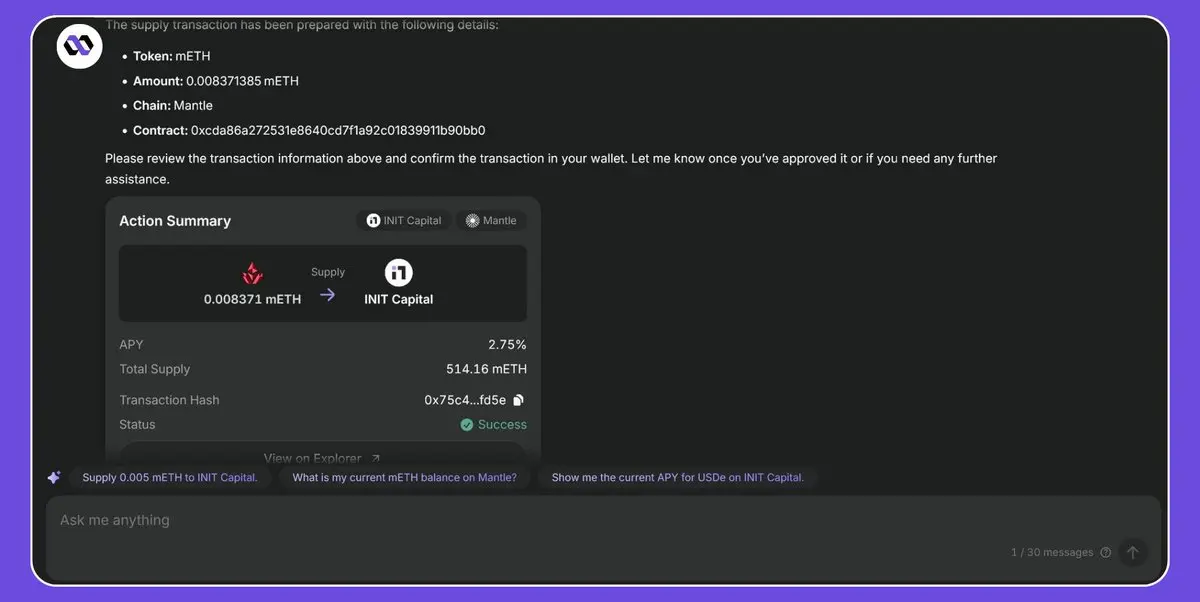

策略:雙表面收益引擎

該策略使用了@Mantle_Official上兩個最強大、最穩定的收益平面,@Infinit_Labs的代理可以實際執行:

$mETH supply APY 和 $USDe supply APY 內部@InitCapital_。

這兩個表面不斷分歧,因爲借款人需求推動$USDe 收益率上升,而$mETH 保持在大約2.7%的可預測水平。

通過在兩者之間分配您的頭寸,您建立了一個收益引擎,隨着時間的推移捕捉到兩者中更高的收益,而無需槓杆、流動性提供者風險或重新質押。

沒有循環。

沒有清算風險。

INFINIT僅支持兩個操作:Kyber交換 + INIT存款。

這是今天 Mantle 最簡單、最安全的“雙收益”配方。

— 爲什麼這有效?

INIT的借貸市場根據借款人利用率支付APY。

$mETH 作爲基礎抵押;穩定、可預測的年化收益率 (2.70%)

$USDe 在穩定幣流動中被廣泛使用。APY動態變化(3–7%)

在兩個表面之間分裂得到:

1. 穩定的基礎年化收益率來自$mETH

2. 更高的收益來自$USDe

3. 當一個表現優於另一個時的再平衡路徑

這是一種雙引擎承載:一個是穩定的,一個是變動的。

而這兩者在INFINIT當前代理的限制內都是100%可執行的。

— 步驟 (完全兼容100% INFINIT)

1. 在Mantle上開始使用$mETH 。

該策略使用了@Mantle_Official上兩個最強大、最穩定的收益平面,@Infinit_Labs的代理可以實際執行:

$mETH supply APY 和 $USDe supply APY 內部@InitCapital_。

這兩個表面不斷分歧,因爲借款人需求推動$USDe 收益率上升,而$mETH 保持在大約2.7%的可預測水平。

通過在兩者之間分配您的頭寸,您建立了一個收益引擎,隨着時間的推移捕捉到兩者中更高的收益,而無需槓杆、流動性提供者風險或重新質押。

沒有循環。

沒有清算風險。

INFINIT僅支持兩個操作:Kyber交換 + INIT存款。

這是今天 Mantle 最簡單、最安全的“雙收益”配方。

— 爲什麼這有效?

INIT的借貸市場根據借款人利用率支付APY。

$mETH 作爲基礎抵押;穩定、可預測的年化收益率 (2.70%)

$USDe 在穩定幣流動中被廣泛使用。APY動態變化(3–7%)

在兩個表面之間分裂得到:

1. 穩定的基礎年化收益率來自$mETH

2. 更高的收益來自$USDe

3. 當一個表現優於另一個時的再平衡路徑

這是一種雙引擎承載:一個是穩定的,一個是變動的。

而這兩者在INFINIT當前代理的限制內都是100%可執行的。

— 步驟 (完全兼容100% INFINIT)

1. 在Mantle上開始使用$mETH 。

USDE0.03%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

一個儲存黃金的堡壘生長緩慢。

一個運輸貨物的港口不斷增長。

DeFi 金庫是堡壘。DeFi 編排是港口。

這種區別捕捉到了去中心化金融(DeFi)中已經開始的結構性轉變。

資本正在從靜態配置轉向動態編排。

仍然圍繞固定策略構建的協議實際上是在爲昨天的市場定價,而不是我們今天交易的市場。

@Velvet_Capital 正在爲真實環境構建;一個由不斷旋轉和不穩定邊緣定義的環境:

• 片段化流動性

• 變動收益率曲線

• MEV敏感執行

• 跨鏈套利窗口

• 由波動性驅動的風險轉變

• 基於人工智能的策略選擇

在那個世界中,優勢並不來自於提供高年利率的金庫。

它來自一個系統,該系統以最低的摩擦和最高的信息密度在策略、場所和鏈之間路由資本。

這就是爲什麼 @Velvet_Capital 的行爲更像一個操作系統,而不是一個協議。

策略變成模塊化組件。

資本變成流動。

執行成爲了區分因素。

編排不是敘事。

在靜態策略衰退而適應性策略復合的市場中,這是一種結構上的必然性。

@Velvet_Capital 正在控制點進行定位:決定流動性如何移動、在哪裏賺取以及接受什麼風險的層。

那是真正的重心。

下一個DeFi競爭將不再是收益的競爭。

將由誰控制流動性所走的路徑而決定。

Velvet 正在朝着那個控制點建設。

一個運輸貨物的港口不斷增長。

DeFi 金庫是堡壘。DeFi 編排是港口。

這種區別捕捉到了去中心化金融(DeFi)中已經開始的結構性轉變。

資本正在從靜態配置轉向動態編排。

仍然圍繞固定策略構建的協議實際上是在爲昨天的市場定價,而不是我們今天交易的市場。

@Velvet_Capital 正在爲真實環境構建;一個由不斷旋轉和不穩定邊緣定義的環境:

• 片段化流動性

• 變動收益率曲線

• MEV敏感執行

• 跨鏈套利窗口

• 由波動性驅動的風險轉變

• 基於人工智能的策略選擇

在那個世界中,優勢並不來自於提供高年利率的金庫。

它來自一個系統,該系統以最低的摩擦和最高的信息密度在策略、場所和鏈之間路由資本。

這就是爲什麼 @Velvet_Capital 的行爲更像一個操作系統,而不是一個協議。

策略變成模塊化組件。

資本變成流動。

執行成爲了區分因素。

編排不是敘事。

在靜態策略衰退而適應性策略復合的市場中,這是一種結構上的必然性。

@Velvet_Capital 正在控制點進行定位:決定流動性如何移動、在哪裏賺取以及接受什麼風險的層。

那是真正的重心。

下一個DeFi競爭將不再是收益的競爭。

將由誰控制流動性所走的路徑而決定。

Velvet 正在朝着那個控制點建設。

VELVET-0.15%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

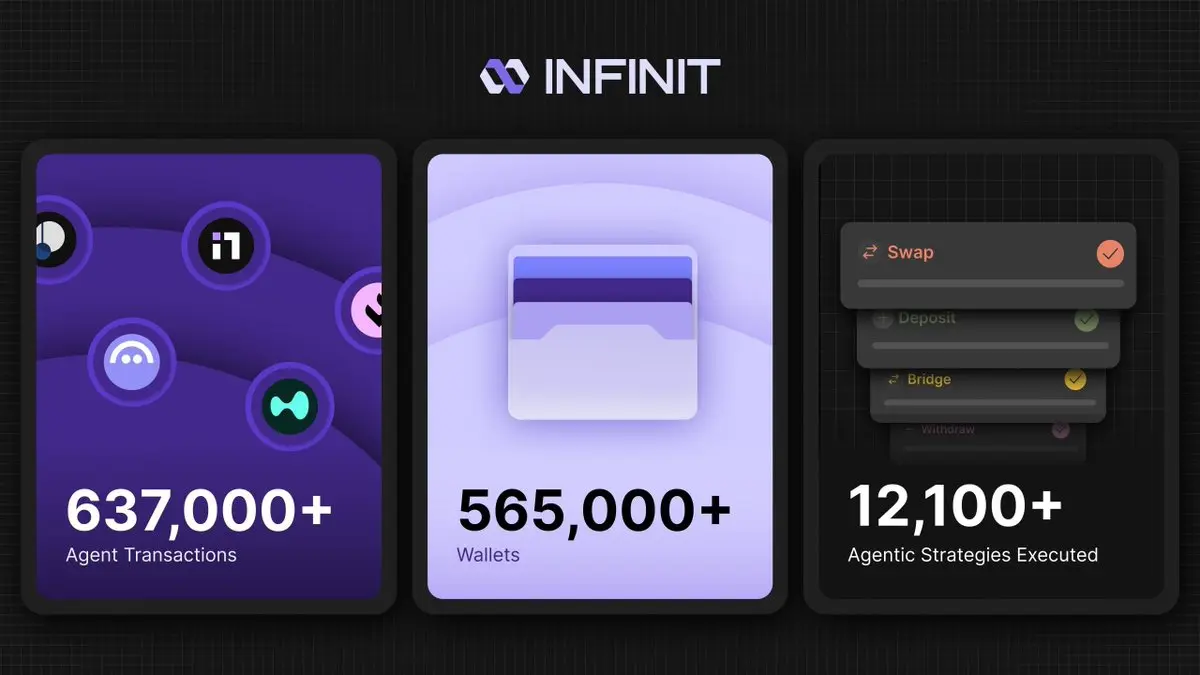

.@Infinit_Labs 在紙面上是小盤股 ( $IN = $21M 市值),但它正在構建 DeFi 實際需要的東西:一個能夠擴展意圖的執行層。

大多數協議優化流動性的位置。Infinit通過使用確定性人工智能代理來優化流動性的移動,這些代理在單個交易中執行多協議操作。

使用證明:

• 處理了637K+代理交易

• 565千+ 錢包連接

• 超過12千個策略在七個網路上執行

沒有收益農業。沒有賄賂。純粹的產品需求。

這不是一個保險庫或儀表盤。這是兩者之下的引擎。

侍酒師協調驗證者。

Instadapp 協調接口。

@Infinit_Labs 協調執行本身。

每個代理都爲網路增添了精確性。

執行變得更便宜、更智能和更可組合。去中心化金融從未擁有的復合循環。

需要注意什麼?

• 復制去中心化金融集成:KOL策略用戶可以一鍵鏡像。

• $IN 代幣經濟:統一代理層的激勵。

• 跨鏈代理路由:實時重新分配流動性。

TVL 不是這裏的重點。

執行量是。

Infinit 已經同時錨定了意圖和流動——首要關注的層面。

從我的角度來看,這是槓杆最大的安靜層。

它不持有流動性。它轉移流動性。

而在去中心化金融中,這就是力量復合的地方。

大多數協議優化流動性的位置。Infinit通過使用確定性人工智能代理來優化流動性的移動,這些代理在單個交易中執行多協議操作。

使用證明:

• 處理了637K+代理交易

• 565千+ 錢包連接

• 超過12千個策略在七個網路上執行

沒有收益農業。沒有賄賂。純粹的產品需求。

這不是一個保險庫或儀表盤。這是兩者之下的引擎。

侍酒師協調驗證者。

Instadapp 協調接口。

@Infinit_Labs 協調執行本身。

每個代理都爲網路增添了精確性。

執行變得更便宜、更智能和更可組合。去中心化金融從未擁有的復合循環。

需要注意什麼?

• 復制去中心化金融集成:KOL策略用戶可以一鍵鏡像。

• $IN 代幣經濟:統一代理層的激勵。

• 跨鏈代理路由:實時重新分配流動性。

TVL 不是這裏的重點。

執行量是。

Infinit 已經同時錨定了意圖和流動——首要關注的層面。

從我的角度來看,這是槓杆最大的安靜層。

它不持有流動性。它轉移流動性。

而在去中心化金融中,這就是力量復合的地方。

IN-2.76%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

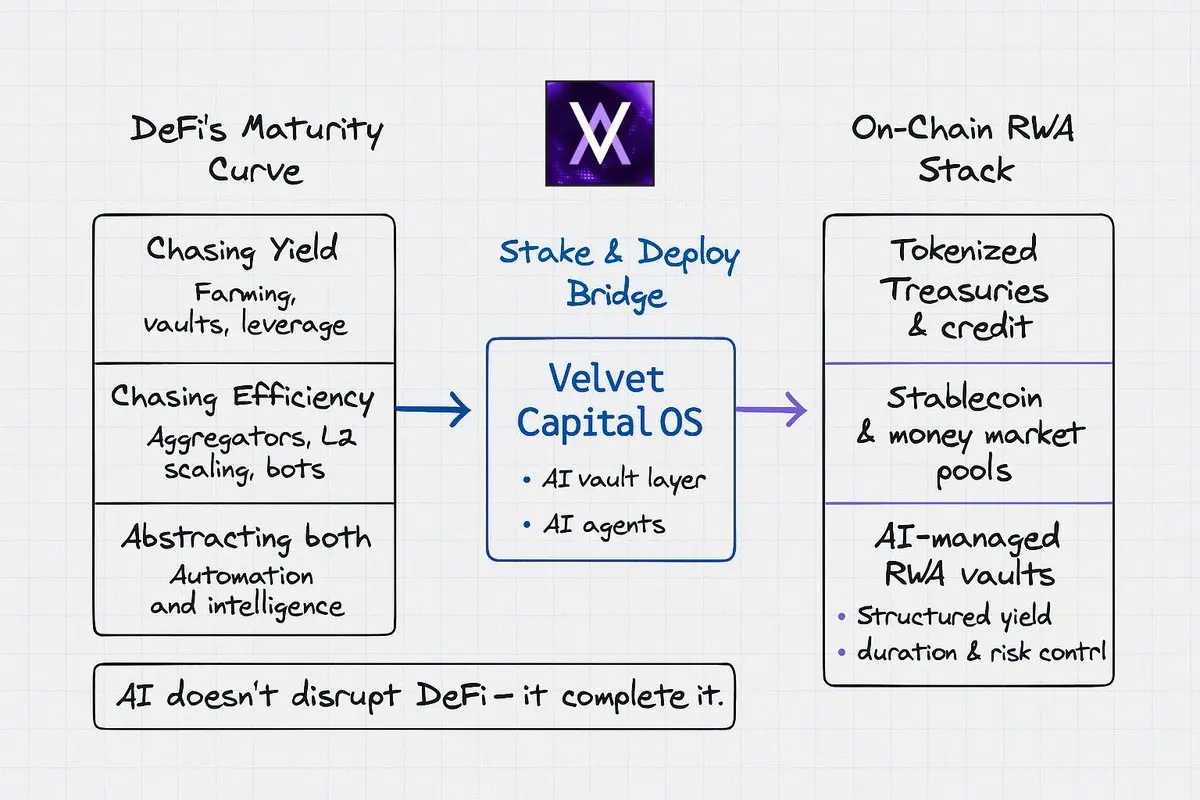

每個去中心化金融週期都運行相同的腳本。

> 首先,他們追求收益。

> 然後,他們追求效率。

> 最終,他們都進行了抽象。

@Velvet_Capital 處於第三階段;資本不再被移動,而是開始自行流動。

它的去中心化金融操作系統已經運行自主的資產池,通過AI代理進行交易、再平衡和部署流動性。

下一步很明顯:將這種邏輯擴展到代幣化的現實世界資產。

想想看,現實資產(RWAs)的表現就像去中心化金融(DeFi)工具;具備收益、可組合、基於規則。

一旦這些資產上線,AI代理就可以直接管理它們。

@Velvet_Capital的模塊化保險庫層成爲橋梁;一種可以實時在國庫、穩定幣池和加密收益之間進行分配的編排系統。

這就是對稱的關鍵所在:

> RWA 代幣 = 結構化收益對象。

> Velvet的AI = 規則解釋器和分配器。

它們共同構成一個自主資產管理者,優化風險、期限和回報,無需人工監督。

真正的故事不是“人工智能遇見去中心化金融。”

這就是去中心化金融與設計成熟度的結合。

RWAs爭奪資本。

去中心化金融爲收益而戰。

@Velvet_Capital 提供了一種共同的語言智能。

下一個週期將不會由新資產驅動。

它將通過更智能的分配來定義。

> 首先,他們追求收益。

> 然後,他們追求效率。

> 最終,他們都進行了抽象。

@Velvet_Capital 處於第三階段;資本不再被移動,而是開始自行流動。

它的去中心化金融操作系統已經運行自主的資產池,通過AI代理進行交易、再平衡和部署流動性。

下一步很明顯:將這種邏輯擴展到代幣化的現實世界資產。

想想看,現實資產(RWAs)的表現就像去中心化金融(DeFi)工具;具備收益、可組合、基於規則。

一旦這些資產上線,AI代理就可以直接管理它們。

@Velvet_Capital的模塊化保險庫層成爲橋梁;一種可以實時在國庫、穩定幣池和加密收益之間進行分配的編排系統。

這就是對稱的關鍵所在:

> RWA 代幣 = 結構化收益對象。

> Velvet的AI = 規則解釋器和分配器。

它們共同構成一個自主資產管理者,優化風險、期限和回報,無需人工監督。

真正的故事不是“人工智能遇見去中心化金融。”

這就是去中心化金融與設計成熟度的結合。

RWAs爭奪資本。

去中心化金融爲收益而戰。

@Velvet_Capital 提供了一種共同的語言智能。

下一個週期將不會由新資產驅動。

它將通過更智能的分配來定義。

VELVET-0.15%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享