Sự tăng TVL của Unichain: Sự kiện thanh khoản được tổ chức cẩn thận hay bắt đầu của một kỷ nguyên DeFi mới?

Kể từ khi ra mắt chính thức vào tháng 2 năm 2025, mạng Layer 2 Unichain dường như không gây ra sự chú ý lớn trên thị trường lần đầu tiên. Điều này trùng khớp với thị trường mã hóa tổng thể đang vào giai đoạn điều chỉnh, và giọng nói của nó đã từng bị chìm lụi một lần.

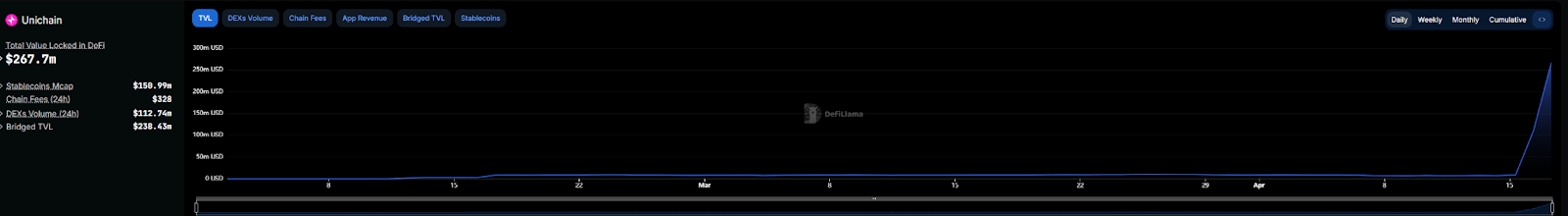

Tuy nhiên, sự im lặng không kéo dài lâu. Vào ngày 15 tháng 4, sau khi Unichain và Gauntlet cùng nhau khởi động một sự kiện khuyến khích thanh khoản trị giá 5 triệu đô la, các hoạt động chuỗi chéo của Unichain đã nóng lên đáng kể. Chỉ trong 24 giờ, 11 địa chỉ đã tích lũy bơm khoảng 22,23 triệu đô la token vào Unichain. Hiệu quả của hoạt động “rải tiền” đột ngột này là ngay lập tức. Theo dữ liệu của DefiLlama, TVL của Unichain đã chứng kiến một bước nhảy vọt đáng kinh ngạc sau ngày 15/4, tăng vọt từ khoảng 9 triệu USD lên 267 triệu USD trong 2 ngày. Con số này nhanh chóng leo lên vị trí thứ 4 trong số nhiều lớp 2. Sự bùng nổ TVL theo hướng khuyến khích của Unichain chỉ là một lễ hội “dựng tóc gáy” ngắn ngủi, hay đó là một sự xác minh hiệu quả của Uniswap, sự chuyển đổi tuyệt vời của gã khổng lồ DeFi từ lớp giao thức sang chuỗi công khai cơ bản? Liệu Unichain có thể tận dụng cơ hội này để thực sự trở thành ngôi nhà mới của DeFi?

Layer2 Xây dựng cho DeFi

Để hiểu về sự bùng nổ gần đây của Unichain, hãy nhìn lại vào các cơ bản của nó. Unichain là kết quả của nhiều năm tận tụy của UniswapLabs đối với lĩnh vực DeFi. Nó được thiết kế như một giải pháp Layer2 phi tập trung tốc độ cao đặc biệt cho DeFi và thanh khoản qua các chuỗi.

Về hiệu suất, Unichain tương tự như các giải pháp L2 khác. Theo báo cáo chính thức, nó đạt thời gian khối là 1 giây sau khi ra mắt mainnet và dự định đạt thời gian khối dưới 200 mili giây sử dụng công nghệ TEE (Trusted Execution Environment) phát triển với Flashbots, khiến giao dịch gần như tức thì. Về chi phí, phí giao dịch của Unichain thấp hơn khoảng 95% so với trên mạng chính Ethereum.

Cho đến ngày 16 tháng 4 năm 2025, trang web chính thức của Unichain báo cáo đã xử lý hơn 20 triệu giao dịch và có hơn 371.000 địa chỉ ví. Ngoài ra, trong giai đoạn mạng thử nghiệm của nó, nó đã xử lý 95 triệu giao dịch và triển khai 14,7 triệu hợp đồng thông minh, chứng minh sức mạnh thương hiệu của mình.

Về việc hợp tác hệ sinh thái, Unichain nhận được sự ủng hộ đáng kể từ các gigants trong ngành ngay từ khi ra mắt, với gần 100 dự án tiền mã hóa và nhà cung cấp cơ sở hạ tầng, bao gồm các đối thủ lớn như Circle, Coinbase, Lido và Morpho, công bố sự ủng hộ hoặc xây dựng trên nền tảng Unichain. Tổng thể, Unichain dường như đã tổ chức các yếu tố cần thiết để tạo ra một DeFi Layer2: hiệu suất cao, chi phí thấp và sự ủng hộ sớm từ các nhà lãnh đạo trong ngành.

Leveraged $270 triệu trong TVL

Mặc dù Unichain có nền tảng vững chắc, sự tăng trưởng nổ lực trong TVL chắc chắn đã được kích thích bởi chương trình động viên thanh khoản được ra mắt bởi Gauntlet. Sáng kiến này dự kiến phân phối tổng cộng $5 triệu trong token UNI như là phần thưởng cho 12 hồ bơi thanh khoản cụ thể trên Unichain trong hai tuần đầu. Các hồ bơi này chủ yếu tập trung vào các cặp tài sản phổ biến như USDC/ETH, ETH/WBTC, USDC/WBTC, và UNI/ETH, cũng như các cặp LST/LRT và ETH khác nhau.

Hiệu quả của sự kiện này trong việc thu hút thanh khoản có thể được quy về hai yếu tố chính.

Đầu tiên, hiệu ứng “đào yield” - phần thưởng token UNI trị giá 5 triệu đô la tập trung vào 12 hồ bơi và phân phối trong một thời gian ngắn (ban đầu là hai tuần) có thể tiềm năng mang lại lợi nhuận cao cho các nhà cung cấp thanh khoản.

Dữ liệu lịch sử từ các chương trình khuyến khích tương tự của Gate trên các chuỗi khác cho thấy rằng $1 khuyến khích có thể mang lại $35-50 TVL. Dựa trên điều này, sự kiện cuối cùng có thể dẫn đến tăng trưởng TVL từ $175 triệu đến $250 triệu cho Unichain. Dữ liệu hiện tại cho thấy hiệu suất của Unichain đã vượt qua những kỳ vọng điển hình.

Sự kiện này có thể mang lại lợi nhuận như thế nào? Dựa trên sự tăng trưởng TVL lên đến 267 triệu đô la, người dùng đầu tư 10,000 đô la có thể nhận được khoảng 181 đô la lợi nhuận, tỷ suất sinh lời khoảng 1.81%. Tất nhiên, tính toán này dựa trên mức TVL hiện tại, và TVL cuối cùng có thể cao hơn, dẫn đến lợi nhuận thực tế cho người dùng tương đối thấp hơn.

Thứ hai, đằng sau những quỹ lớn đuổi theo hiệu ứng nuôi cấy lợi suất này là nhu cầu sâu kín cho “lợi suất ổn định” trong thị trường suy thoái. Trong quý đầu tiên của năm 2025, thị trường tiền điện tử đã trải qua một sự điều chỉnh, với giá của các tài sản lớn như Bitcoin và Ethereum giảm và biến động thị trường tăng lên. Trong môi trường như vậy, vốn đầu tư đáng kể, đặc biệt là số tiền lớn, thường tìm kiếm nơi trú ẩn có rủi ro thấp và lợi suất ổn định.

Khi có nhiều quỹ đổ vào, sự cạnh tranh cho cơ hội hạn chế trở nên gay gắt hơn. Blogger@0x_ToddChỉ trích rằng các cơ chế như vậy buộc LPs phải tập trung thanh khoản trong các phạm vi giá cực kỳ hẹp. Ví dụ, cặp tiền USDC/USDT được duy trì giữa 0.9998-1.0000, dẫn đến hàng chục triệu đô la trong độ sâu thanh khoản cực cao trong phạm vi hẹp này, nhưng với tỷ lệ phí chỉ 0.01%, thu nhập phí giao dịch hàng ngày chỉ là $1K-2K. Cuộc cạnh tranh này cũng dẫn đến lãng phí đáng kể của quỹ.

Nhìn chung, sự tăng vọt về TVL của Unichain đến từ các động cơ khuyến khích ngắn hạn cao và nhu cầu về lợi suất ổn định trong thời kỳ suy thoái thị trường. Tuy nhiên, việc xem xét xem sự tăng vọt ngắn hạn này có ý nghĩa kéo dài hay không vẫn cần phải được xem xét.

Chiến lược của Uniswap: Liệu Unichain và V4 có đưa họ trở lại đỉnh cao của DeFi không?

Với việc ra mắt mainnet của Unichain và khởi đầu của các chương trình khuyến khích kích thích hoạt động thị trường, chiến lược toàn diện của Uniswap Labs đang bắt đầu hé lộ. Từ triển khai Uniswap V4 đến giải quyết các rắc rối về quy định và đề xuất quản trị cộng đồng để chuyển đổi phí, Uniswap đang nỗ lực hết mình để tái chiếm vị thế lãnh đạo trong lĩnh vực DeFi.

Vào tháng 1, Uniswap V4 đã được triển khai trên hơn 10 mạng lưới lớn, bao gồm Ethereum, Polygon và Arbitrum. V4 giới thiệu cơ chế “Hooks”, cho phép các nhà phát triển chèn mã tùy chỉnh tại các điểm quan trọng trong vòng đời của hồ chứa thanh khoản, tăng cường đáng kể tính linh hoạt của giao thức và biến nó từ một sàn giao dịch phi tập trung (DEX) thành một nền tảng phát triển DeFi. Đến ngày 17 tháng 4, tổng giá trị bị khóa (TVL) của Uniswap V4 đã đạt 369 triệu đô la, vượt qua phiên bản V2.

Hơn nữa, một cuộc điều tra SEC kéo dài đã kết thúc vào tháng 2 năm 2025 mà không có bất kỳ hành động thi hành pháp lý nào chống lại Uniswap Labs, và một thỏa thuận 175.000 đô la đã được đạt được với CFTC liên quan đến các giao dịch token đòn bẩy cụ thể. Điều này đã giảm đáng kể các rủi ro quy định hệ thống đối với các hoạt động cốt lõi của Uniswap.

Sự tiến bộ của Unichain và V4 phụ thuộc nhiều vào việc có nguồn tài chính. Vào tháng Ba, đề xuất “Uniswap Unleashed” đã được phê duyệt, cấp khoảng 165,5 triệu đô la để hỗ trợ sự phát triển của Unichain và V4, bao gồm 95,4 triệu đô la cho các khoản hỗ trợ, 25,1 triệu đô la cho các chi phí hoạt động và 45 triệu đô la cho các động cơ thanh khoản. Nguồn tài trợ này được lấy trực tiếp từ quỹ UniswapDAO.

Công tắc phí giao thức là một vấn đề quan trọng đối với các chủ sở hữu UNI. Mặc dù các đề xuất liên quan đã được thông qua các phiếu bầu ban đầu và cuối cùng với sự ủng hộ mạnh mẽ, việc triển khai của chúng đan đợi quyết định về các vấn đề pháp lý của Quỹ Uniswap. Khi được kích hoạt, nó sẽ cung cấp doanh thu giao thức trực tiếp cho các chủ sở hữu UNI đặt cược và tham gia vào quản trị, đánh dấu một bước quan trọng trong việc bắt giữ giá trị cho mã thông báo UNI.

Unichain dường như là một “sân nhà” được tối ưu hóa cao do Uniswap tạo ra, với V4 đóng vai trò là công cụ mạnh nhất của nó. Trong khi chuyển giao hầu hết TVL cho Unichain là một mục tiêu dài hạn tiềm năng, việc đạt được điều này trong ngắn hạn vẫn còn nhiều thách thức. Hiện tại, TVL của Unichain (khoảng 178 triệu USD) tụt hậu đáng kể so với mạng chính Ethereum (khoảng 2,5 tỷ USD) và Base (khoảng 600 triệu USD).

Tuy nhiên, Uniswap có khả năng tiếp tục đẩy mạnh mục tiêu này thông qua các động cơ cộng đồng liên tục. DAO Uniswap đã chấp thuận một động cơ thanh khoản ban đầu 21 triệu đô la cho Unichain (trong hơn ba tháng) và dự kiến cần khoảng 60 triệu đô la trong năm đầu tiên. Ngoài ra, có một ngân sách tặng kỷ luật 95,4 triệu đô la được phân bổ, với một phần được chỉ định cho hệ sinh thái Unichain.

Sự tăng đột biến gần đây trong TVL của Unichain, bắt nguồn từ kế hoạch khuyến khích thanh khoản, không chỉ đơn giản là một cuộc hỗn loạn để đạt được lợi nhuận cao ngắn hạn; đó là một động thái chiến lược của Uniswap để thu hút sự chú ý trở lại mạng lưới L2 tập trung vào DeFi này và thử nghiệm tính khả thi của việc sử dụng nguồn tài chính đáng kể để khởi đầu hệ sinh thái.

Sáng kiến này là một phần của tầm nhìn chiến lược rộng lớn của Uniswap Labs: đạt được tích hợp theo chiều dọc từ ứng dụng đến cơ sở hạ tầng bằng cách phát hành Unichain và giao thức V4, từ đó tạo ra một chuỗi có hiệu suất cao, chi phí thấp, có thể tùy chỉnh cao dành riêng cho DeFi, và để đảm bảo vị thế dẫn đầu trong cảnh cạnh cạnh tranh. Tuy nhiên, việc biến Unichain từ một “chuỗi ứng dụng giao thức” thành “ngôi nhà mới của DeFi” đối diện với nhiều thách thức. Liệu các động lực ngắn hạn có thể dẫn đến sự tương tác lâu dài của người dùng và sự thịnh vượng thực sự của hệ sinh thái? Tiềm năng đổi mới của V4 Hooks sẽ được thực hiện đầy đủ không? Khi nào việc chuyển đổi phí giao thức được chờ đợi nhất sẽ được thực hiện để thực sự nâng cao token UNI?

Đối với Uniswap và các chủ sở hữu UNI của nó, tương lai mang đến cả cơ hội lẫn thách thức. Sự thành công hoặc thất bại của Unichain sẽ ảnh hưởng đáng kể đến vị thế của Uniswap trong thời kỳ tiếp theo của cảnh cạnh DeFi. Việc xem xét liệu cuộc chuyển đổi quy mô từ ứng dụng sang chuỗi này sẽ thành công hay không là điều mà thị trường đang quan tâm một cách sâu sắc.

Tuyên bố từ chối trách nhiệm:

- Bài viết này được sao chép từ [ PANews]. Tất cả bản quyền thuộc về tác giả gốc [Frank]. Nếu có ý kiến phản đối về việc tái in này, vui lòng liên hệ Học cửađội, và họ sẽ xử lý nhanh chóng.

- Tuyên bố từ chối trách nhiệm: Các quan điểm và ý kiến được thể hiện trong bài viết này chỉ thuộc về tác giả và không đại diện cho bất kỳ lời khuyên đầu tư nào.

- Các bản dịch của bài viết sang các ngôn ngữ khác được thực hiện bởi đội ngũ Gate Learn. Trừ khi được đề cập Gate.ioViệc sao chép, phân phối hoặc đạo văn các bài viết dịch là không được phép.

Bài viết liên quan

Stablecoin là gì?

Mọi thứ bạn cần biết về Blockchain

Thanh khoản Farming là gì?

MakerDAO: DAPP "điên rồ nhất" của Ethereum

Axie Infinity là gì?