@Mayacrypt @Zircuit 哇,Maya,这个向下破位感觉不同,纯信号,没有噪声

查看原文GateUser-df796f3c

用户暂无简介

GateUser-df796f3c

$BTC.b 成为 $BTC 在 @stable 上的主要标准是一场抵押品重新评级事件,而这一切由 @Lombard_Finance 推动。

这是第一次 $BTC 杠杆在此表面上与以下因素挂钩:

• 验证者保障的发行

• 协议原生铸造

• 确定性稳定币兑换

这三重因素消除了交易者通常在 $BTC 杠杆中支付的过高成本:不确定的失败模式。

一旦抵押品损失在数学上变得有界,而非依赖发行人,三种风险动态将重新定价:

1️⃣ 清算拓扑结构简化:

多个封装在不同平台之间形成反馈螺旋。单一 $BTC 标准压缩了这种拓扑结构。级联反应缩短。交易量尾部变平。

2️⃣ 信用不再依赖企业期限定价:

当偿付能力证明存在链上时,贷款方停止为链下的不透明性收费。借款曲线机械收紧。

3️⃣ 杠杆变得结构化,而非由叙事驱动:

更高的 LTV 来源于可预测性,而非乐观情绪。风险数学在情绪之前提升上限。

这正是新杠杆制度实际出现的方式:不是来自兴奋,而是来自风险压缩。

而操作顺序始终如一:

• 基础设施首先降低风险

• 信用曲线随后调整

• 持仓逐步建立

• 现货价格最后反应

目前正在进行的颠倒关系十分清晰:

$BTC 杠杆不再承保封装风险。

它直接在由 @Lombard_Finance 发行的验证者保障抵押品上进行复利。

这不是投机迁移。

这是资产负债表架构的变化。

这是第一次 $BTC 杠杆在此表面上与以下因素挂钩:

• 验证者保障的发行

• 协议原生铸造

• 确定性稳定币兑换

这三重因素消除了交易者通常在 $BTC 杠杆中支付的过高成本:不确定的失败模式。

一旦抵押品损失在数学上变得有界,而非依赖发行人,三种风险动态将重新定价:

1️⃣ 清算拓扑结构简化:

多个封装在不同平台之间形成反馈螺旋。单一 $BTC 标准压缩了这种拓扑结构。级联反应缩短。交易量尾部变平。

2️⃣ 信用不再依赖企业期限定价:

当偿付能力证明存在链上时,贷款方停止为链下的不透明性收费。借款曲线机械收紧。

3️⃣ 杠杆变得结构化,而非由叙事驱动:

更高的 LTV 来源于可预测性,而非乐观情绪。风险数学在情绪之前提升上限。

这正是新杠杆制度实际出现的方式:不是来自兴奋,而是来自风险压缩。

而操作顺序始终如一:

• 基础设施首先降低风险

• 信用曲线随后调整

• 持仓逐步建立

• 现货价格最后反应

目前正在进行的颠倒关系十分清晰:

$BTC 杠杆不再承保封装风险。

它直接在由 @Lombard_Finance 发行的验证者保障抵押品上进行复利。

这不是投机迁移。

这是资产负债表架构的变化。

BTC-2.29%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

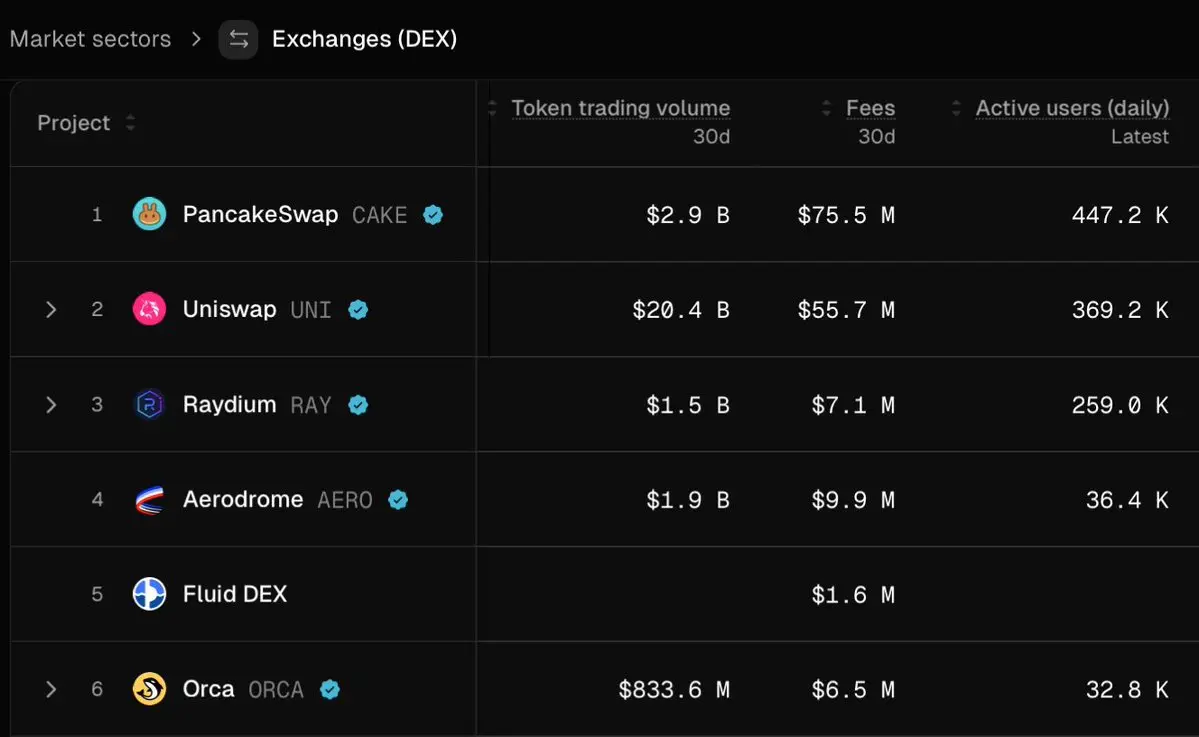

永续合约每笔交易收取的费用更高。DEXs赚的钱更多。

在过去30天里:

-> 永续合约平台处理了191亿美元的交易活动,赚取了8730万美元的费用。

-> DEXs处理了2288亿美元的现货交易活动,赚取了2.244亿美元的费用。

永续合约每一美元的变现能力更强。

DEXs在更大规模上变现。

仅论费用效率,永续合约胜出:

• 永续合约每交易1美元收取0.46%费用

• DEXs每交易1美元收取0.10%费用

但从绝对现金流来看,DEXs依然占据主导:

DEXs获得的总费用约为永续合约的2.6倍

这种差距是结构性的。

永续合约在杠杆、返佣和点差上竞争。他们必须保持足够高的费用以实现盈利,但又要足够低以保住流量。

DEXs对每一次兑换都收取固定费用。路由、套利、再平衡、迁移和跨链流量都要支付这笔费用。它们通过广度扩展,而不是杠杆。

这就是本质的分野:

• 永续合约主导费用强度。

• DEXs主导总现金流。

简单来说:

永续合约变现的是交易者。

DEXs变现的是整个生态系统。

查看原文在过去30天里:

-> 永续合约平台处理了191亿美元的交易活动,赚取了8730万美元的费用。

-> DEXs处理了2288亿美元的现货交易活动,赚取了2.244亿美元的费用。

永续合约每一美元的变现能力更强。

DEXs在更大规模上变现。

仅论费用效率,永续合约胜出:

• 永续合约每交易1美元收取0.46%费用

• DEXs每交易1美元收取0.10%费用

但从绝对现金流来看,DEXs依然占据主导:

DEXs获得的总费用约为永续合约的2.6倍

这种差距是结构性的。

永续合约在杠杆、返佣和点差上竞争。他们必须保持足够高的费用以实现盈利,但又要足够低以保住流量。

DEXs对每一次兑换都收取固定费用。路由、套利、再平衡、迁移和跨链流量都要支付这笔费用。它们通过广度扩展,而不是杠杆。

这就是本质的分野:

• 永续合约主导费用强度。

• DEXs主导总现金流。

简单来说:

永续合约变现的是交易者。

DEXs变现的是整个生态系统。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

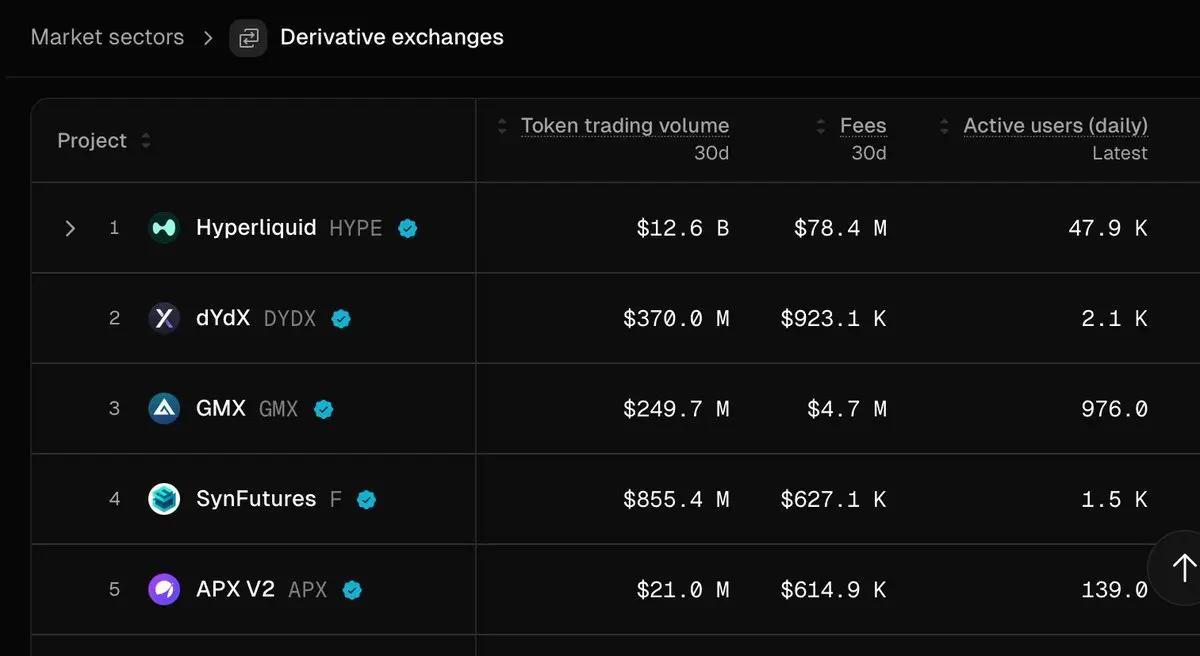

@Infinit_Labs 的早期采用遵循一个明确的轨迹:

• 钱包集成扩大分销

• 自动化策略唤醒闲置余额

• 收益路由代理捕获跨链低效。

在早期阶段,每个新用户都有帮助,因为市场仍然有松弛。

但这种松弛最终会消失。随着一键执行的规模扩大,价差收紧,收益压缩,整个系统开始看起来像任何一个过多资本追逐相同机会的市场。一个钱包的边际价值下降。

— 增长不再有帮助的点

这个阶段是饱和点:系统持续增长,但可提取的收益并没有。

APY逐渐平稳,因为代理商正常化路由,跨链价差消失,执行优势从发现转移到时机和可靠性。更多用户不再创造更多的上行空间。

在那一刻,重心发生了变化。

— 真实优化发生的地方

一旦表层收益压缩,下一步边缘将移入代理层。

用户之间不是竞争相同的机会,而是价值来自于Infinit的代理如何相互协调:

• 重新平衡代理与对冲代理信号

• 收益路由器与桥接代理同步

• 风险监控实时调整执行

在这里,策略变成了一个系统,而不是一系列步骤的集合。

— 为什么INFINIT的设计适合这个阶段

INFINIT已为这一转变做好了准备,因为其架构已经将三个层次分开:

• 钱包表面的意图

• 在代理群中进行协调

• 在用户自己的智能账户上结算

这种分离使得保管变得简单,即使编排变得更加复杂。

它还允许在不重新设计基础的情况下添加新代理,因此随着策略的演变,系统可以水平扩展。

— 当编排成为产

• 钱包集成扩大分销

• 自动化策略唤醒闲置余额

• 收益路由代理捕获跨链低效。

在早期阶段,每个新用户都有帮助,因为市场仍然有松弛。

但这种松弛最终会消失。随着一键执行的规模扩大,价差收紧,收益压缩,整个系统开始看起来像任何一个过多资本追逐相同机会的市场。一个钱包的边际价值下降。

— 增长不再有帮助的点

这个阶段是饱和点:系统持续增长,但可提取的收益并没有。

APY逐渐平稳,因为代理商正常化路由,跨链价差消失,执行优势从发现转移到时机和可靠性。更多用户不再创造更多的上行空间。

在那一刻,重心发生了变化。

— 真实优化发生的地方

一旦表层收益压缩,下一步边缘将移入代理层。

用户之间不是竞争相同的机会,而是价值来自于Infinit的代理如何相互协调:

• 重新平衡代理与对冲代理信号

• 收益路由器与桥接代理同步

• 风险监控实时调整执行

在这里,策略变成了一个系统,而不是一系列步骤的集合。

— 为什么INFINIT的设计适合这个阶段

INFINIT已为这一转变做好了准备,因为其架构已经将三个层次分开:

• 钱包表面的意图

• 在代理群中进行协调

• 在用户自己的智能账户上结算

这种分离使得保管变得简单,即使编排变得更加复杂。

它还允许在不重新设计基础的情况下添加新代理,因此随着策略的演变,系统可以水平扩展。

— 当编排成为产

IN-0.6%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

对收益的误解是结构性的。

大多数人仍然将其视为一种“选择”,而实际决定表现的因素是你的资本如何高效地到达需要去的地方。

APR 表格暗示了简单性。

市场不这样。

流动性现在遍布于L1、L2、应用链、意图路由器和时间敏感的执行环境。

这种碎片化打破了“最高APR”转化为最高回报的旧模型。

@Infinit_Labs 的价值来自于理解为什么会发生这种断裂,并为取而代之的环境进行建设。

当执行成为问题时,收益就变成了工程挑战,而不是选择挑战。

@Infinit_Labs 的架构反映了这种转变:

- 它给路径打分而不是给池打分

- 它衡量的是净收益而非宣传收益

- 它优化执行摩擦,而不是追逐激励

- 它将流动性视为一种拓扑,而不是静态图表

这种区别微妙但基础。

APR 只告诉你一个池子支付多少。

它并没有告诉你到达那个池子的成本或在市场波动时重新定位的惩罚。

执行的APY告诉你真相:

在系统运转后,您的资本保留了多少。

这是大多数收益产品抽象化的层次,而Infinit选择直接解决这个层次。

这就是模型复合的原因。

每条更好的路线都会提高实际收益。

更高的实际回报吸引更多资金流入。

更多的流量改善了路由智能。

改进的智能产生更好的路线。

执行成为强化循环。

从整体上看,@Infinit_Labs 将 DeFi 收益的关注点从“哪个池子看起来好”转向“哪个路径浪费的价值最少。”

这是一个不同的

查看原文大多数人仍然将其视为一种“选择”,而实际决定表现的因素是你的资本如何高效地到达需要去的地方。

APR 表格暗示了简单性。

市场不这样。

流动性现在遍布于L1、L2、应用链、意图路由器和时间敏感的执行环境。

这种碎片化打破了“最高APR”转化为最高回报的旧模型。

@Infinit_Labs 的价值来自于理解为什么会发生这种断裂,并为取而代之的环境进行建设。

当执行成为问题时,收益就变成了工程挑战,而不是选择挑战。

@Infinit_Labs 的架构反映了这种转变:

- 它给路径打分而不是给池打分

- 它衡量的是净收益而非宣传收益

- 它优化执行摩擦,而不是追逐激励

- 它将流动性视为一种拓扑,而不是静态图表

这种区别微妙但基础。

APR 只告诉你一个池子支付多少。

它并没有告诉你到达那个池子的成本或在市场波动时重新定位的惩罚。

执行的APY告诉你真相:

在系统运转后,您的资本保留了多少。

这是大多数收益产品抽象化的层次,而Infinit选择直接解决这个层次。

这就是模型复合的原因。

每条更好的路线都会提高实际收益。

更高的实际回报吸引更多资金流入。

更多的流量改善了路由智能。

改进的智能产生更好的路线。

执行成为强化循环。

从整体上看,@Infinit_Labs 将 DeFi 收益的关注点从“哪个池子看起来好”转向“哪个路径浪费的价值最少。”

这是一个不同的

- 赞赏

- 点赞

- 评论

- 转发

- 分享

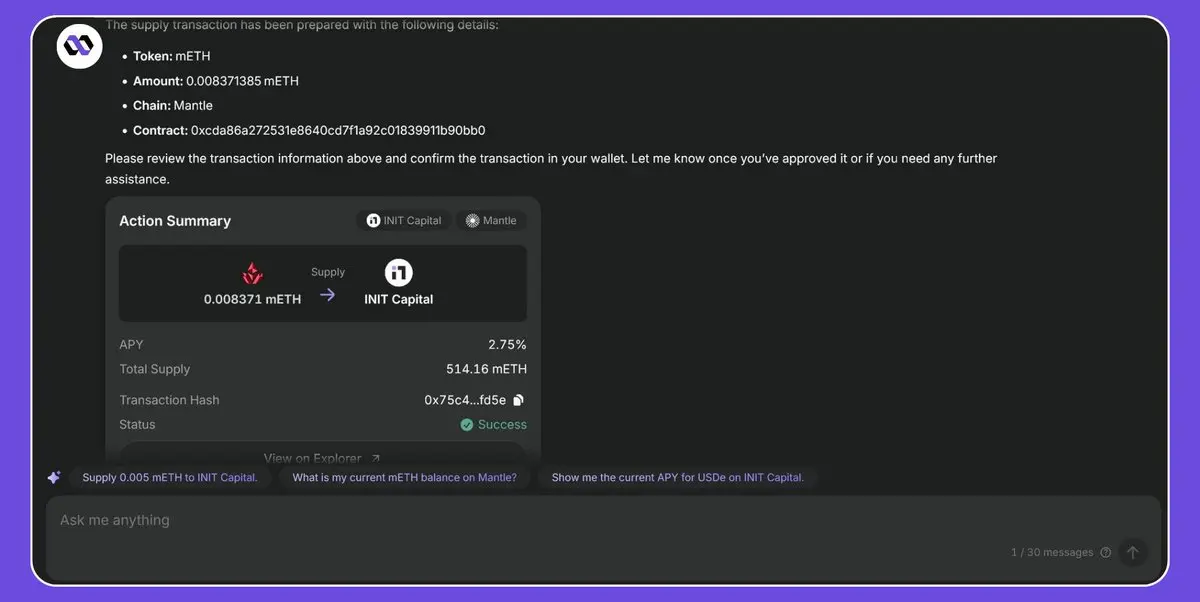

策略:双表面收益引擎

该策略使用了@Mantle_Official上两个最强大、最稳定的收益平面,@Infinit_Labs的代理可以实际执行:

$mETH supply APY 和 $USDe supply APY 内部@InitCapital_。

这两个表面不断分歧,因为借款人需求推动$USDe 收益率上升,而$mETH 保持在大约2.7%的可预测水平。

通过在两者之间分配您的头寸,您建立了一个收益引擎,随着时间的推移捕捉到两者中更高的收益,而无需杠杆、流动性提供者风险或重新质押。

没有循环。

没有清算风险。

INFINIT仅支持两个操作:Kyber交换 + INIT存款。

这是今天 Mantle 最简单、最安全的“双收益”配方。

— 为什么这有效?

INIT的借贷市场根据借款人利用率支付APY。

$mETH 作为基础抵押;稳定、可预测的年化收益率 (2.70%)

$USDe 在稳定币流动中被广泛使用。APY动态变化(3–7%)

在两个表面之间分裂得到:

1. 稳定的基础年化收益率来自$mETH

2. 更高的收益来自$USDe

3. 当一个表现优于另一个时的再平衡路径

这是一种双引擎承载:一个是稳定的,一个是变动的。

而这两者在INFINIT当前代理的限制内都是100%可执行的。

— 步骤 (完全兼容100% INFINIT)

1. 在Mantle上开始使用$mETH 。

该策略使用了@Mantle_Official上两个最强大、最稳定的收益平面,@Infinit_Labs的代理可以实际执行:

$mETH supply APY 和 $USDe supply APY 内部@InitCapital_。

这两个表面不断分歧,因为借款人需求推动$USDe 收益率上升,而$mETH 保持在大约2.7%的可预测水平。

通过在两者之间分配您的头寸,您建立了一个收益引擎,随着时间的推移捕捉到两者中更高的收益,而无需杠杆、流动性提供者风险或重新质押。

没有循环。

没有清算风险。

INFINIT仅支持两个操作:Kyber交换 + INIT存款。

这是今天 Mantle 最简单、最安全的“双收益”配方。

— 为什么这有效?

INIT的借贷市场根据借款人利用率支付APY。

$mETH 作为基础抵押;稳定、可预测的年化收益率 (2.70%)

$USDe 在稳定币流动中被广泛使用。APY动态变化(3–7%)

在两个表面之间分裂得到:

1. 稳定的基础年化收益率来自$mETH

2. 更高的收益来自$USDe

3. 当一个表现优于另一个时的再平衡路径

这是一种双引擎承载:一个是稳定的,一个是变动的。

而这两者在INFINIT当前代理的限制内都是100%可执行的。

— 步骤 (完全兼容100% INFINIT)

1. 在Mantle上开始使用$mETH 。

USDE0.03%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

一个储存黄金的堡垒生长缓慢。

一个运输货物的港口不断增长。

DeFi 金库是堡垒。DeFi 编排是港口。

这种区别捕捉到了去中心化金融(DeFi)中已经开始的结构性转变。

资本正在从静态配置转向动态编排。

仍然围绕固定策略构建的协议实际上是在为昨天的市场定价,而不是我们今天交易的市场。

@Velvet_Capital 正在为真实环境构建;一个由不断旋转和不稳定边缘定义的环境:

• 片段化流动性

• 变动收益率曲线

• MEV敏感执行

• 跨链套利窗口

• 由波动性驱动的风险转变

• 基于人工智能的策略选择

在那个世界中,优势并不来自于提供高年利率的金库。

它来自一个系统,该系统以最低的摩擦和最高的信息密度在策略、场所和链之间路由资本。

这就是为什么 @Velvet_Capital 的行为更像一个操作系统,而不是一个协议。

策略变成模块化组件。

资本变成流动。

执行成为了区分因素。

编排不是叙事。

在静态策略衰退而适应性策略复合的市场中,这是一种结构上的必然性。

@Velvet_Capital 正在控制点进行定位:决定流动性如何移动、在哪里赚取以及接受什么风险的层。

那是真正的重心。

下一个DeFi竞争将不再是收益的竞争。

将由谁控制流动性所走的路径而决定。

Velvet 正在朝着那个控制点建设。

一个运输货物的港口不断增长。

DeFi 金库是堡垒。DeFi 编排是港口。

这种区别捕捉到了去中心化金融(DeFi)中已经开始的结构性转变。

资本正在从静态配置转向动态编排。

仍然围绕固定策略构建的协议实际上是在为昨天的市场定价,而不是我们今天交易的市场。

@Velvet_Capital 正在为真实环境构建;一个由不断旋转和不稳定边缘定义的环境:

• 片段化流动性

• 变动收益率曲线

• MEV敏感执行

• 跨链套利窗口

• 由波动性驱动的风险转变

• 基于人工智能的策略选择

在那个世界中,优势并不来自于提供高年利率的金库。

它来自一个系统,该系统以最低的摩擦和最高的信息密度在策略、场所和链之间路由资本。

这就是为什么 @Velvet_Capital 的行为更像一个操作系统,而不是一个协议。

策略变成模块化组件。

资本变成流动。

执行成为了区分因素。

编排不是叙事。

在静态策略衰退而适应性策略复合的市场中,这是一种结构上的必然性。

@Velvet_Capital 正在控制点进行定位:决定流动性如何移动、在哪里赚取以及接受什么风险的层。

那是真正的重心。

下一个DeFi竞争将不再是收益的竞争。

将由谁控制流动性所走的路径而决定。

Velvet 正在朝着那个控制点建设。

VELVET1.27%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

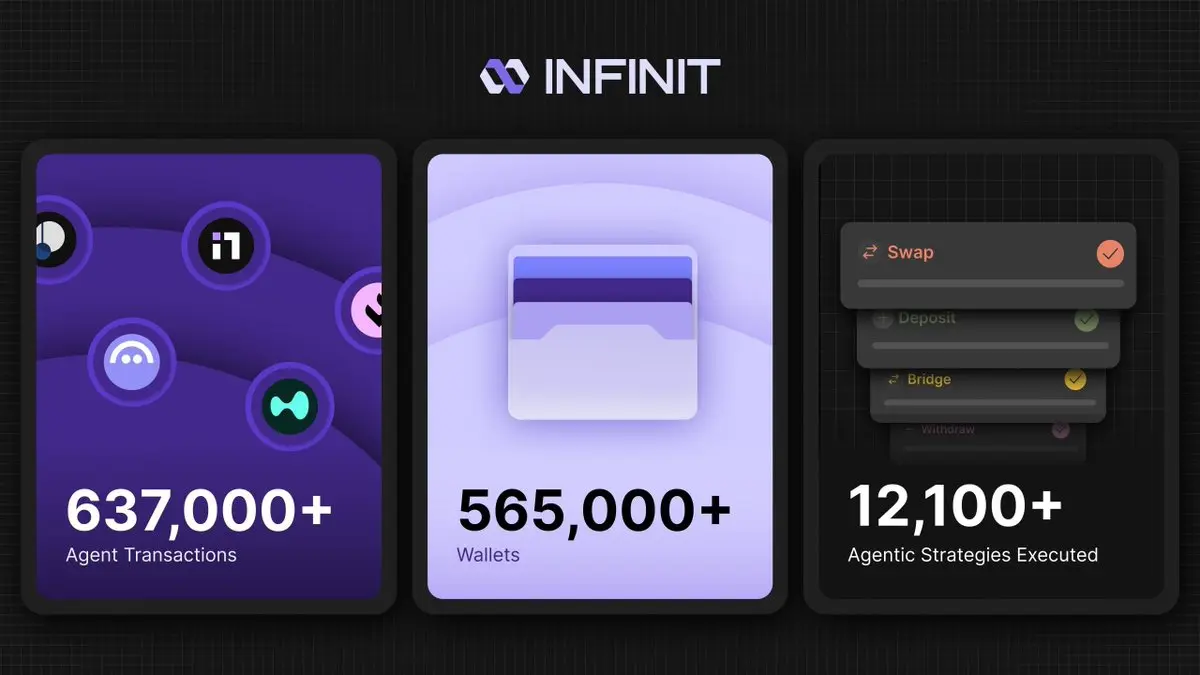

.@Infinit_Labs 在纸面上是小盘股 ( $IN = $21M 市值),但它正在构建 DeFi 实际需要的东西:一个能够扩展意图的执行层。

大多数协议优化流动性的位置。Infinit通过使用确定性人工智能代理来优化流动性的移动,这些代理在单个交易中执行多协议操作。

使用证明:

• 处理了637K+代理交易

• 565千+ 钱包连接

• 超过12千个策略在七个网络上执行

没有收益农业。没有贿赂。纯粹的产品需求。

这不是一个保险库或仪表盘。这是两者之下的引擎。

侍酒师协调验证者。

Instadapp 协调接口。

@Infinit_Labs 协调执行本身。

每个代理都为网络增添了精确性。

执行变得更便宜、更智能和更可组合。去中心化金融从未拥有的复合循环。

需要注意什么?

• 复制去中心化金融集成:KOL策略用户可以一键镜像。

• $IN 代币经济:统一代理层的激励。

• 跨链代理路由:实时重新分配流动性。

TVL 不是这里的重点。

执行量是。

Infinit 已经同时锚定了意图和流动——首要关注的层面。

从我的角度来看,这是杠杆最大的安静层。

它不持有流动性。它转移流动性。

而在去中心化金融中,这就是力量复合的地方。

大多数协议优化流动性的位置。Infinit通过使用确定性人工智能代理来优化流动性的移动,这些代理在单个交易中执行多协议操作。

使用证明:

• 处理了637K+代理交易

• 565千+ 钱包连接

• 超过12千个策略在七个网络上执行

没有收益农业。没有贿赂。纯粹的产品需求。

这不是一个保险库或仪表盘。这是两者之下的引擎。

侍酒师协调验证者。

Instadapp 协调接口。

@Infinit_Labs 协调执行本身。

每个代理都为网络增添了精确性。

执行变得更便宜、更智能和更可组合。去中心化金融从未拥有的复合循环。

需要注意什么?

• 复制去中心化金融集成:KOL策略用户可以一键镜像。

• $IN 代币经济:统一代理层的激励。

• 跨链代理路由:实时重新分配流动性。

TVL 不是这里的重点。

执行量是。

Infinit 已经同时锚定了意图和流动——首要关注的层面。

从我的角度来看,这是杠杆最大的安静层。

它不持有流动性。它转移流动性。

而在去中心化金融中,这就是力量复合的地方。

IN-0.6%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

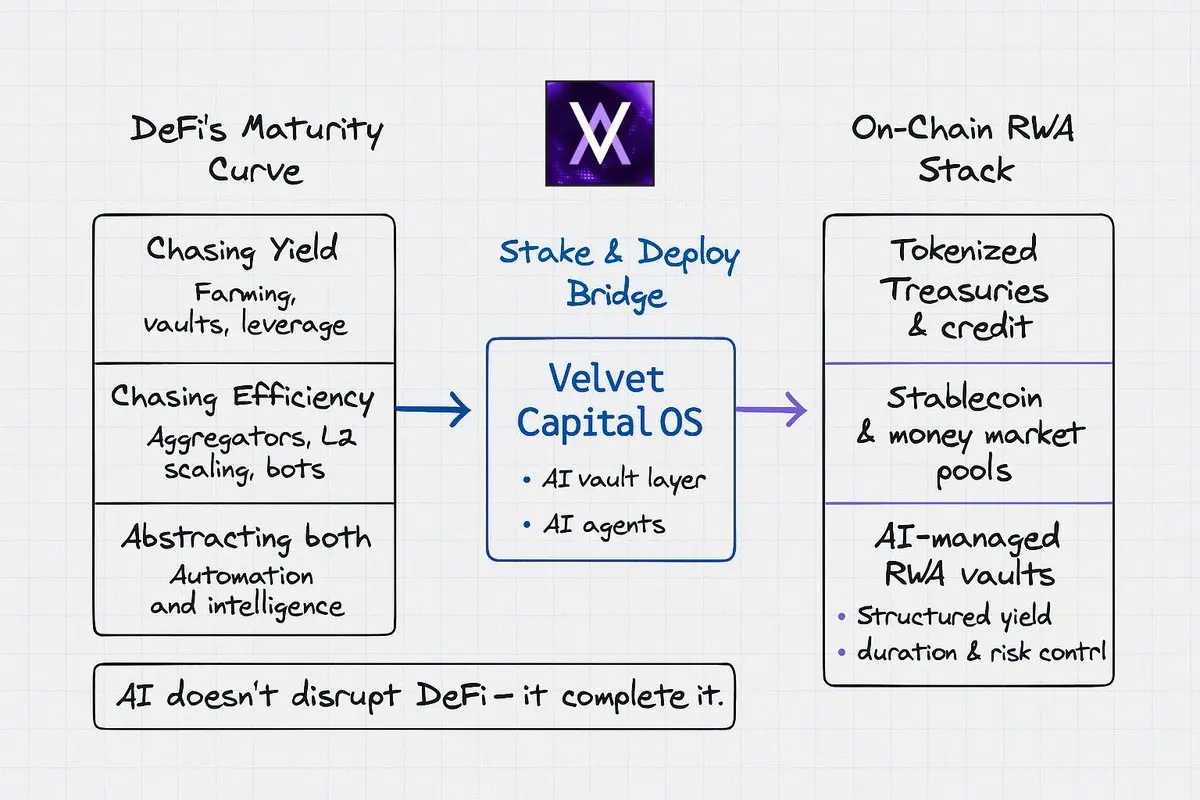

每个去中心化金融周期都运行相同的脚本。

> 首先,他们追求收益。

> 然后,他们追求效率。

> 最终,他们都进行了抽象。

@Velvet_Capital 处于第三阶段;资本不再被移动,而是开始自行流动。

它的去中心化金融操作系统已经运行自主的资产池,通过AI代理进行交易、再平衡和部署流动性。

下一步很明显:将这种逻辑扩展到代币化的现实世界资产。

想想看,现实资产(RWAs)的表现就像去中心化金融(DeFi)工具;具备收益、可组合、基于规则。

一旦这些资产上线,AI代理就可以直接管理它们。

@Velvet_Capital的模块化保险库层成为桥梁;一种可以实时在国库、稳定币池和加密收益之间进行分配的编排系统。

这就是对称的关键所在:

> RWA 代币 = 结构化收益对象。

> Velvet的AI = 规则解释器和分配器。

它们共同构成一个自主资产管理者,优化风险、期限和回报,无需人工监督。

真正的故事不是“人工智能遇见去中心化金融。”

这就是去中心化金融与设计成熟度的结合。

RWAs争夺资本。

去中心化金融为收益而战。

@Velvet_Capital 提供了一种共同的语言智能。

下一个周期将不会由新资产驱动。

它将通过更智能的分配来定义。

> 首先,他们追求收益。

> 然后,他们追求效率。

> 最终,他们都进行了抽象。

@Velvet_Capital 处于第三阶段;资本不再被移动,而是开始自行流动。

它的去中心化金融操作系统已经运行自主的资产池,通过AI代理进行交易、再平衡和部署流动性。

下一步很明显:将这种逻辑扩展到代币化的现实世界资产。

想想看,现实资产(RWAs)的表现就像去中心化金融(DeFi)工具;具备收益、可组合、基于规则。

一旦这些资产上线,AI代理就可以直接管理它们。

@Velvet_Capital的模块化保险库层成为桥梁;一种可以实时在国库、稳定币池和加密收益之间进行分配的编排系统。

这就是对称的关键所在:

> RWA 代币 = 结构化收益对象。

> Velvet的AI = 规则解释器和分配器。

它们共同构成一个自主资产管理者,优化风险、期限和回报,无需人工监督。

真正的故事不是“人工智能遇见去中心化金融。”

这就是去中心化金融与设计成熟度的结合。

RWAs争夺资本。

去中心化金融为收益而战。

@Velvet_Capital 提供了一种共同的语言智能。

下一个周期将不会由新资产驱动。

它将通过更智能的分配来定义。

VELVET1.27%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

- 赞赏

- 点赞

- 评论

- 转发

- 分享

- 赞赏

- 点赞

- 评论

- 转发

- 分享

- 赞赏

- 点赞

- 评论

- 转发

- 分享