Рыночный Байт: Тарифы, Стагфляция и Биткойн

- Цена Биткойна снизилась с момента объявления Белым домом новых взаимных тарифов, но мы ожидаем, что тарифы и торговые напряженности в конечном итоге будут положительными для принятия Биткойна в среднесрочной перспективе.

- Во-первых, повышение тарифов способствует стагфляции, что имеет тенденцию быть негативным для доходности традиционных активов и положительным для дефицитных товаров, таких как золото. Биткойн не существовал во времена прошлых стагфляций, но может рассматриваться как дефицитный цифровой товар и все чаще рассматривается как современное средство сохранения стоимости. Во-вторых, торговые напряжения могут оказать давление на спрос на резервы на доллар США, открывая пространство для конкурирующих активов, включая другие фиатные валюты, золото и Биткойн.

- Хотя неопределенность в политике на ближайшую перспективу очень высока, наш взгляд долгосрочно ориентированные инвесторы должны позиционировать портфели для устойчивого ослабления доллара и в целом инфляции выше целевого уровня — в соответствии с тем, как периоды серьезных торговых трений США были разрешены в прошлом.

- Биткойн, вероятно, получил бы пользу от данного макрофона, на наш взгляд, и поэтому он превзошел рынки акций (на основе корректировки по риску) во время недавнего снижения. Более того, как и золото в 1970-х годах, у Биткойна сегодня быстро улучшается рыночная структура, поддерживаемая изменениями в политике правительства США, которые могут способствовать расширению базы инвесторов в Биткойн.

После того как Белый дом объявил о новых глобальных тарифах 2 апреля, цена Биткойна умеренно снизилась.[1]Рынки активов частично восстановились 9 апреля после объявления о приостановке на 90 дней взаимных тарифов с Китаем, но первоначальное объявление о тарифах повлияло практически на все активы. Во время снижения цен на биткоин относительное падение было довольно незначительным с учетом риска (экспозиция 1). Например, с 2 по 8 апреля (до приостановки на 90 дней и восстановления оценок) индекс S&P 500 снизился примерно на 12%. Волатильность цены биткоина обычно примерно в три раза выше, чем у индекса S&P 500.[2]Поэтому, если у Биткойна была бы корреляция 1:1 с доходностью акций, снижение индекса S&P 500 означало бы падение цены Биткойна на 36%. Факт того, что он упал только на 10% за этот период, подчеркивает потенциальные преимущества диверсификации владения Биткойном в портфеле, даже во время глубокого спада. После частичного восстановления на рынках 9 апреля, как индекс S&P 500, так и Биткойн упали примерно на 4% с момента объявления взаимных тарифов.

Экспонат 1: Биткойн имел умеренное снижение в условиях корректировки риска

В ближайшей перспективе мировой рыночный прогноз, вероятно, будет зависеть от торговых переговоров между Белым домом и другими странами. Хотя переговоры могут привести к снижению тарифов, неудачи в переговорах также могут привести к большему воздаянию. Как реализованная, так и подразумеваемая волатильность на традиционных рынках остаются очень высокими, и сложно предсказать, как будет развиваться торговый конфликт в ближайшие недели (Приложение 2). Инвесторам следует помнить о соответствующем размере позиции в условиях высокого рыночного риска. Сказано это, волатильность цены Биткойна увеличилась гораздо меньше, чем волатильность акций, и ряд индикаторов свидетельствуют о том, что спекулятивная позиция трейдеров в крипто-рынке относительно низкая. Если макрориски смягчатся в течение ближайших недель, по нашему мнению, оценки криптовалют должны быть готовы к восстановлению.

Выставка 2: Неявная волатильность акций приблизилась к Биткойну

Помимо очень краткосрочного периода, влияние повышения тарифов на Биткойн будет зависеть от их последствий для экономики и международных капиталовложений. По нашему мнению, несмотря на снижение цены Биткойна на прошлой неделе, резкое увеличение тарифов и вероятные изменения в глобальных торговых паттернах следует рассматривать как положительные для принятия Биткойна в среднесрочной перспективе. Это связано с тем, что тарифы (и связанные изменения в не тарифных торговых барьерах) могут способствовать «стагфляции», и потому что это может привести к структурно слабому спросу на доллар США.

Распределение активов для стагфляции

Стагфляция относится к экономике с низким и/или замедляющимся ростом ВВП и высокой и/или ускоряющейся инфляцией. Тарифы повышают цены на импортные товары и, следовательно, (по крайней мере, временно) способствуют инфляции. В то же время тарифы могут замедлить экономический рост из-за снижения реальных доходов населения, а также издержек на адаптацию, с которыми сталкиваются компании. В долгосрочной перспективе это может быть компенсировано более высокими инвестициями в отечественное производство, но большинство экономистов ожидают, что новые тарифы будут оказывать давление на экономику, по крайней мере, в течение следующего года.[3]Биткойн слишком молод, чтобы мы знали, как бы он вел себя в прошлых эпизодах, но исторические данные показывают, что стагфляция склонна быть отрицательной для традиционных активов и благоприятной для дефицитных товаров, таких как золото.

Для исторической перспективы доходность активов в 1970-х годах является самым ярким примером влияния стагфляции на финансовые рынки. В течение этого десятилетия как акции США, так и долгосрочные облигации приносили годовую доходность около 6%.[4], которая была ниже средней инфляции в 7,4%. В отличие от этого, цена золота выросла годовым темпом примерно на 30%, значительно превышая уровень инфляции (Экспозиция 3).

Экспонат 3: Традиционные активы имели отрицательные реальные доходы в 1970-х годах

Эпизоды стагфляции обычно не настолько экстремальны, но влияние на доходность активов в целом остается стабильным со временем. Выставка 4 показывает среднегодовую доходность акций США, государственных облигаций и золота с 1900 по 2024 годы в различных режимах роста ВВП и инфляции. Идея того, что доходность различных активов систематически изменяется в течение экономического цикла, лежит в основе макроинвестирования.

Исторические данные подчеркивают три момента:

- Доходность акций улучшается, когда темпы роста ВВП высоки и/или ускоряются, а инфляция низкая и/или замедляется. В результате доходность акций, вероятно, должна снизиться во время стагфляции, и инвесторы, возможно, должны сократить выделение акций.

- Доходность облигаций повышается, когда темпы роста ВВП низки или снижаются. Влияние инфляции на доходность облигаций менее ясно, частично потому, что высокая инфляция часто также подразумевает высокие средние доходности (и более высокие процентные ставки по наличным деньгам). При выделении средств на облигации инвесторам следует учитывать, подразумевают ли тарифы в первую очередь более слабый экономический рост или более высокую инфляцию.

- Доходность золота улучшается при стагфляции, т.е. когда темпы роста ВВП низкие или замедляются, а инфляция высока или ускоряется. Поэтому, если макроэкономический прогноз указывает на более высокий риск стагфляции, инвесторам, возможно, следует рассмотреть возможность увеличения выделения активов, таких как золото.

Экспонат 4: Стагфляция снижает доходность акций и повышает доходность золота

Вопрос, увеличивается ли Биткойн также в периоды стагфляции, зависит от того, считают ли инвесторы его дефицитным товаром и денежным активом, подобно золоту. Основные свойства Биткойна подтверждают, что он будет, и нас обнадеживает, что чиновники, такие как министр финансов Бессент, говорят, что "Биткойн становится средством сохранения стоимости".[5]

Биткойн и доллар США

Тарифы и торговые напряжения также могут поддержать принятие Биткойна в среднесрочной перспективе из-за давления на спрос на доллар США. Частично это механически: если сальдо торговли с США снижается, и большинство этих потоков деноминированы в долларах США, спрос на валюту будет меньше. Однако, если повышение тарифов также вызывает конфликт с другими крупными странами, это также может ослабить спрос на доллар в качестве средства сохранения стоимости.

Доля доллара в мировых валютных резервах значительно превышает долю США в мировом экономическом выпуске (пункт 5). За этим стоит множество причин, но сетевые эффекты играют важную роль: страны торгуют с Соединенными Штатами, занимают на долларовых рынках и обычно деноминируют экспорт товаров в долларах.[6]Если торговые напряжения приведут к ослаблению связей с американской экономикой и/или финансовыми рынками, к странам может ускориться диверсификация их резервов иностранной валюты.

Выставка 5: Доля доллара в резервах значительно превышает долю США в мировой экономике

Многие центральные банки уже увеличили закупки золота после введения Западом санкций против России.[7]На наш взгляд, помимо Ирана, ни один центральный банк не хранит Bitcoin в своей балансовой ведомости. Тем не менее, Чешский Национальный Банк начал исследовать эту опцию, США создали Стратегический Резерв Bitcoin, а несколько суверенных фондов раскрыли инвестиции в Bitcoin.[8]На наш взгляд, нарушения в долларо-центричной международной торговле и финансовой системе могут привести к большему разнообразию резервов центральными банками, включая Биткойн

Момент в истории США, наиболее сравнимый с заявлением президента Трампа о "Дне Освобождения", пожалуй, это "Шок Никсона" 15 августа 1971 года. В тот вечер президент Никсон объявил 10% тарифов по всем товарам и прекращение конвертируемости долларов в золото - системы, которая лежала в основе мировой торговли и финансов с конца Второй мировой войны. Это действие вызвало период дипломатии между США и другими странами, завершившийся Соглашением Смитсониана в декабре 1971 года, в рамках которого другие страны согласились переоценить свои валюты выше по отношению к доллару США. Зеленая бумага в конечном итоге депрецировала на 27% между 2 кварталом 1971 года и 3 кварталом 1978 года. За последние 50 лет произошло несколько периодов торговых напряжений, за которыми последовало (частично договоренное) ослабление доллара (Выставка 6).

Выставка 6: Будет ли “Мар-а-Лаго Соглашение” ослабить доллар?

Будь то официально согласовано в рамках "Соглашения Мар-а-Лаго"[9]или нет, мы ожидаем, что последний период торговых напряженностей снова будет сопровождаться укреплением доллара. Доллар США уже переоценен согласно стандартным показателям, у Федеральной резервной системы есть возможность снизить процентные ставки, а Белый дом хочет снизить дефицит торговли США. Хотя тарифы изменяют эффективные цены на импорт и экспорт, более слабый доллар может постепенно привести к желаемому перебалансированию в торговых потоках через рыночный механизм.

Биткойн для нашего времени

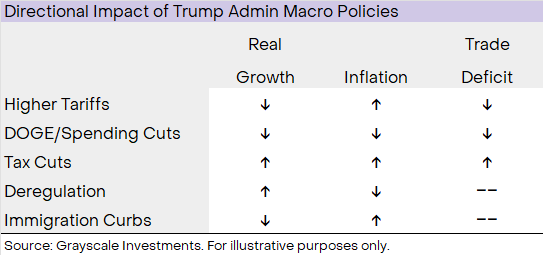

Финансовые рынки адаптируются к резкому изменению в торговой политике США, которое окажет негативное краткосрочное воздействие на экономику. Однако рыночные условия за последнюю неделю вряд ли станут нормой в течение следующих четырех лет. Администрация Трампа проводит ряд действий по политике, которые будут иметь различные последствия для роста ВВП, инфляции и торгового дефицита (Экспозиция 7). Например, хотя тарифы могут снизить рост и увеличить инфляцию (т.е. способствовать стагфляции), некоторые виды дерегуляции могут повысить рост и снизить инфляцию (т.е. снизить стагфляцию). Конечный результат будет зависеть от степени, в которой Белый дом реализует свою политическую повестку в каждой из этих областей.

Экспозиция 7: Макроэкономическая политика США окажет ряд влияний на рост и инфляцию

Хотя перспективы неопределенны, нашим лучшим предположением является то, что политика правительства США приведет к устойчивому ослаблению доллара и в целом к инфляции выше целевых показателей в ближайшие 1-3 года. Только тарифы будут тормозить рост, но их воздействие может частично компенсироваться снижением налогов, дерегуляцией и девальвацией доллара. Если Белый дом также настойчиво проводит другие, более проростковые политики, ВВП может сравнительно хорошо удерживаться, несмотря на начальный шок от тарифов. Независимо от того, остается ли реальный рост сильным, история подтверждает, что период упорных инфляционных давлений может быть сложным для рынков акций и благоприятным для дефицитных товаров, таких как золото и Биткойн

Более того, как и золото в 1970-х годах, Биткойн сегодня имеет быстро улучшающуюся рыночную структуру, подкрепленную изменениями в политике правительства США, что может помочь расширить базу инвесторов Биткойна. С начала года Белый дом внес широкий спектр изменений в политику, которые должны поддержать инвестиции в индустрию цифровых активов, включая отзыв ряда судебных исков, обеспечение активов традиционным коммерческим банкам и разрешение регулируемым учреждениям, таким как кастодианы, предлагать криптоуслуги. Это, в свою очередь, привело к тому, что волна активности слияний и поглощенийи другие стратегические инвестиции. Новые тарифы стали краткосрочным препятствием для оценки цифровых активов, но крипто-специфическая политика администрации Трампа оказалась поддерживающей для отрасли. Вместе с тем растущий макро-спрос на дефицитные товарные активы и улучшающаяся инвестиционная среда могут стать мощным сочетанием для принятия Биткойном в ближайшие годы.

Отказ от ответственности:

Эта статья взята из [ Grayscale]. Все авторские права принадлежат оригинальному автору [Zach Pandl]. Если есть возражения к этому повторному изданию, пожалуйста, свяжитесь с Gate Learnкоманда, и они незамедлительно разберутся с этим.

Отказ от ответственности: Взгляды и мнения, высказанные в этой статье, являются исключительно точкой зрения автора и не являются инвестиционной рекомендацией.

Переводы статьи на другие языки выполняются командой Gate Learn. Если не указано иное, копирование, распространение или плагиат переведенных статей запрещены.

Похожие статьи

Что такое Tronscan и как вы можете использовать его в 2025 году?

Что такое индикатор кумулятивного объема дельты (CVD)? (2025)

Что такое Нейро? Все, что вам нужно знать о NEIROETH в 2025 году

Лучшие криптовалютные лотерейные платформы на 2024 год

Что такое Solscan и как его использовать? (Обновление 2025 года)