Layer 1: новая эра управления — L-1 на базе стейблкоинов завоевывают финтех-сектор

Введение

За менее чем 12 лет стейблкоины прошли путь от узкоспециализированного криптоэксперимента до класса активов объемом свыше 280 миллиардов долларов, причем темпы роста продолжают увеличиваться по состоянию на сентябрь 2025 г. Стоит отметить, что их экспоненциальный рост обеспечивается не только спросом, но и появлением четких регуляторных рамок: в частности, в США недавно принят закон GENIUS, а в Европейском союзе — MiCA. Ведущие западные государства официально признали стейблкоины легитимными элементами будущей финансовой инфраструктуры. Примечательно, что эмитенты стейблкоинов — не просто “стабильные”, но и исключительно прибыльные. Благодаря высокому уровню процентных ставок в США компания Circle, выпустившая USDC, зафиксировала доход в размере 658 миллионов долларов во втором квартале 2025 г., главным образом за счет процентов по резервам. С 2023 г. Circle начала получать прибыль, показав чистую прибыль в 271 миллион долларов.

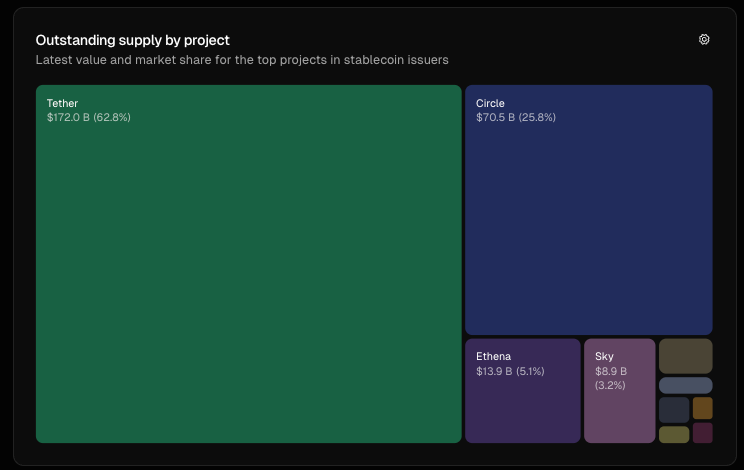

Источник: tokenterminal.com, Совокупное предложение действующих стейблкоинов

Высокая доходность закономерно привлекла новых конкурентов. От алгоритмического USDe от Ethena до USDS от Sky — сегодня на рынок выходят игроки, намеренные поколебать господство Circle и Tether. По мере развития конкурентной борьбы лидирующие эмитенты, в частности Circle и Tether, начали создавать собственные блокчейны первого уровня (“рельсы” L-1), стремясь владеть базовой инфраструктурой будущих финансов. Такие “рельсы” позволяют им усиливать конкурентные преимущества, наращивать комиссионные доходы и трансформировать способы обращения программируемых денег в интернете.

Главный вопрос — смогут ли такие гиганты, как Circle и Tether, удержать свои позиции в противостоянии с новыми вызовами, например, со стороны Tempo (участника, не связанного со стейблкоинами)?

Зачем нужны Layer 1? Контекст и различия

Блокчейн первого уровня (L-1) — это базовый протокол, обеспечивающий функционирование целой экосистемы: обработку транзакций, расчеты, консенсус и кибербезопасность. Для технической аудитории: это как операционная система (ОС) в криптоиндустрии (например, Ethereum или Solana), на которой строятся все остальные сервисы и приложения.

Для эмитентов стейблкоинов освоение L-1 — это стратегия вертикальной интеграции. Вместо зависимости от сторонних блокчейнов (Ethereum, Solana, Tron) или решений L-2 они активно развивают собственные “рельсы”, чтобы концентрировать добавленную стоимость, усиливать контроль и лучше соответствовать регулятивным требованиям.

Для понимания борьбы за контроль рассмотрим, как подходы Circle, Tether и Stripe к L-1 сочетают схожие принципы с индивидуальными стратегиями. К общим чертам их решений относятся:

- Использование собственного стейблкоина в качестве нативной валюты — отпадает необходимость держать ETH или SOL для оплаты комиссий. Например, комиссии в Arc от Circle оплачиваются в USDC, а в ряде случаев (например, Plasma) комиссии отсутствуют вовсе.

- Высокая пропускная способность и мгновенное завершение: все эти решения уровня 1 обеспечивают подтверждение за доли секунды и тысячи транзакций в секунду (TPS), от более 1 000 у Plasma до свыше 100 000 у Tempo от Stripe.

- Опциональная приватность и регулируемая среда: данные экосистемы управляются с акцентом на приватность и соблюдение комплаенса, но с элементами централизации.

- Совместимость с EVM, что облегчает работу разработчикам, знакомым с отраслевыми стандартами.

Главные различия:

- Arc от Circle рассчитан как на розницу, так и на институциональных клиентов. Собственный валютный движок Malachite делает проект привлекательным для сделок на рынках капитала и международных платежей, потенциально формируя “Wall Street” среди криптоинфраструктур.

- Stable и Plasma от Tether делают акцент на максимальной доступности, полностью отменяя комиссионные сборы для розничных и P2P-транзакций.

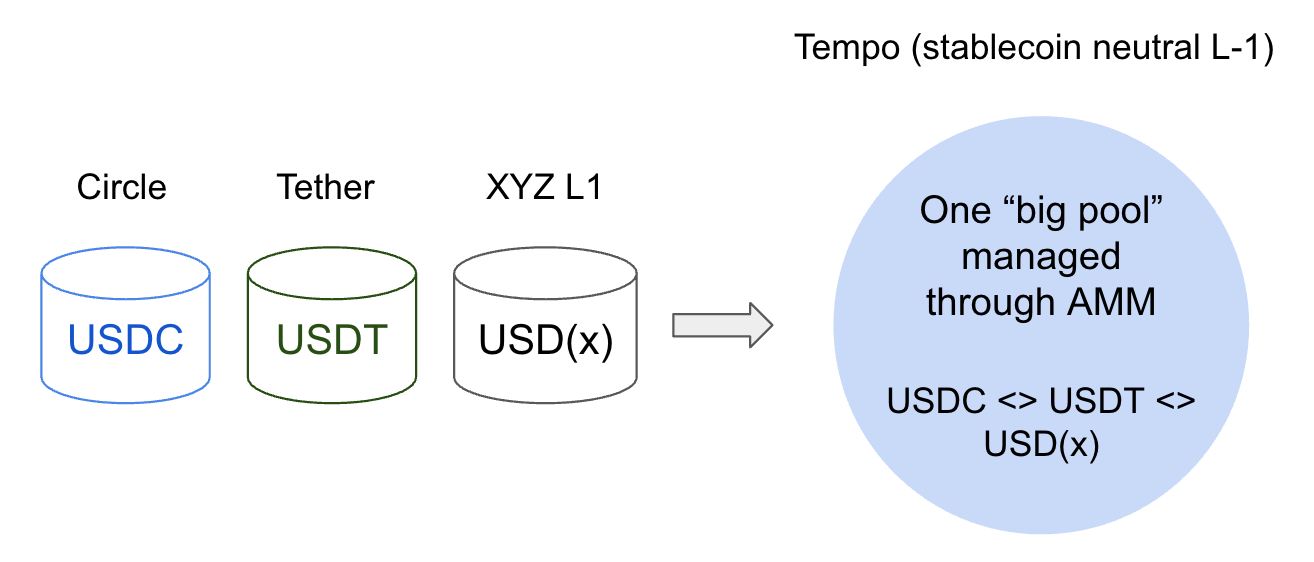

- Tempo от Stripe реализует иной подход, оставаясь нейтральным по отношению к стейблкоинам. Это может заинтересовать разработчиков, ориентированных на гибкость, и пользователей, не ограниченных выбором конкретного USD-токена, поскольку поддержка различных стейблкоинов реализована через внутренний AMM (автоматизированный маркет-мейкер).

Тренды в распространении L-1

По моему мнению, выделяются три ключевых тренда:

Тренд №1: Интеграция традиционных финансов — доверие и регулирование

Для эмитентов стейблкоинов создание собственного L-1 — это инструмент завоевания доверия. Контролируя экосистему, а не полагаясь исключительно на сети вроде Ethereum, Solana и Tron, Circle и Tether способны предложить инфраструктуру, готовую к соблюдению комплаенса и соответствующую таким законам, как GENIUS Act (США) и MiCA (ЕС).

Circle позиционирует USDC как регулируемый продукт и требует от участников прохождения процедур KYC и AML, чтобы обеспечить обмен USDC на фиат. Новый блокчейн Arc, объявленный как L-1, предоставляет дополнительный уровень доверия — сочетание аудируемой прозрачности и приватности, что выделяет его среди решений для институциональных клиентов. Tether аналогично развивает Stable и Plasma, следуя аналогичной стратегии. Их цель — стать инфраструктурой для банков, брокеров и управляющих активами.

Наиболее перспективный сценарий применения — валютный рынок (FX). Arc от Circle обеспечивает субсекундное завершение, более 1 000 TPS и работу с валютными парами, что позволяет банкам и маркет-мейкерам осуществлять мгновенные расчеты по сделкам с валютой. Это открывает выход на колоссальный ежедневный FX-рынок с объемом более 7 триллионов долларов, создавая эффект сетевого роста. USDC и EURC могут стать нативными расчетными токенами, укрепляя экосистему для разработчиков. Кроме того, это расширяет возможности для DeFi-платформ, поддерживающих институциональные RFQ (запрос котировок), где смарт-контракты минимизируют контрагентские риски и ускоряют расчеты.

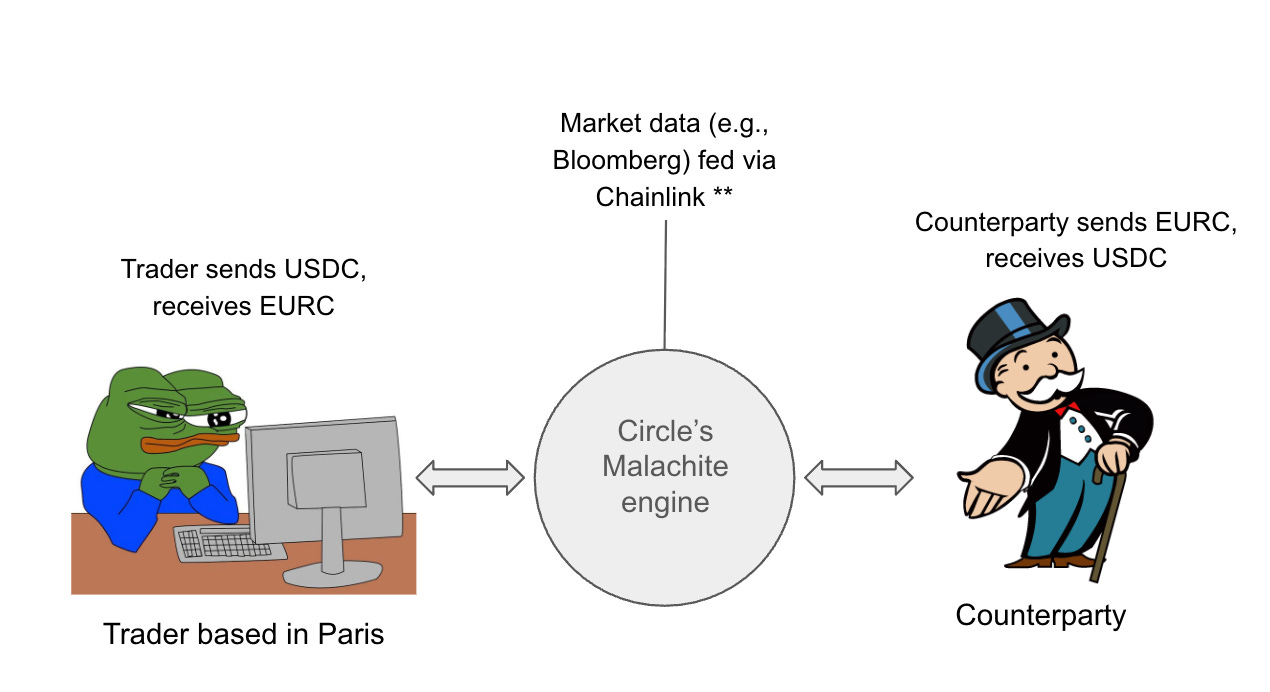

В данной схеме рассматривается использование оракула Chainlink.

Диаграмма: движение сделки трейдера через L-1 от Circle

Пример: валютный трейдер из Парижа может обменять 10 миллионов долларов на евро через пару USDC/EURC непосредственно в сети Arc с помощью механизма Malachite. Он может использовать оракул Chainlink, чтобы получить рыночный курс в реальном времени (например, 1 USD = 0,85 EUR), и провести обмен 10 млн USDC на EURC менее чем за секунду, сокращая стандартные сроки FX-расчетов с T+2 до T+0. Операция завершена.

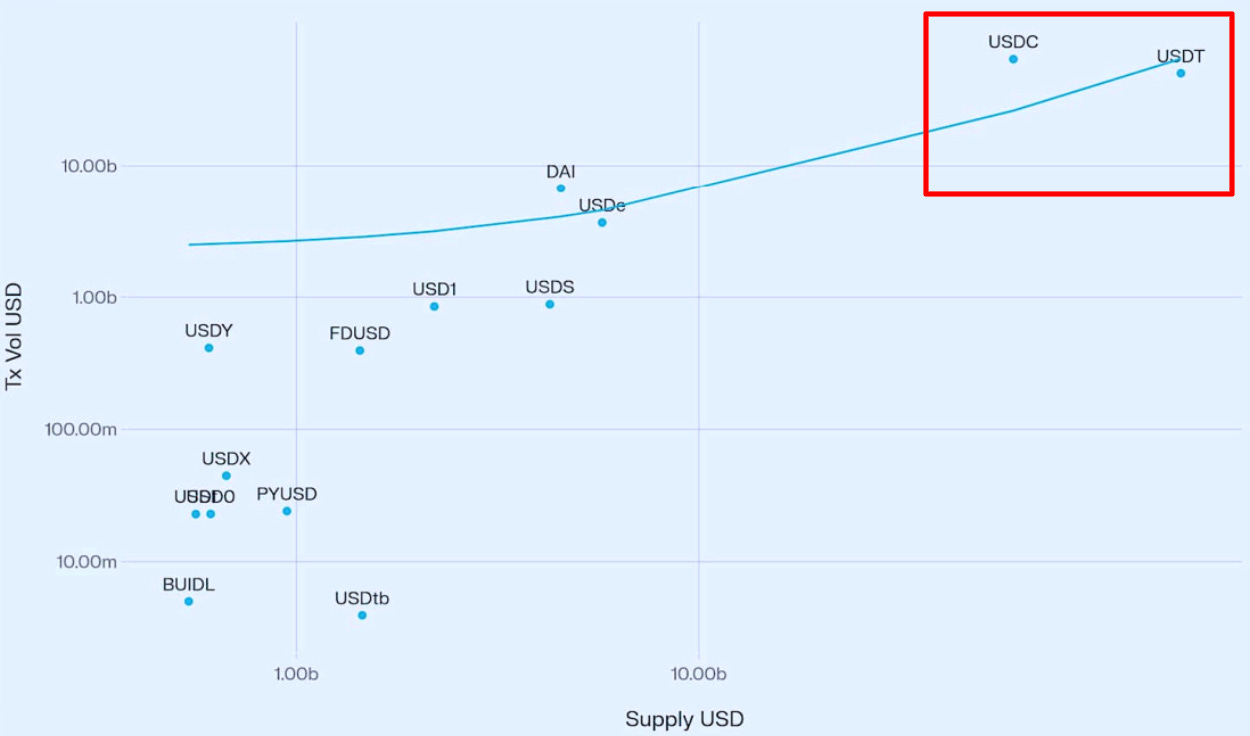

Источник: Stablecoin Growth and Market Dynamics, Vedang Ratan Vatsa

Исследования подтверждают данный тренд. Согласно Vedang Ratan Vatsa, между объемом предложения стейблкоинов и транзакционной активностью существует существенная положительная корреляция: большее предложение обеспечивает глубокую ликвидность и ускоряет внедрение. Таким образом, два крупнейших эмитента — Tether и Circle — лучше всего подготовлены к обслуживанию институциональных потоков.

Тем не менее, интеграция традиционных финансов с блокчейн-“рельсами” сопряжена с целым рядом сложностей. Необходимо согласование с регуляторами, центральными банками и региональными законами — зачастую этот процесс занимает годы. Эмиссия стейблкоинов в новых валютах (например, создание XYZ-токена для рынков, что развиваются) сопровождается ограниченным спросом и низкой продуктовой адаптацией. Даже при преодолении этих барьеров банки и маркет-мейкеры могут не спешить переводить критически важную инфраструктуру на новые “рельсы”: не все валюты представлены на блокчейне, институциям приходится поддерживать два параллельных решения, что увеличивает издержки. Более того, с ростом числа эмитентов (Circle, Tether, Stripe) и возможных блокчейнов со стороны банков угроза фрагментации ликвидности возрастает, что мешает любой платформе достичь масштабов, необходимых для господства на 7-триллионном FX-рынке.

Тренд №2: Могут ли сети стейблкоинов вытеснить традиционные платёжные “рельсы”?

По мере того как блокчейны L-1 становятся привлекательны для традиционного финансового сектора за счет программируемости, они потенциально способны вытеснить таких игроков, как Mastercard, Visa и PayPal, предоставляя мгновенные и дешевые расчеты для широкого спектра децентрализованных сервисов. В отличие от закрытых, моноплатформенных решений, данные “рельсы” открыты и программируемы: это гибкий фундамент для разработчиков и финтех-компаний, аналог аренды облачной инфраструктуры AWS, а не обслуживания платёжной инфраструктуры на собственных серверах. Такой подход позволяет внедрять продукты для международных переводов, агентных (AI-управляемых) платежей и токенизированных активов с почти нулевыми комиссиями и моментальным завершением.

Так, разработчик может запустить платёжное dApp-приложение на основе стейблкоин-сети, гарантирующее мгновенное завершение расчетов. Бизнес и частные пользователи выигрывают благодаря скорости и минимальным издержкам, а сети первого уровня — Circle, Tether и Tempo — становятся неотъемлемой финансовой инфраструктурой. Главное отличие — такие платформы исключают посредников типа Visa и Mastercard, концентрируя выгоду непосредственно у разработчиков и пользователей.

Однако сохраняются и риски. Чем больше эмитентов и платёжных компаний запускают собственные сети L-1, тем выше риск фрагментации: торговцы могут столкнуться с множеством USD-токенов разных сетей, не всегда взаимозаменяемых. Межсетевой протокол CCTP от Circle — попытка создать единый ликвидный USDC на разных сетях, но его действие ограничено исключительно собственным токеном. В условиях олигополии именно обеспечение совместимости может стать критическим фактором.

Рынок кардинально изменился после объявления Stripe о запуске Tempo — стейблкоин-нейтральной сети первого уровня, созданной при поддержке Paradigm. В отличие от Circle и Tether, Stripe пока не выпустил собственный токен, а Tempo уже поддерживает несколько стейблкоинов для комиссий и платежей за счет встроенного AMM (автоматизированного маркет-мейкера). Такой подход предоставляет разработчикам и торговым компаниям необходимую гибкость без риска “запирания”, что может позволить Stripe закрепиться в нише, ранее принадлежавшей исключительно крипто-нативным компаниям.

Тренд №3: Дуополия в действии — Circle против Tether

Появление новых сетей L-1 не только подрывает позиции традиционных игроков, но и меняет рыночную структуру. На сентябрь 2025 г. Circle и Tether контролируют почти 89% эмиссии всех стейблкоинов: на долю Tether приходится 62,8%, Circle — 25,8%. Запуск собственных блокчейнов Arc и Stable/Plasma только укрепляет их позиции за счет высоких барьеров входа. Например, Plasma сумела привлечь миллиард долларов в депозитах, что делает порог выхода на рынок чрезвычайно высоким. Рыночная концентрация, измеряемая индексом Херфиндаля—Хиршмана (HHI), достигает 4 600 (62,8² + 25,8² ≈ 4 466). Этот показатель существенно превышает порог антимонопольного контроля в 2 500 для традиционных рынков.

Однако возникает новый вызов — стейблкоин-нейтральные L-1. Tempo от Stripe уменьшает сложности входа для продавцов и снижает риски концентрации для регуляторов. Если нейтральность станет стандартом, закрытые экосистемы Circle и Tether могут превратиться в уязвимость, а не преимущество. Рынок дуополии сменится олигополией, где отдельные экосистемы займут собственные ниши.

Заключение

Сегодня стейблкоины стали мощным активом объемом более 280 миллиардов долларов, а их эмитенты получают значительные преимущества. Рост числа стейблкоин-ориентированных блокчейнов уровня 1 выделяет три ярко выраженных тенденции: (1) интеграция традиционных финансовых институтов в криптоинфраструктуру и выход на валютный рынок (FX), (2) трансформация индустрии платежей через отказ от посредников вроде Mastercard и Visa, (3) изменение рыночной структуры от дуополии (HHI 4 600) к олигополии. Все эти сдвиги указывают на масштабное изменение: эмитенты типа Circle и Tether и новые игроки, например Tempo от Stripe, от простого *мостового* статуса между крипто и фиатом переходят к статусу фундамента будущей финансовой системы.

В итоге возникает вопрос: как эти “рельсы” обеспечат реальное соответствие потребностям рынка? Сумеют ли Arc от Circle, Stable/Plasma от Tether или стейблкоин-нейтральный конкурент Tempo возглавить индустрию по объемам транзакций или популярности среди институциональных клиентов? Несмотря на перспективы и новую ликвидную структуру, впереди сохраняются серьезные вызовы. Оставьте ваше мнение ниже!

Отказ от ответственности:

- Данная статья воспроизведена с ресурса [Terry’s Takes], все права принадлежат автору [Terry Lee]. Если у вас есть претензии к данной публикации, пожалуйста, обратитесь в команду Gate Learn, и они оперативно рассмотрят ваш запрос.

- Отказ от ответственности: все мнения и оценки, выраженные в статье, принадлежат исключительно автору и не являются инвестиционной рекомендацией.

- Переводы на другие языки выполнены командой Gate Learn. Если не указано иное, копирование, распространение и плагиат переводов запрещены.

Похожие статьи

Что такое стейблкоин?

Что такое USDe? Раскрываются множественные методы заработка USDe

Что такое USDT0

Глубокое объяснение Yala: построение модульного агрегатора доходности DeFi с устойчивой монетой $YU в качестве средства обмена

Новый стейблкоин USDT0 от Tether: В чем его отличие от USDT?