Цифровые банки уже не ведут традиционный банковский бизнес. Основные возможности для заработка сейчас связаны со стейблкоинами и подтверждением личности.

Где формируется реальная ценность цифровых банков?

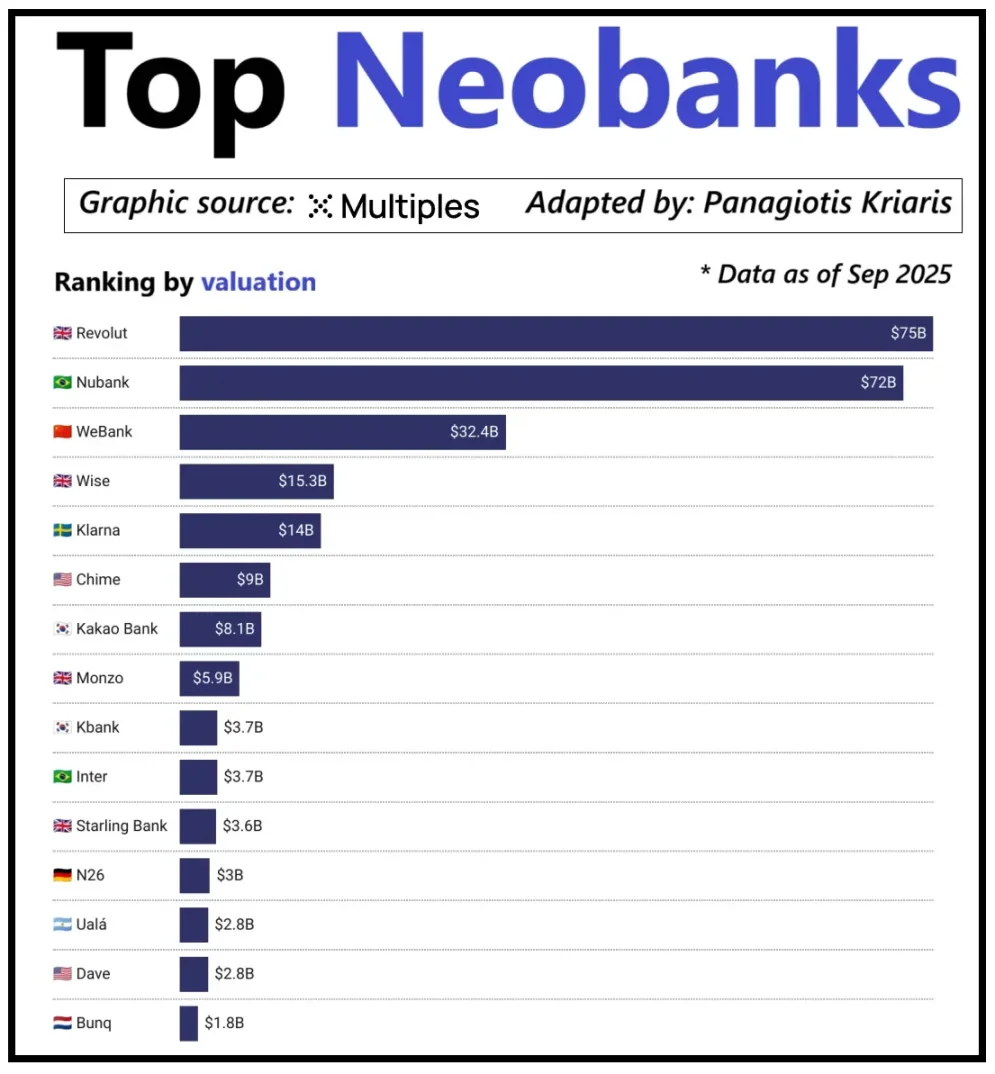

Ведущие цифровые банки по всему миру оцениваются не только по числу пользователей, но и по способности генерировать доход на одного клиента. Revolut — показательный пример: у него меньше пользователей, чем у бразильского Nubank, но его оценка уже превысила Nubank. Главное отличие — диверсифицированные источники дохода Revolut: валютные операции, торговля ценными бумагами, управление капиталом, премиальные услуги. Nubank же растет в основном за счет кредитования и процентных доходов, а не комиссий по картам. Китайский WeBank выбрал особый путь, делая ставку на жесткий контроль расходов и глубокую интеграцию с экосистемой Tencent для ускорения роста.

Оценки ведущих цифровых банков развивающихся рынков

Криптовалютные цифровые банки также подошли к переломному моменту. Модель «кошелек + банковская карта» больше не дает конкурентных преимуществ — любой провайдер может запустить такие сервисы. Ключевое отличие платформ теперь — выбранная стратегия монетизации: одни зарабатывают на процентах с балансов пользователей, другие — на потоках платежей в стейблкоинах, третьи делают ставку на выпуск и управление стейблкоинами, что обеспечивает самую стабильную и прогнозируемую прибыль в отрасли.

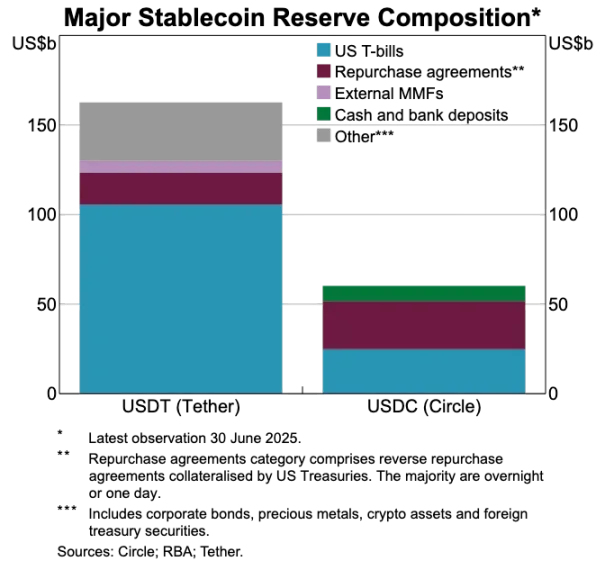

Поэтому роль стейблкоинов постоянно растет. Для стейблкоинов с резервным обеспечением прибыль формируется за счет инвестирования резервов в краткосрочные государственные облигации или эквиваленты наличных, а проценты получает эмитент стейблкоина, а не цифровой банк, предлагающий лишь хранение или расходование. Такая модель характерна не только для крипто: в традиционных финансах цифровые банки также не получают проценты по депозитам — их получает банк-партнер, хранящий средства. Стейблкоины делают этот «раздел доходности» еще более прозрачным: проценты получает держатель облигаций или наличных, а пользовательские приложения концентрируются на привлечении клиентов и развитии продукта.

С ростом применения стейблкоинов возникает противоречие: платформы, обеспечивающие рост пользовательской базы, подбор транзакций и доверие, редко получают доход от резервов. Этот разрыв ценности подталкивает компании к вертикальной интеграции — контролю над хранением и управлением средствами, выходу за рамки фронтенда.

Поэтому Stripe и Circle усиливают свои стратегии по стейблкоинам. Они не ограничиваются распространением стейблкоинов — они выходят в расчетные и резервные процессы, где сосредоточена основная прибыль. Stripe, например, запустила собственный блокчейн Tempo для дешевых и мгновенных переводов стейблкоинов. Вместо использования Ethereum или Solana Stripe создала собственные каналы транзакций, контролируя расчеты, комиссии и пропускную способность для повышения рентабельности.

Circle действует аналогично: компания создала Arc — отдельную расчетную сеть для USDC. С Arc организации переводят USDC мгновенно, без перегрузки публичных сетей и высоких комиссий. Arc — независимый бэкенд USDC, позволяющий Circle не зависеть от внешней инфраструктуры.

Второй важный фактор — конфиденциальность. Как отмечает Prathik в Making Blockchains Great Again, публичные сети записывают каждый перевод стейблкоинов в открытый реестр. Для открытых финансов это приемлемо, но при выплате зарплаты, расчетах с поставщиками и управлении казначейством суммы, контрагенты и способы оплаты — чувствительная бизнес-информация.

На практике прозрачность публичных сетей позволяет сторонним лицам восстанавливать финансовую картину компании через блокчейн-эксплореры и аналитические сервисы. Arc же позволяет институциональным переводам USDC проходить вне цепочки, сохраняя скорость расчетов и конфиденциальность данных.

Сравнение резервов USDT и USDC

Стейблкоины ломают старую платежную систему

Если стейблкоины — основной источник ценности, традиционные платежные системы стремительно устаревают. Сегодня платежи проходят через множество посредников: эквайринговые шлюзы собирают средства, процессоры маршрутизируют операции, карточные сети авторизуют, а банки обеих сторон проводят расчеты. Каждый этап увеличивает издержки и задержки.

Стейблкоины исключают всю эту цепочку. Переводы не требуют карточных сетей, эквайеров или пакетных расчетов — они происходят напрямую, между пользователями, мгновенно на базовой сети. Для цифровых банков это меняет правила: если пользователи могут мгновенно переводить средства в другие сервисы, они не будут терпеть медленные и дорогие внутренние переводы. Цифровые банки должны интегрировать стейблкоин-инфраструктуру или рискуют стать самым медленным звеном платежной цепи.

Этот переход меняет бизнес-модель цифровых банков. Раньше они стабильно зарабатывали на комиссиях по картам, поскольку платежные сети контролировали потоки. В мире стейблкоинов эта маржа исчезает: переводы между пользователями в стейблкоинах не облагаются комиссиями, и банки, ориентированные на доходы от карт, оказываются в зоне нулевых комиссий.

В результате цифровые банки превращаются из эмитентов карт в маршрутизаторы платежей. По мере перехода платежей с карт на стейблкоины они должны стать основными узлами для потоков стейблкоинов. Те, кто сможет эффективно обрабатывать такие транзакции, займут лидирующие позиции — если пользователи выберут платформу как основной канал переводов, они редко меняют ее.

Идентичность становится новым стандартом учетной записи

По мере того как стейблкоины ускоряют и удешевляют платежи, проверка идентичности становится новым узким местом. В традиционных финансах идентичность проверяется отдельно: банки собирают документы, хранят данные и проводят проверки. Для мгновенных переводов из кошелька каждая транзакция зависит от надежной системы идентификации — без нее нарушаются требования комплаенса, противодействия мошенничеству и управления разрешениями.

Поэтому идентичность и платежи объединяются. Рынок уходит от фрагментированных, платформенных KYC к переносимым, межсервисным и трансграничным системам идентификации.

Этот переход уже идет в Европе, где внедряется EU Digital Identity Wallet. Теперь банкам и приложениям не нужно проводить собственную идентификацию: ЕС создал государственный идентификационный кошелек для всех жителей и компаний. В нем хранятся удостоверения личности, подтвержденные данные (возраст, резидентство, лицензии, налоговая информация), поддерживаются электронные подписи и платежные функции. Пользователь может подтвердить личность, выборочно предоставить информацию и оплатить — все в одном процессе.

Если EU Digital Identity Wallet будет успешен, банковская архитектура Европы изменится радикально: идентичность заменит банковский счет как основной доступ к финансовым сервисам. Идентичность станет общественным благом, сократив разрыв между банками и цифровыми банками — если только они не смогут создать дополнительные сервисы на базе этой системы доверия.

Криптоиндустрия движется в том же направлении. Проекты по идентификации в блокчейне разрабатываются уже несколько лет. Хотя идеального решения пока нет, все они стремятся дать пользователям возможность подтверждать личность или факты без привязки к одной платформе.

Примеры:

- Worldcoin: создает глобальную систему подтверждения уникальности человека без раскрытия приватных данных.

- Gitcoin Passport: агрегирует репутацию и верификационные данные для снижения риска атак Sybil в управлении и распределении вознаграждений.

- Polygon ID, zkPass и ZK-proof-фреймворки: позволяют доказывать факт без раскрытия исходных данных.

- Ethereum Name Service (ENS) + off-chain credentials: кошельки показывают не только балансы, но и социальную идентичность, атрибуты верификации.

Главная цель — дать пользователям возможность самостоятельно подтверждать личность или факты, не привязывая данные к одной платформе. Это соответствует европейской концепции — удостоверение, которое можно использовать во всех приложениях без повторной проверки.

Этот тренд изменит и работу цифровых банков. Сейчас они используют идентичность как точку контроля: регистрация и проверка пользователя создают аккаунт, привязанный к платформе. Когда идентичность становится переносимой, цифровые банки превращаются в сервисных провайдеров, подключающихся к доверенным системам идентификации. Это упрощает онбординг, снижает затраты на комплаенс и устраняет повторные проверки — кошельки становятся основным хранителем активов и идентичности, а не банковские счета.

Взгляд вперед: ключевые тренды

Старые основы цифрового банкинга теряют актуальность: пользовательская база, банковские карты и даже современные интерфейсы больше не дают конкурентных преимуществ. Истинное отличие теперь определяется тремя областями: механизмом прибыли, инфраструктурой переводов и системой идентичности, которую применяет цифровой банк. Остальные функции становятся схожими и взаимозаменяемыми.

Победят не облегченные банки, а финансовые системы с приоритетом кошелька. Они будут строиться вокруг основного механизма прибыли, определяющего маржинальность и рыночную позицию. Механизмы бывают трех типов:

Цифровые банки, ориентированные на проценты

Такие платформы становятся основным местом хранения стейблкоинов для пользователей. Собирая крупные балансы, они зарабатывают на процентах по стейблкоинам, доходности в блокчейне, стейкинге и рестейкинге — без необходимости в огромной пользовательской базе. Преимущество: хранить активы выгоднее, чем перемещать. Такие банки выглядят как потребительские приложения, но по сути являются современными платформами для сбережений, замаскированными под кошельки, предлагая простой опыт «внеси и заработай».

Цифровые банки, ориентированные на платежные потоки

Эти платформы развиваются за счет объема транзакций. Они становятся основным каналом для платежей в стейблкоинах, интегрируются с торговыми точками, обменом фиат-крипто и международными переводами. Как глобальные платежные гиганты, они зарабатывают на небольших комиссиях с каждой транзакции, компенсируя это масштабом. Их преимущество — привычка пользователей и надежность, позволяющие быть выбором по умолчанию для движения средств.

Цифровые банки — инфраструктурные провайдеры стейблкоинов

Это самый глубокий и прибыльный сегмент. Такие банки не просто перемещают стейблкоины — они стремятся контролировать выпуск или инфраструктуру: выпуск, погашение, управление резервами и расчеты. Здесь сосредоточен основной пул прибыли, поскольку контроль резервов означает контроль доходности. Эти банки сочетают потребительские функции с инфраструктурными амбициями, постепенно превращаясь в полноценные финансовые сети, а не просто приложения.

В итоге банки, ориентированные на проценты, зарабатывают на депозитах, платежные — на переводах, инфраструктурные — на каждом действии.

Рынок разделится на два типа: ориентированные на пользователей платформы, интегрирующие существующую инфраструктуру и предлагающие простоту, но низкие издержки перехода; и агрегаторы ценности, фокусирующиеся на выпуске стейблкоинов, маршрутизации транзакций, расчетах и интеграции идентичности.

Вторые станут не просто приложениями — они превратятся в инфраструктурных провайдеров с потребительским интерфейсом, обеспечивая высокую приверженность пользователей и постепенно становясь основой потоков ценности в ончейн-среде.

Заявление:

- Статья перепечатана с сайта [Foresight News], авторские права принадлежат оригинальному автору [Vaidik Mandloi]. Если у вас есть вопросы по перепечатке, обратитесь к команде Gate Learn, которая оперативно рассмотрит обращение в соответствии с установленной процедурой.

- Отказ от ответственности: мнения и позиции, изложенные в статье, принадлежат исключительно автору и не являются инвестиционной рекомендацией.

- Переводы статьи на другие языки выполнены командой Gate Learn. Без упоминания Gate запрещены воспроизведение, распространение и плагиат переведенного материала.

Похожие статьи

Что такое стейблкоин?

Что такое USDe? Раскрываются множественные методы заработка USDe

Что такое USDT0

Глубокое объяснение Yala: построение модульного агрегатора доходности DeFi с устойчивой монетой $YU в качестве средства обмена

Новый стейблкоин USDT0 от Tether: В чем его отличие от USDT?