Gate 研究院:資本化的加密信仰,加密財庫模式可持續性探討

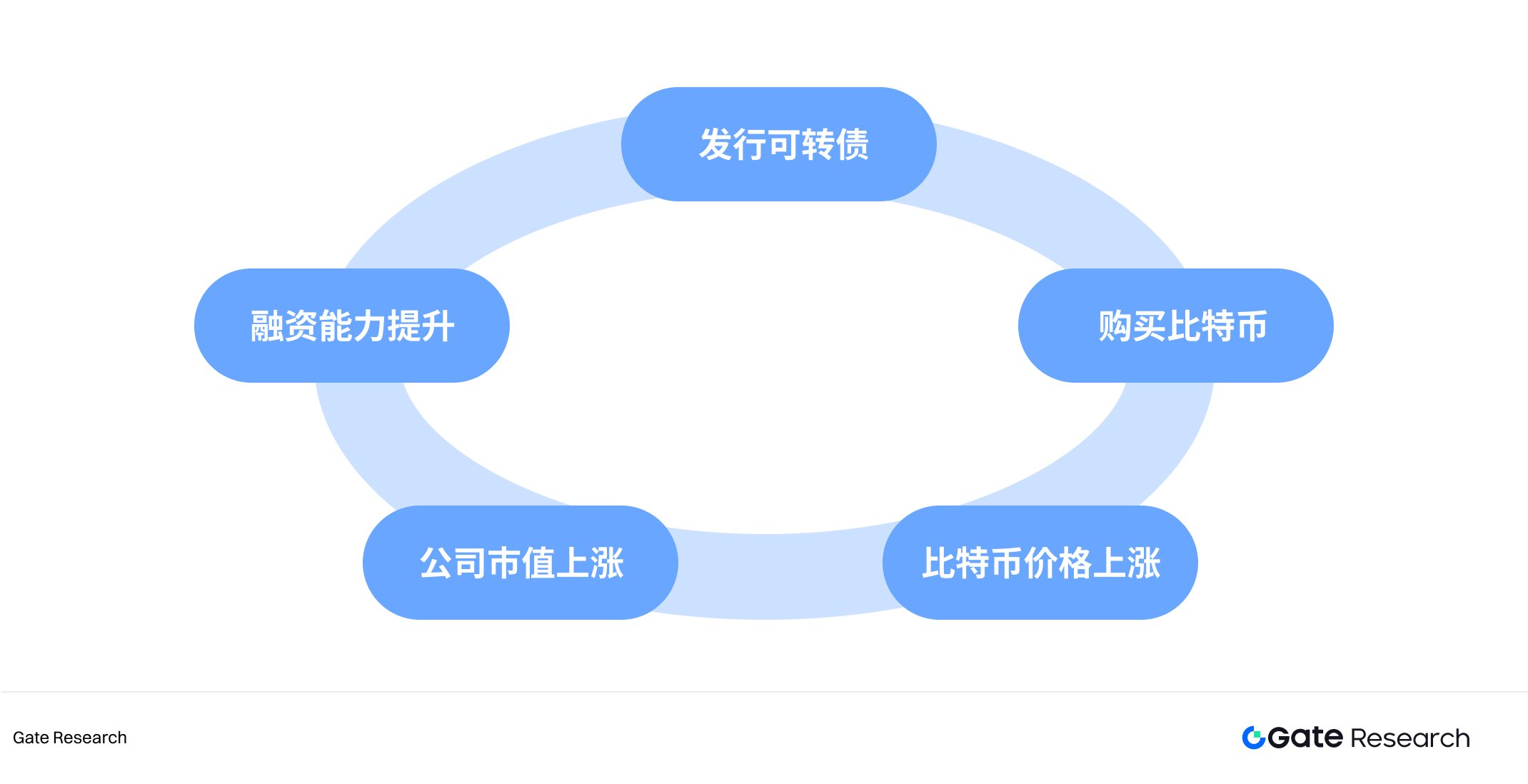

策略開創了 DAT 的先例,2025 年以太坊 DAT 預計引領一波質押新浪潮。DAT 模式的核心邏輯在於「融資、購幣、再融資」,形成持續自我強化的正向循環效應。DAT 的資本市場吸引力與風險水準,由每股代幣持有量、基礎資產價格及 mNAV 共同決定。建構 DAT 永續性五力模型後,得以明確結論:能夠真正穿越市場周期的 DAT,必須具備穩健資本結構、透明財務揭露與明確策略定位。以太坊 DAT 模式促使代幣持有者成為網路參與者與收益產生者。摘要

- Strategy Inc.(Strategy 公司)首創加密資產儲備財庫模式,引領上市公司轉型並開展 DAT 新時代。2025 年 DAT 規模急速擴張,以太坊 DAT 引領質押新浪潮。

- DAT 模式核心在於「融資-買幣-再融資」的資本循環,結合傳統融資工具與加密資產漲勢,形成自強飛輪。市值變化關鍵取決於每股代幣數量成長、底層資產價格及 mNAV(三者直接影響資本市場吸引力與風險)。

- 機構資金湧入以太坊生態後,DAT 公司逐漸由單純代幣持有者轉型為網路參與者與收益創造者。進入方式包含質押、DeFi 與鏈上營運等多元路徑。Solana DAT 極具爆發潛力,有望成為成長速度最快、表現最強的新賽道。

- DAT 可持續性五力模型顯示,比特幣 DAT 正往長期價值儲備方向邁進,強調抗通膨與機構配置;以太坊、Solana 等 DAT 則以收益生成型財庫為主,積極創造鏈上現金流。能穿越週期的 DAT,需具備穩健資本結構、透明財務揭露及明確戰略定位。未來領導者將是能同時在資本市場融資端及鏈上生態參與端創造飛輪效應的少數企業,而非缺乏主業的「殼公司」。

一、引言

隨著全球加密資產熱度升高、各國監管政策逐步明朗,以及區塊鏈底層技術和生態日益成熟,加密財庫(Digital Asset Treasury,簡稱 DAT)正成為傳統金融領域嶄新的資本敘事。

DAT 公司是指將加密貨幣納入資產負債表核心儲備的上市企業。這類公司不同於加密原生企業,其估值驅動因素不在主營業務,而在持有加密資產的價值波動。透過股權融資、可轉債等方式募集資金後,再投入加密資產,不只提振投資人信心,更推升股價,於資本市場形成「融資-持幣-估值提升」循環。

表面看似「上市公司買幣」,實則已演化多種形態:從以 Strategy 為代表的單一資產被動持有,到質押、流動性挖礦、DeFi 收益等主動管理的多資產組合。DAT 公司讓原本僅限鏈上投資人的加密資產風險敞口,轉化為股票市場可交易投資標的,為更多投資人架起進入加密市場的橋樑。此過程中,DAT 不再只是 Beta 市場價格跟隨者,更可能成為推動鏈上生態成長的 Alpha 源頭。

然而,DAT 並非零風險的「金融創新典範」。其可持續性高度依賴底層資產市場週期。當加密價格大跌、流動性收縮時,缺乏主業與現金流的殼型 DAT 首當其衝,難以承受資產貶值與融資中斷的雙重壓力,甚至可能被清算。換言之,DAT 既是牛市放大器,也是熊市放大鏡。

本文將以五大面向,系統評估 DAT 模式長期可持續性,並探討代幣價格和財庫規模對 DAT 穩定發展的影響。

二、DAT 的起源與演進

談起 DAT 起源,必須提及傳奇企業 Strategy Inc.(Strategy 公司)。Strategy 既是商業智慧軟體老將,也是比特幣浪潮的先鋒,從低谷到巔峰,其歷程不只順應時代,也開創加密資產儲備財庫新格局。Strategy 現已成為加密貨幣產業討論的重要典範。

1. DAT 模式開端

1. Strategy 的比特幣策略

Strategy Inc. (NASDAQ: MSTR)率先提出 DAT 企業戰略,將比特幣納入公司儲備資產。

這是一家北美總部的軟體公司,1989 年成立,主攻企業商業智慧(BI)軟體開發銷售,於 1990 年代網路泡沫期間快速壯大並在 1998 年上市。2000 年因「提前認列收入」財報造假遭 SEC 調查,股價重挫逾九成,成為泡沫破滅代表。此後 20 年,Strategy 與微軟等巨頭競爭未見明顯突破,市值多在 10 億至 20 億美元徘徊。

2020 年是轉折點,創辦人 Michael Saylor 在新冠疫情期間重新審視比特幣價值。原本 Saylor 是加密貨幣反對者,認為比特幣毫無價值,投資更是愚蠢。疫情期間,各國推行寬鬆貨幣政策刺激經濟,導致貨幣貶值、通膨風險加劇。Saylor 認為,當貨幣供給每年成長 15%,人們需要與法幣現金流脫鉤的避險資產。他深入研究區塊鏈底層邏輯後,發現比特幣具備每四年減半的機制,不僅能抗通膨,也因加密市場諸多限制,部分投資人及機構無法直接或加槓桿投資比特幣,透過股票間接持有將開拓新市場。Saylor 於是果斷挑戰傳統投資觀念,捨棄既有優質資產,在多數公司只買債並放棄約 7% 股東權益時,突破性選擇「數位黃金」比特幣 [1]。

1.2. 從「企業儲備資產」到「每股 BTC」邏輯

2020 年財報顯示,Strategy 軟體主業僅數千萬美元收入,累積營運現金約 5 億美元。首次比特幣投資正是利用帳上閒置資金:2020 年 8 月斥資 2.5 億美元買進 21,454 枚比特幣 [2],Strategy 自此由傳統軟體公司轉型為比特幣持有型 DAT 公司。

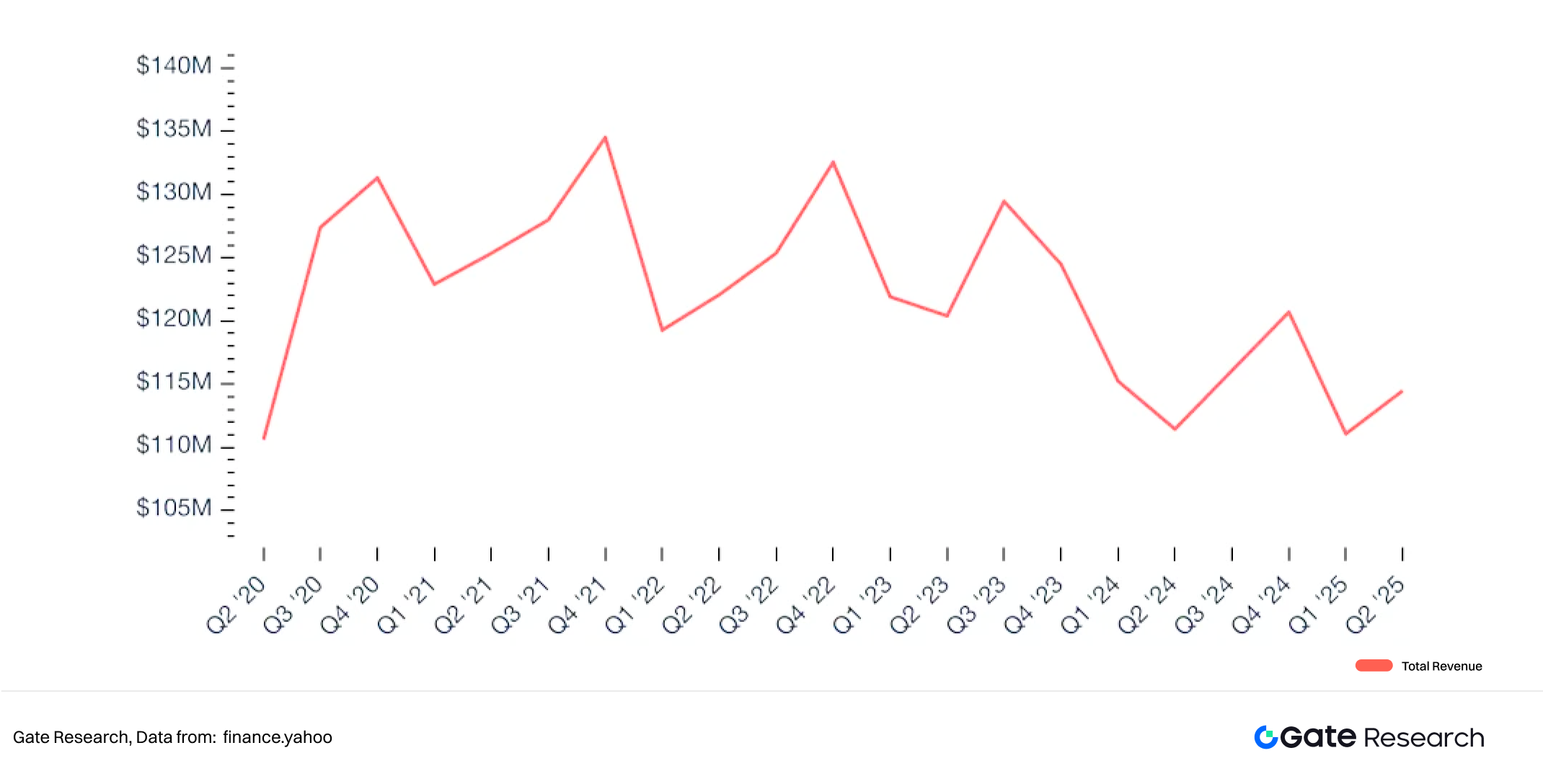

圖 1:Strategy 每季軟體業務收入

Strategy 若僅靠經營現金流,難以快速擴張比特幣部位,當時零利率環境下投資人追逐高成長資產。Saylor 於是運用資本市場低成本融資,執行以自有資金與債務融資(可轉債、優先擔保債券、增資等)為核心的比特幣飛輪。2020 年 12 月發行 4 億美元可轉債(0.75% 利率,2025 到期)[3],資金全數投入比特幣。可轉債初期屬債務不稀釋股權,保障股東利益。初期利率多在 0% 至 0.875%,行權溢價 40-50%,顯示投資人看好長期成長,願意成為股東。2021 年初,比特幣漲至 60,000 美元,這筆比特幣帳面價值高達初始投入約 5 倍,市場對 Strategy 定價大幅提升。比特幣策略初見成效,股價持續攀升,Strategy 亦採市價發行股票方式融資。為降低股東稀釋疑慮,Strategy 創出「每股含幣量」指標——BTC 收益率,即公司持有比特幣數量與假定稀釋流通股數比率,可判斷公司是否有效將融資轉化為更多比特幣,且不嚴重稀釋原有股東。

BTC Yield= Total BTC Holdings / Diluted Shares Outstanding

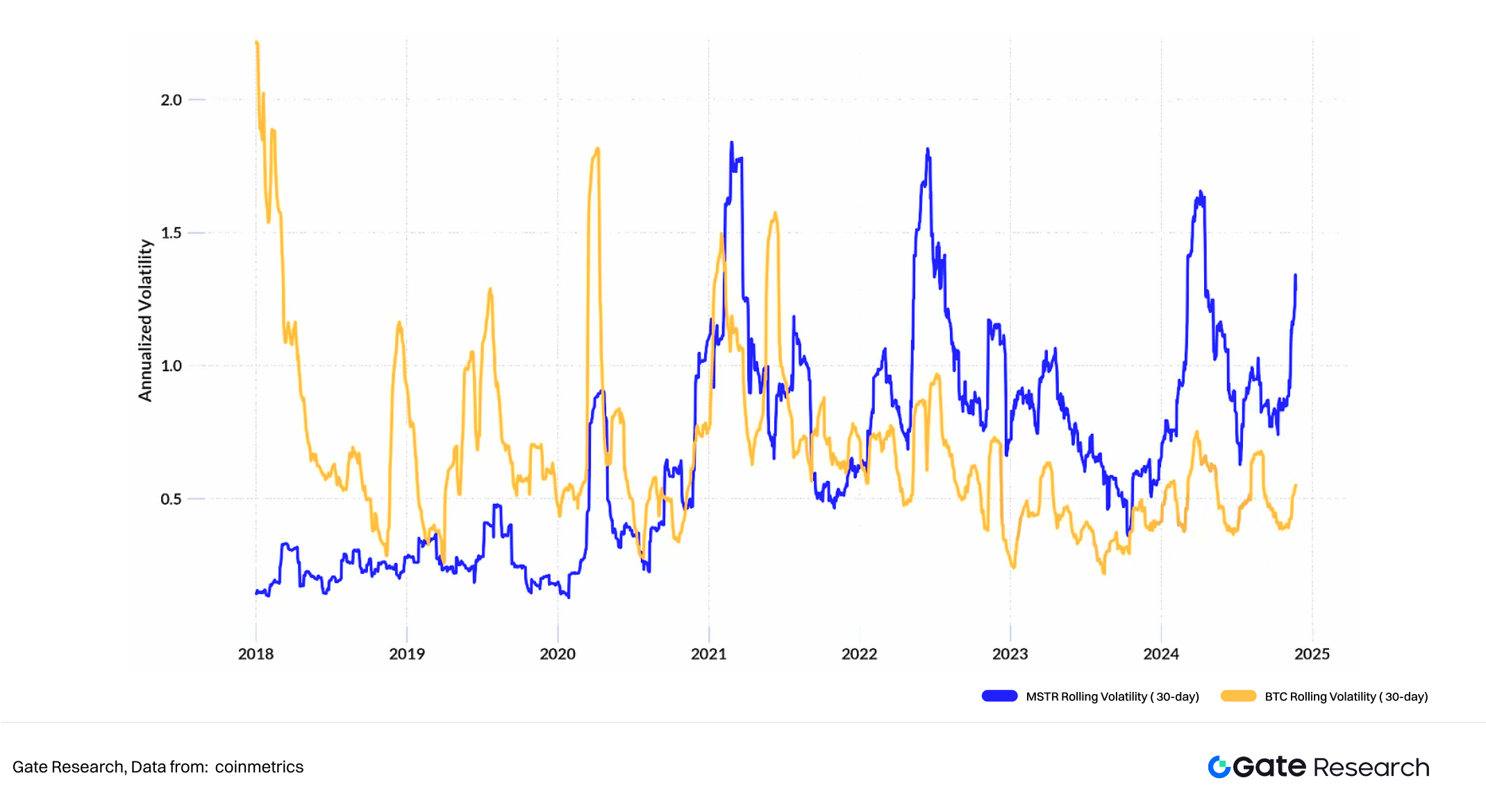

Strategy 自此成為加密貨幣最大機構持有者,公司股價與比特幣高度連動,2024 年 11 月創下 473.83 美元歷史新高,較首次買入比特幣時漲幅達 3,734%。Strategy 成功重塑資本市場敘事,更多上市公司效仿 Strategy 轉型,展開 DAT 新篇章。

圖 2:2020 年後 Strategy 股價與 BTC 高度關聯

2. DAT 模式擴散與新浪潮

2.1 2025 年 DAT 規模爆發成長

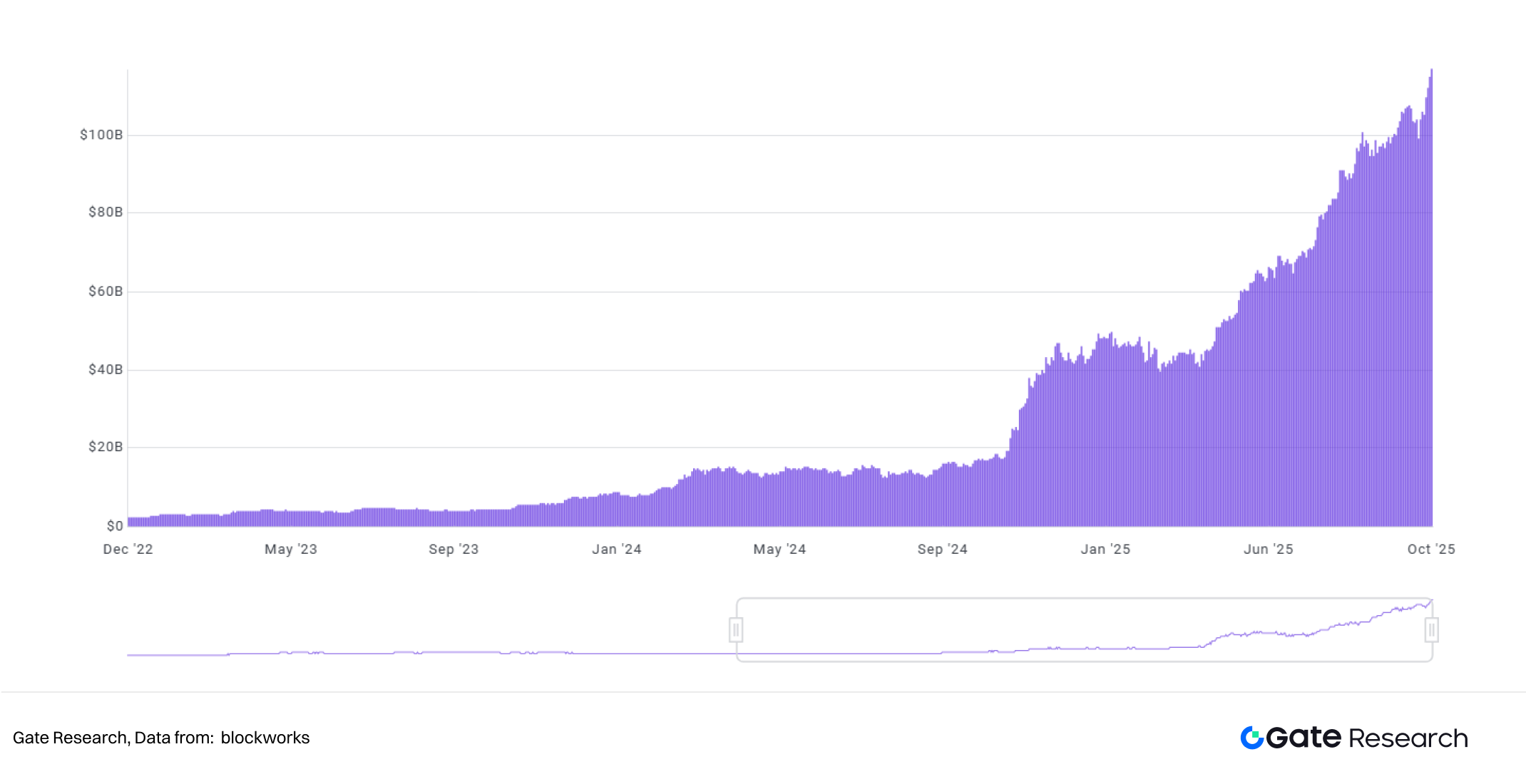

以最受資本青睞的比特幣為例,2020 年全球上市公司合計持有比特幣 4,109 枚,僅佔所有機構持有主體 1.49%,影響有限。隨加密生態成熟、比特幣價格走強及 DAT 模式興起,上市公司大規模進場。2021 年持有量躍升至 155,196 枚,較 2020 年成長逾三倍,初步形成 DAT 加密資產浪潮。機構化資金持續流入,2022 年上市公司持幣量擴大至 306,765 枚。2023 年市場波動使部分企業減倉,持有量回落至 293,042 枚,但 2024 年再度攀升至 361,144 枚,策略更趨穩健。2025 年迎來爆發性成長,7 月突破百萬枚,截至 10 月 2 日達 1,130,679 枚,佔比特幣流通總量 5.38% [4]。上市公司由謹慎試水逐步轉向策略性、長期性財庫布局,資本市場不只肯定比特幣「數位黃金」角色,也預示 DAT 模式加速擴散,成為企業資本運作新主流。

圖 3:2025 年起 DAT 公司持幣量大幅上升

2.2 主力仍在北美,亞洲加速追趕

比特幣 DAT 公司已遍布全球 199 國家地區,但主力仍集中北美——不論企業數量、融資管道或資本市場話語權都居核心。美國有 71 家 DAT 公司,憑藉納斯達克及成熟揭露機制,能順利以股權、可轉債等工具配置加密資產。加拿大次之,有 33 家 DAT 公司,寬鬆監管與加密基金包容度居次。

過去一年,亞洲 DAT 市場急速追趕,日本 12 家、香港 10 家、中國大陸 9 家,呈分散格局。日本已有部分東證上市企業或金融基金啟動加密資產配置,最具代表性為 Metaplanet Inc.,2024 年起公開揭露比特幣持倉,被譽為「日本版 MicroStrategy」,加速日本 DAT 擴散。香港則在港交所及加密交易所帶動下,出現以交易所、基金公司為主的 DAT 試點,政策與市場互動推進。DAT 公司不再限科技或金融背景,主營業務涵蓋生技、電商、服務業等多元領域,顯示趨勢普及。

2.3 以太坊 DAT 質押新浪潮

DAT 模式資產類型亦持續擴展。早期幾乎集中比特幣,資本市場一直尋找下個「類比特幣」或更佳標的——既具儲值又能產生收益。以太坊、Solana 即為代表:兼具智能合約生態與 DeFi 應用,PoS 共識下持幣者可獲質押收益,成為 DAT 新主力。

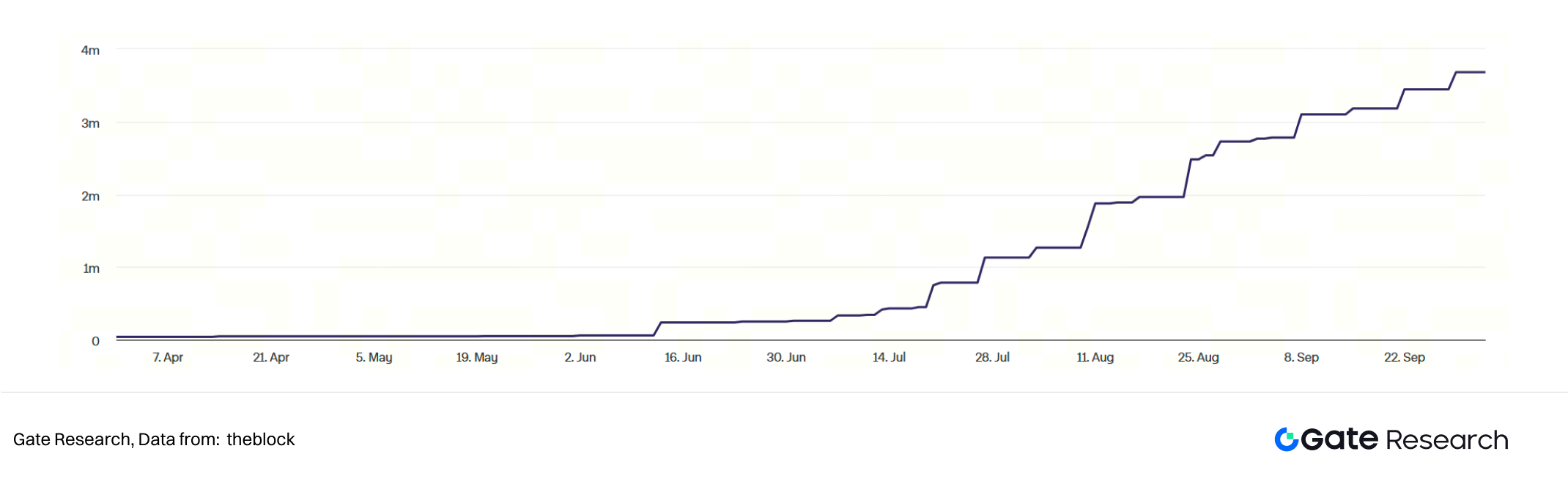

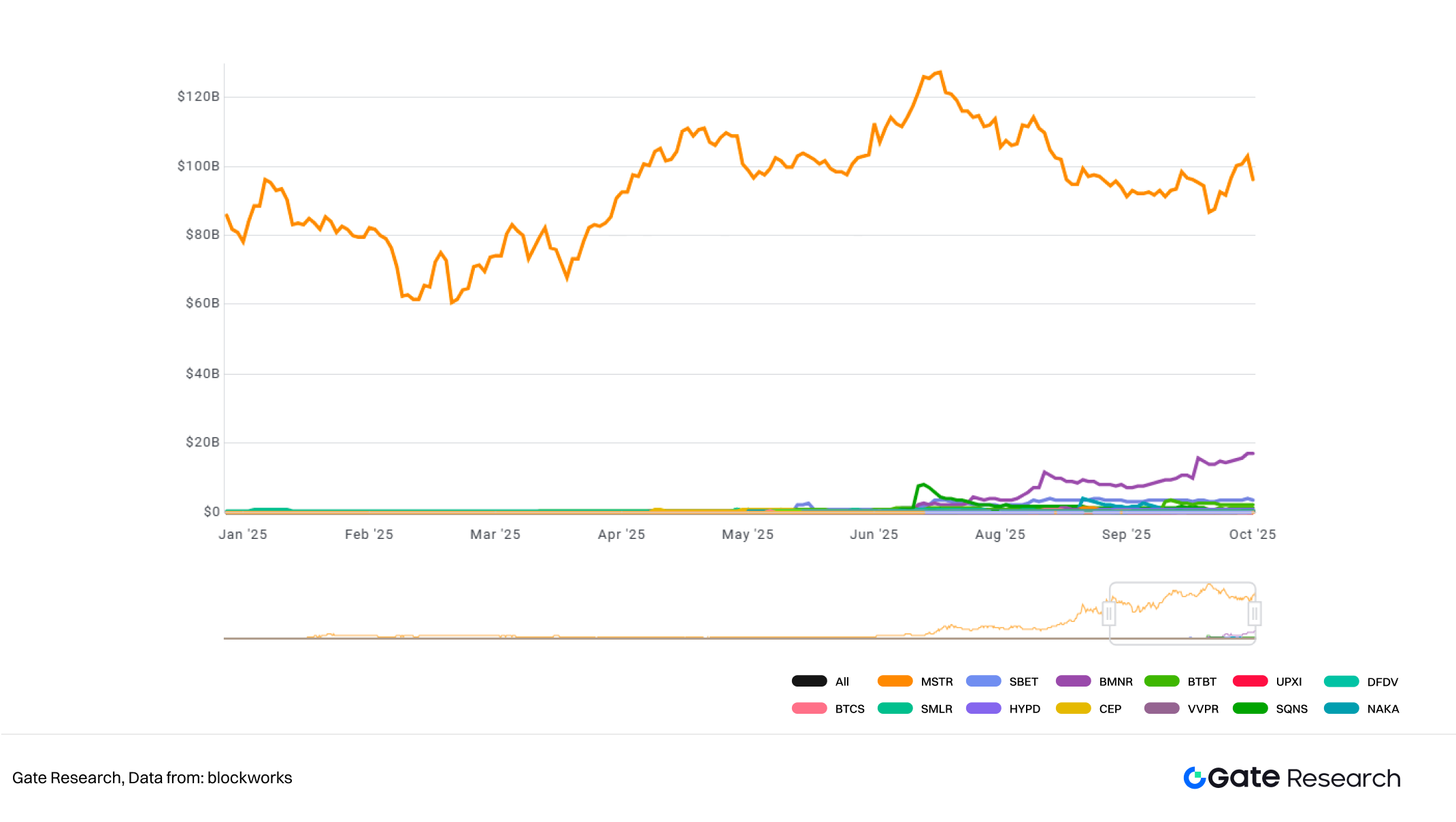

圖 4:2025 年 DAT 公司以太坊持有量大幅增長

類比比特幣儲備敘事於 2025 年中期轉向以太坊,動作包含生態參與、質押等,BitMine Immersion Technologies 與 SharpLink Gaming 為關鍵推動者。

BitMine (NYSE: BMNR) 原本專注比特幣挖礦與基礎設施,2025 年 7 月透過 2.5 億美元私募 PIPE 融資轉型為以太坊儲備實體 [5]。BitMine 強調智能合約、穩定幣支付與代幣化資產是其儲備 ETH 關鍵原因,公告發布後股價短期大漲,顯示市場強烈追捧。至 2025 年 10 月 3 日,以太坊儲備達 2,650,900 枚,佔總供應量 2.2%,成為最大儲備公司。

SharpLink Gaming (NASDAQ: SBET) 主營線上遊戲、電競、博彩及體育娛樂,非加密原生公司但資本操作靈活。2025 年 6 月啟動以太坊財庫策略,透過 ATM 股權融資收購 ETH,95% 以上儲備用於質押。SharpLink 高頻揭露持倉,提升市場透明度,截至 2025 年 10 月 3 日儲備達 838,728 枚,佔 ETH 供應量 0.7%。兩家公司代表以太坊 DAT 模式由理念到資本市場落地。

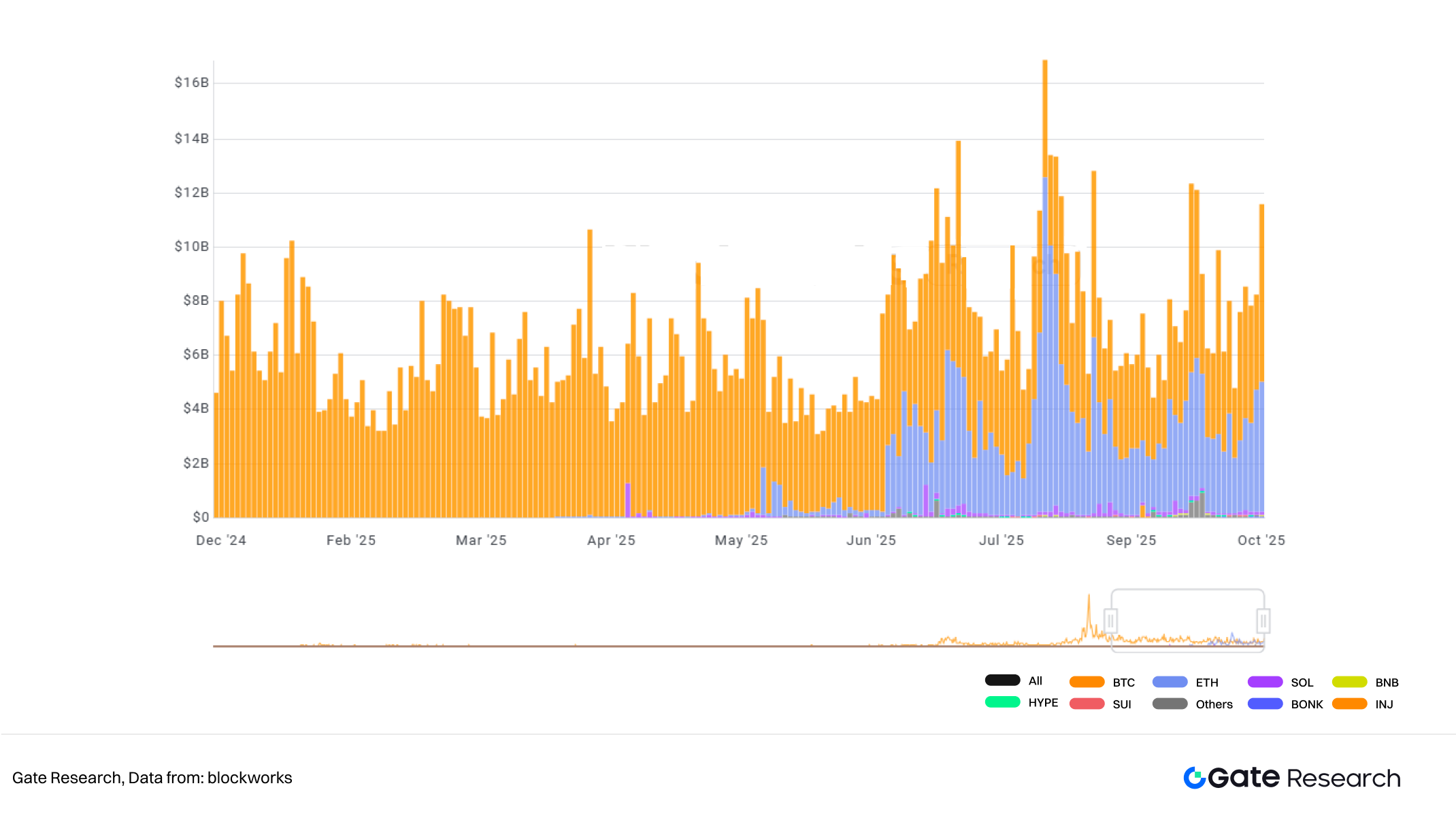

圖 5:比特幣與以太坊為 DAT 公司最熱門標的

目前企業已將以太坊、Solana、狗狗幣、Sui 等多鏈代幣納入儲備,以提升組合多元與潛在收益。2025 年 10 月,共 13 家公司揭露持有以太坊,合計持倉 4,029,665 枚,佔 ETH 供應量 3.33%;Solana 9 家公司持倉 13,441,405 枚,佔 SOL 供應量 2.47%;狗狗幣 2 家公司持倉 780,543,745 枚,佔 DOGE 供應量 0.52%;Sui 2 家公司持倉 102,811,336 枚,佔 SUI 供應量 2.84% [6]。多鏈拓展意味 DAT 已由單一比特幣故事轉為跨鏈、多資產公司資本策略,為加密資產全球資本市場地位奠定基礎。

圖 6:熱門 DAT 公司市值比較

三、DAT 的運作邏輯

部分加密公司利用資本市場殼資源借殼上市,開啟公開融資管道,再以「融資-買幣-再融資」DAT 模式完成資本循環。DAT 公司將傳統融資工具與加密資產上漲綁定,形成自我強化飛輪。

1. 運作方式

1.1 透過殼公司收購上市

部分企業並非從零開始,而是透過 SPAC(特殊目的收購公司)合併、反向收購(RTO)等快速取得資本市場入場券。對加密貨幣公司而言,借殼上市可突破監管壁壘及冗長 IPO 流程,成為吸引人的替代方案。收購上市後可取得公開融資管道,合規上市公司身份得以股權融資,直接配置比特幣、以太坊等加密資產。

此類操作以北美新興 DAT 公司為主。2025 年 7 月 8 日,新成立加密資產管理公司 Reserve One 宣布與 M3-Brigade Acquisition V Corp.(NASDAQ: MBAV)SPAC 合併上市,交易估值 10 億美元,含 2.98 億美元信託資本,吸引 Galaxy Digital、Pantera Capital、Kraken 等策略投資人承諾投資 7.5 億美元。Reserve One 目標累積比特幣、以太坊、Solana 等加密資產儲備,並規劃質押及借貸運用 [7]。

「資本殼+加密資產」組合拳雖降低進入門檻,但繞過傳統創業週期快速擴張資產端,風險高,因自身缺乏基本面支撐,股東易被稀釋,也加重企業對加密資產價格波動的依賴。

1.2 增資、發債、可轉債等融資循環

Strategy 公司開創「融資-買幣-估值提升-再融資」飛輪,隨即成為多數 DAT 公司典型運作模式。企業利用資本市場增資(ATM/PIPE)、發行可轉債或公司債券,取得新現金流,資金直接購買比特幣、以太坊等加密資產,擴大財庫規模。此循環加速資本與加密資產綁定。Strategy 成功案例證明該模式在牛市放大效應,也為 BMNR、BitMine、SharpLink 等後續 DAT 公司提供範本。

圖 7:DAT 公司飛輪示意

2025 年以太坊相關 DAT 公司此模式尤為明顯。BitMine 透過可轉債與 PIPE 募資持續擴大資產負債表,成為以太坊制度化關鍵里程碑。SharpLink 採積極且高頻融資策略,2025 年 6 月宣布納入以太坊財庫後,透過 ATM 股權融資及公開股票發行快速募資,將以太坊儲備投入質押或流動性質押,讓以太坊「生產性」特徵轉化為可持續現金流。雖有批評「完全質押」增加鏈上協議風險,但支持者認為這為 DAT 探索以太坊生產性資產樹立新典範。

2. DAT 策略運營模式分類

DAT 並非僅有「持幣」,不同模式對應不同管理成本與要求,目前常見營運模式如下:

- 被動單一資產持有:專注持有一種加密資產(多為比特幣或以太坊),長期不出售,管理與決策成本低,持續既定策略,收益主要來自資本利得。Strategy 公司為典型被動比特幣 DAT,承諾「買進不賣出」,視比特幣為核心資產與戰略。

- 主動單一資產交易:同樣只持有單一加密資產,但公司主動交易或動態配置,如擇時買賣、對沖、期權等。管理者交易能力成效攸關。一些以太坊儲備公司會隨市場波動調整倉位。

- 多資產組合管理:公司持有多種幣種(如 BTC+ETH+SOL+BNB 等),需根據市場調整各資產組合比例,管理成本高,須具資產配置及風控能力。如 Mega Matrix Inc.(NYSE: MPU)2025 年宣布將 DAT 策略由單一資產擴展為多資產組合,分散多鏈或多協議風險與收益 [8]。

- 生態投資建設:最複雜模式,除持幣外,投入資金支持生態建設,如鏈上基礎設施、DeFi 投資、節點/驗證人營運、協議治理、補貼、基金投資等。公司既是資產持有者也是生態參與者,可能影響所持鏈生態發展。以太坊方向,DAT 公司將部分 ETH 用於 staking、validator 運營、治理投票或支持 DeFi 應用,此即生態投資。DAT 公司也能獲得質押、孵化、手續費等額外收益。

3. DAT 公司市場定價邏輯

DAT 公司估值波動,與傳統企業依賴營收獲利不同,主要取決持有加密資產的市場表現及財務槓桿策略。市值變化三大核心驅動:每股代幣數量成長、底層資產價格、mNAV(市場淨資產價值比)溢價/折價。三者構成 DAT「估值三角」,決定資本市場吸引力與風險。

股價漲幅 ≈ 含幣量成長率 × 幣價成長率 × 市場溢價因子

市場溢價因子(market premium factor)即相對 NAV 的市場情緒與估值溢價,通常以 mNAV 量化,即「市場溢價因子 = mNAV − 1」。

3.1 「每股含幣量」成長

Strategy 公司創造「每股含幣量」指標,判斷公司是否將融資有效轉化為更多比特幣並未嚴重稀釋原股東。Strategy 成功後,BitMine 等 DAT 跟進,透過融資與再投資增持以太坊,提高股票代表代幣數量。

「每股含幣量」上升即每股淨資產(NAV)上升。理論上,若市場有效,DAT 公司股價應與 NAV 同步走揚。若比特幣等底層資產價格亦上漲,市場將給予更高估值倍數,形成「幣價×含幣量×市場溢價」三重槓桿效應,漲幅遠超幣價本身。

3.2 底層資產價格推升

DAT 公司估值最直接驅動來自底層資產價格波動。BTC、ETH 等核心代幣價格上漲,帳面資產規模擴大,市場自然給予溢價;反之則侵蝕帳面價值。

相較傳統「資產驅動型企業」,DAT 公司通常放大價格敏感度。一方面多數 DAT 機構不設對沖,資產敞口與市場價格幾乎同步;另一方面,融資槓桿及可轉債放大持幣部位,使股價對底層資產價格彈性倍增。因此,底層資產價格不僅影響帳面價值,也會透過「再融資預期-儲備擴張-估值再提升」鏈式反應形成正回饋。

3.3 mNAV 飛輪機制

mNAV 為 DAT 模式核心估值指標,計算如下:

mNAV = P Market Cap / NAV Digital Asset Value

P 代表企業市值,NAV 為公司持有加密資產市值計價後的淨資產,mNAV 即市場淨資產價值比。

股價 P 高於每股淨資產 NAV,即 mNAV > 1,市場給予公司超出持幣市值的溢價,代表投資人認可管理能力、再融資潛力或加密資產戰略價值。公司可持續募資,每次增資買進都推高每股持倉與帳面價值,強化市場信心,推升股價,正回饋飛輪啟動。

但 mNAV 是雙面刃,溢價既能反映信任,也可能是炒作泡沫。一旦信心崩潰、mNAV 回落甚至 < 1,飛輪由正轉負,市場由「帳面價值增厚」切換為「淨資產稀釋」,形成「估值下跌-融資受限-儲備縮水-市值續跌」負回饋。若再遇幣價下跌,市值與信心雙殺。理論上,mNAV < 1 時,公司應賣出持倉回購股票以恢復平衡。

以 Strategy 公司為例,比特幣牛市時,MSTR 市值曾達帳面 BTC 持有量兩倍以上,即 mNAV≈2.0。投資人不僅買進「比特幣儲備」,還為公司融資能力與資本效率支付溢價。熊市時期 mNAV 曾跌破 1,公司未賣幣回購,而以債務重組保留所有比特幣。

總結而言,DAT 公司融資建立在 mNAV 溢價飛輪上,mNAV 溢價既是市場熱度晴雨表,也是投資人判斷買賣關鍵參考。若 mNAV 長期折價,增資空間被封鎖,原本停滯或瀕臨退市的殼公司飛輪效應瞬間崩塌。

四、DAT 從「持有」到「質押」的轉變

比特幣 DAT 偏向被動持有;以太坊 DAT 則透過質押與 DeFi 基礎設施,部分資金最終流入鏈上。此舉讓 DAT 公司在資本循環飛輪基礎上,能以鏈上質押等方式額外賺取利息,將持有資產轉化為生產性資源。

1. 以太坊收益型 DAT 模式

以太坊三層架構為 DAT 提供多層次收益與風險管理空間。DAT 公司主要參與 L1 與 DeFi 層(L2 以加密原生機構、DAO 為主):將儲備以太坊上鏈,創造「鏈上利息型收益」,讓持幣資產具生產性。

表 1:以太坊三層結構下 DAT 策略

1.2 以太坊質押,從靜態持有到利息收益

機構資金持續進入以太坊生態,DAT 公司由代幣持有者轉型為網路參與者及收益創造者。質押是進入以太坊生態首要途徑,主要有二:

- 自行運行驗證節點:公司將 ETH 鎖定於驗證者節點,提供共識安全與交易驗證,年化約 2.5-3.0% 區塊獎勵,但運維複雜、流動性差且有節點懲罰風險。

- 利用流動性質押協議:公司可委託第三方質押 ETH,獲取可流通「憑證代幣」,如 Lido 的 stETH,BTCS 透過 Rocket Pool 取得收益。流動性質押解決傳統質押資產鎖定問題,發行可交易代幣,企業可兼得質押收益與資產流動性,提升營運彈性。

假設企業財庫持有約 100 萬枚 ETH,50% 質押,按現行約 3% 名義收益率、4,000 美元 ETH 價格計算,每年可產生約 6,000 萬美元質押收益。

1.3 DeFi:讓以太坊「動起來」

質押以太坊基礎上,DAT 公司可參與 DeFi 協議,將 ETH 或質押憑證(如 stETH)用於借貸或流動性提供,實現資金二次利用。常見方式包括:

- 將 stETH 存入 Aave 等借貸協議賺取利息;

- 抵押 stETH 借出穩定幣再投資;

- 加入流動性池獲得額外手續費。

此舉可將單一質押 3% 收益提升至 5-10%,並為以太坊生態注入機構級流動性。

2. Solana 高收益為 DAT 帶來新選擇

2024 年 Solana 成為新開發者首選生態系,Solana DAT 公司潛力不容忽視,有望超越以太坊成主流模式。主要原因如下:

- 高收益率:Solana 質押年化 6-8%,遠高於以太坊約 3%,更吸引追求被動收入或現金流的 DAT 公司。

- 生態網路成長與基礎設施推動:Solana 網路活躍度、開發者成長速度多時期超越 ETH。2025 年第二季,Solana 網路處理 89 億筆交易、每日 DEX 交易量近 30 億美元,帶來逾 11 億美元網路收入,是以太坊 2.5 倍 [9]。Solana TPS、低手續費、快速確認等特性,對「高頻互動/低費用」DAT 公司更具吸引力。

- 市場認知急速提升:Cantor Fitzgerald 對多家 Solana DAT 給予「超配」評等,理由包括開發者成長快、生態擴張迅速 [10]。多筆 PIPE 或私募/策略投資圍繞 SOL DAT 展開,如 2025 年 8 月 Sharps、Pantera、Galaxy 佈局 26.5 億美元 Solana DAT [11]。

Solana DAT 公司不僅持幣,還參與 validator 營運、基礎設施建設、生態補貼等鏈上活動。SOL Strategies(NASDAQ: STKE)去年起步,打造 Solana 財庫,結合 validator 收入等基礎設施運營增加獲利。

3 以太坊與 Solana DAT 優勢比較

中長期看,Solana DAT 成長速度可望居冠,成為最強新賽道。但在絕對規模及制度成熟度方面,以太坊仍領先,影響力表現在數量、資產規模、參與 DeFi 及鏈上活動等面向更成熟。若 Solana 主網穩定性、基礎設施安全、監管環境等持續改善,未來有望與以太坊並列主流,特別適合高速、低 Gas DAT 公司。

表 2:Solana DAT 與以太坊 DAT 優勢比較

五、DAT 模式可持續性探討

1. DAT 成長邏輯與風險演化

DAT 核心不在主業獲利,而是藉持有與運作加密資產實現市值與資產放大循環。成長邏輯分三階段:一、敘事驅動,DAT 將加密資產「證券化」,讓股票市場能間接持幣創造溢價;二、資產升值,底層幣價上漲帶動資產負債表擴張,mNAV 上升引發市場再估值;三、融資飛輪,高估值支撐公司再增資擴大持倉,進一步推升估值。牛市時,DAT 靠「敘事+資產升值+融資飛輪」快速累積關注與溢價,吸引更多資本。

2025 年市場開始重新審視 DAT 可持續性。雖有 Strategy 公司由邊緣軟體公司躍居納斯達克市值前列,但自 2024 年底股價新高後,市場開始質疑 DAT 只在牛市放大效應,熊市「每股含幣量」毫無價值。Michael Saylor 對比特幣信仰受到爭議——為維持含幣量拒絕變現,是否真符股東利益?同時,愈多企業複製 Strategy 模式,DAT 賽道迅速擁擠,原本仰賴稀缺與敘事支撐的「市值放大效應」逐漸減弱。DAT 不再稀缺,「資產驅動+估值溢價」模型邊際效益遞減。

圖 8:Strategy 2025 年股價波動

在此背景下,以太坊生態崛起推動 DAT 進入第二階段——主動型 DAT 參與鏈上經濟。比特幣被動持有型財庫不同,以太坊 DAT 可透過質押、DeFi、鏈上流動性操作創造複合收益,形成「資產收益化」第二成長曲線。但此趨勢亦引發新爭議:機構財庫大規模質押,是否導致全網質押報酬率下降及系統性風險上升?DAT 參與究竟助益生態繁榮,還是加速泡沫化?

DAT 模式可持續性不僅取決於單一資產表現,更在於與區塊鏈生態互動、企業經營品質、融資結構及投資人信心。下文將從「內生」與「外生」面向分析 DAT 挑戰與演化。

2. DAT 可持續性五力模型

內生面向:企業本身是否有足夠基本面和財務韌性撐過幣價週期波動。外生面向:所參與加密生態及市場環境能否為財庫資產提供穩定收益與流動性。根據「每股含幣量、底層資產價格、mNAV」定價邏輯及鏈上收益化新模式,構建「DAT 可持續性五力模型」,系統評估資產價值、資產運作、公司基本面、監管合規及投資人流動性五大面向。

2.1 標的資產價值力

DAT 模式根基在於標的資產本質。市場主流有三類 DAT:

- 比特幣型:比特幣具「數位黃金」地位,供給上限確保稀缺與抗通膨。機構與國家級持有增加儲備屬性,成為宏觀週期價值錨。風險在於不產生收益,完全仰賴價格上漲。近年比特幣與政治博弈掛鉤,價格波動受選舉週期、監管態度、政黨政策預期影響。

- 以太坊型:PoS 機制帶來綜合收益,資產可增值且能生息。但若競爭鏈後來居上,未來可能影響市占;協議複雜性則帶來技術、安全風險。

- 新公鏈型:Solana 等以高效能及開發者生態吸引資本,質押收益高、生態擴張潛力大,DAT 可望高回報。但技術及生態黏著度較低,波動性明顯高於比特幣與以太坊,敘事或安全事件易致資產回撤,抗風險能力待驗證。

DAT 可持續性須關注標的市場認可、使用價值、技術成熟度、生態網路效應、安全性與市值穩定性。比特幣代表儲值共識,但放大波動;以太坊強調生態及收益,提供安全邊際;Solana 屬高成長高風險邏輯。

2.2 持幣資產運作力

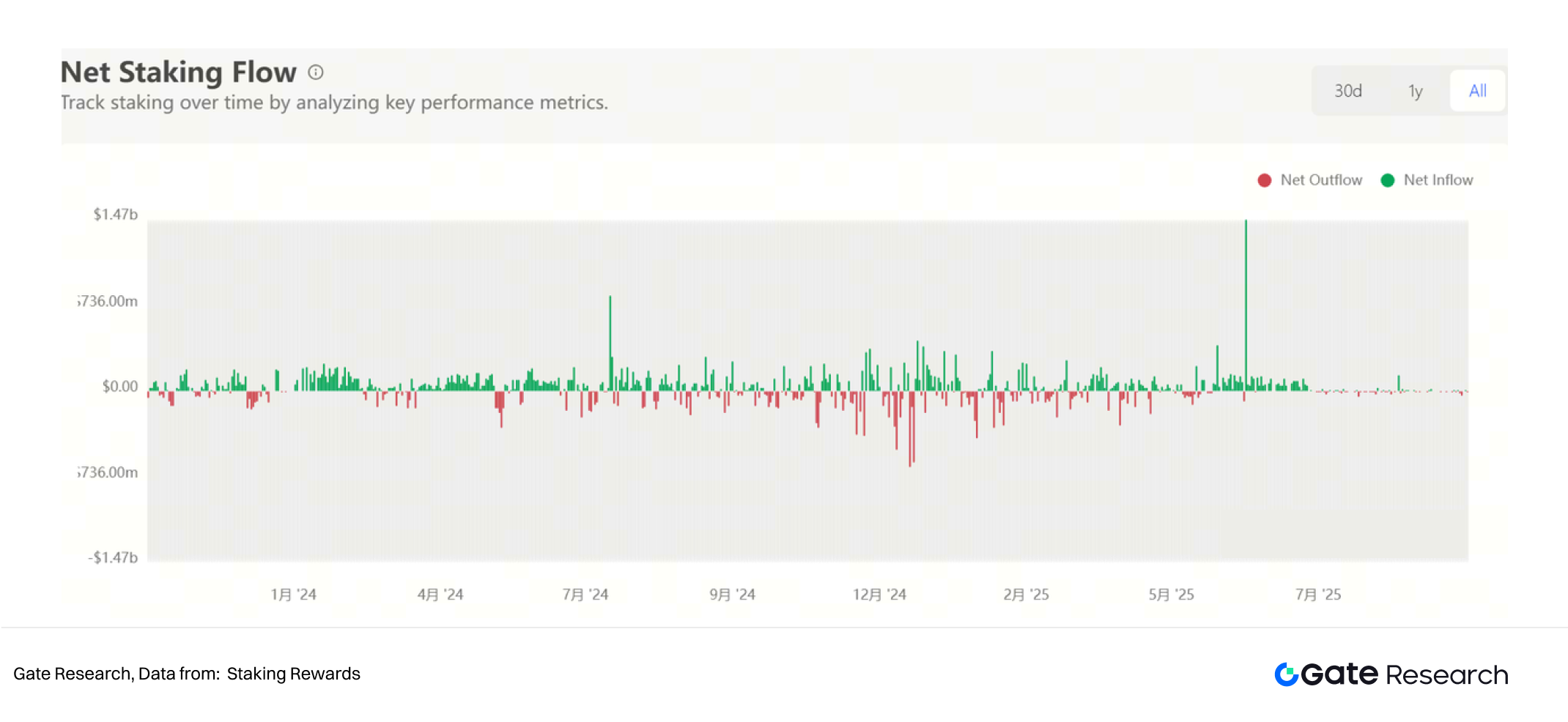

以太坊、Solana 生態興起,DAT 策略不再只「持幣」,而在於「如何運用持幣資產」。由被動受益者轉為生態主動參與者,資產運作穩定、治理能力及風險管理成關鍵。

公司層面,比特幣 DAT 被動持有,風險高;以太坊、Solana DAT 參與質押及鏈上金融活動,有安全邊際。幣價穩定或微跌,只要鏈上收益>資金成本,DAT 模型可自我造血;否則需依賴幣價上漲維持估值。

生態層面,DAT 上鏈提升網路交易量與安全性,有助長期價格穩定。機構資金大規模流入,擴大金融活動規模,增強 DeFi 協議流動性,推動以太坊成「鏈上抵押資產標準」。如 Aave v3,ETH 與 wrapped stETH 形成深度流動性池,DAT 公司參與進一步增強池深度,促進複合利息收益與流動性。質押、DeFi、LP 機制讓更多 ETH 被鎖定,流通量下降,網路去中心化與安全性提升,資金長期鎖定有助價格穩定及去投機化。

圖 9:2025 年下半年以來以太坊質押流動性趨於穩定

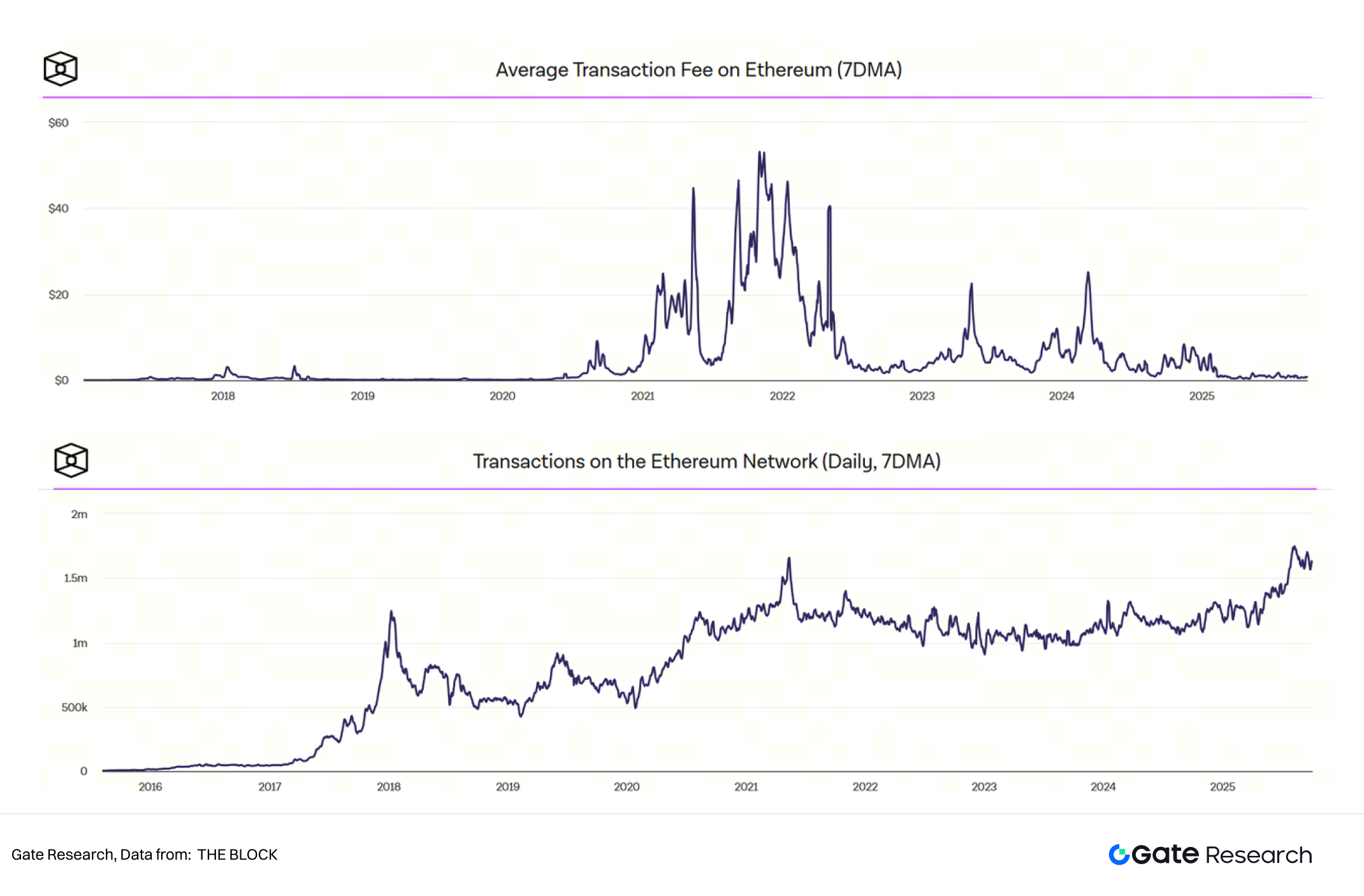

DAT 模式火熱,以太坊主網每日交易量於 2025 年 8 月創新高(現回落至 155–170 萬筆/天),多數交易已遷移至 L2 及 blob 擴容,總手續費三年低點。財庫資本大舉進入鏈上,主網高價值交易推高區塊空間需求與手續費收入,形成「財庫活動-流動性增強-鏈上使用率提升」正向循環。

圖 10:ETH 交易量 vs. 手續費

DAT 上鏈生態回饋機制如下:

- 區塊空間需求上升 → 驗證者收入提高 → 網路安全增強;

- 資金流動性增強 → DeFi 協議風險降低 → 用戶留存提升;

- 鏈上透明度提高 → 機構投資人信任增強 → 資金流入。

主動化帶來收益潛力及系統性風險並存。機構質押與槓桿參與或推高競爭,質押報酬率隨參與率提升而下降。DeFi 協議仍有智能合約漏洞、清算風險。熊市時若機構財庫集中撤資,去中心化交易所深度恐不足,易引發「鏈上踩踏」。

可持續 DAT 模型需分散風險及平衡收益,如多資產組合降低單一幣種曝險、分層質押策略(部分長期鎖定、部分保持流動性)、結合 CeFi 平台打造鏈上+鏈下混合收益架構,確保資產運作穩健。

2.3 公司基本面支撐力

DAT 可持續性還取決於自身經營基礎,攸關加密低潮期是否能「造血」與建立長期投資信心。分為強支撐型與弱支撐型:

- 強支撐型 DAT,如 Strategy 公司擁有穩定主業現金流,熊市仍能償債。SOL 生態 DAT 若依靠質押收益成長,也能抵禦資產波動風險。

- 弱支撐型 DAT 為純殼或 SPAC 結構,若主業缺失、現金流不足,易陷「靠發債維持」循環,市況轉冷或融資中斷易爆雷。

公司基本面重點:一、是否有非加密現金流來源;二、能否覆蓋融資利息與營運支出;三、財務結構是否穩健(槓桿率、現金部位)。DAT 若無實質基本面,僅靠資產上漲或資本敘事,脆弱外殼難抵市場波動,熊市甚至恐遭清算。

2.4 監管與合規力

DAT 為上市公司,與其他上市企業一樣須接受投資人保護及高度透明規範。監管架構演進已成 DAT 可持續性關鍵。

近年加密資產合規度提升,部分司法轄區承認加密資產持有合法性,為 DAT 創造穩定揭露與審計環境。2024 年起,FASB 會計準則更新,允許公允價值法計量加密資產,提升財報透明度與估值空間。過去如 Strategy 公司將加密貨幣列為無形資產,幣價下跌永久減損,僅出售時認列收益(Saylor 承諾永不賣出)。新會計準則讓使用 GAAP 的 DAT 可認列加密貨幣囤積價值未實現變化,但波動大也可能導致季度獲利劇烈起伏。

未來 DAT 公司形成可能不再靠 SPAC,而是與合法企業合併,「de-SPAC」過程需股東投票、監管備案等複雜程序 [12]。隨 DAT 持續擴增,產業整合已啟動。2025 年 9 月,Strive(NASDAQ: ASST)宣布以全股票收購 Semler Scientific (NASDAQ: SMLR),成為首例公開交易比特幣財庫公司合併。合併後新實體整合雙方比特幣資產,提高「每股含幣量」並提升資本市場融資能力,標誌 DAT 產業進入整合期 [13]。

但宣布加密資產戰略儲備非等於財富密碼,納斯達克或紐交所對市值、資訊揭露要求高,殼型 DAT 若不達標,可能遭退市。BNB 財庫公司 Windtree Therapeutics 一個月內股價暴跌逾 90%,不符納斯達克最低價格標準面臨退市 [14]。此外,DAT 公司資產泡沫、內線交易等疑慮不斷。2025 年 9 月 24 日,SEC 與 Finra 聯合宣布調查逾 200 家宣布加密財庫計畫上市公司,因多數公司在消息公布前夕出現異常股價波動 [15]。內線交易疑慮也讓投資人對 DAT 信心動搖,如 MEI Pharma(後更名 Lite Strategy Inc.)2025 年 7 月 18 日宣布啟動 1 億美元萊特幣財庫策略,7 月 16 日前股價即異常上漲。

圖 11:Lite Strategy 異常股價波動

2025 年已逾 200 家公司宣布加密財庫策略,涵蓋 BTC、ETH、SOL、BNB、TRX 多條鏈,但資金與估值快速向頭部公司集中,領先效應加速。雖比特幣、以太坊 DAT 佔絕大多數,最終每類資產僅有一至兩家能脫穎而出,其他難以規模競爭。

2.5 投資人與流動性力

DAT 估值最終取決於市場流動性與投資人結構。大型 DAT 公司股票納入追蹤基金吸引機構買家,但多數 DAT 買家為散戶。散戶買進可間接參與加密市場,亦可能加劇交易波動。

加密基金、家族辦公室等策略資本也有透過 DAT 配置 Web3 資產以槓桿化回報需求,但機構投資人在不同公司占比差異大。大市值、流動性佳公司易獲公募、退休基金、量化基金青睞,以比特幣 DAT 頭部 Strategy 公司為例,截至 2025 年 10 月 8 日機構投資人占比 58.84% [16]。以太坊及其他公鏈 ETF 尚未開放前,機構多將 DAT 作為合規加密資產敞口。部分以太坊 DAT 與小市值公司機構占比仍低,如 Sharplink 13.75%、BTCS 僅 3.48%。

流動性結構:DAT 流動性不僅受持有鏈上資產規模影響,更取決於投資人結構。機構主導型 DAT 資金穩定、交易深度高,機構以長期配置或資產替代為主,對短期波動敏感度低,可緩衝集中拋壓。市況波動時,這類公司更可能場外交易或對沖管理風險,市值表現較穩。

相較下,散戶主導 DAT 公司流通股分散但情緒波動劇烈,市場預期轉向或幣價下跌時,易同步拋售。若集體減倉,鏈上持倉可能在去中心化交易所流動性不足下被放大,導致價格階梯式下跌。特別在以太坊等流動性分層資產,大額財庫釋放易引發非線性價格反應——即便拋售僅佔流通量極小比例,市場吸收能力不足也會造成劇烈波動。

未來 DAT 融資可持續性取決於能否吸引機構型、長週期投資人(如 ETF、家族辦公室、主權基金),降低市場波動時融資敏感度。加密資產與 DAT 合規及監管持續完善,機構資金進入有望由情緒驅動轉為資產配置驅動,波動性趨緩。

六、結論

DAT 模式結合加密與傳統金融,本質是「資本市場與鏈上資產映射」。牛市資產上漲、融資順利、投資人偏好提升,DAT 成為估值與情緒放大器。歷史經驗顯示,熊市易遭融資中斷與資產貶值壓力,飛輪由正回饋轉負循環。

DAT 可持續性關鍵五大支柱:1、選擇加密資產標的是否具長期價值與可持續收益;2、DAT 是否能主動運作資產創造現金流,而非僅被動持有;3、DAT 公司是否有主業與現金流緩衝資產波動;4、合規揭露、會計準則、公允價值計量等政策變革決定能否長期獲主流資本接受;5、投資人結構集中度與專業化能否承受劇烈流動性波動。

2025 年逾 200 家公司宣布加密財庫策略,涵蓋 BTC、ETH、SOL、BNB、TRX 多鏈,資金與估值快速向少數公司集中,頭部效應加速。展望未來,贏家將是能在生態建設及資本市場兩端創造穩固飛輪的企業,而非投機型「殼公司」。他們能有效配置資本、產生鏈上收益,並以透明治理、穩健財務贏得機構投資人信任。每條主流資產賽道最終僅有一至兩家領導者。

DAT 尚處金融創新早期,難免高波動與不確定性。長遠來看,其價值不在短期價格槓桿,而在於能否成為連接加密經濟與傳統資本市場的穩定橋樑。

參考文獻

- [1] YouTube, https://www.youtube.com/watch?v=b0KU4cJgj6g

- [2] Cointelegraph, https://cointelegraph.com/news/worlds-biggest-business-intelligence-firm-buys-21k-btc-for-250m

- [3] Bloomberg, https://www.bloomberg.com/news/articles/2020-12-07/microstrategy-to-raise-400-million-to-buy-even-more-bitcoin

- [4] Bitcointreasuries.net, https://bitcointreasuries.net/

- [5] PR Newswire, https://www.prnewswire.com/news-releases/bitmine-immersion-now-holds-approximately-500-million-of-ethereum-to-advance-its-ethereum-treasury-strategy-302504282.html

- [6] Coingecko, https://www.coingecko.com/zh/treasuries/%E4%BB%A5%E5%A4%AA%E5%9D%8A/companies

- [7] CoinDesk, https://www.coindesk.com/business/2025/07/08/crypto-treasury-firm-reserveone-going-public-in-1b-spac-deal

- [8] NASDAQ, https://www.nasdaq.com/press-release/mega-matrix-announces-diversify-dat-strategy-basket-leading-stablecoins-and

- [9] AInvest, https://www.ainvest.com/news/solana-news-today-institutional-capital-shifts-public-companies-turn-solana-digital-treasury-standard-2508

- [10] Yellow, https://yellow.com/news/cantor-fitzgerald-sees-dollar250-million-potential-in-solana-treasury-companies

- [11] Coinrank, https://www.coinrank.io/crypto/2-65-billion-solana-dat-plan/

- [12] CoinDesk, https://www.coindesk.com/markets/2025/09/28/from-spacs-to-cash-flow-buys-how-dats-are-plotting-the-next-growth-phase

- [13] Yahoo!Finance, https://finance.yahoo.com/news/strive-semler-scientific-merge-stock-145427057.html

- [14] The Block, https://www.theblock.co/post/367721/nasdaq-to-delist-bnb-token-treasury-company-windtree-therapeutics-for-noncompliance

- [15] Cryptopolitan, https://www.cryptopolitan.com/sec-finra-probe-crypto-treasury-stock-spikes/

- [16] MarketBeat, https://www.marketbeat.com/stocks/NASDAQ/MSTR/institutional-ownership/

Gate 研究院為專業區塊鏈與加密貨幣研究平台,提供深度內容,涵蓋技術分析、趨勢洞察、市場回顧、產業研究、趨勢預測及宏觀經濟政策解析。

免責聲明

加密貨幣市場投資風險極高,建議用戶在做出任何投資決策前,應獨立研究並充分了解所購資產與產品特性。 Gate 不對任何投資決策造成的損失或損害承擔責任。

相關文章

Gate 研究:比特幣反彈 3.5%,以太坊落後,Dinari 和 Pell Network TVL 暴增

Gate 研究院:GT 代幣價格創歷史新高,以太坊主網質押量超 5,400 萬枚

Gate 研究:加密貨幣市場穩定並反彈,比特幣測試 $57,600,以太坊艱難

Gate 研究院:定投理財產品回測報告

Gate 研究院:BTC 反彈突破 97,000 美元,USDC 再度增發 5,000 萬枚