オリジナル | Odailyプラネットデイリー(@OdailyChina)著者名|東(@azuma\_eth)暗号化市場の急速な下落に伴い、EthenaおよびそのステーブルコインUSDeに関するリスクについて再び議論がなされました。Duneのデータによると、最新のUSDeの供給量は、ピーク時の36億枚以上から約31億枚に減少しました。昨日だけで9500万枚以上の供給が減少しました。USDeの流通供給が減少している原因は、実際には下降トレンド下でのアービトラージスペースの縮小であり、一時的にマイナスになる可能性もあります。投資家は、リスク回避やアービトラージ戦略の調整などの理由でポジションを減らすことを選択しました。偏った恐慌的市場心理の中、一部のユーザーはUSDeが大規模な償還プレッシャーに耐えられないことを心配しています。一部のユーザーはUSDeとUSTを比較し、前者が後者と同様のデススパイラルに陥ることを心配しています。私たちにとって、USDeにはリスクがありますが、それをUSTと比較することは公平ではありません。それらの設計メカニズムの違いが、それらが完全に異なるシステムであることを決定し、それらに対する圧力の応答ロジックもまったく異なります。最も極端な状況でも、USDeは数項の検出可能な極端な条件が発生した後(後述します)、システム全体に不可逆的な損傷が発生する可能性があります。### Ethena:資金調達率アービトラージプロトコルEthenaにあまり精通していないユーザーにとって、この記事を読む前に「Ethena Labsを浅く分析:30億ドルの評価、アーサー・ヘイズによる安定通貨の変革者」を先に読んでみてください。要するに、Ethena は実質的には資金調達率アービトラージプロトコルであり、USDe は等量の現物ロング(現在はETHとBTCのみサポート)と先物ショートで抵当にされた新しいステーブルコインです。USDeの最大のタグは「Delta中立」となっています。Deltaとは、金融学においてポートフォリオの変化に対する基礎資産価格の変動の影響度合いを測定する指標です。USDeの製品性質を考慮すると、このステーブルコインの担保資産は等量の現物ロングと先物ショートによって構成されています。現物の保有Delta値は「1」、先物ショートのDelta値は「-1」、両者をヘッジすることでDelta中立の状態、「0」を実現しています。従来のステーブルコインプロジェクトと比較して、USDeの最大の特徴は、より創造的な利益空間です。* 一つは現物ロングステークからの安定した収益です。EthenaはLidoなどの流動性ステーク派生プロトコルを通じて現物ETHをステークし、年間3%~5%の収益を得ることができます。* 二つ目は、先物ショートの資金調達率からの不安定な収益です。契約に精通しているユーザーは、資金調達率の概念を理解しています。資金調達率は不安定な要素ですが、ショートポジションにとっては、長期的には資金調達率が正である時間が大半を占めるため、全体的に収益が正になることを意味します。2つの収益の重ね合わせにより、Ethenaは高い収益率を実現しました(Ethena公式サイトに掲載されている最新のプロトコル収益率は8.83%で、sUSDe収益は12.61%です)。通常の場合、sDAIに比べて持続可能な国債型収益商品を超えることができ、これによりUSDeは現在市場で最も魅力的なステーブルコイン商品になりました。* Odaily 注:Ethena 公式サイトに掲載されている収益率データは通常数日のレイテンシーがあり、最新のデータはまだ更新されていません。### USDeとUSTの本質的な違いUSTのストーリーはあまりにも古くなりすぎており、古参プレーヤーたちはその設計モデルを忘れてしまったかもしれません。Terraの経済モデルでは、UST価格の安定性は、アービトラージシステムとプロトコルメカニズムによって調整されます。市場参加者は、同等のLUNAを消費することによりUSTをミントすることができ、その逆もできます。USTを消費して同等のLUNAに交換することもできます。例えば、USTの需要が供給を上回る場合(価格が1.01ドルと仮定)、アービトラージャーはオンチェーンでLUNAを燃やし、USTをミントし、その差額を公開市場で利益として得るチャンスがあります。逆に、USTの供給が需要を上回る場合(価格が0.98ドルと仮定)、アービトラージャーは1USTを1ドル未満で購入し、それを燃やして1ドルのLUNAをミントし、利益を得ることができます。USTの設計モデルには2つの根本的な問題があります。1つはUST自体が十分なサポートを持っていないこと、完全にアルゴリズムに基づいて維持されていることです。もう1つは、USTとLUNAが両方とも急落する極端な市況下で、その内蔵のバランスメカニズムが調整能力を失い、さらには逆効果の双刃の剣になる可能性があります。これにより、アービトラージプログラムがLUNAの下落を加速し、パニックをさらに悪化させる可能性があります。これはUSDeとUSTの本質的な違いでもあります。* **USDeは依然として十分な「現物+先物」ポジションのサポートを持っています 本質的に、Ethenaの創設者であるGuy Young氏も昨日、USDeの担保比率は常に101%を超えていると述べましたが、USTは十分な担保なしで1ドルを固定することを短期間で約束しました。 *** **さらに、USTの運用はLUNAに依存しており、後者の価格変動がシステムに影響を与えます。一方、USDeの運用はENAとは関係ありません。ENAがゼロになってもシステムが直接崩壊することはありません。**このような本質的な違いの下で、USDeとUSTは大規模な引き換えに直面した際の対応策も異なります。USTはバランスメカニズムが失敗した場合、Jumpなどの外部資金を求める必要がありましたが、USDeは抵当資産の引き換えを円滑にするだけで十分です。これには先物の決済ポジションや現物(ステーク済みの現物を含む)の売却が関わっており、この部分には独自のリスクも存在します。次の部分で詳しく説明します。### USDe の四層リスク米ドル安定型暗号通貨(USDe)の潜在的なリスクについて、コロンビアビジネススクールの教授であり、Zero Knowledge Consultingの創設者兼マネージングパートナーであるオースティン・キャンベル氏が解説した記事があります。私たちはこれを現在の市場で最も優れたUSDeのリスク分析と考えています。AustinはUSDeの潜在的な4つのリスクを文中で分析しました。* 一つはステーク層面の安全リスク、つまりステークの安全性及び持続可能性が保証されているかどうかです。前文で述べたように、Ethenaは現物ETHをステークし、ステーク収益を得るために投入しますが、ステークプロトコル自体が攻撃を受けると、Ethenaプロトコル自体の担保資産に穴が開く可能性があります。* 二つ目は先物契約の取引所が直面する安全リスクです。DEXもCEXもハッカー攻撃のリスクがあるため、ステークプロトコル同様、これによって担保資産が失われる可能性もあります。* 3つ目は契約の可用性リスクです。Ethenaの規模が拡大するにつれて、必要な流動性も増加しています。時には取引プラットフォーム内に十分な流動性がなく、ショートを行うことができない場合があります。極端な場合には、決済ポジションを行うための十分な流動性もないかもしれません。さらに、プラットフォームはネットワークを切断することもあります(例えば、312の場合、一方の現物は既に売却されており、もう一方の先物は平らにできないと仮定します)...これにより、Ethenaのアービトラージメカニズムが機能しなくなり、プロトコルが損失を被る可能性があります。* 4つ目は資金調達率のリスクであり、これは現在のUSDeが直面している状況でもあります。ショートポジションの資金調達率は通常正であるが、マイナスに転じる可能性もあります。加重ステーク収益の後の総合収益率がマイナスであれば、プロトコルからの流出を引き起こすことになります。市場の下落以来、BTCとETHの資金調達率は一時的にマイナスになり、それによりEthenaプロトコルはこれらの期間に損失を被りました。投稿時点では、BTCとETHの資金調達率はまだマイナスのままであり、プロトコルの損失は継続しています。### 市場見通しの予測要するに、今後しばらくの間、資金調達率は市場の恐れによって低水準(負の値を含む)で推移し続ける可能性があります。これはUSDeが引き続き流出の状況に直面する可能性が高いことを意味します。流出はある意味ではプロトコルの自己修復でもあります。しかし、Ethenaの設計モデルから見ると、負の手数料率の取引時期は予測可能であり、つまり、現在の状況はEthenaの正常な運行中にはあまり一般的ではないが、必ず発生する状態である。過去の歴史的な法則によれば、正の手数料率の期間は通常よりも長く続くことが多いため、Ethenaの全体的な収益の見通しは依然として客観的であるが、熊転換点で歴史的な法則が依然として有効かどうかは誰も答えを知らない。私たちは、下降トレンドが続く限り、市場が極端な状況にならない限り、イーサナは引き出しを処理するために十分な時間があると考えています。最も悲観的な結果は、USDeの流通量が大幅に減少することですが、プロトコル自体の運営は引き続き機能します。相対的に、より危険なのは依然として極端な相場です-主に前述の第3のリスクです。前2つのリスクに比べて、つまり取引プラットフォーム自体の契約流動性に問題がある場合、これはEthenaの動作ロジックの障害を引き起こし、プロトコルに不可逆的な損害を与えます。

USDeには多くのリスクがありますが、次のUSTにはならないでしょう

オリジナル | Odailyプラネットデイリー(@OdailyChina)

著者名|東(@azuma_eth)

暗号化市場の急速な下落に伴い、EthenaおよびそのステーブルコインUSDeに関するリスクについて再び議論がなされました。

Duneのデータによると、最新のUSDeの供給量は、ピーク時の36億枚以上から約31億枚に減少しました。昨日だけで9500万枚以上の供給が減少しました。USDeの流通供給が減少している原因は、実際には下降トレンド下でのアービトラージスペースの縮小であり、一時的にマイナスになる可能性もあります。投資家は、リスク回避やアービトラージ戦略の調整などの理由でポジションを減らすことを選択しました。

偏った恐慌的市場心理の中、一部のユーザーはUSDeが大規模な償還プレッシャーに耐えられないことを心配しています。一部のユーザーはUSDeとUSTを比較し、前者が後者と同様のデススパイラルに陥ることを心配しています。

私たちにとって、USDeにはリスクがありますが、それをUSTと比較することは公平ではありません。それらの設計メカニズムの違いが、それらが完全に異なるシステムであることを決定し、それらに対する圧力の応答ロジックもまったく異なります。最も極端な状況でも、USDeは数項の検出可能な極端な条件が発生した後(後述します)、システム全体に不可逆的な損傷が発生する可能性があります。

Ethena:資金調達率アービトラージプロトコル

Ethenaにあまり精通していないユーザーにとって、この記事を読む前に「Ethena Labsを浅く分析:30億ドルの評価、アーサー・ヘイズによる安定通貨の変革者」を先に読んでみてください。

要するに、Ethena は実質的には資金調達率アービトラージプロトコルであり、USDe は等量の現物ロング(現在はETHとBTCのみサポート)と先物ショートで抵当にされた新しいステーブルコインです。

USDeの最大のタグは「Delta中立」となっています。Deltaとは、金融学においてポートフォリオの変化に対する基礎資産価格の変動の影響度合いを測定する指標です。USDeの製品性質を考慮すると、このステーブルコインの担保資産は等量の現物ロングと先物ショートによって構成されています。現物の保有Delta値は「1」、先物ショートのDelta値は「-1」、両者をヘッジすることでDelta中立の状態、「0」を実現しています。

従来のステーブルコインプロジェクトと比較して、USDeの最大の特徴は、より創造的な利益空間です。

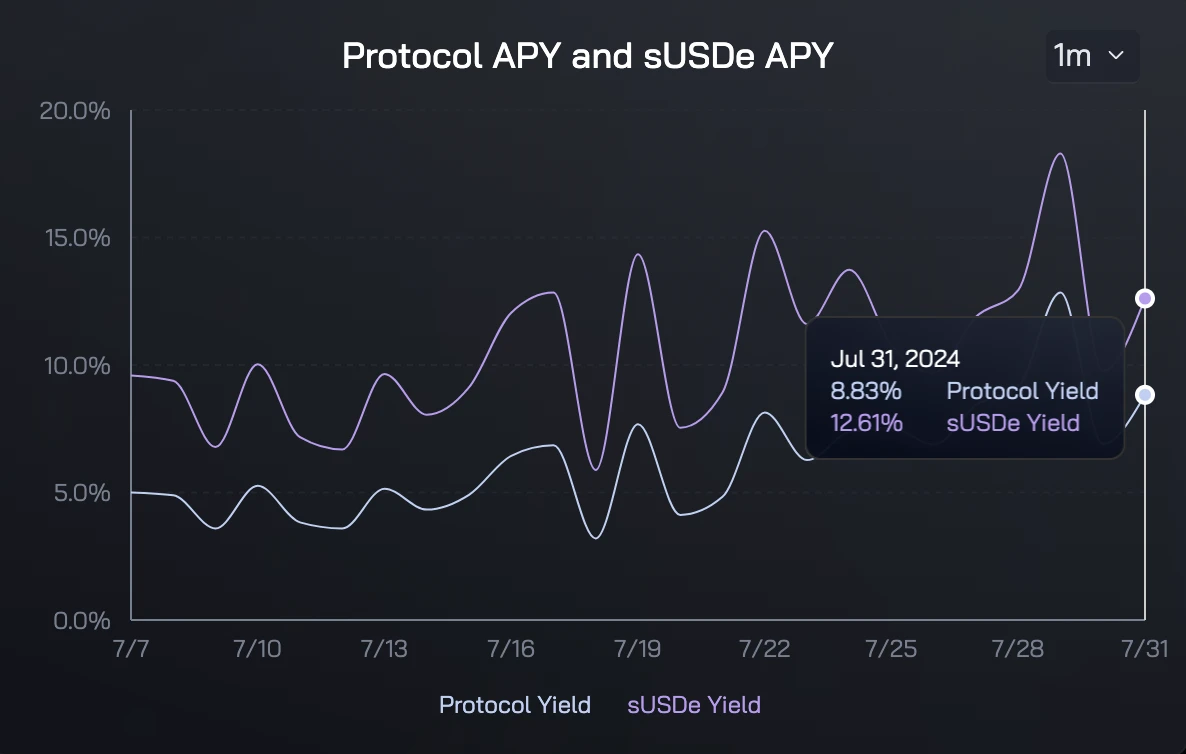

2つの収益の重ね合わせにより、Ethenaは高い収益率を実現しました(Ethena公式サイトに掲載されている最新のプロトコル収益率は8.83%で、sUSDe収益は12.61%です)。通常の場合、sDAIに比べて持続可能な国債型収益商品を超えることができ、これによりUSDeは現在市場で最も魅力的なステーブルコイン商品になりました。

USDeとUSTの本質的な違い

USTのストーリーはあまりにも古くなりすぎており、古参プレーヤーたちはその設計モデルを忘れてしまったかもしれません。

Terraの経済モデルでは、UST価格の安定性は、アービトラージシステムとプロトコルメカニズムによって調整されます。市場参加者は、同等のLUNAを消費することによりUSTをミントすることができ、その逆もできます。USTを消費して同等のLUNAに交換することもできます。

例えば、USTの需要が供給を上回る場合(価格が1.01ドルと仮定)、アービトラージャーはオンチェーンでLUNAを燃やし、USTをミントし、その差額を公開市場で利益として得るチャンスがあります。逆に、USTの供給が需要を上回る場合(価格が0.98ドルと仮定)、アービトラージャーは1USTを1ドル未満で購入し、それを燃やして1ドルのLUNAをミントし、利益を得ることができます。

USTの設計モデルには2つの根本的な問題があります。1つはUST自体が十分なサポートを持っていないこと、完全にアルゴリズムに基づいて維持されていることです。もう1つは、USTとLUNAが両方とも急落する極端な市況下で、その内蔵のバランスメカニズムが調整能力を失い、さらには逆効果の双刃の剣になる可能性があります。これにより、アービトラージプログラムがLUNAの下落を加速し、パニックをさらに悪化させる可能性があります。

これはUSDeとUSTの本質的な違いでもあります。

このような本質的な違いの下で、USDeとUSTは大規模な引き換えに直面した際の対応策も異なります。USTはバランスメカニズムが失敗した場合、Jumpなどの外部資金を求める必要がありましたが、USDeは抵当資産の引き換えを円滑にするだけで十分です。これには先物の決済ポジションや現物(ステーク済みの現物を含む)の売却が関わっており、この部分には独自のリスクも存在します。次の部分で詳しく説明します。

USDe の四層リスク

米ドル安定型暗号通貨(USDe)の潜在的なリスクについて、コロンビアビジネススクールの教授であり、Zero Knowledge Consultingの創設者兼マネージングパートナーであるオースティン・キャンベル氏が解説した記事があります。私たちはこれを現在の市場で最も優れたUSDeのリスク分析と考えています。

AustinはUSDeの潜在的な4つのリスクを文中で分析しました。

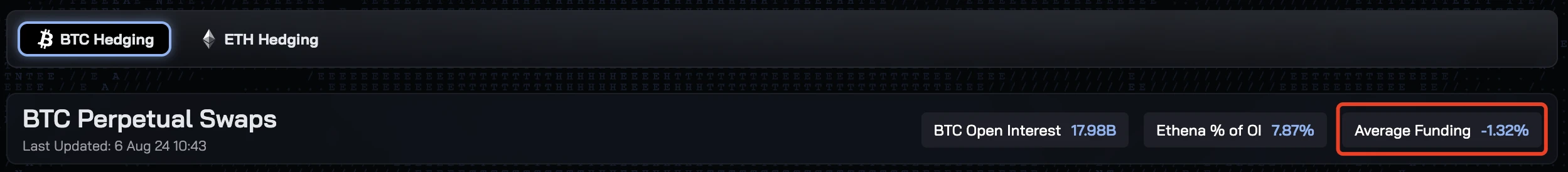

市場の下落以来、BTCとETHの資金調達率は一時的にマイナスになり、それによりEthenaプロトコルはこれらの期間に損失を被りました。投稿時点では、BTCとETHの資金調達率はまだマイナスのままであり、プロトコルの損失は継続しています。

市場見通しの予測

要するに、今後しばらくの間、資金調達率は市場の恐れによって低水準(負の値を含む)で推移し続ける可能性があります。これはUSDeが引き続き流出の状況に直面する可能性が高いことを意味します。流出はある意味ではプロトコルの自己修復でもあります。

しかし、Ethenaの設計モデルから見ると、負の手数料率の取引時期は予測可能であり、つまり、現在の状況はEthenaの正常な運行中にはあまり一般的ではないが、必ず発生する状態である。過去の歴史的な法則によれば、正の手数料率の期間は通常よりも長く続くことが多いため、Ethenaの全体的な収益の見通しは依然として客観的であるが、熊転換点で歴史的な法則が依然として有効かどうかは誰も答えを知らない。

私たちは、下降トレンドが続く限り、市場が極端な状況にならない限り、イーサナは引き出しを処理するために十分な時間があると考えています。最も悲観的な結果は、USDeの流通量が大幅に減少することですが、プロトコル自体の運営は引き続き機能します。

相対的に、より危険なのは依然として極端な相場です-主に前述の第3のリスクです。前2つのリスクに比べて、つまり取引プラットフォーム自体の契約流動性に問題がある場合、これはEthenaの動作ロジックの障害を引き起こし、プロトコルに不可逆的な損害を与えます。