#WarshNominationBullorBear? ¿Miedo a corto plazo, disciplina a largo plazo?

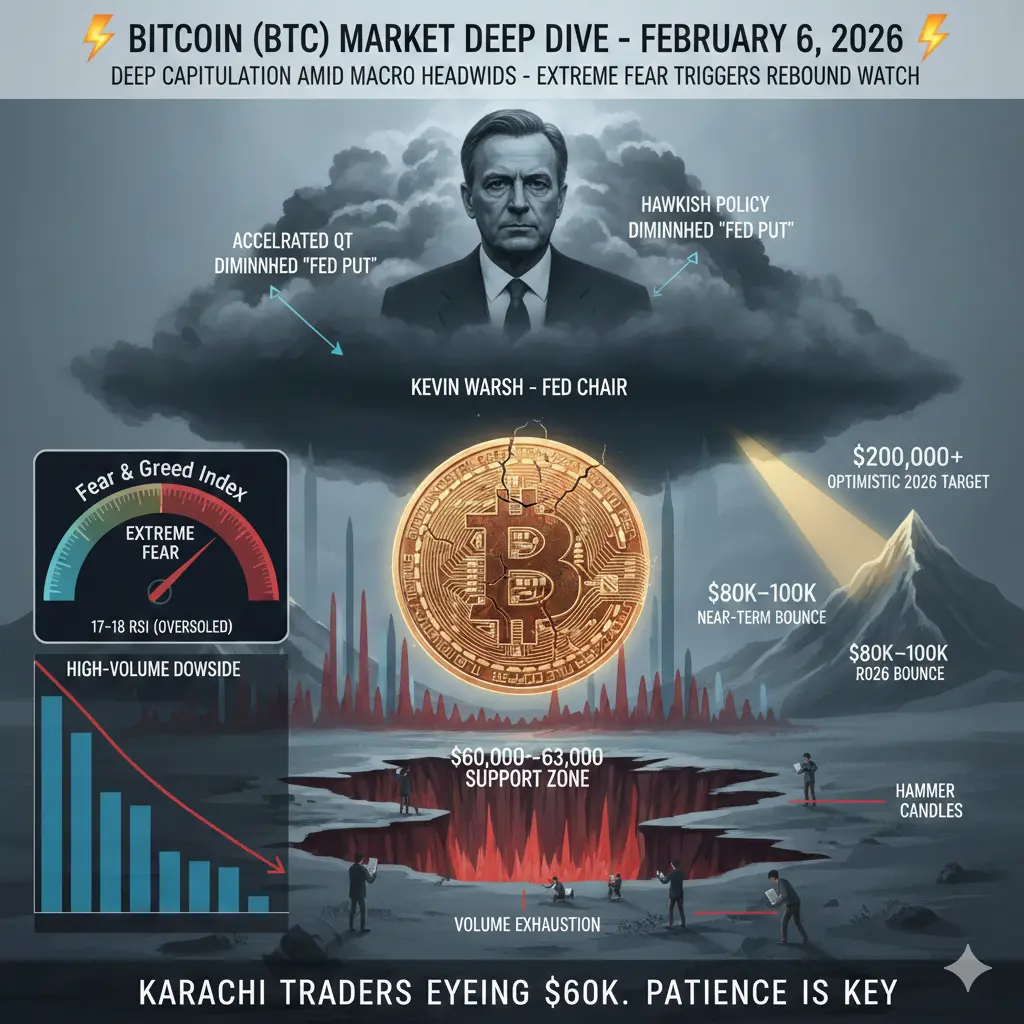

La nominación de Kevin Warsh para presidente de la Reserva Federal ha generado ondas en los mercados financieros y cripto. Conocido como un halcón inflacionario, Warsh está ampliamente asociado con una política monetaria más restrictiva—reducción de la hoja de balance (QT), tasas de interés reales más altas y una supervisión macroeconómica disciplinada. Muchos participantes del mercado interpretaron inmediatamente la noticia como bajista para los activos de riesgo, incluido Bitcoin. Sin embargo, la realidad es más matizada, con posibles implicaciones tanto para la volatilidad a corto plazo como para la estructura del mercado a largo plazo.

🔹 ¿Quién es Kevin Warsh?

Warsh sirvió como Gobernador de la Fed de 2006 a 2011 y jugó un papel clave durante la crisis financiera de 2008. Con títulos de Stanford y Harvard Law, y afiliaciones con la Hoover Institution, es muy respetado en círculos macroeconómicos. El presidente Trump anunció la nominación de Warsh el 30 de enero de 2026, para suceder a Jerome Powell en mayo. La confirmación del Senado aún es necesaria, pero las expectativas se inclinan en gran medida hacia la aprobación.

🔹 Reacción inmediata del mercado

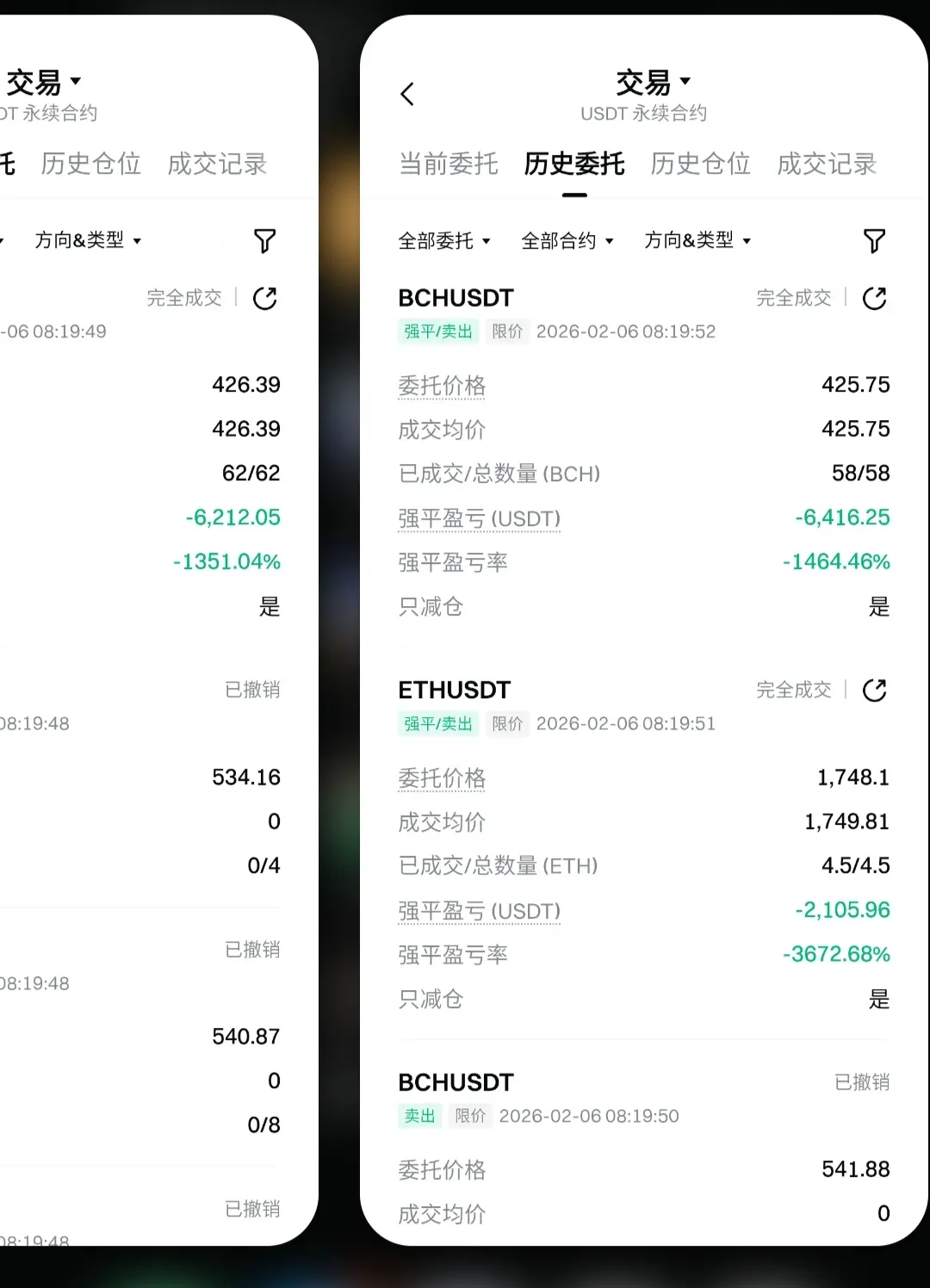

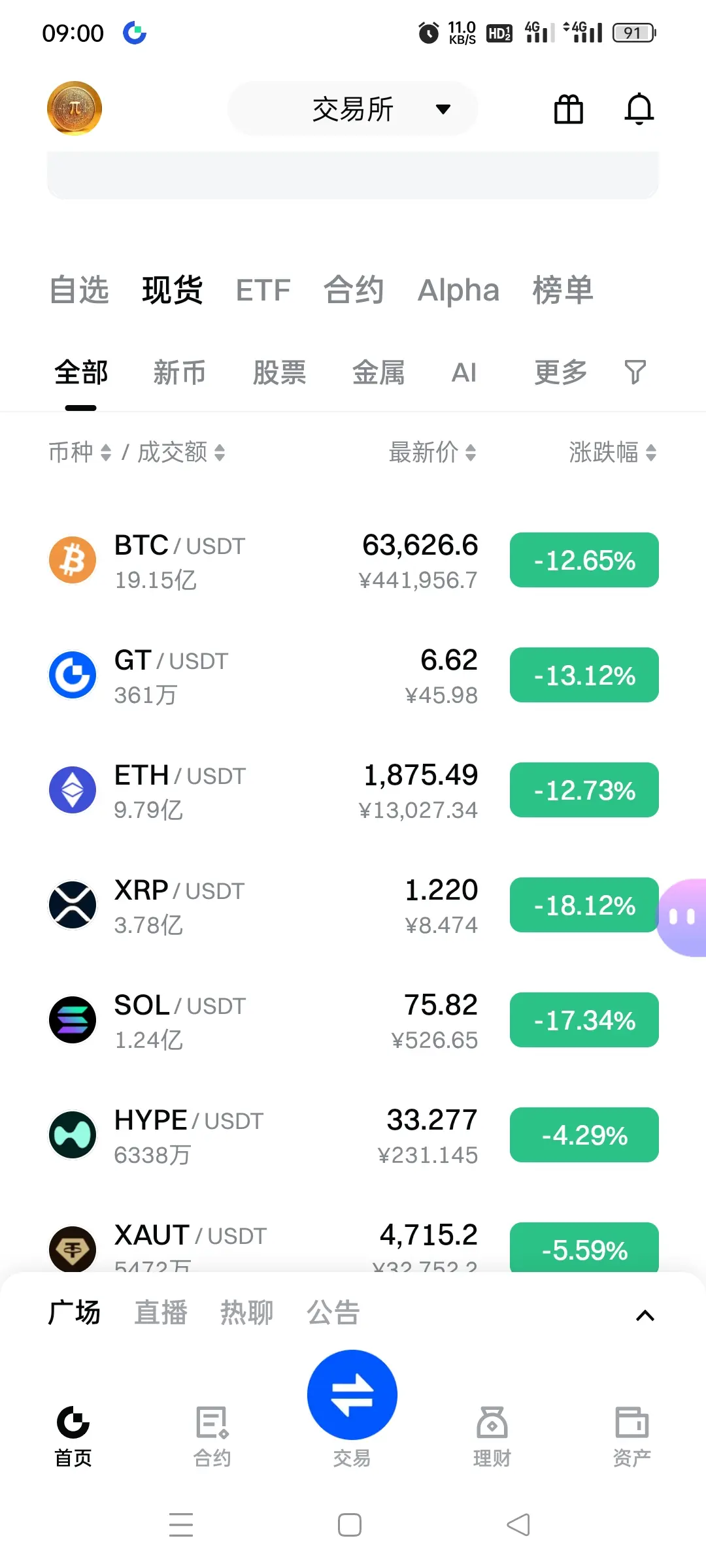

Los mercados respondieron de forma aguda:

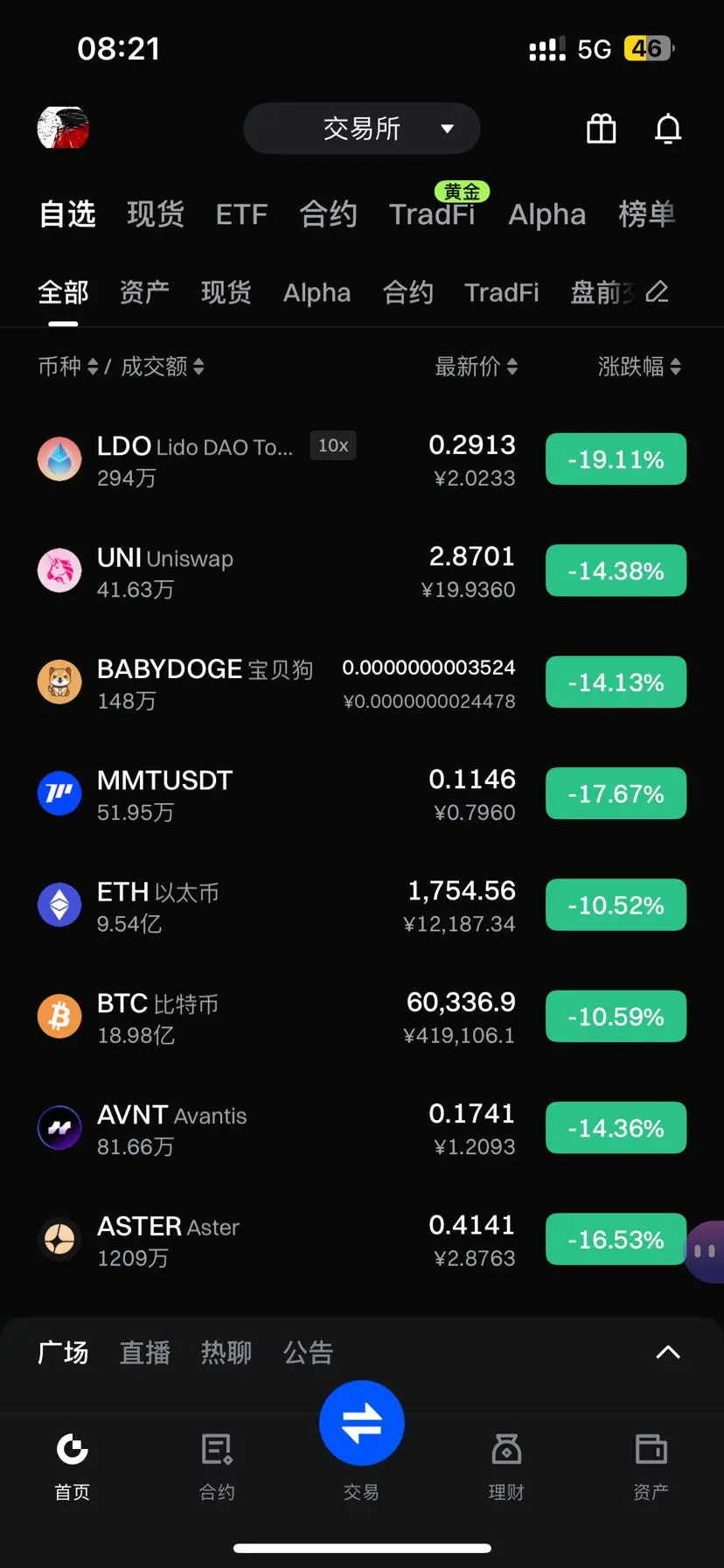

• Bitcoin: cayó a ~$75–78k (más bajo en algunos exchanges)

• Oro y Plata: vendieron con fuerza

• Dólar estadounidense: se fortaleció

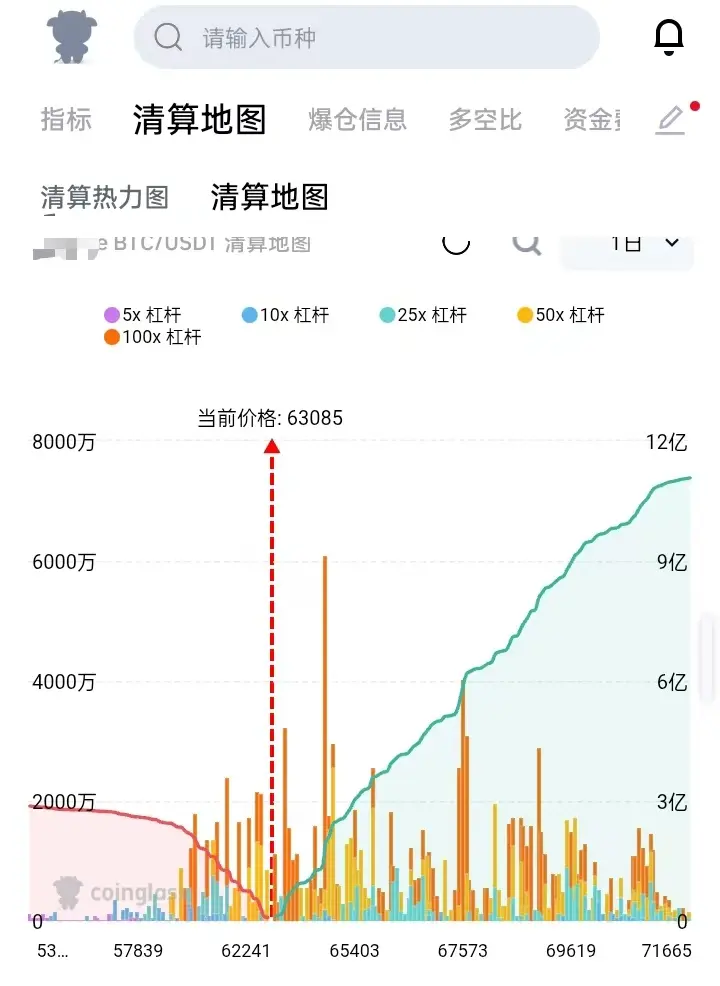

La razón: la postura hawkish de Warsh indica una liquidez más ajustada, lo que históricamente presiona a los activos de alto beta como las criptomonedas. Los analistas han denominado a este movimiento inicial como el “Shock Warsh,” reflejando ventas de pánico por parte de minoristas e inversores con poca tolerancia al riesgo.

🔹 Perspectiva de Warsh sobre las Criptomonedas

Curiosamente, Warsh ha expresado opiniones reflexivas sobre Bitcoin:

• Lo calificó como un “buen policía para la política,” proporcionando señales de mercado cuando los bancos centrales cometen errores

• Revisó el whitepaper de Bitcoin ya en 2011, reconociéndolo como una innovación tecnológica genuina

• Ve Bitcoin como un activo legítimo para la cartera, aunque critica las altcoins sobrevaloradas

Este enfoque difiere significativamente del típico banquero central que percibe todas las criptomonedas como una amenaza.

🔹 Implicaciones a corto plazo

Si Warsh es confirmado y sigue una política de QT agresiva:

• La liquidez se estrecha

• El dólar se fortalece aún más

• Los activos de riesgo, incluido Bitcoin, enfrentan vientos en contra

Es probable que haya miedo a corto plazo y presión de venta, creando picos potenciales de volatilidad. Los traders pueden ver las caídas como impulsadas por el pánico en lugar de ventas estructurales.

🔹 Perspectiva a largo plazo

A largo plazo, una política monetaria disciplinada—menor inflación, tasas de interés estables y estabilidad financiera—puede en realidad apoyar la narrativa del “oro digital” de Bitcoin. Históricamente, BTC ha prosperado tanto durante QE excesivo como en regímenes con disciplina monetaria fuerte, sirviendo como cobertura contra errores de política. El enfoque de Warsh podría acelerar la maduración de las criptomonedas, pasando de una especulación a una clase de activo reconocida.

🔹 Conclusiones estratégicas para inversores

• Corto plazo: Esperar volatilidad, oportunidades potenciales de compra en caídas

• Mediano/largo plazo: Un Warsh pragmático podría estabilizar los mercados, reforzando el caso de Bitcoin como reserva de valor

• Mentalidad del inversor: Evitar el pánico; centrarse en la alineación macro, condiciones de liquidez y tendencias de acumulación institucional

🔹 Conclusión

La nominación no es ni puramente alcista ni puramente bajista. El miedo a corto plazo puede dominar, pero la ejecución y la sutileza en la política determinarán el próximo movimiento tanto en los mercados tradicionales como en los cripto. Los inversores pacientes podrían ver esto como una ventana de acumulación, especialmente para los poseedores de Bitcoin que entienden su papel en corregir errores de los bancos centrales.

📌 Pregunta clave: ¿Será este un fondo para BTC, o hay más bajadas por delante? La respuesta depende del camino político real de Warsh, la confirmación del Senado y la reacción de la liquidez del mercado.

La nominación de Kevin Warsh para presidente de la Reserva Federal ha generado ondas en los mercados financieros y cripto. Conocido como un halcón inflacionario, Warsh está ampliamente asociado con una política monetaria más restrictiva—reducción de la hoja de balance (QT), tasas de interés reales más altas y una supervisión macroeconómica disciplinada. Muchos participantes del mercado interpretaron inmediatamente la noticia como bajista para los activos de riesgo, incluido Bitcoin. Sin embargo, la realidad es más matizada, con posibles implicaciones tanto para la volatilidad a corto plazo como para la estructura del mercado a largo plazo.

🔹 ¿Quién es Kevin Warsh?

Warsh sirvió como Gobernador de la Fed de 2006 a 2011 y jugó un papel clave durante la crisis financiera de 2008. Con títulos de Stanford y Harvard Law, y afiliaciones con la Hoover Institution, es muy respetado en círculos macroeconómicos. El presidente Trump anunció la nominación de Warsh el 30 de enero de 2026, para suceder a Jerome Powell en mayo. La confirmación del Senado aún es necesaria, pero las expectativas se inclinan en gran medida hacia la aprobación.

🔹 Reacción inmediata del mercado

Los mercados respondieron de forma aguda:

• Bitcoin: cayó a ~$75–78k (más bajo en algunos exchanges)

• Oro y Plata: vendieron con fuerza

• Dólar estadounidense: se fortaleció

La razón: la postura hawkish de Warsh indica una liquidez más ajustada, lo que históricamente presiona a los activos de alto beta como las criptomonedas. Los analistas han denominado a este movimiento inicial como el “Shock Warsh,” reflejando ventas de pánico por parte de minoristas e inversores con poca tolerancia al riesgo.

🔹 Perspectiva de Warsh sobre las Criptomonedas

Curiosamente, Warsh ha expresado opiniones reflexivas sobre Bitcoin:

• Lo calificó como un “buen policía para la política,” proporcionando señales de mercado cuando los bancos centrales cometen errores

• Revisó el whitepaper de Bitcoin ya en 2011, reconociéndolo como una innovación tecnológica genuina

• Ve Bitcoin como un activo legítimo para la cartera, aunque critica las altcoins sobrevaloradas

Este enfoque difiere significativamente del típico banquero central que percibe todas las criptomonedas como una amenaza.

🔹 Implicaciones a corto plazo

Si Warsh es confirmado y sigue una política de QT agresiva:

• La liquidez se estrecha

• El dólar se fortalece aún más

• Los activos de riesgo, incluido Bitcoin, enfrentan vientos en contra

Es probable que haya miedo a corto plazo y presión de venta, creando picos potenciales de volatilidad. Los traders pueden ver las caídas como impulsadas por el pánico en lugar de ventas estructurales.

🔹 Perspectiva a largo plazo

A largo plazo, una política monetaria disciplinada—menor inflación, tasas de interés estables y estabilidad financiera—puede en realidad apoyar la narrativa del “oro digital” de Bitcoin. Históricamente, BTC ha prosperado tanto durante QE excesivo como en regímenes con disciplina monetaria fuerte, sirviendo como cobertura contra errores de política. El enfoque de Warsh podría acelerar la maduración de las criptomonedas, pasando de una especulación a una clase de activo reconocida.

🔹 Conclusiones estratégicas para inversores

• Corto plazo: Esperar volatilidad, oportunidades potenciales de compra en caídas

• Mediano/largo plazo: Un Warsh pragmático podría estabilizar los mercados, reforzando el caso de Bitcoin como reserva de valor

• Mentalidad del inversor: Evitar el pánico; centrarse en la alineación macro, condiciones de liquidez y tendencias de acumulación institucional

🔹 Conclusión

La nominación no es ni puramente alcista ni puramente bajista. El miedo a corto plazo puede dominar, pero la ejecución y la sutileza en la política determinarán el próximo movimiento tanto en los mercados tradicionales como en los cripto. Los inversores pacientes podrían ver esto como una ventana de acumulación, especialmente para los poseedores de Bitcoin que entienden su papel en corregir errores de los bancos centrales.

📌 Pregunta clave: ¿Será este un fondo para BTC, o hay más bajadas por delante? La respuesta depende del camino político real de Warsh, la confirmación del Senado y la reacción de la liquidez del mercado.