Layer 1s para Gobernarlos a Todos: Las Layer 1 basadas en stablecoins se imponen en el sector fintech

Introducción

En menos de 12 años, las stablecoins han pasado de ser un experimento cripto de nicho a consolidarse como una clase de activos valorada en más de 280 000 millones de dólares, y su crecimiento sigue acelerándose a septiembre de 2025. Es relevante destacar que su auge obedece no solo a la demanda, sino también a la mayor certidumbre regulatoria tras la reciente aprobación de la GENIUS Act en Estados Unidos y MiCA en la Unión Europea. Las stablecoins ya están reconocidas por los principales gobiernos occidentales como elementos esenciales en el diseño del futuro financiero. Paradójicamente, los emisores de stablecoins no solo se han mostrado “estables”, sino sumamente rentables. El entorno de altos tipos de interés en Estados Unidos ha impulsado a Circle, emisora de USDC, a reportar unos ingresos de 658 millones de dólares en el segundo trimestre de 2025, generados principalmente por intereses sobre reservas. Circle alcanzó la rentabilidad en 2023, con un beneficio neto de 271 millones de dólares.

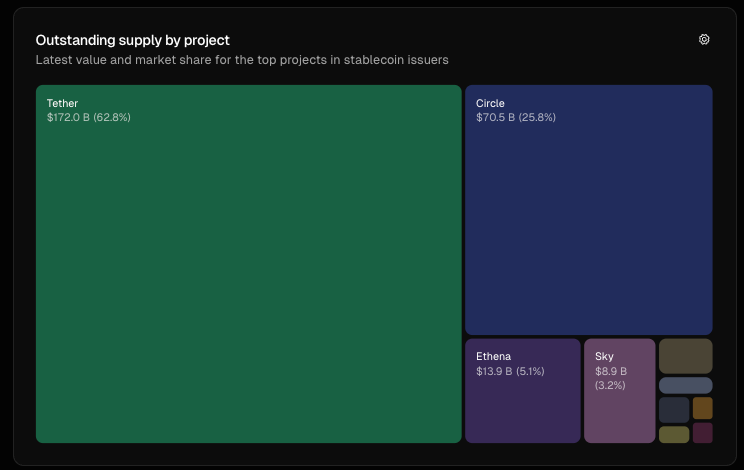

Fuente: tokenterminal.com, Suministro circulante actual de stablecoin

Esta rentabilidad ha estimulado, como cabía esperar, la competencia. Desde USDe de Ethena, basada en algoritmos, hasta USDS de Sky, aparecen nuevos retadores decididos a cuestionar el dominio de Circle y Tether. Ante este nuevo escenario, los emisores líderes como Circle y Tether han iniciado el desarrollo de sus propias blockchains Layer 1 (L-1), con el objetivo de controlar la infraestructura financiera del futuro. Estas plataformas buscan afianzar su posición, incrementar los ingresos por comisiones y transformar el modo de transferir dinero programable por la red.

La gran incógnita, valorada en billones, es si gigantes como Circle y Tether serán capaces de mantener su liderazgo frente a disruptores como Tempo, un nuevo actor sin stablecoin propia.

¿Por qué Layer 1? Contexto y factores diferenciadores

En esencia, una blockchain L-1 constituye el protocolo base que da soporte al ecosistema: procesa transacciones, gestiona liquidaciones, consensos y garantiza la seguridad. Para quienes tenéis perfil técnico, sería el equivalente al sistema operativo del sector cripto (como Ethereum o Solana), sobre el que se desarrolla el resto.

En el caso de los emisores de stablecoins, apostar por una L-1 propia responde a una estrategia de integración vertical. En lugar de depender de redes externas (Ethereum, Solana, Tron) o soluciones L-2, apuestan por crear infraestructuras propias para captar más valor, ejercer mayor control y facilitar el cumplimiento normativo.

Para entender esta carrera hacia el control, veamos cómo Circle, Tether y Stripe han lanzado o anunciado sus propias L-1s, con ciertos puntos en común pero enfoques diferenciados. Las similitudes más relevantes son:

- Se utiliza la stablecoin propia como moneda nativa, lo que elimina la necesidad de tener ETH o SOL para abonar comisiones. Por ejemplo, en Arc de Circle las tarifas de gas se pagan en USDC; en el caso de Plasma, las comisiones se eliminan completamente.

- Alta capacidad de procesamiento y liquidación ultrarrápida: estas Layer 1 prometen finalización en menos de un segundo y miles de transacciones por segundo (TPS), desde los más de 1 000 TPS de Plasma hasta los más de 100 000 TPS de Tempo de Stripe.

- Privacidad opcional y entornos regulados: son ecosistemas cripto gestionados que refuerzan la privacidad y el cumplimiento, aunque a costa de una mayor centralización.

- Compatibilidad con EVM, lo que permite a los desarrolladores trabajar con estándares conocidos.

Diferencias clave:

- Arc de Circle está orientada tanto a usuarios minoristas como institucionales. Su motor de divisas propio (Malachite) resulta atractivo para transacciones en mercados de capitales y pagos, posicionando potencialmente Arc como la infraestructura preferida por Wall Street en el ecosistema cripto.

- Stable y Plasma de Tether están orientadas a la accesibilidad, ofreciendo cero comisiones y transacciones sin fricciones para el segmento minorista y los usuarios de P2P.

- Tempo de Stripe apuesta por la neutralidad respecto a stablecoins, lo que puede atraer a desarrolladores que buscan flexibilidad y a usuarios no vinculados a un determinado USD token, ya que recurre a su AMM interna para soportar distintos tokens USD.

Tendencias en la adopción de L-1

En mi opinión, existen tres grandes tendencias:

Tendencia 1: Onboarding de la TradFi – Confianza y regulación

Para los emisores de stablecoins, implementar una L-1 propia es clave para construir confianza. Al controlar la infraestructura, y no depender únicamente de Ethereum, Solana o Tron, Circle y Tether pueden ofrecer soluciones adaptadas al cumplimiento normativo conforme a marcos como la GENIUS Act (EE. UU.) y MiCA (UE).

Circle ya ha posicionado USDC como producto regulado, exigiendo procesos KYC (Know Your Customer) y AML (Anti-Money Laundering) para entidades que gestionan la conversión entre USDC y USD. Arc, su Layer 1 recientemente anunciada, va un paso más allá, combinando transparencia auditable y funcionalidades de privacidad, lo que la convierte en una opción real para las instituciones. Tether sigue una estrategia similar con sus redes Stable y Plasma. El propósito es ser la infraestructura esencial para bancos, brokers y gestores de activos.

El caso de uso “ideal” sería el trading de divisas. Gracias a Arc de Circle, con su finalización en menos de un segundo, más de 1 000 TPS y su funcionalidad FX, los bancos y creadores de mercado podrían liquidar operaciones de divisas al instante. Esto les abriría la puerta al mercado FX de más de 7 billones de dólares diarios, generando potentes efectos de red. Stablecoins como USDC y EURC pueden convertirse en activos de liquidación nativos, consolidando el ecosistema para los desarrolladores. Además, se facilitaría la aparición de aplicaciones DeFi capaces de soportar sistemas RFQ institucionales, aprovechando los contratos inteligentes para reducir el riesgo de contraparte y acelerar la liquidación.

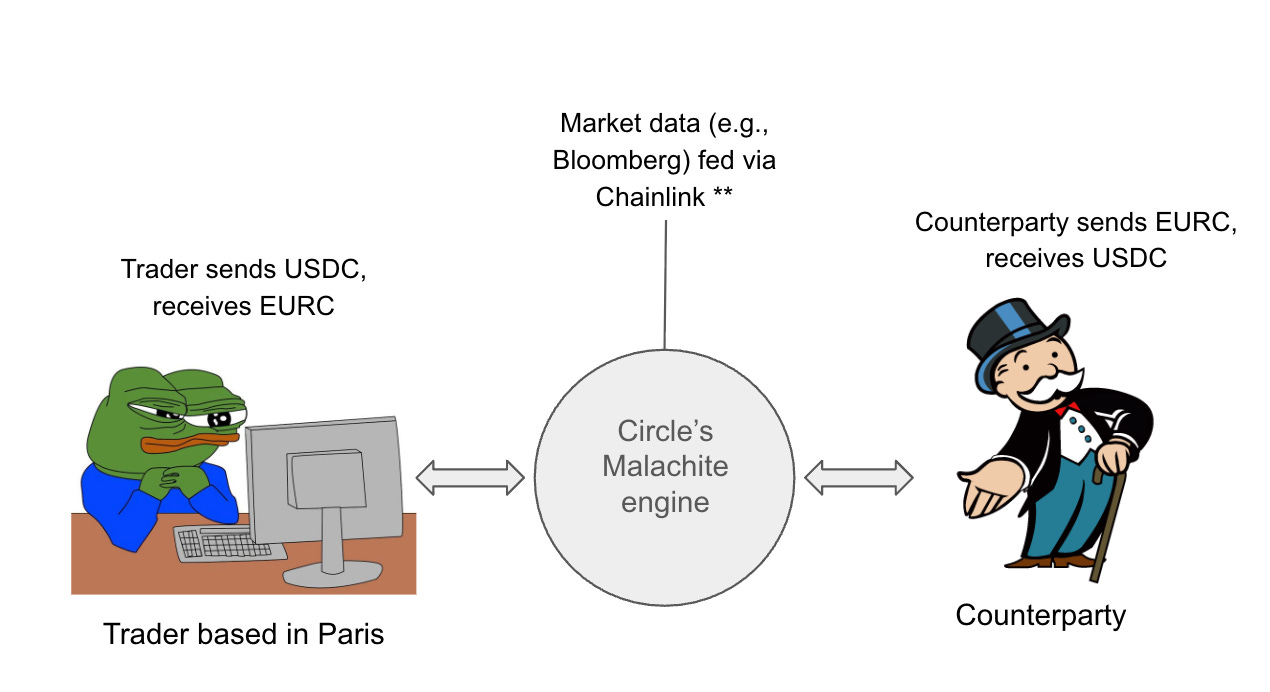

Este escenario utiliza un oráculo Chainlink como ejemplo ilustrativo.

Diagrama del flujo para un trader que opera a través de la L-1 de Circle

Por ejemplo, un trader de divisas con sede en París podría intercambiar 10 millones de dólares a euros utilizando pares USDC/EURC directamente en Arc con Malachite. En este caso, recurriría a un oráculo Chainlink para obtener tipos de cambio en tiempo real (por ejemplo, 1 USD = 0,85 EUR) y ejecutaría el swap de 10 millones USDC a EURC en menos de 1 segundo, eliminando los retrasos de liquidación FX tradicionales de T+2 a T+0. ¡Así de sencillo!

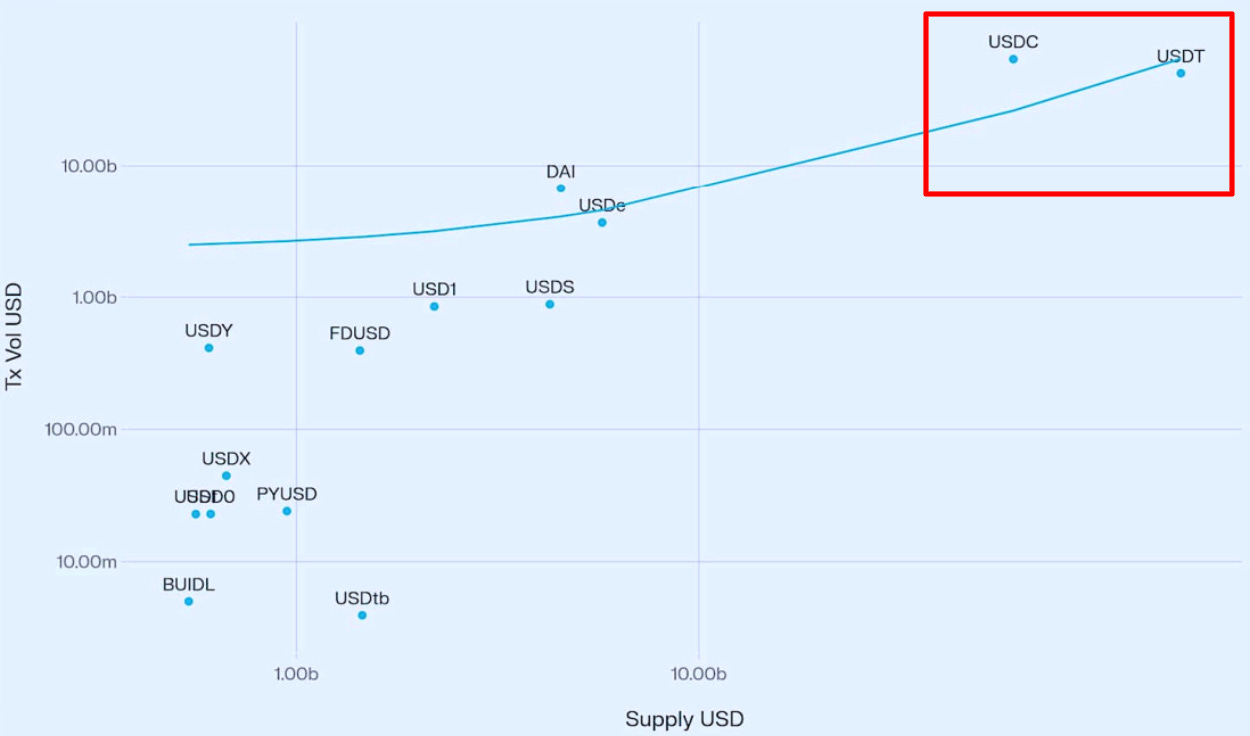

Fuente: Stablecoin Growth and Market Dynamics, por Vedang Ratan Vatsa

La investigación respalda esta tendencia. Según Vedang Ratan Vatsa, existe una fuerte correlación positiva entre el suministro de stablecoins y el volumen de transacciones, lo que significa que una mayor emisión se traduce en más liquidez y mayor adopción. Tether y Circle, como los principales emisores, están en posición privilegiada para captar este flujo institucional.

No obstante, persisten grandes obstáculos para la integración de la TradFi en la infraestructura blockchain. Coordinarse con reguladores, bancos centrales y marcos locales implica sortear un entorno complejo (por ejemplo, adaptarse a cada banco central puede requerir años). Emitir stablecoins de múltiples divisas (como el hipotético token XYZ para mercados emergentes) añade dificultad y suele resultar en una adopción lenta o nula por falta de encaje producto-mercado. Incluso superando estos escollos, los bancos y actores principales pueden dudar ante el cambio de infraestructuras críticas a nuevos sistemas, lo que genera costes adicionales, ya que no todas las divisas están en blockchain y se requiere mantener ambos sistemas, tradicional y cripto. Además, la proliferación de blockchains propias por parte de actores como Circle, Tether, Stripe o incluso bancos aumenta el riesgo de liquidez fragmentada. Esta fragmentación puede impedir que una sola red alcance la escala o liquidez necesaria para dominar el mercado FX de 7 billones diarios.

Tendencia 2: ¿Amenazan las cadenas de stablecoins los sistemas tradicionales de pago?

La naturaleza programable de las L-1s atrae a la TradFi y a la vez puede desestabilizar a gigantes históricos como Mastercard, Visa y PayPal, al ofrecer liquidaciones instantáneas y de bajo coste en aplicaciones descentralizadas muy diversas. Frente a sistemas cerrados y monoplataforma, estas infraestructuras son abiertas y programables. Permiten a desarrolladores y fintechs construir soluciones con flexibilidad, como ocurre al contratar infraestructura cloud en AWS en vez de mantener sistemas de pago internos. Este cambio permite crear soluciones para remesas internacionales, pagos automatizados (con IA) y activos tokenizados, usando comisiones mínimas y finalización casi instantánea.

Por ejemplo, un desarrollador podría lanzar una dApp de pagos sobre una cadena de stablecoin con liquidación instantánea. Comerciantes y consumidores se beneficiarían de transacciones rápidas y baratas, mientras L-1s como Circle, Tether y Tempo se consolidan como infraestructuras esenciales. La diferencia es que estos sistemas eliminan intermediarios como Visa y Mastercard, captando más valor para desarrolladores y usuarios.

Aun así, los riesgos existen. Cuantos más emisores y empresas de pagos lanzan sus propias L-1s, mayor es la fragmentación del ecosistema. Los comerciantes podrían enfrentarse a un cúmulo de USD tokens de distintas cadenas, no fácilmente intercambiables. El Cross-Chain Transfer Protocol (CCTP) de Circle busca resolver este problema creando una versión líquida única de USDC en varias redes, aunque su alcance se limita al token de Circle. En este nuevo mercado oligopolístico, la interoperabilidad puede ser el factor decisivo.

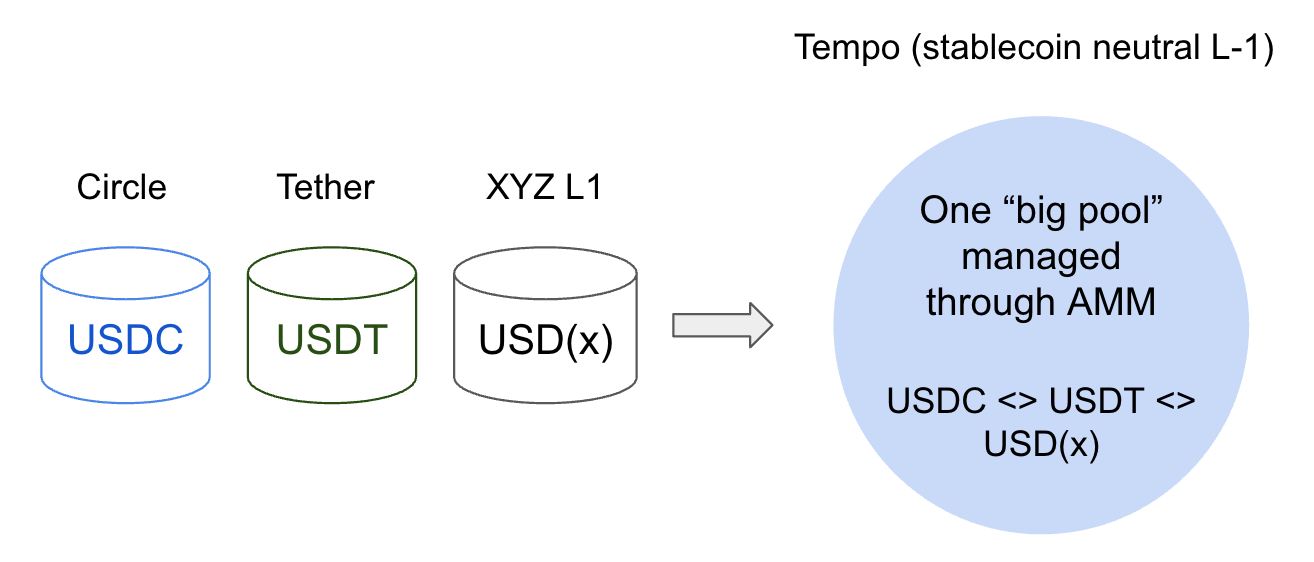

La situación ha evolucionado tras el anuncio de Stripe sobre Tempo, una Layer 1 neutral en stablecoins desarrollada con Paradigm. A diferencia de Circle y Tether, Stripe aún no tiene token propio; su red Tempo soporta varias stablecoins para comisiones y pagos, gracias a su AMM integrada. Esta neutralidad puede atraer a desarrolladores y comerciantes que prefieren flexibilidad y evitar la dependencia de una única infraestructura, dando a Stripe una posición estratégica en un sector liderado por empresas cripto-nativas.

Tendencia 3: Dinámica de duopolio – Circle frente a Tether

Estas L-1s desafían a los actores tradicionales y transforman la estructura del mercado. Actualmente, Circle y Tether controlan casi el 89 % de la emisión de stablecoins a septiembre de 2025: Tether con un 62,8 % y Circle con un 25,8 %. La puesta en marcha de sus propias L-1s (Arc y Stable/Plasma) intensifica la concentración y eleva las barreras de acceso. Por ejemplo, Plasma recaudó 1 000 millones de dólares en depósitos para su token sale, lo que constituye una importante barrera de entrada. El índice de concentración del mercado, medido por el Herfindahl-Hirschman Index (HHI), supera los 4 600 puntos (62,8² + 25,8² ≈ 4 466), rebasando el umbral de 2 500, que en mercados tradicionales activa la vigilancia antimonopolio.

No obstante, aparece una amenaza silenciosa: las L-1s neutrales en stablecoin. Tempo de Stripe reduce la fricción de incorporación para comercios y el riesgo de concentración para reguladores. Si la neutralidad acaba por imponerse, los efectos de red y el liderazgo de Circle y Tether pueden diluirse, mutando el duopolio presente hacia una estructura oligopolística con diversos actores especializados.

Conclusión

En definitiva, las stablecoins se han consolidado como una fuerza de más de 280 000 millones de dólares y los emisores disfrutan de enormes beneficios. El auge de las L-1 respaldadas por stablecoins revela tres grandes tendencias: (1) integración de la finanza tradicional en plataformas nativas blockchain, aprovechando el mercado FX; (2) transformación de los pagos eliminando intermediarios como Mastercard y Visa; y (3) evolución del duopolio (HHI 4 600) hacia un modelo oligopolístico. Todas estas dinámicas configuran una visión de futuro: los emisores de stablecoins como Circle y Tether, junto a nuevos actores como Tempo de Stripe, están dejando atrás su papel como puentes entre cripto y fiat y se perfilan como la infraestructura básica de las finanzas de mañana.

En última instancia, te planteo una pregunta: ¿Cómo alcanzarán estas redes el encaje producto-mercado? ¿Será Arc de Circle, Stable/Plasma de Tether o el retador neutral Tempo quien marque el camino, ya sea por volumen de transacciones o por adopción institucional? A pesar de las oportunidades y la fragmentación de liquidez, los retos no desaparecen. ¡Comparte tu opinión abajo!

Aviso legal:

- Este artículo se ha reimpreso desde [Terry’s Takes]. Todos los derechos corresponden al autor original [Terry Lee]. Si tienes alguna objeción a esta reimpresión, puedes contactar al equipo de Gate Learn, que lo gestionará de forma diligente.

- Aviso de responsabilidad: Las opiniones y puntos de vista expresados en este artículo pertenecen únicamente al autor y en ningún caso constituyen asesoramiento de inversión.

- Las traducciones a otros idiomas son realizadas por el equipo de Gate Learn. Salvo indicación expresa, está prohibido copiar, distribuir o plagiar los artículos traducidos.

Artículos relacionados

Explicación detallada de Yala: Construyendo un Agregador de Rendimiento DeFi Modular con $YU Stablecoin como Medio

¿Qué es Stablecoin?

¿Qué son las operaciones de carry trade y cómo funcionan?

USDC y el futuro del dólar

¿Qué es USDe? Revelando los múltiples métodos de ganancia de USDe