Gate Research: Gate Research: BTC y ETH se consolidan, mientras los sectores de IA y computación de privacidad demuestran solidez estructural

Panorama del mercado cripto

De acuerdo con los datos de CoinGecko, los mercados globales presentaron una marcada divergencia entre el 2 y el 15 de diciembre de 2025. Aunque la Fed ejecutó el recorte de tipos previsto, la falta de consenso en la política y las expectativas de pausa en nuevas medidas de relajación continuaron limitando el apetito por el riesgo. El oro superó a los activos tradicionales, con una rentabilidad acumulada anual superior al 60%, mientras que los mercados bursátiles alcanzaron máximos históricos en medio de un enfriamiento del entusiasmo por la infraestructura de IA. En el sector cripto, el sentimiento de miedo repuntó, el volumen de negociación se concentró en los principales activos y stablecoins, y los flujos de capital adoptaron posiciones defensivas y estrategias de cobertura de volatilidad.【1】

En cuanto a la estructura, BTC retrocedió con fuerza tras superar brevemente los USD 94 000, formando una secuencia de máximos decrecientes en el gráfico de 4 horas; la zona de USD 90 000–91 000 pasó de ser soporte a convertirse en resistencia. ETH corrigió desde los USD 3 400, pero sigue consolidando por encima de los USD 3 000, manteniendo una estructura de precio más robusta. Varios tokens se desmarcaron de la tendencia general: M subió más del 46% en la última semana, mientras que MERL y ZEC avanzaron aproximadamente un 28% y un 19%, respectivamente, convirtiéndose en focos de interés a corto plazo. En el plano fundamental, Polygon completó el hard fork Madhugiri, aumentando el rendimiento de la red cerca de un 33%. Por su parte, los pagos diarios de comisiones en Ethereum (media de 90 días) descendieron por debajo de 300 ETH, alcanzando mínimos de varios años. Al mismo tiempo, las instituciones siguen avanzando en los préstamos con colateral en Bitcoin, y los reguladores han acelerado la normativa y ampliado los activos elegibles como garantía, lo que apunta a una mejora marginal en el entorno institucional de largo plazo.

En el análisis de flujos de capital on-chain, Hyperliquid destacó con entradas netas de unos USD 190 millones, reflejando una concentración de posiciones hacia perpetuals on-chain, trading de alta frecuencia e infraestructura eficiente en capital. Los nuevos paradigmas de negociación amplificaron temporalmente los volúmenes de entrada. Por contraste, a pesar del impulso narrativo inicial, la nueva cadena de stablecoin Stable no alcanzó las expectativas de adopción; en un entorno dominado por redes consolidadas de stablecoins en cadenas maduras, su evolución dependerá del despliegue de aplicaciones reales y casos de uso efectivos.

En definitiva, el mercado permanece en una fase marcada por la elevada incertidumbre macro y oportunidades de origen estructural. El comportamiento del capital sigue priorizando la asignación defensiva y la eficiencia, y las condiciones para una recuperación generalizada del apetito por el riesgo aún no se han consolidado. Por ello, en el corto plazo, lo más probable es un entorno de negociación cauteloso con rotación estructural continua.

1. Análisis del comportamiento de precios

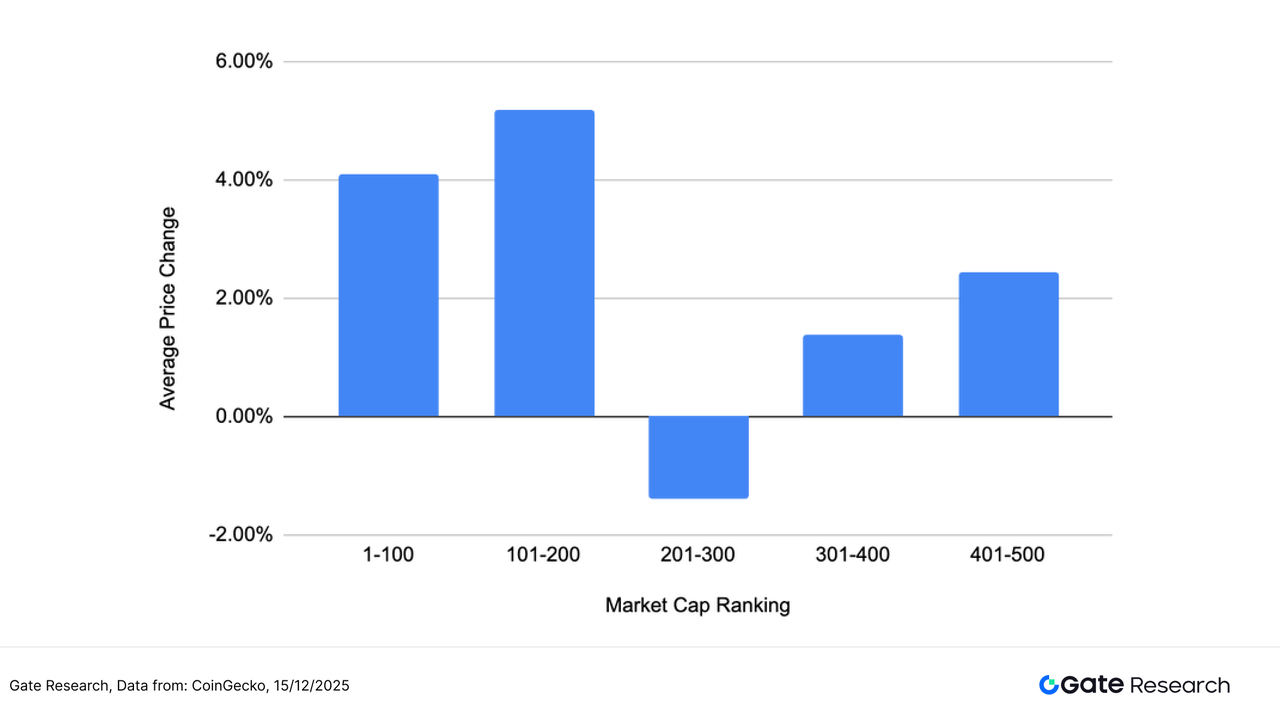

Este estudio agrupa los 500 principales tokens por capitalización y examina su rendimiento medio entre el 2 y el 15 de diciembre. No hubo una corrección sincronizada en todo el mercado, sino una clara divergencia estructural. Los activos de mayor rango destacaron: el grupo 1–100 por capitalización obtuvo una ganancia media del 4,10%, mientras que el grupo 101–200 avanzó hasta el 5,18%, lo que confirma que los activos core y los grandes secundarios mantuvieron atractivo en la asignación de capital.

Por el contrario, el grupo 201–300 cayó un 1,38%, siendo el único segmento con rentabilidad negativa, lo que evidencia la presión sobre los tokens de mediana capitalización en medio de una reducción selectiva del capital. Los grupos de menor rango mostraron una recuperación moderada: los segmentos 301–400 y 401–500 ganaron un 1,38% y un 2,43%, respectivamente, apoyados por el efecto base bajo y flujos temáticos.

El mercado mostró así un patrón estratificado: "grandes capitalizaciones lideran, medias bajo presión y pequeñas estabilizan". En vez de evitar el riesgo de forma uniforme, el capital rotó entre perfiles de liquidez, narrativas y elasticidad, aumentando la dispersión de resultados por segmento de capitalización.

Según CoinGecko, los 500 principales tokens por capitalización se dividieron en grupos de 100 (por ejemplo, rangos 1–100, 101–200, etc.). Para cada grupo, se midieron y promediaron los cambios de precio entre el 2 y el 15 de diciembre de 2025 para calcular la rentabilidad media del segmento. La ganancia media global (2,34%) es el promedio simple de las rentabilidades individuales de los 500 tokens principales, sin ponderar por capitalización.

Figura 1: La ganancia media global fue del 2,34%. El mercado no registró una corrección sincronizada, sino una divergencia estructural marcada.

Principales ganadores y perdedores

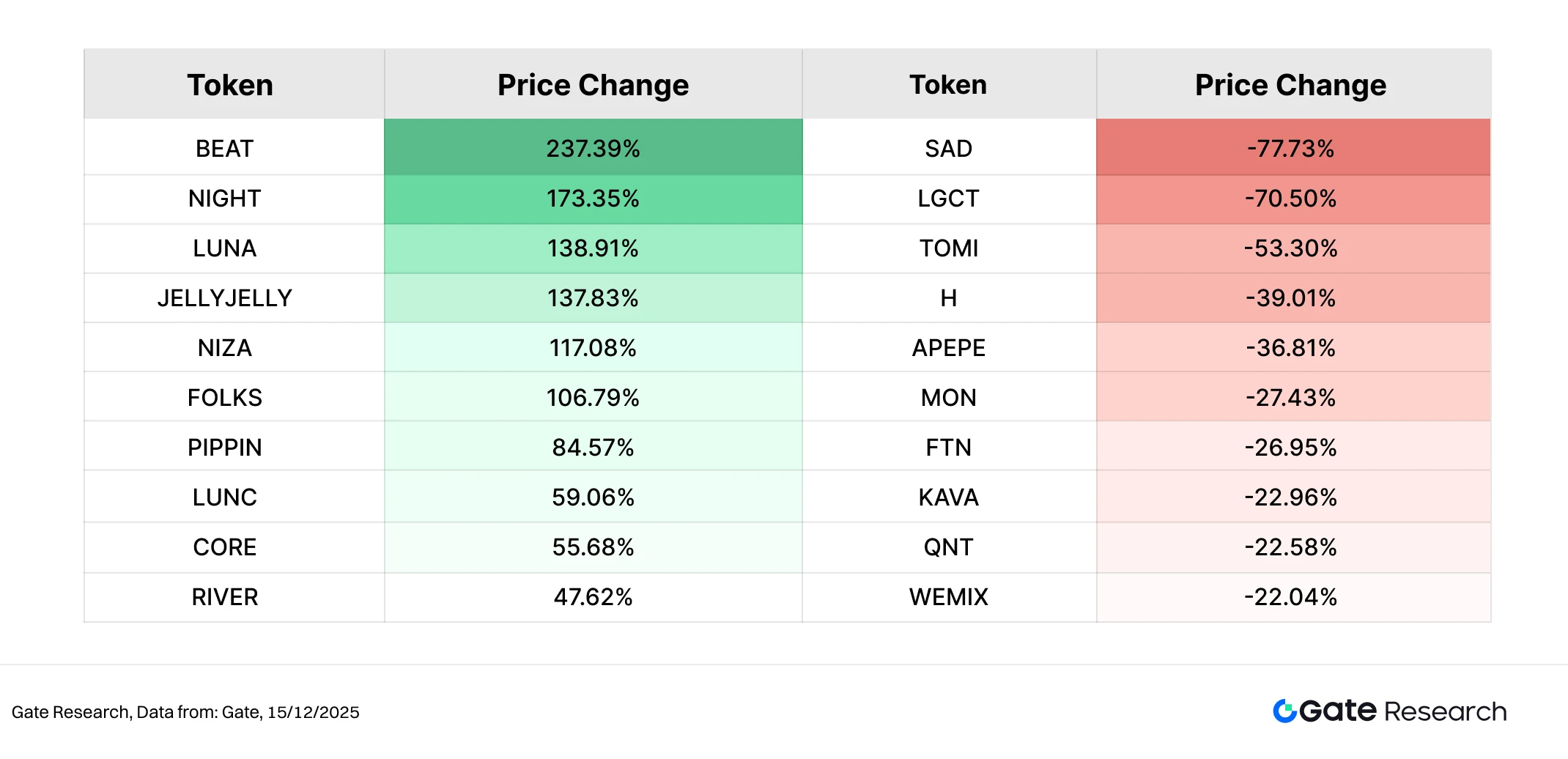

Durante las dos últimas semanas (2–15 de diciembre), los mercados cripto mostraron una dispersión acentuada en medio de incertidumbre macro y rotación narrativa acelerada. Las ganancias y pérdidas individuales de tokens se amplificaron, evidenciando la preeminencia de estrategias de trading de alta volatilidad y corto plazo.

Principales ganadores: Tokens temáticos de alta beta lideran, con BEAT y NIGHT a la cabeza

BEAT lideró las subidas con un alza del 237,39%. Como token enfocado en IA musical y creación de contenido virtual, BEAT se benefició del impulso narrativo de IA y de su baja capitalización, atrayendo capital concentrado a corto plazo y amplificando la elasticidad de precio.

NIGHT (+173,35%) fue el segundo más destacado. Como token nativo de Midnight Network, NIGHT promueve un modelo de "privacidad por defecto con divulgación selectiva" alineado con la regulación, enfocado en finanzas, identidad y compartición de datos. La mayor claridad sobre su mainnet y hoja de ruta, junto a una reevaluación de mercado en privacidad y cumplimiento, respaldaron su fuerte rebote.

LUNA, JELLYJELLY y otros tokens también superaron el 100% de ganancia, reflejando la preferencia por activos de baja capitalización, narrativos y alta volatilidad.

Principales perdedores: Los activos de alto riesgo sufren fuertes retrocesos

SAD y LGCT lideraron las caídas, lo que indica que los tokens con menor liquidez o escaso soporte fundamental fueron los primeros en enfrentar presión vendedora ante el repunte de la volatilidad. TOMI, H, APEPE y MON también retrocedieron entre un 30% y un 50%, principalmente en activos con narrativa débil, escasa profundidad de mercado o especulación previa excesiva. Esto evidencia una fase de reducción activa de riesgo en exposiciones de alta beta.

La lista de ganadores y perdedores refleja una dinámica clásica: "los fuertes se fortalecen y los débiles son expulsados rápidamente". El capital no ha salido del mercado en bloque, sino que ha dirigido selectivamente su exposición hacia temáticas de alta elasticidad, reduciendo posiciones en activos sin narrativa sostenida ni liquidez. A corto plazo, los tokens de baja capitalización con temáticas claras, consenso comunitario y alta actividad de trading pueden mantenerse activos de forma intermitente, pero el apetito por el riesgo sigue siendo cauteloso y la dispersión estructural persistirá.

Figura 2: BEAT ocupó el primer puesto con una ganancia del 237,39%, impulsada por el impulso narrativo de IA y la alta elasticidad asociada a una baja capitalización, que atrajo entradas concentradas a corto plazo y amplificó la volatilidad.

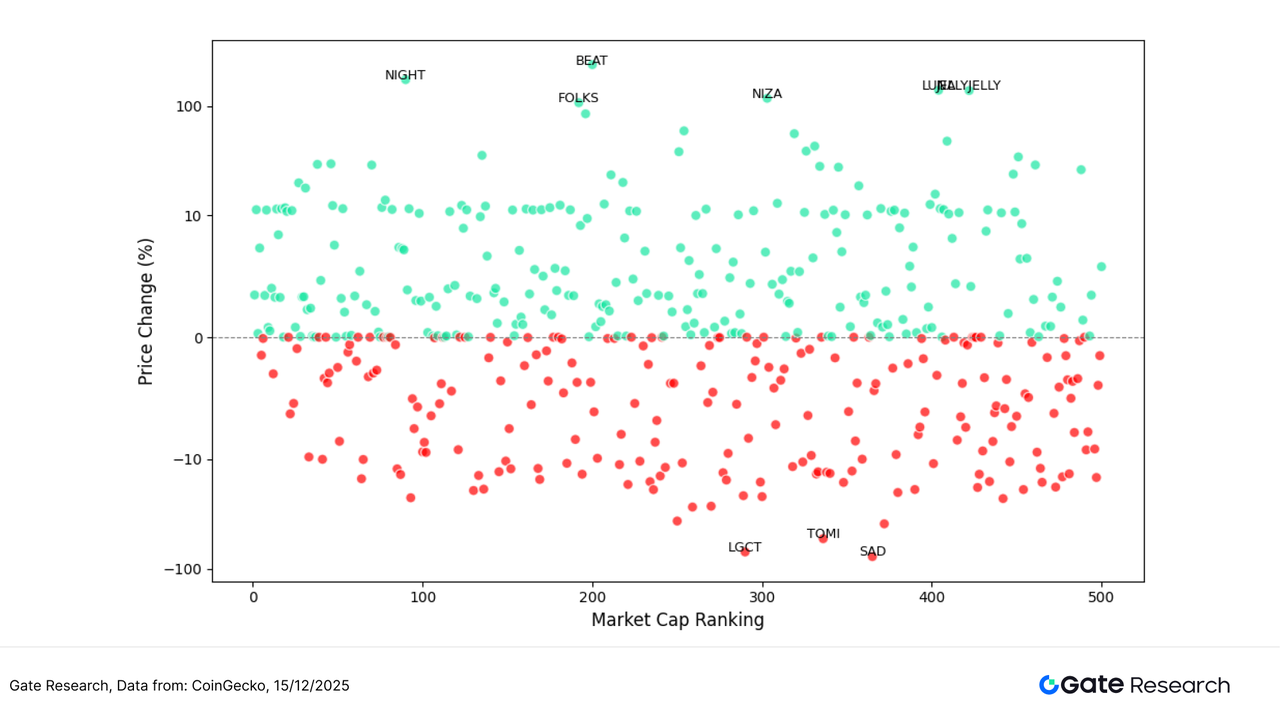

Relación entre ranking de capitalización y comportamiento de precios

Para analizar la estructura del rendimiento de los tokens en este ciclo, el informe presenta una dispersión de los 500 principales por capitalización. El eje horizontal representa el ranking (mayor capitalización a la izquierda), mientras el vertical muestra el comportamiento de precios del 11 al 24 de noviembre. Cada punto es un token, verde para ganancias y rojo para pérdidas.

La mayoría de tokens descendieron; la mayor parte se agrupa en el rango de –10% a –25%, lo que sugiere que, bajo presión macro y sentimiento debilitado, el mercado sigue en fase de recuperación débil. Los tokens con ganancias destacadas son escasos y se concentran entre los rangos 200–500, lo que indica preferencia por activos de alta elasticidad y narrativa frente a las monedas grandes más estables.

Entre los destacados, BEAT (+436%), AVICI (+67,93%) y TEL (+66,47%) sobresalen, reflejando el patrón "fuerza extrema + narrativa". Los tres están en segmentos de mediana a baja capitalización, reforzando la tendencia de este ciclo: "los tokens narrativos de baja capitalización dominaron la subida".

Por el contrario, los principales perdedores, como SOON, COAI, USELESS y PLUME, se sitúan mayoritariamente en el segmento long tail (más allá del puesto 250), con caídas del –50% al –70%. Estos activos muestran el comportamiento clásico de "desmontaje post-hype + salida de capital", con la mayor volatilidad y presión bajista en este ciclo.

En resumen: "Las grandes capitalizaciones se mantuvieron estables, mientras que las medianas y pequeñas experimentaron fuerte divergencia; la fortaleza estuvo concentrada y la debilidad distribuida". El capital favoreció activos de sentimiento y corto plazo, amplificando la volatilidad en tokens de mediana y baja capitalización y reflejando un mercado donde el apetito por el riesgo sigue dominado por la operativa a corto plazo.

Figura 3: La dispersión de precios entre los 500 principales tokens muestra que los ganadores se concentran en rangos de mediana a baja capitalización, mientras que los perdedores están ampliamente distribuidos, destacando la divergencia estructural.

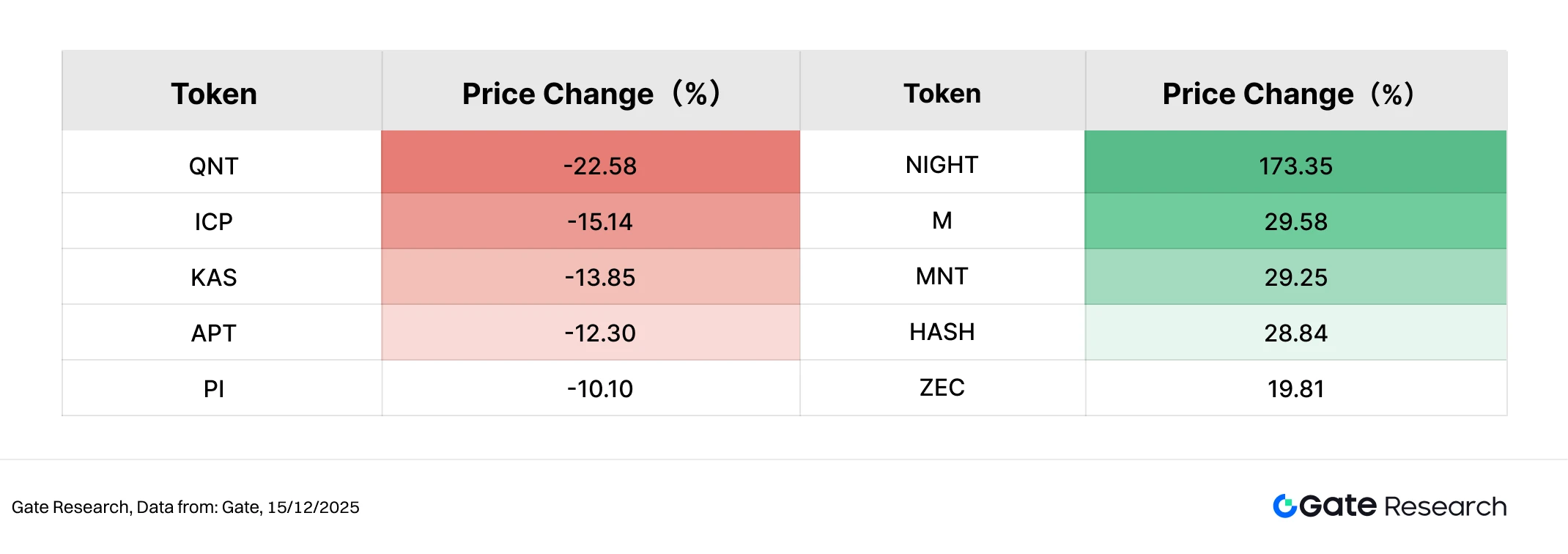

Líderes del Top 100 por capitalización

Durante la actual consolidación, los 100 principales tokens por capitalización mantuvieron la divergencia. Los activos principales sufrieron presión generalizada, mientras que algunos proyectos con narrativa clara o soporte estructural lograron rendimientos relativos superiores.

En el lado positivo, NIGHT (+173,35%) lideró el top-100, siendo uno de los pocos tokens de gran capitalización con ganancias destacadas. Este resultado refleja el interés del capital en computación privada y narrativas blockchain de cumplimiento durante el rebote actual. M (+29,58%) y MNT (+29,25%) mostraron resiliencia, mientras que HASH (+28,84%) y ZEC (+19,81%) también lograron subidas de dos dígitos, lo que indica demanda defensiva en activos vinculados a hash power, infraestructura y privacidad. En general, el número de tokens en avance dentro del top 100 fue limitado, pero las ganancias estuvieron concentradas, reforzando el patrón de "fortaleza selectiva frente a participación generalizada".

En el lado negativo, QNT (–22,58%) registró la mayor caída, seguido por ICP (–15,14%), KAS (–13,85%) y APT (–12,30%). Estas correcciones se concentraron en activos que antes mostraban alta beta o valoraciones elevadas, volviéndose más vulnerables ante el enfriamiento del apetito por el riesgo y el endurecimiento de las condiciones de capital.

En síntesis, el segmento top-100 mostró una estructura de "rupturas narrativas aisladas junto a retrocesos generalizados". El capital no ha salido en bloque de los grandes activos, sino que se ha asignado selectivamente a tokens con posicionamiento diferenciado y soporte fundamental de medio plazo, en un entorno aún definido por posiciones cautelosas y asignación selectiva.

Figura 4: Entre los 100 principales tokens por capitalización, NIGHT lideró las subidas, reflejando el interés en computación privada y narrativas blockchain de cumplimiento durante la fase actual de reparación del mercado.

2. Análisis del repunte de volumen

Análisis del crecimiento del volumen de negociación

Más allá de los rebotes de precio, el análisis del volumen de negociación ofrece una visión más clara sobre la estructura de participación de capital. En este periodo, la expansión del volumen se concentró en tokens de mediana y baja capitalización, en el rango 200–400, mostrando el patrón de "volumen ascendente con resultados de rebote diferenciados".

LUNA destacó con un incremento de volumen de 138,91× y un rebote de precio del 24,58%, el caso más marcado de resonancia volumen–precio del periodo. Esto sugiere capital concentrado a corto plazo en niveles bajos, buscando oportunidades de trading por rebote. CONSCIOUS también mostró una alineación "volumen–precio" saludable, con volumen subiendo 8,60× y precio rebotando un 19,05%, reflejando recuperación simultánea de atención y soporte comprador.

Por contraste, LUNC y AXL registraron expansiones de volumen de 59,06× y 27,53×, pero con rebotes de precio limitados, de solo un 10,40% y un 5,95%. Esto indica que la mayor actividad fue impulsada por rotación a corto plazo y reposición de liquidez, más que por entrada de capital seguidor de tendencia. VSN mostró aumentos modestos en volumen y precio, permaneciendo en fase de reparación tentativa.

En conjunto, los tokens con expansión significativa de volumen fueron predominantemente de mediana y baja capitalización. En la mayoría de los casos, el volumen creciente se debió a estrategias de trading y rebote a corto plazo, mientras que los que lograron una combinación clara de "expansión de volumen y recuperación de precio" fueron pocos. Esto subraya que el capital sigue favoreciendo oportunidades tácticas y de fase, no tendencias generales, y que el apetito por el riesgo aún no ha mejorado sustancialmente.

Figura 5: Tokens como LUNA y CONSCIOUS registraron una expansión significativa de volumen. Algunos lograron rebotes sincronizados de volumen–precio; otros mostraron alto volumen con ganancias limitadas, lo que indica que la actividad sigue dominada por trading a corto plazo y estrategias de liquidez, sin que el interés comprador de tendencia se haya consolidado.

Análisis de la relación volumen–precio

Para caracterizar la relación entre expansión de volumen y respuesta de precios, este análisis cruza los múltiplos de crecimiento de volumen de negociación con la evolución de precios. El eje x representa la expansión de volumen, el y el cambio de precio. Umbrales clave (como cinco veces el volumen y una ganancia del 20%) delimitan diferentes regímenes de mercado.

En la distribución, la mayoría de tokens permanecen agrupados en la región de baja expansión de volumen y baja volatilidad de precios, lo que indica que la actividad de trading sigue contenida y que el capital incremental aún no ha regresado de forma sistemática. El número de tokens en descenso supera ligeramente al de los ascendentes, lo que sugiere que el sentimiento de mercado continúa cauteloso y el conjunto sigue en fase de consolidación y reparación.

En el cuadrante de expansión de volumen y apreciación de precios, solo unos pocos tokens destacan. LUNA es el ejemplo más notable, con rebote de precio superior al 100% y más de 100× de volumen, formando el patrón "alto volumen + fuerte rebote". Esto indica consenso temporal y capital concentrado a corto plazo en niveles bajos. LUNC también mostró expansión significativa y ganancias de dos dígitos, aunque con menor elasticidad, reflejando un rebote por alta rotación más que un movimiento direccional.

Por contraste, tokens como CONSCIOUS y AXL experimentaron aumentos notables de volumen, pero las ganancias de precio se mantuvieron en el rango del 10%–20%. Esto sugiere que la participación fue exploratoria o de trading a corto plazo, no de tendencia. Otros activos, como CETH y PZETH, registraron expansiones extremas de volumen con aumentos de precio modestos, reflejando su carácter de staking, derivados o activos estructurales. En estos casos, el volumen elevado se debió a rebalanceos, arbitraje o demanda de liquidez on-chain, no a presión compradora direccional.

En conjunto, el mercado muestra un patrón claro de "estratificación volumen–precio". Los tokens que logran resonancia genuina son pocos, y para la mayoría, el aumento de actividad no se tradujo en apreciaciones significativas. Esto indica que el capital sigue dominado por trading a corto plazo y operaciones de liquidez, mientras que el apetito general por el riesgo y el capital seguidor de tendencia aún no han regresado plenamente.

Figura 6: La dispersión entre crecimiento de volumen y precios muestra que la expansión de volumen no implica necesariamente apreciación. Solo unos pocos tokens exhiben verdadera resonancia, mientras el mercado sigue en consolidación y trading estructural.

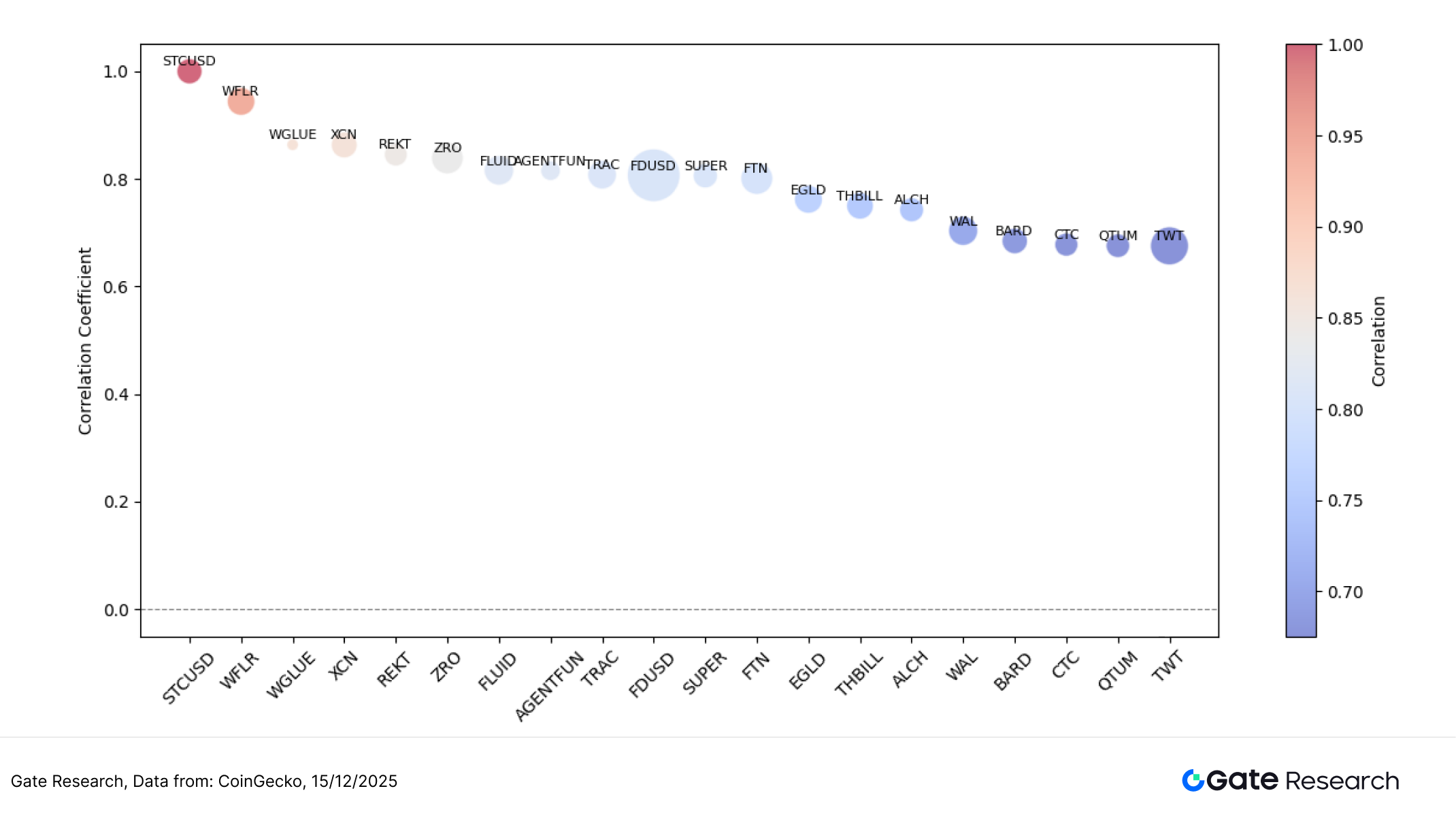

Análisis de correlación

Tras examinar el vínculo entre volumen y precios, el informe analiza su relación estadística. Usando la "tasa de crecimiento de volumen dividida por capitalización" como proxy de actividad relativa y correlacionándola con las rentabilidades, el análisis identifica los tokens más susceptibles a movimientos de capital. En el gráfico, el tamaño del círculo representa la intensidad de actividad: círculos mayores indican mayor expansión de volumen por unidad de capitalización y, por tanto, mayor sensibilidad de precio a entradas de capital.

La mayoría de tokens presentan coeficientes de correlación entre 0,65 y 0,85. Esto sugiere que, en el mercado actual, las fluctuaciones de precio siguen influidas por la actividad de negociación, pero sin sincronización uniforme entre activos. Esta dispersión indica que el capital ha comenzado a estratificarse en vez de moverse de forma homogénea.

En alta correlación, tokens como STCUSD, WFLR, WGLUE y XCN muestran coeficientes próximos o superiores a 0,85–0,90, lo que indica movimientos de precio altamente alineados con cambios de volumen. Estos activos suelen tener fuerte orientación de trading, alta dependencia de liquidez o drivers narrativos claros, siendo más propensos a subidas o bajadas rápidas en periodos de expansión de volumen. Representan tokens de alta beta y sensibilidad al sentimiento.

Los tokens con correlaciones en el rango 0,75–0,85 muestran "respuesta a volumen pero con amplitud contenida". Sus precios se ven influidos por los flujos de capital, aunque conservan cierto soporte fundamental o funcional. Por contraste, activos de baja correlación como WAL, BARD, CTC y QTUM presentan sensibilidad limitada a los cambios de volumen y están más impulsados por demanda de medio-largo plazo y desarrollo del ecosistema, lo que les confiere carácter defensivo. En conjunto, la distribución de correlaciones revela una clara estratificación: alta correlación en activos de trading y sentimiento, correlación media equilibrando flujos y lógica subyacente, y baja correlación con mayor independencia. El mercado ha entrado en una fase de fijación de precios más granular y basada en atributos.

Figura 7: La correlación entre actividad relativa y comportamiento de precios muestra que los tokens de trading y sentimiento evidencian correlaciones más altas, mientras que los de infraestructura y ecosistemas maduros muestran menor sensibilidad a los cambios de volumen, destacando una estructura de mercado estratificada.

En este ciclo, el mercado cripto ha mantenido la rotación estructural bajo presión macroeconómica. Los 500 principales tokens por capitalización registraron una ganancia media del 2,34%, pero la dispersión fue notable. Las grandes capitalizaciones mostraron resiliencia, las medianas sufrieron presión y las pequeñas mostraron signos de recuperación. Temáticamente, los activos de alta elasticidad lideraron los rallies, con BEAT, NIGHT y LUNA destacando por aplicaciones IA, narrativas de privacidad y trading volátil. Por contraste, activos de consenso débil o alta beta como SAD, LGCT y TOMI sufrieron retrocesos rápidos. Aunque el volumen de negociación creció en algunos tokens de mediana y baja capitalización, el patrón general fue de "expansión de volumen divergente", sin consenso de tendencia.

Más allá de la acción de precios, varios proyectos potenciales de airdrop avanzan en sectores como IA, Layer 2, sistemas de incentivos sociales y verificación de identidad. Participar oportunamente y mantener actividad constante permite a los usuarios posicionarse temprano en mercados laterales y captar incentivos o elegibilidad para airdrops. La siguiente sección presenta cuatro proyectos clave y sus vías de participación, para apoyar un enfoque sistemático en la captura de oportunidades Web3.

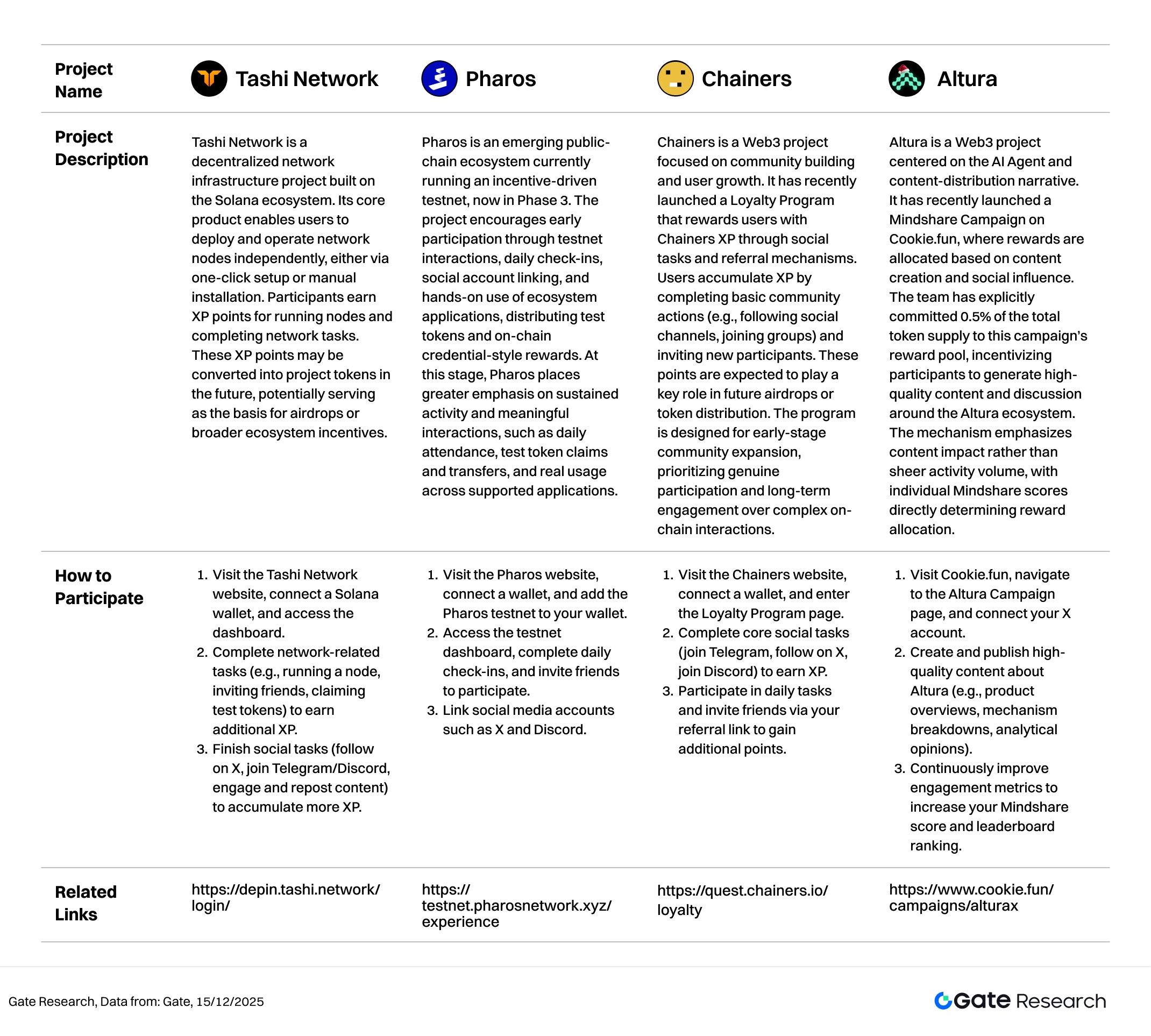

Airdrops destacados

Este informe destaca cuatro proyectos de airdrop e incentivos relevantes entre el 2 y el 15 de diciembre de 2025: Tashi Network (red de farming XP basada en nodos en Solana), Pharos (testnet incentivada en Fase 3), Chainers (programa de fidelidad comunitario) y Altura (iniciativa de incentivos por contenido Mindshare en Cookie.fun).

Todos estos proyectos están en fases iniciales o de activación de incentivos. Los usuarios pueden acumular contribuciones desplegando nodos, interactuando en testnet, completando tareas sociales y comunitarias o generando contenido, posicionándose para futuros airdrops, distribuciones de tokens o recompensas.

Tashi Network

Tashi Network es un proyecto de infraestructura descentralizada sobre Solana. Permite a los usuarios desplegar y operar nodos de red de forma independiente, mediante instalación manual o configuración en un clic. Los participantes obtienen puntos XP por ejecutar nodos y completar tareas; estos puntos podrán convertirse en tokens del proyecto en el futuro, sirviendo como base para airdrops o incentivos dentro del ecosistema.【2】

Cómo participar:

- Accede al sitio de Tashi Network, conecta tu wallet Solana y entra al dashboard.

- Completa tareas de red (ejecutar nodo, invitar amigos, reclamar test tokens) para obtener XP adicional.

- Realiza tareas sociales (seguir en X, unirse a Telegram/Discord, interactuar y compartir contenido) para acumular más XP.

Pharos

Pharos es un ecosistema emergente de cadena pública con testnet incentivada en Fase 3. El proyecto fomenta la participación temprana mediante interacciones en testnet, check-ins diarios, vinculación de cuentas sociales y uso de aplicaciones, distribuyendo test tokens y recompensas tipo credencial on-chain. En esta etapa, Pharos prioriza la actividad sostenida y la interacción significativa, como asistencia diaria, reclamación y transferencia de test tokens y uso real en aplicaciones soportadas.【3】

Cómo participar:

- Accede al sitio de Pharos, conecta tu wallet y añade la testnet de Pharos.

- Entra al dashboard, realiza check-ins diarios e invita amigos.

- Vincula cuentas sociales como X y Discord.

Chainers

Chainers es un proyecto Web3 centrado en construcción comunitaria y crecimiento de usuarios. Ha lanzado un Programa de Fidelidad que recompensa con Chainers XP mediante tareas sociales y referidos. Los usuarios acumulan XP completando acciones comunitarias (seguir canales, unirse a grupos) e invitando nuevos participantes. Se espera que estos puntos sean clave en futuros airdrops o distribuciones de tokens. El programa se orienta a la expansión comunitaria inicial, priorizando la participación genuina y el compromiso a largo plazo sobre interacciones on-chain complejas.【4】

Cómo participar:

- Accede al sitio de Chainers, conecta tu wallet y entra al Programa de Fidelidad.

- Completa tareas sociales principales (Telegram, X, Discord) para obtener XP.

- Participa en tareas diarias e invita amigos mediante tu enlace de referido para sumar puntos.

Altura

Altura es un proyecto Web3 centrado en la narrativa de AI Agent y distribución de contenido. Ha lanzado una campaña Mindshare en Cookie.fun, donde las recompensas se asignan según la creación de contenido y la influencia social. El equipo ha comprometido el 0,5% del suministro total de tokens al pool de recompensas, incentivando la generación de contenido y debate de calidad sobre Altura. El mecanismo prioriza el impacto del contenido sobre el volumen de actividad, con puntuaciones Mindshare que determinan la asignación de recompensas.【5】

Cómo participar:

- Accede a Cookie.fun, entra a la campaña Altura y conecta tu cuenta X.

- Crea y publica contenido de calidad sobre Altura (resúmenes de producto, análisis, opiniones).

- Mejora tus métricas de engagement para aumentar tu puntuación Mindshare y ranking.

Recordatorio

Los planes de airdrop y las formas de participación pueden cambiar en cualquier momento. Se recomienda seguir los canales oficiales para actualizaciones. Además, actúa con cautela, evalúa los riesgos y realiza una investigación exhaustiva antes de participar. Gate no garantiza la distribución de futuras recompensas de airdrop.

Conclusión

En el periodo del 2 al 15 de diciembre de 2025, aunque la Fed ejecutó el recorte de tipos previsto, las divergencias políticas y las expectativas de pausa siguieron limitando el apetito por el riesgo, dejando a BTC y ETH en consolidación lateral. En el ámbito on-chain, los flujos de capital se concentraron en derivados y trading eficiente, con Hyperliquid liderando las entradas netas y reflejando la confianza en perpetuals on-chain y trading de alta frecuencia. Temáticamente, el capital se orientó hacia segmentos de alta elasticidad: activos ligados a IA, privacidad y trading volátil destacaron, con BEAT, NIGHT y LUNA logrando subidas relevantes. Por contraste, las narrativas de nuevos Layer 1 y stablecoins no cumplieron las expectativas.

La dinámica volumen–precio muestra que solo unos pocos tokens—como LUNA y CONSCIOUS—lograron verdadera resonancia, mientras la mayoría con actividad elevada registró apreciaciones limitadas. Esto indica que el capital sigue dominado por trades de rebote y estrategias de liquidez. El análisis de correlación confirma que los tokens de alta beta y trading son los más sensibles al sentimiento de mercado, mientras que los de infraestructura y ecosistemas maduros muestran precios relativamente independientes.

Los proyectos analizados—Tashi Network, Pharos, Chainers y Altura—se encuentran en fases de incentivos definidas. Sus enfoques incluyen expansión de nodos, acumulación de actividad en testnet, crecimiento comunitario y sistemas de fidelidad, y distribución de contenido con competencia Mindshare. En conjunto, ofrecen vías de incentivo claras y umbrales de participación accesibles. Los usuarios pueden incrementar gradualmente su XP, puntos o peso Mindshare ejecutando nodos, realizando check-ins, interactuando on-chain, invitando participantes o publicando contenido, mejorando su potencial en futuros airdrops y recompensas.

Referencias:

- CoinGecko, https://www.coingecko.com/

- Tashi Network, https://depin.tashi.network/login/

- Pharos, https://testnet.pharosnetwork.xyz/experience

- Chainers, https://quest.chainers.io/loyalty

- Altura, https://www.cookie.fun/campaigns/alturax

Gate Research es una plataforma integral de investigación en blockchain y criptomonedas que ofrece análisis técnico, perspectivas de mercado, estudios sectoriales, previsión de tendencias y análisis macroeconómico.

Advertencia

Invertir en criptomonedas implica alto riesgo. Se recomienda investigar y comprender plenamente los activos y productos antes de tomar decisiones de inversión. Gate no se responsabiliza de pérdidas o daños derivados de dichas decisiones.

Artículos relacionados

Guía del usuario de Spot Grid Trading (versión básica)

Cómo utilizar las APIs para comenzar el trading cuantitativo

Top 20 Airdrops de Cripto en 2025

Cómo leer mejor los gráficos de criptomonedas

La revolución de los "memes": se extiende por Solana en EE.UU.