Зріст TVL Unichain: ретельно оркестрована подія ліквідності чи початок нової ери DeFi?

З моменту свого офіційного запуску в лютому 2025 року мережа Layer 2 Unichain, здається, не спричинила великої хвилі на ринку вперше. Це співпало з тим, що загальний ринок шифрування увійшов в період адаптації, і його голос колись заглох.

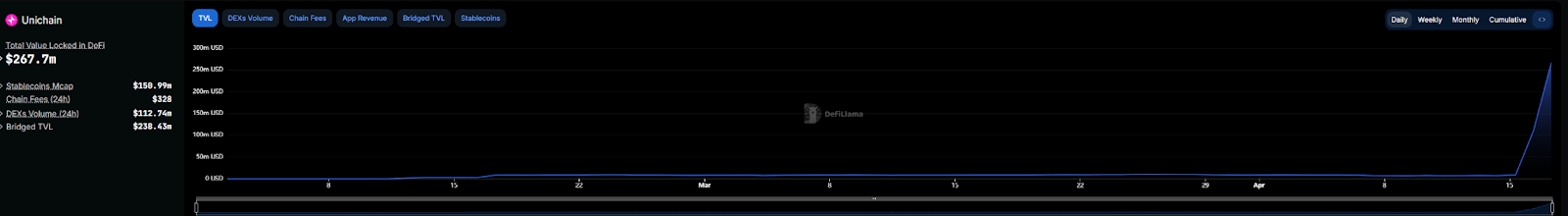

Однак мовчання тривало недовго. 15 квітня, після того, як Unichain і Gauntlet спільно запустили захід із заохочення ліквідності на суму 5 мільйонів доларів, крос-чейн діяльність Unichain значно загострилася. Всього за 24 години 11 адрес сукупно влили в Unichain токенів на суму приблизно 22,23 мільйона доларів. Ефект від цієї раптової активності «розкидання грошей» був миттєвим. Згідно з даними DefiLlama, TVL Unichain зазнав дивовижного стрибка після 15 квітня, злетівши приблизно з 9 мільйонів доларів до 267 мільйонів доларів за 2 дні. Це число швидко піднялося на 4-е місце серед безлічі Layer 2. Чи є стимулюючий вибух TVL від Unichain лише короткочасним карнавалом, від якого волосся стає дибки, чи це ефективна перевірка Uniswap, чудової трансформації гіганта DeFi від рівня протоколу до базового публічного ланцюга? Чи зможе Unichain скористатися цією можливістю, щоб по-справжньому стати новою домівкою DeFi?

Шар2, створений для DeFi

Щоб зрозуміти останній вибух Unichain, давайте згадаємо його фундаментальні принципи. Unichain - це результат багаторічної праці UniswapLabs у секторі DeFi. Він розроблений як високошвидкісне, децентралізоване рішення другого рівня, спеціально для DeFi та ліквідності міжланцюгового зв'язку.

З погляду продуктивності, Unichain схожий на інші рішення L2. Згідно з офіційними звітами, після запуску мейннету він досяг часу блоку в 1 секунду та планує досягти часів блоку менше 200 мілісекунд, використовуючи технологію TEE (Trusted Execution Environment), розроблену з Flashbots, що робить транзакції майже миттєвими. Щодо витрат, комісії за транзакції Unichain приблизно на 95% нижчі, ніж на мейннеті Ethereum.

На 16 квітня 2025 року офіційний веб-сайт Unichain повідомляє про обробку понад 20 мільйонів транзакцій та наявність понад 371 000 адрес гаманців. Крім того, під час тестової мережі він обробив 95 мільйонів транзакцій та розгорнув 14,7 мільйонів смарт-контрактів, демонструючи свою брендову силу.

Щодо співпраці в екосистемі, Unichain отримав значну підтримку від гігантів галузі відразу ж після свого запуску, з майже 100 криптопроектів та провайдерів інфраструктури, включаючи основних гравців, таких як Circle, Coinbase, Lido та Morpho, які оголосили свою підтримку або будівництво на Unichain. Загалом, Unichain, здається, зібрав необхідні елементи для створення DeFi Layer2: висока продуктивність, низькі витрати та підтримка від провідних гравців галузі.

Як $5 мільйонів в UNI левереджували $270 мільйонів у TVL

Незважаючи на те, що у Unichain є міцний фундамент, вибуховий ріст TVL був безперечно спричинений програмою стимулювання ліквідності, запущеною Gauntlet. Ця ініціатива планувала розподілити загалом $5 мільйонів у токенах UNI як винагороду за 12 конкретних пулів ліквідності на Unichain протягом перших двох тижнів. Ці пули в основному спрямовані на популярні пари активів, такі як USDC/ETH, ETH/WBTC, USDC/WBTC та UNI/ETH, а також різноманітні пари LST/LRT та ETH.

Ефективність цього заходу у привертанні ліквідності можна пояснити двома основними факторами.

По-перше, "ефект фермерства доходу" - винагородження в розмірі 5 мільйонів токенів UNI, яке сконцентровано на 12 пулах і розподілено протягом короткого періоду (спочатку два тижні), може потенційно пропонувати високі доходи для постачальників ліквідності.

Історичні дані з аналогічних інцентивних програм Gauntlet на інших ланцюжках свідчать, що $1 інцентиву може привести до збільшення TVL на $35-50. На підставі цього заходу може в результаті призвести до зростання TVL для Unichain на $175 мільйонів до $250 мільйонів. Поточні дані показують, що продуктивність Unichain вже перевищила типові очікування.

Які прибутки може принести ця подія? На основі зростання TVL на $267 мільйонів, користувачі, які інвестують $10,000, можуть отримати близько $181 прибутку, що становить приблизно 1.81%. Звісно, цей розрахунок базується на поточному рівні TVL, і остаточний TVL може бути вищим, що призведе до відносно нижчих фактичних прибутків для користувачів.

По-друге, за великими фондами, які переслідують цей ефект фармінгу доходів, стоїть глибока потреба в «стабільному прибутку» під час спаду на ринку. У першому кварталі 2025 року криптовалютний ринок пережив корекцію, і ціни на основні активи, такі як Біткоїн та Ефіріум, падали, а волатильність ринку зростала. У такому середовищі значний капітал, зокрема великі суми, починає шукати відносно низькоризикові та стабільно-прибуткові пристанища.

За додатковими коштами, які надходять, конкуренція за обмежені можливості посилюється. Блогер @0x_Toddкритикується те, що такі механізми змушують LP концентрувати ліквідність в надзвичайно вузьких цінових діапазонах. Наприклад, USDC/USDT підтримується в діапазоні між 0.9998-1.0000, що призводить до десятків мільйонів доларів у вузькому діапазоні високої ліквідності, але зі ставкою комісії лише 0.01%, щоденний дохід від торгів становить лише $1K-2K. Ця конкуренція також призводить до значних втрат коштів.

Загалом, зростання TVL Unichain виникає від високих короткострокових стимулів та попиту на стабільний прибуток під час спаду на ринку. Проте, чи має цей короткостроковий вибух тривалу значущість, залишається під питанням.

Стратегія Uniswap: Чи можуть Unichain та V4 повернути їх на верхівку DeFi?

З запуском основної мережі Unichain та ініціюванням програм стимулювання, які спричинили активізацію ринку, комплексна стратегія Uniswap Labs починає розгортатися. Від розгортання Uniswap V4 до вирішення регуляторних перешкод і просування пропозицій спільного управління спільнотою для перемикання комісій, Uniswap докладає зусиль для повернення свого лідерства в DeFi.

У січні Uniswap V4 був розгорнутий на більш ніж 10 основних мережах, включаючи Ethereum, Polygon та Arbitrum. V4 ввів механізм "Hooks", що дозволяє розробникам вставляти власний код в критичні моменти у життєвому циклі пулу ліквідності, значно покращуючи гнучкість протоколу та перетворюючи його з DEX в платформу для розробників DeFi. На 17 квітня загальний обсяг заблокованих коштів (TVL) Uniswap V4 досяг $369 мільйонів, перевищивши V2 версію.

Крім того, довгострокове розслідування SEC завершилося в лютому 2025 року без будь-яких заходів з позбавлення від Uniswap Labs, і було досягнуто угоду про врегулювання у розмірі 175 000 доларів США з CFTC щодо конкретних угод з левередж-токенами. Це значно зменшило системні регуляторні ризики, з якими стикаються основні операції Uniswap.

Розвиток Unichain та V4 в значній мірі залежить від фінансової підтримки. У березні було схвалено пропозицію "Uniswap Unleashed", яка надала приблизно $165.5 мільйонів для підтримки росту Unichain та V4, у тому числі $95.4 мільйона у грантах, $25.1 мільйона на операційні витрати та $45 мільйонів на стимулювання ліквідності. Ці кошти надходять безпосередньо з скарбниці UniswapDAO.

Перемикач комісій протоколу є критичною проблемою для власників UNI. Хоча відповідні пропозиції пройшли початкові та фінальні голосування з великою підтримкою, їхнє впровадження очікує на вирішення питань юридичної особи Фонду Uniswap. Після активації він надасть прямі доходи протоколу власникам UNI, які стейкують токени та беруть участь у управлінні, відзначаючи важливий крок у захопленні вартості для токена UNI.

Unichain, здається, є високооптимізованим "домашнім майданчиком", створеним Uniswap, з V4, який діє як його найпотужніший інструмент. Хоча перенесення більшості TVL на Unichain є потенційною довгостроковою метою, досягнення цього в найближчий час залишається складним завданням. Наразі TVL Unichain (приблизно $178 мільйонів) значно поступається за Ethereum mainnet (близько $2.5 мільярдів) та Base (приблизно $600 мільйонів).

Тим не менш, ймовірно, Uniswap продовжуватиме працювати над досягненням цієї мети через постійні комунітетні стимули. DAO Uniswap вже затвердила початковий стимул ліквідності в розмірі 21 мільйон доларів для Unichain (протягом трьох місяців) та очікує, що на перший рік знадобиться близько 60 мільйонів доларів стимулюючих коштів. Крім цього, виділено грантовий бюджет у розмірі 95,4 мільйона доларів, частина якого призначена для екосистеми Unichain.

Недавній стрибок TVL Unichain, спровокований планом стимулювання ліквідності, - це не просто поспіх за короткостроковими високими прибутками; це стратегічний крок від Uniswap, щоб привернути увагу до цієї мережі L2, орієнтованої на DeFi, та перевірити можливість використання значних фінансових ресурсів для прискорення екосистеми.

Ця ініціатива є частиною широковизнаної стратегічної візії Uniswap Labs: досягти вертикальної інтеграції від застосунків до інфраструктури, запустивши Unichain та протокол V4, тим самим створивши високопродуктивний, низькозатратний, високоперсоналізований ланцюг, присвячений DeFi, та забезпечити своє лідерство на конкурентному ринку. Однак перетворення Unichain з “протокольного застосункового ланцюга” на “новий дім DeFi” ставить перед собою численні виклики. Чи можуть короткострокові стимули призвести до довгострокового залучення користувачів та справжнього процвітання екосистеми? Чи буде інноваційний потенціал V4 Hooks повністю реалізований? Коли буде реалізовано довгоочікуваний перехід на плату за протокол для по-справжньому покращення токена UNI?

Для Uniswap та його власників UNI майбутнє несе як можливості, так і виклики. Успіх чи невдача Unichain значно вплине на позицію Uniswap в наступній епохі ландшафту DeFi. Чи вдасться цей амбіційний перехід від додатку до ланцюжка - це щось, що ринок уважно спостерігає.

Угода про відмову від відповідальності:

Ця стаття є перепублікована з [ PANews]. Усі авторські права належать оригінальному авторові [Фрэнк]. Якщо є зауваження до цього повторного надання, будь ласка, зв'яжіться з Ворота Навчаннякоманда, і вони оперативно займуться цим.

Відповідальність за відмову: Погляди та думки, висловлені в цій статті, є виключно поглядами автора і не становлять жодної інвестиційної поради.

Переклади статті на інші мови робить команда Gate Learn. Якщо не зазначеноGate.io, копіювання, поширення або плагіатування перекладених статей заборонено.

Пов’язані статті

Детальний опис Yala: створення модульного агрегатора доходності DeFi з $YU стейблкоїном як посередником

Все, що вам потрібно знати про Blockchain

Що таке Стейблкойн?

Що таке Gate Pay?

Що таке dYdX? Усе, що вам потрібно знати про DYDX