Стан Solana: Реальні активи

Стаття надає детальний огляд останніх розробок Solana в чотирьох основних категоріях реальних активів (RWA)—активів з прибутком, токенізованих публічних акцій, не прибуткових активів та постачальників інфраструктури—і ілюструє через конкретні приклади, як Solana залучає як інституційних, так і роздрібних учасників до торгівлі RWA в мережі.Ключові інсайти

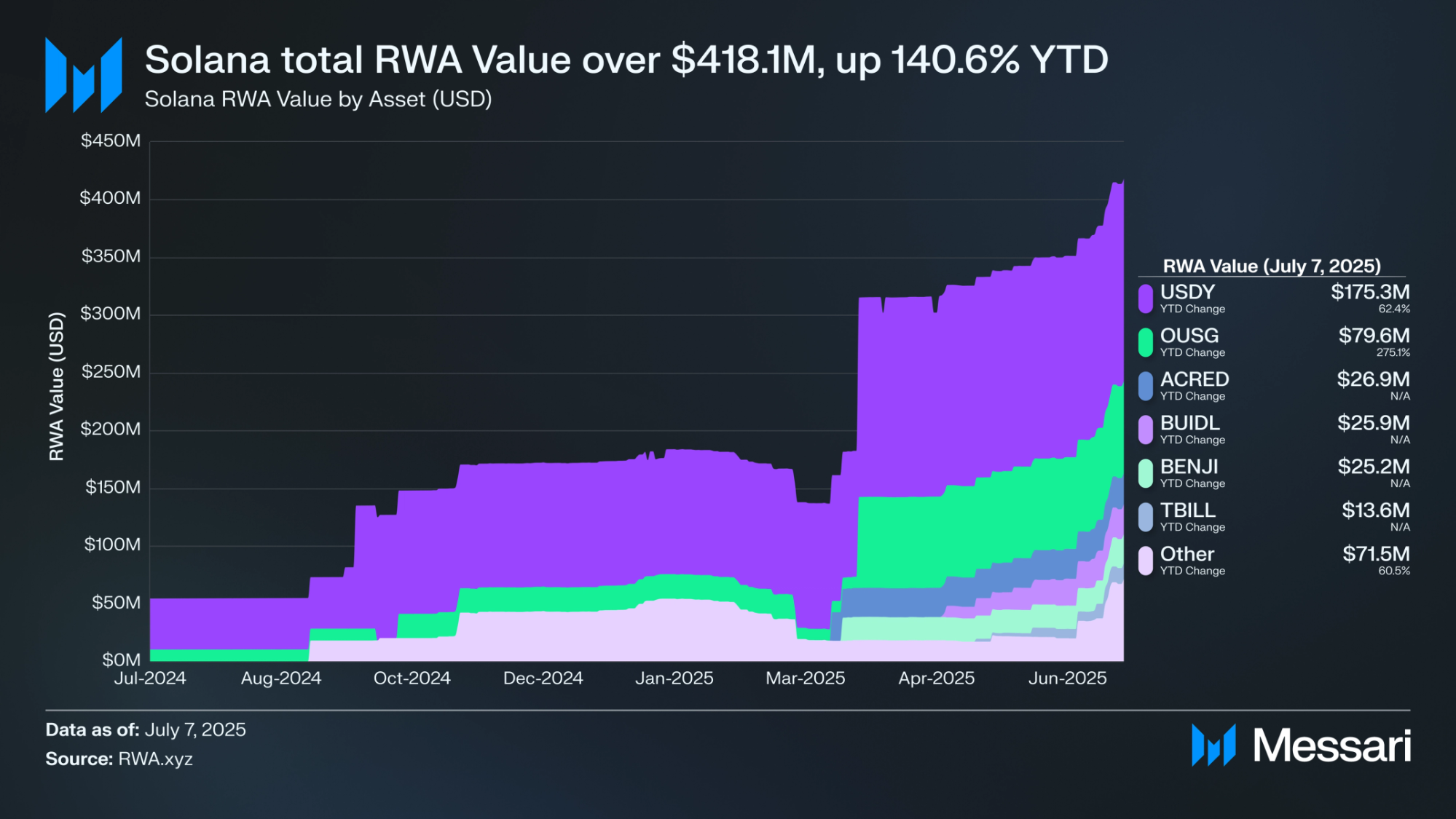

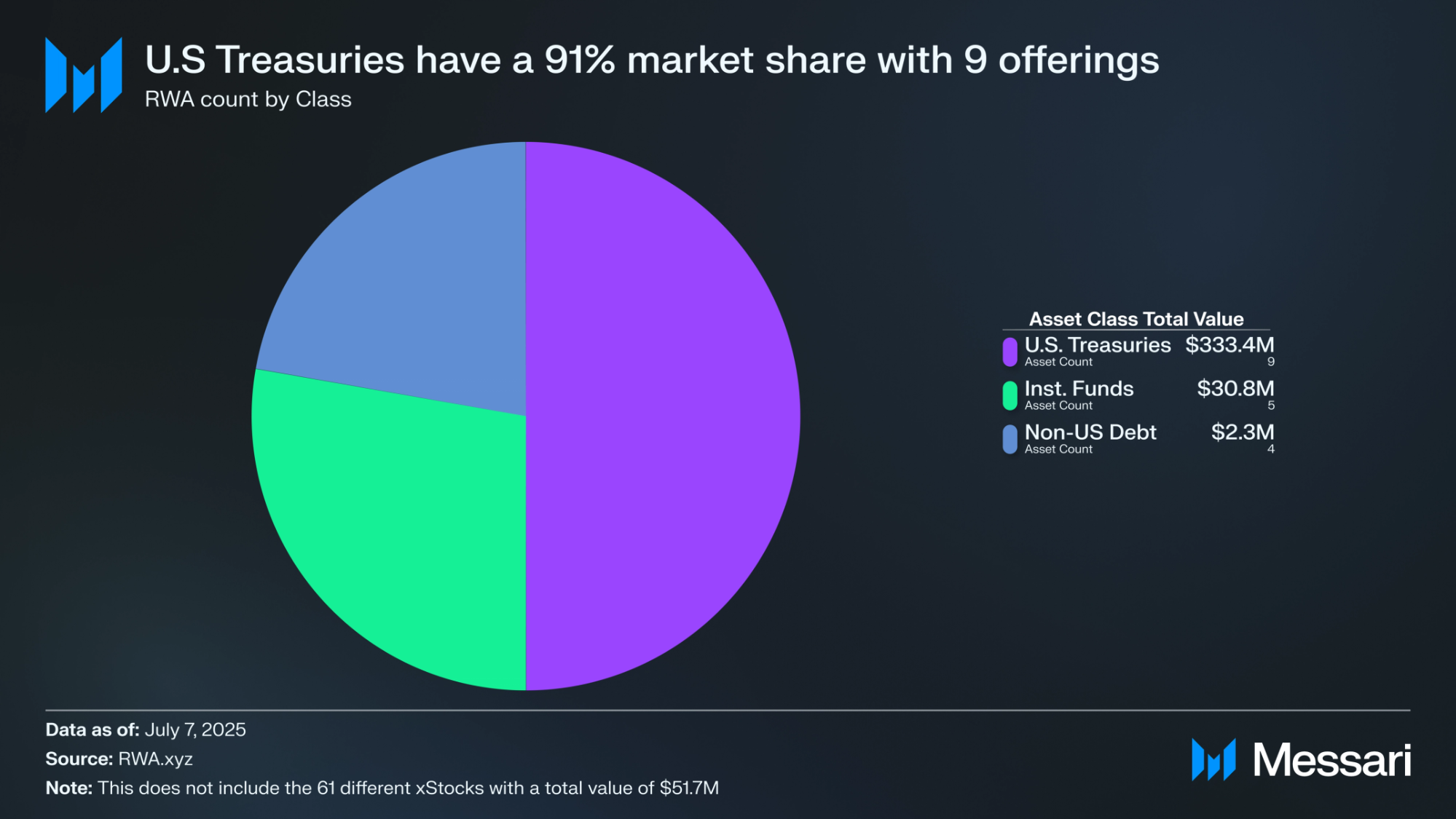

- Реальні активи (RWAs) на Solana оцінюються більш ніж у 418,1 мільйона доларів, що на 140,6% більше з початку року. USDY від Ondo лідирує в цій категорії з 175,3 мільйона доларів, що складає 41,9% ринкової частки, за ним йдуть інші активи, такі як OUSG, ACRED та BUIDL.

- Backed представила токенізовані акції на Solana у партнерстві з Kraken з xStocks 30 червня 2025 року, дозволяючи більше ніж 40,000 гаманців утримувати xStock протягом одного тижня. Superstate, Ondo та Step Finance планують представити токенізовані акції пізніше цього року.

- R3 планує перенести понад 10 мільярдів доларів у токенізованих активах з Corda, своєї платформі з дозволеним розподіленим реєстром (DLT), до Solana. R3 підтримує випуск і передачу токенізованих активів для регульованих фінансових установ.

- СиропUSDC від Maple Finance, стабільна монета з прибутковістю, швидко досягла ринкової капіталізації в 60,1 мільйона доларів. З моменту запуску в червні 2025 року було випущено 54,2 токенів сиропUSDC.

- Solana є домом для екзотичних RWAs, таких як Blackrock, Apollo, токенізована нерухомість, унікальні фізичні товари та колекційні предмети.

Вступ

Реальні активи (RWAs) представляють собою парадигмальний зсув у децентралізованих фінансах, поєднуючи традиційні фінанси (TradFi) з інфраструктурою блокчейну шляхом токенізації поза мережею активів, таких як державні облігації, приватний кредит, публічні акції, нерухомість та навіть фізичні товари. Ця трансформація пропонує нові рівні ліквідності, програмованості та глобальної доступності, особливо для фінансових інструментів, які історично були неліквідними, обмеженими або неефективно розподіленими. Протягом минулого року Solana стала серйозним претендентом у цій сфері, зарекомендувавши себе як життєздатна платформа для установ та роздрібних користувачів, щоб отримати доступ до RWAs в мережі та взаємодіяти з ними.

Привабливість Solana зумовлена її високою пропускною здатністю, майже нульовими витратами на транзакції та потужною екосистемою для розробників. Технічні інновації, такі як стандарт Token-2022 та швидка фіналізація блоків, забезпечують безперешкодні інструменти для дотримання вимог, розподіл доходів та композабельні інтеграції DeFi. Ці риси роблять Solana унікальною для розміщення широкого спектра реальних активів (RWA), від токенізованих казначейських токенів до ончейн-акцій та токенізованих товарів. Її інфраструктура все більше адаптується до потреб емітентів активів, регуляторів і користувачів, прокладаючи шлях для прийняття RWA як на інституціональному рівні, так і на рівні спільноти.

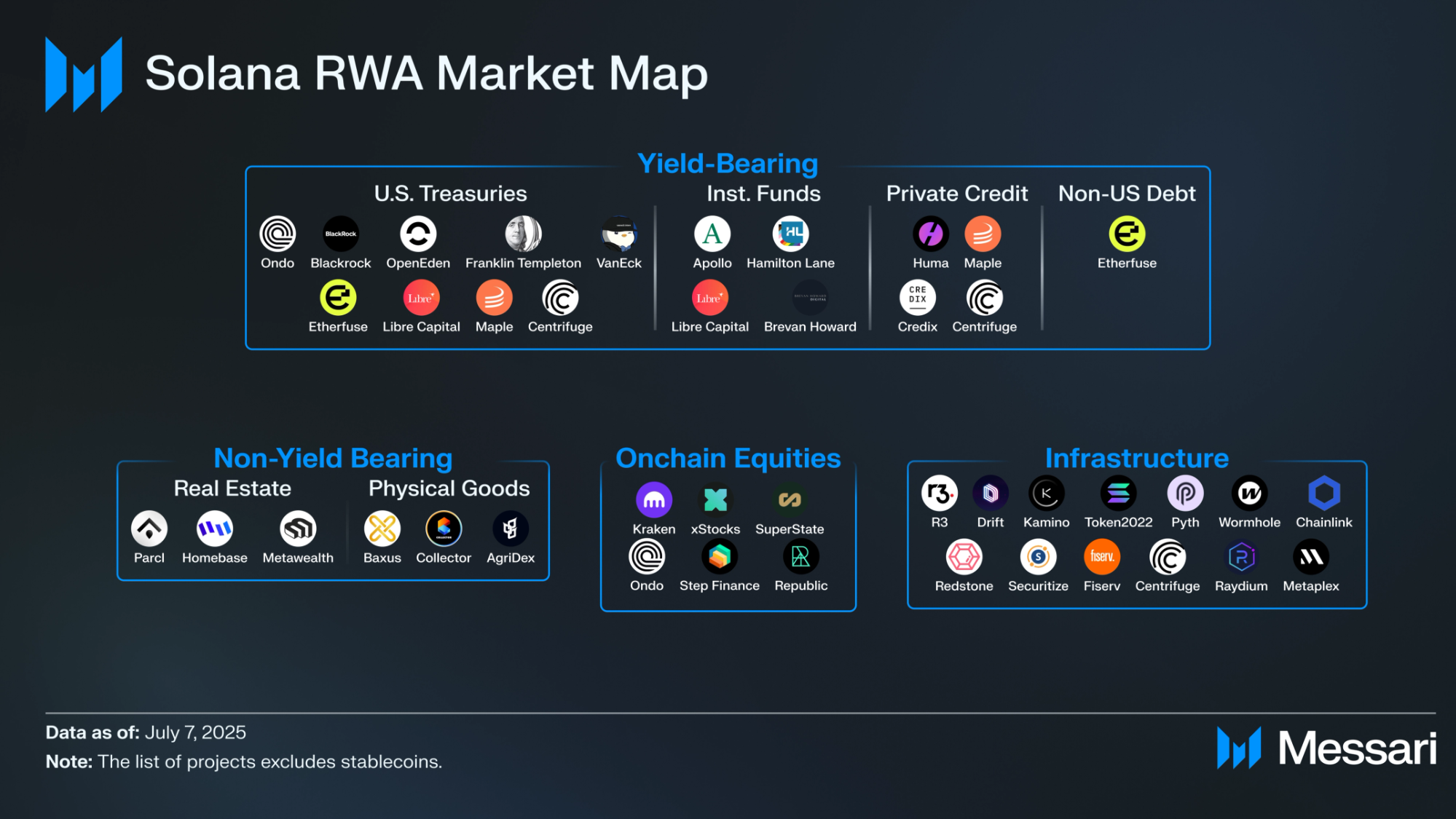

RWAs на Solana існують у чотирьох основних категоріях: (1) активи, що приносять дохід, включаючи токенізовані державні облігації США, інституційні фонди та приватні кредитні протоколи, такі як Ondo Finance, Franklin Templeton та Maple; (2) токенізовані публічні акції з майбутніми запусками від Superstate, Kraken та Ondo Global Markets; (3) активи без доходу, такі як токенізована нерухомість та колекційні предмети з платформ, таких як Parcl та BAXUS; та (4) нові постачальники інфраструктури, такі як R3 та Securitize, які підтримують відповідність та взаємодію. Через цю призму ми оцінюємо траєкторію Solana як зростаючого центру для onchain RWAs і що це означає для майбутнього глобальних капітальних ринків.

Активи, що приносять дохід

Доходні реальні активи (RWA) є найбільш значущим і найбільш швидкозростаючим сегментом у ландшафті RWA Solana, захоплюючи більшість не-стейблкоїнів.Вартість RWA (USD). Ці активи, які варіюються від токенізованих державних облігацій США до інституційних фондів і приватного кредиту, надають інвесторам на блокчейні прямий доступ до позабіржових потоків доходу, часто з покращеною композабельністю та доступністю 24/7 у порівнянні з їхніми традиційними фінансовими аналогами.

Застереження: Всі дані в цьому звіті станом на 7 липня 2025 року.

Токенізовані державні облігації США

Токенізовані казначейські облігації пропонують цифрову оболонку для найбільш ліквідних та надійних дохідних інструментів у світі і стали основоположним стовпом для управління активами в ончейн, колатералізації стейблкоїнів та операцій казначейства DAO. Ринок токенізованих казначейських облігацій Solana виріс з невеликої бази і охоплює ряд продуктів як від рідних, так і від крос-ланцюгових емітентів.

Ondo Finance – OUSG & USDY (Токени казначейства та доходності)

OUSG і USDY представляти Ondo Financeдвоїний підхід до токенізованих державних облігацій США.

- OUSG, представлений в січні 2023 року, єтокенізований фондспочаткуструктурований,-Ліквідність) навколо BlackRock’s BUIDL Фонд. Він переважно призначений для акредитованих інвесторів. У липні 2025 року OUSG став другим за величиною активом з прибутковістю за ринковою капіталізацією на Solana, з сім тримачіві капіталізацією ринку 79,6 мільйона доларів.

- USDY, запущеноу серпні 2023 року, є токеном, що підтримується казначейськими облігаціями та банківськими депозитами, розробленим для функціонування як стабільна монета з прибутковістю та широкою доступністю. USDY зростає в ціні, оскільки накопичуються відсотки. Токен можна передавати через різні блокчейни, використовуючи LayerZero, що робить його високо композованим у DeFi-додатках. Станом на липень 2025 року, USDY був найбільшим дохідним RWA за ринковою капіталізацією на Solana, з 6,978 тримачіві ринкова капіталізація $175.3 мільйонів.

BlackRock – BUIDL (Фонд цифрової ліквідності для інституцій в USD)

BUIDL є токенізованим фондом грошового ринку у доларах США, розробленим BlackRock, утримуючи готівку та короткострокові казначейські облігації США. Спочатку запущений на Ethereum в березні 2024 року, це розширений до Solana у березні 2025 року, що знаменує одне з перших великих інституційних розгортань RWA в мережі. Фонд має Рейтинг AAA і підтримує стабільну вартість $1, розподіляючи дивіденди щодня. Доступ обмежений для акредитованих інвесторів, які пройшли KYC, використовуючи 24/7 можливості розрахунків Solana та низькі транзакційні витрати.

BUIDL перетворює традиційний статичний фінансовий інструмент у надзвичайно доступний та інтерактивний актив. Вхід BlackRock у токенізовані RWA на Solana підтвердив зростаючу кредитоспроможність та інтерактивність публічної блокчейн-інфраструктури в інституційних фінансах. Станом на липень 2025 року BUIDL був четвертим за величиною RWA з доходом за ринковою капіталізацією на Solana з три власники і ринкова капіталізація в $25.2.3 мільйонів.

Franklin Templeton – BENJI (OnChain U.S. Government Money Fund, FOBXX)

БЕНДЖІ представляє частки Франклін Темплтон’s FOBXXгрошовий ринковий фонд, який інвестує в цінні папери уряду США, готівку та угоди з викупу. Спочатку запущено у 2021 році, BENJI розширений до Solana у лютому 2025 року в рамках свого мультичейнового впровадження, ставши восьмою підтримуваною мережею фонду. Він підтримує стабільну вартість $1 і пропонує альтернативу традиційним стейблкоїнам, що приносить дохід, з накопиченням відсотків щодня. BENJI вирізняється як один з перших взаємних фондів, зареєстрованих у SEC, доступних на ланцюзі для роздрібних інвесторів, доступних через Мобільний додаток Benji. Станом на липень 2025 року, BENJI був п'ятою за величиною доходною RWA за ринковою капіталізацією на Solana з два тримачаі ринкова капіталізація 25,9 мільйонів доларів.

OpenEden – TBILL (Токенізований T-Білет Vault)

TBILL є повністю забезпеченим токеном, що підтримується короткостроковими казначейськими білетами США, випущеним через регульовану трастову структуру. Від його 2023 дебют, TBILL дозволив користувачам карбувати та викуповувати токени 24/7, використовуючи стейблкоїни, такі як USDC, при цьому ціна токена зростає в міру накопичення відсотків.OpenEden була однією з перших платформ, яка представила продукт скарбниці, доступний для DeFi, спрямований на інвесторів, які не є громадянами США.

Низький бар'єр входу продукту, можливість викупу в реальному часі та висока прозорість сприяли його успіху, з прийняття прискорюється в Азії та Європі. TBILL виділяється своєю здатністю заробляти Рейтинг «A» від Moody’sі використовується як дохідне забезпечення в інших токенах, таких як стейблкоїн USDV від Velo. Станом на липень 2025 року, TBILL був сьомим за величиною дохідним RWA за ринковою капіталізацією на Solana з три тримачіі ринкова капіталізація становить 11,7 мільйонів доларів.

VanEck – VBILL (Токенізований фонд казначейських облігацій США)

VBILL є токенізованою версією VanEckстратегія короткострокових облігацій США, запущена на Solana у травні 2025 року через партнерство з Securitize. На відміну від токенів, що приносять дохід та зростають в ціні, таких як OUSG та USDY, VBILL підтримує стабільну ціну $1 та розподіляє дохід через щоденні дивіденди токенів. Кастоді надається State Street, а ціни в режимі реального часу підтримуються через Redstoneоракли.

Видатна особливість VBILL полягає в його атомарному викупі через Агора’s AUSDстейблкоїн, що дозволяє інвесторам безперешкодно переходити між доходом та ліквідністю, використовуючи інтеграції AUSD з DeFi протоколами Solana, такими як Каміно. Його структура поєднує традиційні практики управління фондами з ефективністю на ланцюгу, щоб обслуговувати інституційних керуючих грошима. Станом на липень 2025 року, VBILL був шостим за величиною дохідним RWA за ринковою капіталізацією на Solana з п’ять власниківі ринкова капіталізація 13,6 мільйона доларів.

Centrifuge – deRWA & deJTRSY (On-Chain Treasuries)

Centrifuge, відомий своєю ранньою роботою з токенізації реальних кредитів на Ethereum та Polkadot, оголосив про своє розширення до Solana у травні 2025 року з вступ стандарту токена deRWA. Перший токен, який буде розгорнуто в рамках цієї структури на Solana, це deJTRSY, що представляє частки в фонді короткострокових державних облігацій США на суму 400 мільйонів доларів, яким управляють Anemoy. На відміну від звичайних токенів безпеки, активи deRWA будуть вільно передаватися і негайно придатний в екосистемі DeFi Solana, включаючи платформи такі як Raydium, Каміно, та Lulo.

Токен deJTRSY дозволить користувачам Solana отримувати прибуток від державних облігацій США у повністю композитний спосіб, просуваючи ончейн утиліту традиційних фінансових інструментів. Підхід Centrifuge усуває давні тертя в мобільності токенів реальних активів (RWA) і представляє його стратегію з'єднання фондів інституційного рівня з високошвидкісною DeFi інфраструктурою. Крім державних облігацій, Centrifuge забезпечує приватні кредитні пул на Solana, що дозволяє керуючим активами підписувати реальні кредити та пропонувати токенізовані транші ончейн інвесторам. Ці пулі диверсифікують джерела доходу та покращують доступ до кредиту для позичальників з ринків, що розвиваються.

Токенізовані інституційні фонди

Інституційні фонди на Solana представляють нову хвилю токенізації реальних активів, переходячи від простих боргових інструментів до різноманітних стратегій приватного кредитування, нерухомості та альтернативних активів. Ці продукти не лише розроблені для дотримання вимог, прозорості та композабельності DeFi, але й пропонують більш різноманітні продукти з вищим потенціалом прибутковості, ніж токенізовані казначейські облігації.

Apollo – ACRED (Apollo Диверсифікований Кредитний Фонд)

ACRED є токенізованою версією Apollo Global Management’s різноманітнийприватний кредитний фонд, створений у партнерстві з Securitize і запущений на Solana у травні 2025 року. Токен представляє інтереси в портфелі корпоративних кредитів та інших приватних кредитних інструментів і випускається як регульований sToken відповідно до Securitize.рамка відповідності.

ACRED доступний акредитованим інвесторам та інтегрується з DeFi платформами, які працюють на Solana, такими як Каміно і Drift Institutional. Ці інтеграції дозволяють користувачам позичати стейблкоїни під заставу своїх активів ACRED та реалізовувати стратегічні плани з важелем, ефективно перетворюючи традиційно неліквідний актив на композабельний забезпечення DeFi. Фонд надає кредитний експозицію в інституційній якості та капітальну ефективність на Solana. Станом на липень 2025 року, ACRED був третьою за величиною прибутковою RWA за ринковою капіталізацією на Solana з вісім утримувачіві ринкова капіталізація в 26,9 мільйона доларів.

Libre Capital – Токенізовані альтернативні фонди

Лібре Капітал є платформою, підтримуваною Hamilton Lane і Brevan Howard, пропонуючи інституційним інвесторам доступ до токенізованих альтернативних активів. У липні 2024 року Libre запущено інтеграція Solana, ставши першим, хто впровадив приватні ринкові кредитні фонди в мережу. Серед токенізованих фондів доступні фонди Senior Credit Opportunities Fund від Hamilton Lane (ОБСЯГ), який націлений на дохідність 9%, Фонд майстрів Бреван Говарда (BHM), та короткостроковий фонд у USD (UMA) управляється Фонд ліквідності у доларах США BlackRock ICS.

Libre слугує як «шлюз токенізації» для провідних керуючих фондами, агрегуючи набір приватного кредиту, хедж-фондів та ліквідних альтернативних стратегій. Платформа підкреслює доступ з дозволом для акредитованих інвесторів і має на меті розблокувати функціональність вторинної торгівлі на Solana, щоб забезпечити реальну ліквідність у цих традиційно неліквідних ринках.

Токенізований приватний кредит

Приватні кредитні протоколи Solana розширюють межі RWA, дозволяючи пряме кредитування фінансовим технологіям, малим та середнім підприємствам, а також позичальникам з ринків, що розвиваються, які всі підтримуються прозорістю та управлінням ризиками на блокчейні.

Maple Finance – syrupUSDC (Доходний стабільний монета)

syrupUSDC є Maple Financeонлайн-стейблкойн з прибутковістю, запущений на Solana у червні 2025 року. Токен представляє депозити в кредитних пулах Maple, які фінансують позики торговим компаніям, маркет-мейкерам і фінансовим технологіям. syrupUSDC націлений на APY від 6 до 7% і позиціонується як альтернатива традиційним стейблкойнам з прибутковістю.

Продукт призначений для використання в DeFi-додатках та отримує вигоду від композиційності в екосистемі Solana, включаючи DEX, такі як Orca, та кредитні платформи, такі як Kamino. Підхід Maple поєднує прозорість, строгий підбір ризиків та ліквідність у реальному часі, перетворюючи інституційний кредит у формат стейблкоіну, який може циркулювати по більшій DeFi-ландшафту. Станом на липень 2025 року, понад 63,6 мільйонів токенів були випущені з ринковою капіталізацією $70.7 мільйонів, з $47 мільйонів того, що буде внесено в Каміно.

Credix Finance – Приватний кредитний ринок

Credix Financeоперає ринок, що працює на Solana, для приватного кредитування, дозволяючи інституційним інвесторам фінансувати позики, видані фінансовими технологіями в країнах, що розвиваються, таких як Бразилія та Колумбія. Відтоді як його запустити у 2023 році Credix сприяв токенізації дебіторської заборгованості, кредитів, забезпечених активами, та угод про розподіл доходів. Його пулі часто структуровані з старшими та молодшими траншами для забезпечення різних профілів ризику та прибутковості, а також включають такі функції, як страхування через агентства експортного кредитування та трести з віддаленою банкрутством. У липні 2024 року платформа мала сприяло фінансування для сотень малих та середніх підприємств (МСП) у Бразилії. Credix вирізняється тим, що зосереджується на реальному впливі та локалізованих угодах, пропонуючи вищі доходи та можливості диверсифікації за межами ринків США.

Huma Institutional - Приватний кредит для PayFi

Huma Institutionalфункціонує подібно до приватного, дозволеного кредитування Centrifuge, Maple та Credix. Huma наразі підтримує12 активних кредитних пулів через чотири різні протоколи PayFi, шість з яких активні на Solana і управляються Арф. Через платформу Huma було видано кредитів на суму понад 97 мільйонів доларів через ці шість пулів.

Arf - це глобальна платформа ліквідності, яка пропонує короткострокове фінансування на основі USDC для міжнародних платежів, усуваючи необхідність у попередньо профінансованих рахунках. Використовуючи ліквідність на блокчейні, Arf забезпечує швидкі, низьковартісні розрахунки, зменшуючи ризик контрагента. У квітні 2024 року Arf об'єднано з Huma для розширення своїх рішень щодо ліквідності.

Інші протоколи, що базуються на боргу

Etherfuse – Stablebonds (Державні облігації на Solana)

Etherfuse зосереджений на перенесенні державного боргу та валют країн, що розвиваються, на блокчейн. Завдяки продуктам, таким як MXNe і Скарб, платформа токенізує урядові облігації Мексики та Бразилії і пропонує їх як активи, схожі на стейблкоїни, на Solana та інших мережах. MXNe, наприклад, є стейблкоїном, номінованим у мексиканських песо, який повністю забезпечений короткостроковими урядовимиCETESоблігації. Ця структура дозволяє користувачам отримувати дохід від державного боргу, здійснюючи транзакції у місцевій валюті в мережі.

Etherfuse запущенойого стабільні облігаційні продукти у 2024 році, і з того часу націлився на ринки грошових переказів та місцеві фінансові установи, які шукають цифрові інструменти, деноміновані у валюті. Поєднуючи стабільність, підкріплену облігаціями, з ліквідністю DeFi, Etherfuse представляє нову категорію активів з низькою волатильністю та прибутковістю, які розширюють доступ до реальних активів за межами інструментів, орієнтованих на USD.

Ончейн Акції

Токенізовані акції на Solana представляютьнаступна еволюціяна ринках капіталу, що дозволяє торгівлю 24/7, дробне володіння та безшовну інтеграцію з протоколами DeFi. Хоча цей сегмент ще на початковій стадії, він швидко розвивається завдяки прогресу в дотриманні нормативних вимог, технології трансферних агентів та кросчейн-інфраструктури.

Superstate – Opening Bell (Платформа публічних акцій на блокчейні)

Відкриття ринку є платформою токенізації акцій, розробленою Супердержава, інвестиційна компанія, заснованаРоберт Лешнер. Оголошено у травні 2025 року в партнерстві з, Opening Bell розроблено для того, щоб дозволити компаніям, зареєстрованим в SEC, випускати та торгувати акціями безпосередньо на публічних блокчейнах, таких як Solana. Ці акції реєструються через відповідного цифрового агента з передавання і, як очікується, будуть повністю регульованими цінними паперами відповідно до законодавства США. Також у травні 2025 року команда спільно написала пропозицію до SEC з Інститут політики Solana і Orca називав Проект Відкритий, ілюструючи, як цінні папери можуть бути випущені та торгуватися на публічній інфраструктурі блокчейн, що може досягти більш ефективного, прозорого та результативного способу.

Перша компанія, запланована до розміщення на платформі, це Стратегії SOL(CYFRF), трежерна структура Solana вартістю 280,6 мільйона доларів, яка також бере участь у мережі, запустивши свого власного валідатора. Очікується, що торгівля на платформі Opening Bell розпочнеться наприкінці 2025 року. Проект має на меті зменшити традиційний цикл розрахунків T+2 до майже миттєвого виконання та зробити акції повністю програмованими і композабельними в DeFi. Ця ініціатива відображає більш широке бачення перетворення фондових бірж на протоколи, що базуються на блокчейні, та забезпечення регульованих акцій у режимі 24/7 для глобальної бази інвесторів.

Backed & Kraken – xStocks (Токенізовані акції та ETF)

xStocks є набором токенізованих акцій США та ETF, які пропонуються Підтримується, регульований швейцарський емітент, у партнерстві з Kraken. Оголошено у травні 2025 року та випущено 30 червня 2025 року. Лінія продуктів запущено з понад 60 продуктами, від Apple та Tesla до широких індексних фондів, і будуть доступні для клієнтів за межами США. Ці токени будуть випущені на Solana як повністю забезпечені представлення основних акцій та зберігатимуться під регульованим наглядом. Користувачі Kraken зможуть торгувати активами на біржі або виводити їх для використання в DeFi-протоколах.

xStocks вирізняється структурою, орієнтованою на дотримання норм, що підтримується європейським проспектом, та безшовною інтеграцією з біржею Kraken і DeFi інфраструктурою Solana. Платформа розроблена для демократизації доступу до американських акцій, особливо для користувачів у регіонах, які погано обслуговуються традиційними брокерськими послугами.

Станом на 7 липня 2025 року, існує більше ніж 45,700 власниківxStocks, з загальною капіталізацією$51.7 мільйонів.SPYx, S&P500 xStock, є найбільшим за вартістю з 9,692 власниками та ринковою капіталізацією $6.8 мільйона.TSLAx, Tesla xStock, є другим за величиною з 9,914 власниками та ринковою капіталізацією 6,2 мільйона доларів.

Ondo – Глобальна ринкова платформа

Ondo Global Markets є майбутнім набором продуктів від Ondo Finance, призначеним для надання іноземним інвесторам прямого доступу до токенізованих публічних акцій та ETF. Замість того, щоб випускати синтетичні активи або ETF, платформа Ondo працюватиме як ончейн брокерський інтерфейс, де реальні акції зберігаються під охороною та пов'язані з гаманцем.onTokens як наTSLA. Ці токени будуть служити програмованими уявленнями власності та використовуватимуться як забезпечення або передаватимуться між користувачами з білого списку.

Архітектура Ond дозволить виконувати торгові інструкції поза мережею на традиційних біржах, з миттєвим розрахунком, відображеним у мережі. Ondo Global Markets наразі знаходиться в стадії розробки, запуск заплановано на кінець 2025 року. Його підхід вирізняється тим, що токени розглядаються як інфраструктура для обміну повідомленнями, а не як нові класи активів, що дозволяє забезпечити відповідність та ліквідність без компромісу в програмованості у мережі. Коли проект запуститься, очікується, що він принесе тисячі традиційних акцій у екосистему Solana.

Республіка - Дзеркальні токени (експозиція до акцій перед IPO)

У червні 2025 року інвестиційна платформа Республікаоголошено Токени дзеркала, новий клас активів, що пропонує економічну експозицію до високовартісних приватних компаній, з першим токеном, rSpaceX, випущений на Solana. Ці токени призначені для «відображення» продуктивності акцій приватної компанії у випадку події ліквідності, такої як IPO або придбання, без надання прямих прав власності або акцій. Токен rSpaceX вперше робить доступним передIPO експозицію для недосвідчених інвесторів по всьому світу з мінімумом лише $50 та лімитом покупки в $5,000. Ініціатива використовує інфраструктуру високої продуктивності Solana для демократизації доступу до традиційно неліквідних активів приватного ринку. Republic планує розширити програму Mirror Token, щоб включити інші відомі приватні компанії.

Step Finance – Ринки Remora (Торговля токенізованими акціями)

Ремора Маркетс, придбано від Step Financeу грудні 2024 року планується дозволити користувачам торгувати фракціонованими частками акцій на Solana. Remora буде інтегровано в більш широкий інтерфейс управління портфелем Step Finance і надасть пріоритет зручному дизайну, малим обсягам торгівлі та мінімальним комісіям. Всі доходи, отримані від Remora, будуть спрямовані в КРОК викуп токенів, узгоджуючи інтереси протоколу з власниками токенів. Платформа буде працювати на підставі регуляторних ліцензій, отриманих через її придбання, і підтримує торги 24/7 та миттєве врегулювання.

Remora використовує підхід, орієнтований на роздрібних інвесторів, до токенізованих акцій, позиціонуючи себе як доступну альтернативу більш інституційно орієнтованим платформам, таким як Opening Bell та xStocks. Платформа все ще в розробці і планує повний запуск пізніше у 2025 році.

Активи без доходу

Хоча активи, що приносять дохід, домінують у TVL RWA Solana, продукти, що не приносять доходу, відіграють критично важливу роль у розширенні універсуму активів та демонстрації гнучкості інфраструктури Solana. До них належать токенізована нерухомість, унікальні фізичні товари та колекційні предмети.

Токенізована нерухомість

- Parcl: Parcl дозволяє користувачам інвестувати в цінові коливання конкретних географічних ринків нерухомості, таких як в основні міста США, не володіючи фізичною власністю. Відстежуючи цінові індекси(ціна за квадратний фут) та створення торгованих ринків для цих метрик, Parcl надає ліквідний, доступний та з низькими зборами спосіб отримати доступ до тенденцій у нерухомості.

- Homebase : Homebase випускає токенізованіNFTпредставляючи часткову власність у орендних будинках на один сімейний у США, з акцентом на дотримання нормативних вимог (KYC, ескроу, заморожування). Інвестори можуть купувати та продавати акціїбезпосередньона платформі Homebase, знижуючи бар'єри для входу та збільшуючи ліквідність ринку, при цьому зберігаючи правову забезпеченість.

- MetaWealth: MetaWealth - це інвестиційна платформа на базі Solana, яка зосереджена на частковій власності нерухомості на європейських ринках. З моменту свого запуску MetaWealth сприяла інвестиціям у токенізовану нерухомість на суму понад 36 мільйонів доларів, розміщуючи активи в таких країнах, як Румунія, Іспанія, Греція та Італія, з базою користувачів понад 50 000 інвестиційних рахунків і 138 токенізованими активами.

Токенізовані фізичні товари та колекційні предмети

- BAXUS: BAXUS працює на ринку рівних до рівних для вишуканих та рідкісних спиртних напоїв, де пляшки автентифікуються, сховище, і токенізовані як NFT на Solana. Користувачі можуть торгувати, зберігати та страхувати свої колекції, з NFTsвиконуючи рольдоказ володіння і механізм викупу фізичного активу.

- CollectorCrypt: CollectorCrypt приносить колекційні предмети з реального світу, такі як Картки для торгівлі Покемонами, на Solana, що дозволяє користувачам вносити предмети для аутентифікації, токенізації та інтеграції DeFi. Ця модель розширює використання NFT як представників фізичної цінності.

- AgriDex: AgriDex токенізує сільськогосподарські товари на Solana, дозволяючи купівлю та продаж культур як NFTякі містять критичні деталі транзакцій. Співпрацюючи з сільськогосподарськими організаціями та використовуючи інструменти DeFi, AgriDex прагне забезпечити прозорість та ефективність на товарних ринках.

Інфраструктура RWA

Екосистема RWA Solana побудована на швидко розвиваючому наборі технічних стандартів, даних оркулів, інструментів відповідності та ринкової інфраструктури.

R3

R3 є фінансовою технологічною компанією, що базується у Великобританії, яка надає рішення на базі розподіленого реєстру підприємницького рівня для регульованих фінансових установ. Хоча R3 не є безпосереднім емітентом або інвестором у реальних активах (RWAs), вона виконує функцію технологічного енablement. Компанія пропонує програмне забезпечення середнього рівня та інструменти для забезпечення відповідності, щоб підтримати випуск та передачу токенізованих активів з дозволених середовищ у високопродуктивні публічні мережі, такі як Solana.

Його флагманський продукт, Corda, є платформою розподіленого реєстру (DLT) з дозволом, що використовується в капітальних ринках, платежах та проектах цифрової валюти центрального банку (CBDC). Розроблений для регульованих середовищ, Corda сприяє прямим транзакціям з акцентом на конфіденційність та відповідність. Клієнтами R3 є провідні фінансові установи, такі як HSBC, Bank of America та Банк Італії. Станом на червень 2025 року, R3 підтримуєпонад 10 мільярдів доларів у токенізованих активах через усі класи активів.

Drift Institutional

Drift Institutionalбуло оголошено у травні 2025 року компанією Drift, спрямоване на допомогу установам в інтеграції реальних активів (RWAs) до Solana. Пропозиція спрощує токенізацію традиційних активів, таких як кредити, нерухомість і товари, через інструменти, що походять з DeFi, що дозволяє використовувати важелі та компонування для більш ефективного використання капіталу, автоматизованих стратегій доходності та прозорого управління ризиками.

Дебют Drift Institutional відбувся через партнерство з Securitize для підключення $1 мільярда Диверсифікованого кредитного фонду Apollo (ACRED) до Solana. Ця інтеграція дозволяє перевіреним інституційним інвесторам вносити sACRED у інституційні ліквідні пулли (ACRED-USDC/ACRED-USDT) та позичати стейблкоїни під заставу своїх позицій.

Kamino Finance

Kamino Financeє протоколом позик і кредитування на базі Solana, який забезпечує автоматизовані стратегії для користувачів для участі в кредитуванні, позичанні та наданні ліквідності. Як ключове місце для інтеграції RWA, Kamino дозволяє інвесторам використовувати токенізовані активи реального світу як ончейн забезпечення. У знаменномувикористання, інвестори, що володіють акціями токенізованого кредитного фонду Apollo (ACRED), можуть вносити їх у Kamino для позики стейблкоїнів, таких як USDC, під заставу своєї позиції. Ця функція відкриває ліквідність для традиційно неліквідних активів і поглиблює їх інтеграцію в DeFi екосистему Solana.

Fiserv

У червні 2025 року компанія з розробки платіжних та фінансових технологій Fiservоголошено стратегічна співпраця з Circle для розвитку можливостей платежів у стейблах для своїх клієнтів. Партнерство інтегрує інфраструктуру USDC від Circle з величезною глобальною мережею Fiserv, до складу якої входять тисячі фінансових установ та мільйони торгових точок. Це дозволить Fiserv використовувати блокчейн Solana для швидких та дешевих розрахунків з USDC, з'єднуючи традиційну торгівлю та банківські системи з сучасним фінансовим шаром, що базується на інтернеті. Цей крок сигналізує про важливий етап впровадження платежів на основі блокчейну в основну фінансову інфраструктуру.

Інша інфраструктура

- Стандарти токенів: The SPL Token і Token-2022 стандарти забезпечують основу для фунгібельних та нефунгібельних активів на Solana. Token-2022 впроваджує розширенняпристосоване для RWA, такі як конфіденційні перекази, накопичення відсотків, програмовані обмеження на перекази та механізми для забезпечення дотримання вимог.

- Оракули: Pyth Network надає високочастотні, децентралізовані цінові дані для активів по всій Solana, підтримуючи все: від індексів нерухомості через Parcl до доходних казначейських облігацій.Switchboard і Redstoneдодати додаткові варіанти оракулів, покращуючи редундантність даних і зменшуючи ризик маніпуляцій.

- Мости: Wormhole і Chainlink’s CCIP забезпечити безперебійний міжланцюговий трансфер та розрахунок реальних активів (RWAs), що дозволяє композиторність з Ethereum, Polygon, Avalanche та іншими екосистемами. Проекти, такі як Centrifuge та Backed, використовують Wormhole для інтеграції активів рівня інституцій у DeFi стек Solana.

- Рішення щодо відповідності та ідентичності: Securitize надає послуги KYC/AML, залучення інвесторів та послуги трансферного агента, забезпечуючи регуляторну відповідність для токенізованих фондів та акцій.

Заключне резюме

Екосистема RWA Solana зазнала вражаючого розширення, еволюціонуючи з кількох експериментальних проектів у міцний, різноманітний та інституційно надійний сегмент ринку. Продукти з прибутковістю, особливо токенізовані казначейські облігації та інституційні фонди, є основою цієї екосистеми, з композованими DeFi інтеграціями та програмованою відповідністю, що вирізняє Solana. Одночасний зріст токенізованих акцій, деривативів нерухомості та фізичних товарів ілюструє гнучкість та інноваційний потенціал мережі, підкріплений сучасною інфраструктурою та зростаючим списком інституційних партнерів.

Дивлячись у майбутнє, унікальне поєднання швидкості, складності та інновацій, орієнтованих на розробників, робить Solana потужною платформою для наступної хвилі впровадження реальних активів (RWA). Коли нові класи активів з'являються на ринку, а партнерства поглиблюються, Solana готова не лише конкурувати з Ethereum на інституційних ринках RWA, але й визначати стандарт для програмованих, глобальних та демократизованих фінансів в епоху блокчейну.

Дайте нам знати, що вам сподобалося в звіті, що може бути відсутнім, або поділіться будь-якими іншими відгуками, на заповнення цієї короткої форми. Усі відповіді підлягають нашим Політика конфіденційності і Умови обслуговування.

Цей звіт був замовлений Фондом Solana. Весь контент був незалежно підготовлений автором(ами) і не обов'язково відображає думку Messari, Inc. або організації, що замовила звіт. Замовник може мати вплив на зміст звіту, але Messari зберігає редакційний контроль над фінальним звітом для збереження точності даних та об'єктивності. Автор(и) можуть володіти криптовалютами, зазначеними в цьому звіті. Цей звіт призначений тільки для інформаційних цілей. Він не є інвестиційною порадою. Вам слід провести власне дослідження і проконсультуватися з незалежним фінансовим, податковим або юридичним консультантом перед прийняттям будь-яких інвестиційних рішень. Минулі результати будь-якого активу не вказують на майбутні результати. Будь ласка, ознайомтеся з нашимиУмови обслуговування для отримання додаткової інформації.

Відмова від відповідальності:

- Ця стаття перепублікована з [Messari]. Усі авторські права належать оригінальному автору [Метью Ней] Якщо є заперечення щодо цього перепосту, будь ласка, зв'яжіться з Gate Learn команда, і вони швидко з цим впораються.

- Відмова від відповідальності: Думки та погляди, висловлені в цій статті, є виключно думками автора і не є інвестиційною порадою.

- Переклади статті на інші мови виконуються командою Gate Learn. Якщо не зазначено інше, копіювання, розповсюдження або плагіат перекладених статей заборонено.

Пов’язані статті

Що таке крипто-наративи? Топ-наративи на 2025 рік (оновлено)

Спрощений стейкінг Solana: Повний посібник зі стейкінгу SOL

Дослідження Smart Agent Hub: Sonic SVM та його масштабний фреймворк HyperGrid

Аналіз екосистеми Sonic SVM

2025 Crypto Outlook: Що мають сказати провідні інвестиційні установи (Частина 1)