Multicoin Capital: Чому ми впевнені у довгостроковому потенціалі Ethena?

Multicoin Liquidity Fund здійснив інвестицію в ENA — основний токен протоколу Ethena. Ethena — лідер серед емітентів синтетичного долара USDe.

У статті «The Endgame for Stablecoins» ми наголошували, що стейблкоїни — найбільший потенційний ринок криптоіндустрії, а питання доходності є ключовим. Незважаючи на точне передбачення щодо «стейблкоїнів із доходністю», ми недооцінили масштаб ринку синтетичних доларів.

Стейблкоїни поділяються на дві основні групи:

- З розподілом доходу

- Без розподілу доходу

Стейблкоїни з розподілом доходу додатково класифікують на:

- Повністю забезпечені державними казначейськими активами (1:1)

- Синтетичні долари

Синтетичні долари не мають повного забезпечення казначейськими активами. Вони отримують дохідність і підтримують стабільність завдяки ринково-нейтральним стратегіям на фінансових ринках.

Ethena — децентралізований протокол, що є найбільшим оператором синтетичного долара USDe.

Ethena пропонує стабільну альтернативу класичним стейблкоїнам USDC та USDT, резерви яких здебільшого приносять короткострокову дохідність держоблігацій США. Натомість резерви Ethena USDe генерують дохідність і спрямовані на стабільність завдяки одній із наймасштабніших і найнадійніших стратегій традиційних фінансів — базисній торгівлі.

Обсяги базисної торгівлі казначейськими ф’ючерсами США сягають сотень мільярдів — навіть трильйонів доларів. Великі хедж-фонди обмежують доступ до таких операцій лише для кваліфікованих інвесторів та інституцій. Криптотехнології трансформують фінанси, відкриваючи такі можливості через токенізацію для широкого кола інвесторів.

Ідея синтетичного долара на базисних торгах визрівала у нас роками. У 2021-му ми опублікували статтю з описом перспективи та оголосили про інвестицію в UXD Protocol — перший токен із повним забезпеченням базисними торгами.

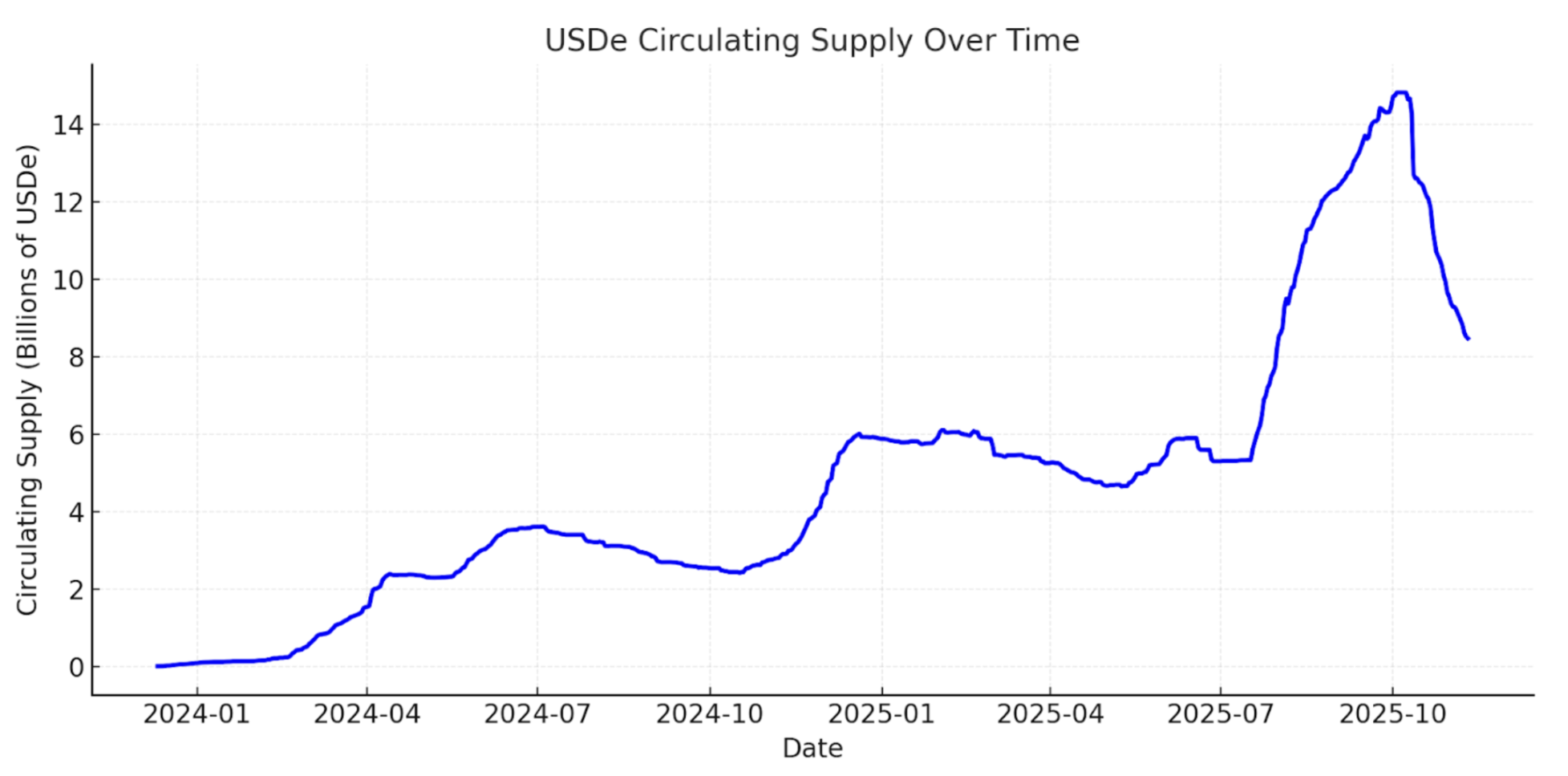

UXD Protocol виявився випередженням часу, а засновник і генеральний директор Ethena Labs Guy Young реалізував це бачення максимально якісно. Сьогодні Ethena — найбільший синтетичний долар, який досяг $15 мільярдів обігу за два роки після запуску, а після ринкового ресету 10 жовтня обсяг скоротився до $8 мільярдів. Це третій за величиною цифровий долар, поступаючись лише USDC і USDT.

Динаміка обігу USDe — DefiLlama

Структурні чинники зростання для синтетичних доларів

Ethena розташована на перетині трьох ключових трендів фінансової трансформації: стейблкоїнів, перпетуалізації та токенізації.

Стейблкоїни

У світі в обігу понад $300 мільярдів стейблкоїнів, і прогнозується зростання до трильйонів протягом найближчих 10 років. Протягом майже десятиліття USDT і USDC домінують на ринку, займаючи понад 80% загального обсягу. Жоден із них не ділиться доходністю з власниками, але ми переконані, що з часом розподіл доходу стане нормою.

Стейблкоїни диференціюються та конкурують за трьома критеріями: розповсюдження, ліквідність і дохідність.

Tether створив потужну ліквідність і глобальну мережу для USDT — це головний котирувальний актив у криптотрейдингу та найпопулярніший канал доступу до цифрових доларів для країн, що розвиваються.

Circle, навпаки, розвиває розподіл через партнерства з такими компаніями, як Coinbase, що стимулює зростання, але знижує маржинальність бізнесу. З підвищенням популярності крипто ми очікуємо появу нових емітентів стейблкоїнів — компаній із сильними фінансовими й технологічними каналами розповсюдження, що призведе до уніфікації ринку казначейсько-забезпечених стейблкоїнів.

Для нових проєктів головним способом виділитися завжди була пропозиція вищої дохідності. Наратив стейблкоїнів із доходністю посилюється, але казначейсько-забезпечені стейблкоїни не забезпечують достатньої дохідності для масового прийняття у крипто, адже альтернативні доходи для крипто-капіталу традиційно перевищують прибутковість держоблігацій США.

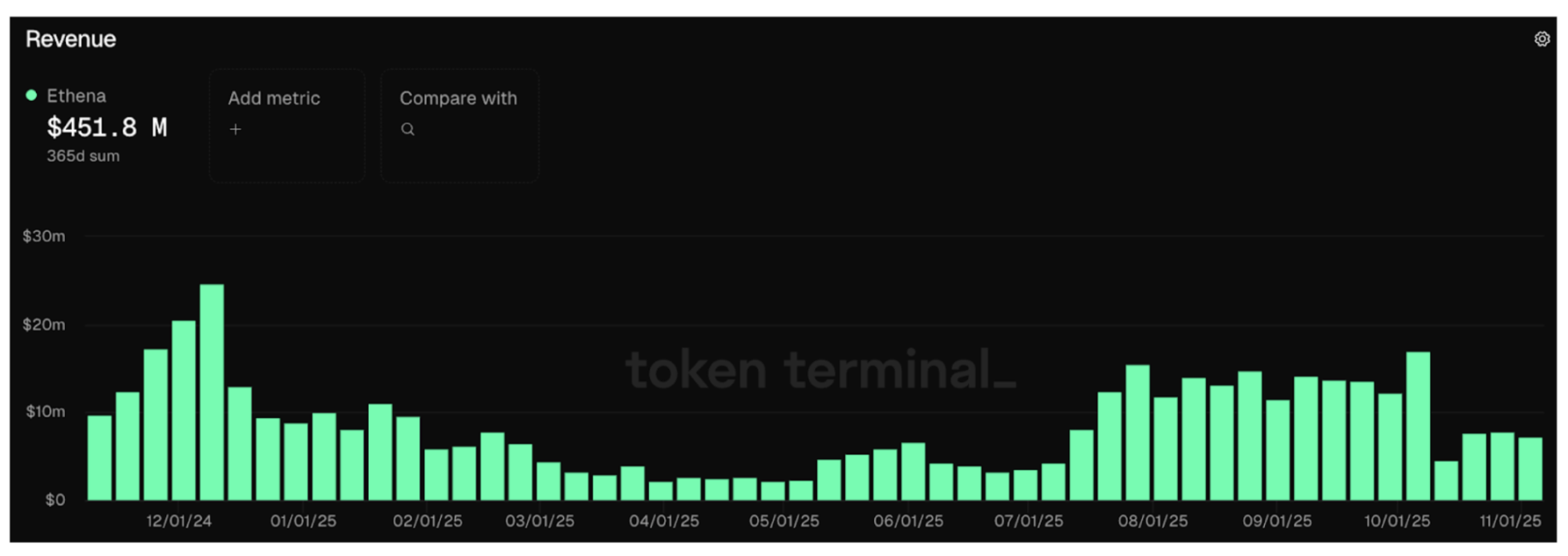

Ethena вирізняється серед нових проєктів як єдина, що досягла масштабного розповсюдження і ліквідності, завдяки вищій доходності. Відповідно до результатів sUSDe з моменту запуску, її річна доходність трохи перевищує 10% — удвічі більше, ніж у казначейсько-забезпечених стейблкоїнів. Це забезпечується базисною торгівлею, що монетизує попит на кредитне плече. Протокол створив $600 мільйонів доходу, з них понад $450 мільйонів — за останній рік.

Ethena Token Terminal

Головний критерій прийняття синтетичного долара — його використання як забезпечення на провідних біржах. Ethena інтегрувала USDe як основне забезпечення на Binance та Bybit, що стало рушієм її динамічного росту.

Стратегія Ethena також має слабку негативну кореляцію зі ставкою федеральних фондів. На відміну від казначейсько-забезпечених стейблкоїнів, Ethena виграє під час зниження ставок, оскільки це стимулює економічну активність, підвищує попит на кредитне плече та фінансові ставки, що підсилює базисну дохідність. Аналогічна динаміка спостерігалася у 2021-му, коли фінансові ставки перевищили держоблігації більш ніж на 10%.

Як крипто та традиційні ринки зближуються, капітал буде надходити у базисні торги, а спред між фінансовими та федеральними ставками звузиться — цей процес займе роки.

Дохідність держоблігацій vs. фінансова ставка

JPMorgan прогнозує, що стейблкоїни з доходністю можуть зайняти до 50% ринку найближчими роками. Оскільки ринок стейблкоїнів зростатиме до трильйонів, Ethena має всі шанси стати ключовим гравцем.

Перпетуалізація

Перпетуальні ф’ючерси стали стандартом у крипто. У класі криптоактивів обсягом $4 трильйони щоденні обсяги торгівлі перпетуалами перевищують $100 мільярдів, а відкритий інтерес на CEX і DEX також понад $100 мільярдів. Перпетуали дають інвесторам простий доступ до кредитного плеча на зміну ціни активу. Ми очікуємо, що перпетуали поступово охоплять нові класи активів — це тренд «перпетуалізації».

Питання про Ethena часто стосується розміру ринку, адже стратегія обмежена відкритим інтересом перпетуалів. Це справедливо у короткостроковій перспективі, але не відображає середньо- і довгострокових можливостей.

Перпетуали на токенізовані акції

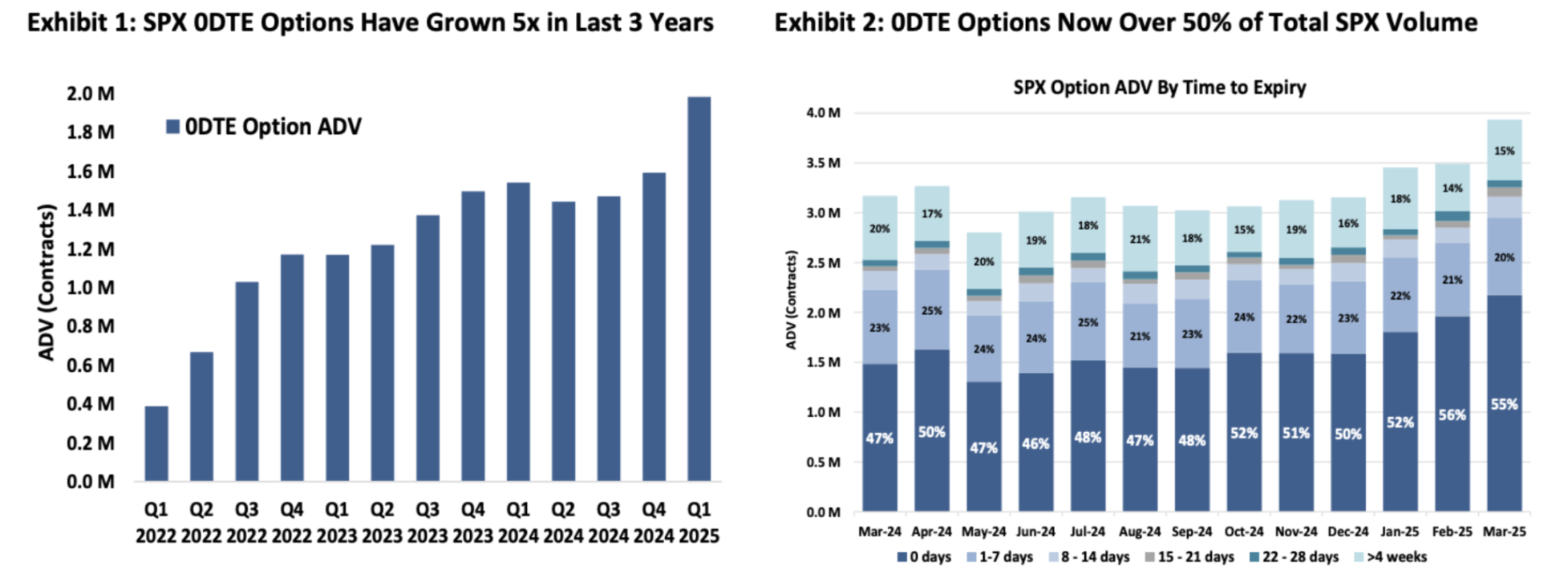

Глобальний ринок акцій — $100 трильйонів, у 25 разів більше за крипторинок. Ринок США — близько $60 трильйонів. Як і в крипто, інвестори в акції шукають кредитне плече. Це видно з вибухового зростання 0DTE-опціонів, що становлять понад 50% обсягу SPX-опціонів — переважно роздрібна торгівля. Попит на кредитне плече, який можуть задовольнити перпетуали на токенізовані акції, очевидний.

SPX ODTE Options

Для інвесторів перпетуали зрозуміліші за опціони. Продукт із 5-кратним кредитним плечем простіше, ніж аналіз Theta, Vega і Delta, які потребують глибоких знань. Перпетуали не замінять 0DTE-опціони, але можуть зайняти значну частку ринку.

Примітка перекладача: Delta — чутливість до ціни активу; Theta — швидкість втрати вартості; Vega — чутливість до волатильності.

Із токенізацією акцій перпетуали на ці активи створюють масштабні можливості для Ethena. Це робить Ethena ключовим постачальником ліквідності для нових ринків, що дає перевагу і CEX, і DEX — і потенційно дозволяє Ethena створити власний біржовий DEX для перпетуалів на акції. З огляду на розмір ринку, це дозволяє збільшити обсяги базисних торгів у рази.

Фінтех-інтеграція з децентралізованими DEX перпетуалів відкриває нові канали розповсюдження

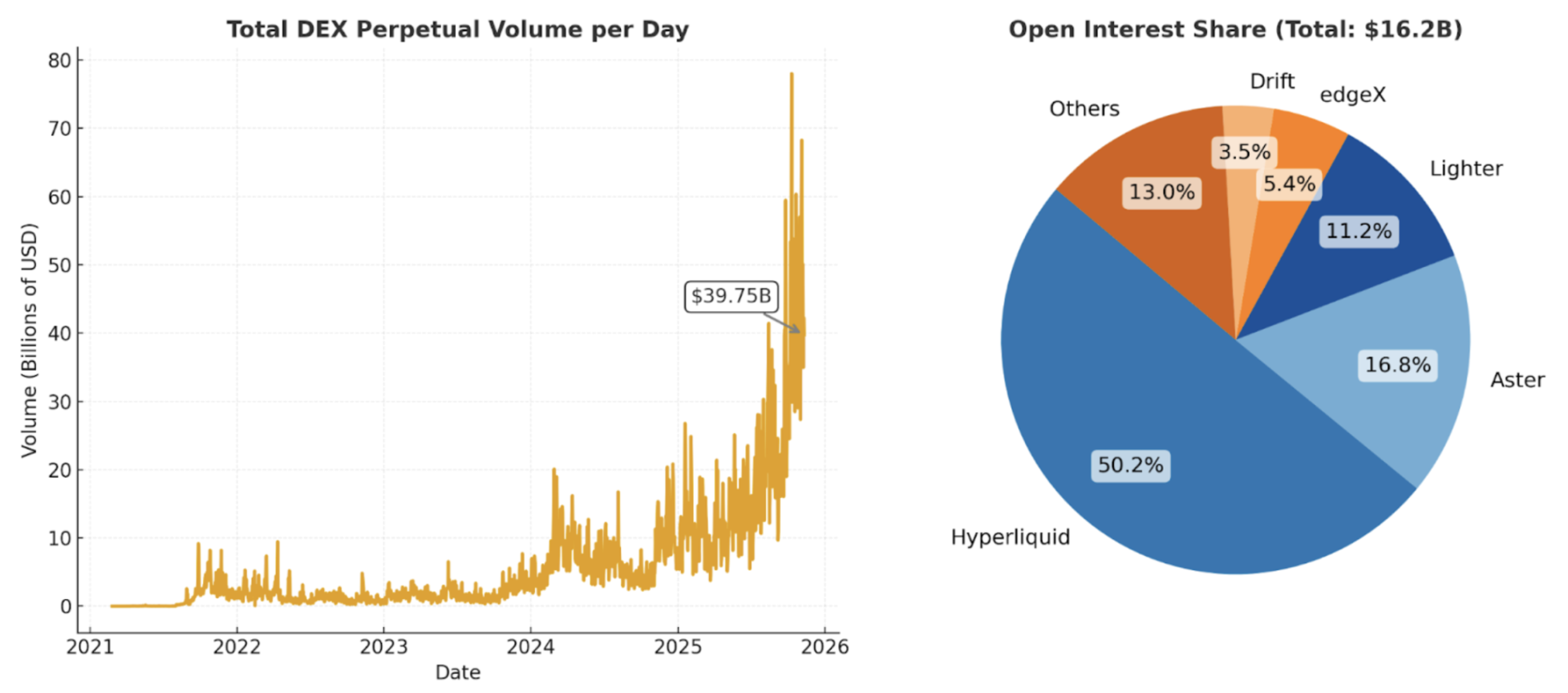

Коли ми вперше писали про децентралізовані цифрові долари на базисних торгах, децентралізовані біржі деривативів були малоліквідними й неготовими для масового використання. Тепер стейблкоїни стали мейнстрімом, а високопродуктивні низькокомісійні ланцюги довели свою ефективність. Сьогодні Hyperliquid забезпечує $40 мільярдів щоденного обсягу перпетуалів, $15 мільярдів відкритого інтересу.

Щоденний обіг DEX-перпетуалів

З розвитком регулювання очікується, що фінтех-компанії дедалі більше інтегруватимуть крипто. Лідери, як Robinhood і Coinbase, стали «універсальними біржами». Вже багато інтегрувалися із DeFi-мідлваром для торгівлі спотовими активами, що не представлені на їхніх платформах.

Більшість некрипто-нативних користувачів мають доступ лише до обмеженої кількості криптоактивів, переважно у спотовому форматі. Ми вважаємо, що це значний невикористаний попит на кредитне плече. Коли DEX перпетуалів вийдуть на масовий ринок, фінтехи природно інтегруватимуть ці продукти напряму.

Phantom нещодавно інтегрував Hyperliquid, дозволяючи торгувати перпетуалами прямо з гаманця Phantom. Це принесло $30 мільйонів додаткового річного доходу. Будь-який фінтех-засновник захоче повторити досвід. Robinhood нещодавно інвестував у децентралізований DEX-перпетуалів Lighter.

Фінтех-інтеграція крипто-перпетуалів створить новий канал розповсюдження, підвищить обсяги і відкритий інтерес, розширить місткість і масштабованість базисних торгів Ethena.

Токенізація

Головна перевага крипто — можливість будь-кому швидко створювати і торгувати токенами. Токени можуть репрезентувати будь-який актив — стейблкоїни, L1-токени, мем-коїни, токенізовані стратегії.

У традиційних фінансах аналог — ETF. У США ETF більше, ніж акцій. ETF — це складні стратегії у простому тикері, що дає змогу купувати, продавати або тримати актив без турбот щодо виконання або ребалансування. Операційна складність лежить на емітенті ETF. BlackRock, найбільший провайдер ETF, повністю підтримує токенізацію.

Токенізація дає змогу торгувати активами швидше, дешевше і в будь-якому обсязі, підвищуючи ефективність та розповсюдження. Кожен з доступом до інтернету може миттєво купити, продати, переказати чи отримати токени, або використати їх як забезпечення для додаткової ліквідності. Ми бачимо майбутнє масштабної дистрибуції токенізованих стратегій фінтех-компаніями у світі, з інституційними продуктами для глобальних споживачів.

Ethena стартувала з токенізації базисних торгів, але вже диверсифікує джерела доходу. Коли базисні торги дають меншу чи негативну дохідність, Ethena може використовувати частину забезпечення для іншого продукту — USDtb, стейблкоїн, забезпечений токенізованим казначейським фондом BlackRock BUIDL — щоб підтримувати стабільність і оптимізувати прибутки.

Чому інвестувати в ENA

Окрім довгострокової стратегії розвитку Ethena, важливо розуміти команду і особливості протоколу — зокрема ризик-менеджмент, захоплення цінності і потенціал зростання.

Команда

«Я звільнився через кілька днів після краху Luna, щоб створити Ethena, і зібрав команду за кілька місяців після FTX», — розповідає засновник Ethena Guy Young.

Guy — один із найгостріших стратегів у DeFi, який приніс досвід Cerberus Capital Investment на ринок, що швидко фінансіалізується.

Його успіх підтримує компактна команда з близько 25 фахівців. Ключові учасники: технічний директор Alex Nimmo — екс-співробітник BitMEX, який допоміг зробити перпетуальні ф’ючерси головним інструментом крипто, та операційний директор Elliot Parker, екс-працівник Paradigm Markets і Deribit, чия мережа зв’язків із маркетмейкерами забезпечила інтеграцію Ethena з провідними контрагентами.

Результати очевидні: менш ніж за два роки Ethena стала найбільшим синтетичним доларом. За цей час команда швидко інтегрувалася з топ біржами і створила хедж-канали, які іншим займають роки. USDe приймається як забезпечення на Binance і Bybit, а багато бірж — інвестори Ethena, що свідчить про стратегічну єдність із ключовими гравцями ринку.

Ризик-менеджмент

У 2021-му партнери Spencer і Kyle писали: «DeFi-протоколи не захоплюють цінність, DAOs управляють ризиками». Суть: якщо DeFi-протоколи не управляють ризиками, але стягують плату, їх форкають — завжди є безкоштовний форк. Ті, що управляють ризиками, мають брати комісію, інакше система не працюватиме.

Ethena демонструє цей принцип. Протокол показав надійний ризик-менеджмент, пройшовши два масштабних стрес-тести цьогоріч — кожен із них зміцнив репутацію, стійкість і довіру до бренду.

Злам Bybit: найбільший крипто-хак в історії

Злам гарячого гаманця Bybit на $1,4 мільярда 21 лютого 2025 року став реальним стрес-тестом для моделі Ethena. Це призвело до масового виведення коштів, але стратегія Ethena не постраждала.

Завдяки диверсифікації хеджів і забезпечення на різних платформах, а також зберіганню поза біржами, Ethena зберегла нормальну роботу. Жодне забезпечення не було втрачено, а емісія та викуп не припинялися через інцидент.

Розпродаж 10 жовтня: найбільша ліквідація в крипто за один день

10 жовтня 2025-го ринок пережив масштабне зниження позицій з кредитним плечем, ліквідовано $20 мільярдів, а відкритий інтерес різко впав. Через оракул Binance USDe короткостроково торгувався по $0,65 на Binance, що викликало критику. Однак на ончейн-платформах, зокрема Curve (див. графік), USDe залишався майже паритетним, а викуп тривав у звичайному режимі — це була локальна проблема біржі, а не системна. Guy у X детально пояснює події 10 жовтня.

USDe (Curve) vs. USDC (Binance)

В обох випадках команда Ethena діяла відкрито, не втратила коштів користувачів. Протокол працював стабільно, обробивши викупи на сотні мільйонів за декілька годин — усі операції підтверджені ончейн. Такі стрес-тести перевіряють дисципліну ризик-менеджменту. Успішна робота під час кризи підвищує довіру, репутацію і бренд, створюючи захисний бар’єр для DeFi-протоколів на зразок Ethena.

Ethena, ймовірно, ще не раз пройде стрес-тести. Ми не стверджуємо, що ризик відсутній — Ethena довела високу стійкість у найважливіших стрес-ситуаціях для ринку.

Захоплення цінності

Ethena може стягувати вищі комісії, ніж USDC. На відміну від USDC, Ethena активно управляє ринковим ризиком, розподіляє вищу доходність серед користувачів та має коротко- і середньострокову негативну кореляцію зі ставками, що зміцнює її позиції у довгостроковій перспективі.

Зараз ENA — токен управління, але є чіткий шлях до накопичення цінності. Ethena створила $450 мільйонів доходу за рік, жоден з яких поки не надходить власникам ENA.

Пропозиція перемикання комісій, внесена у листопаді 2024-го, передбачає кроки для того, щоб цінність надходила власникам ENA. Всі етапи виконані до 10 жовтня. Остання ціль — обіг USDe має перевищити $10 мільярдів. Комітет з ризиків і спільнота розглядають деталі впровадження перемикача комісій.

Ці зміни позитивно сприймуться ринком, адже зміцнюють управління, базу холдерів і знижують тиск на продаж токена.

Довгостроковий потенціал зростання

Ethena — один із найбільш прибуткових протоколів у крипто.

Ethena використовує лідерство для запуску нових продуктів на базі експертизи у випуску стейблкоїнів та біржових перпетуалів. Серед них:

- Ethena Whitelabel: stablecoin-as-a-service для ланцюгів та додатків. Запущено через SUIG у партнерстві з megaETH, Jupiter, Sui тощо.

- HyENA та Ethereal: сторонні DEX-перпетуали на забезпеченні USDe, стимулюють прийняття USDe та повертають комісії у екосистему Ethena. Створені зовнішніми командами, але дають прямий ефект Ethena.

Ці продукти посилюють лідерство Ethena у сфері синтетичних доларів.

Всі нові продукти на базі Ethena забезпечують додаткові економічні вигоди, нарощуючи і без того сильну базу доходу.

Чому ми впевнені у Ethena на довгій дистанції

Ethena зайняла унікальну нішу на ринку стейблкоїнів, який контролювали Tether і Circle, ставши лідером у сегменті синтетичних доларів.

З ростом стейблкоїнів, токенізацією традиційних активів і розвитком перпетуальних DEX Ethena має унікальні переваги, адже глобальний попит на кредитне плече трансформується у доступну дохідність для користувачів і фінтех-компаній.

Система ризик-менеджменту Ethena підтвердила свою ефективність у реальних стрес-ситуаціях, створивши глибоку довіру серед користувачів і партнерів.

У довгостроковій перспективі Ethena зможе використовувати масштаб, бренд і інфраструктуру для запуску нових продуктів, диверсифікації доходу і посилення стійкості до ринкових змін.

Як емітент найшвидше зростаючого синтетичного долара у найдинамічнішому сегменті — стейблкоїнів із доходністю — Ethena має всі шанси створювати нові бізнес-лінії, розвивати бізнес бірж, on/off-ramp і збільшувати обіг USDe.

Попереду — суттєві можливості, і як довгострокові холдери ENA ми очікуємо їх із зацікавленням.

Розкриття інформації:

- Ця стаття перепублікована з [Foresight News], авторське право належить оригінальному автору [Vishal Kankani, Multicoin Capital]. Зауваження щодо перепублікації — звертайтеся до команди Gate Learn, яка швидко вирішить питання відповідно до чинних процедур.

- Відмова від відповідальності: Викладені у статті думки і позиції належать автору і не є інвестиційною порадою.

- Інші мовні версії цієї статті перекладені Gate Learn. Не копіюйте, не розповсюджуйте і не плагійте переклад без посилання на Gate.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Все, що вам потрібно знати про Blockchain

Що таке Стейблкойн?

Що таке Gate Pay?

Що таке BNB?