10 Спостережень щодо DeFi під час скасування правил брокера та атак на управління CAKE

DeFi розслабляється — скасовано правило брокера, управління CAKE під загрозою, sUSD продовжує розпадатися. Ось недавні відображення DeFi:

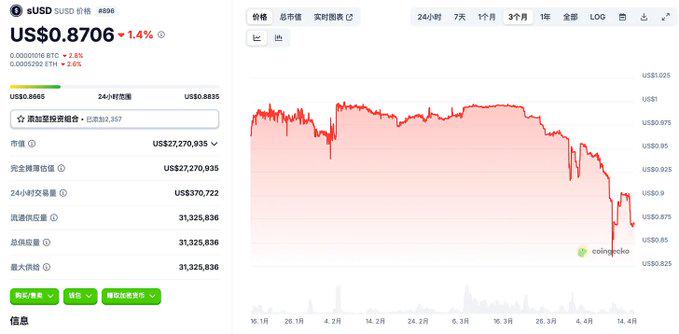

1/ sUSD продовжує дефіксуватися: Чому ще немає виправлення?

З початку року та прийняття пропозиції SIP-420 sUSD зазнали дефіксації, нещодавно впавши нижче $0.9 внаслідок серйозного розходження. Пропозиція внесла ключову зміну - «Делегований пул». Цей механізм спонукає користувачів створювати sUSD через цей новий дизайн, пропонуючи переваги, такі як:

- 200% коефіцієнт забезпечення (початково розроблений на рівні 500%+)

- Борг може бути лінійно переданий протоколу

- Після повного переказу користувачі звільняються від повернення

- Протокол вирівнює борг через прибутки та оцінку $SNX

Переваги очевидні — покращена ефективність виготовлення для SNX та усунення ризику ліквідації для позичальників. Якщо на ринку є впевненість у SNX, це може створити позитивний цикл.

Однак проблеми швидко виникли:

- На ринку все ще спостерігається ПТСР навколо ендогенних систем забезпечення, таких як SNX - sUSD

- Підвищена ефективність випуску призвела до додаткового sUSD, що увійшло на ринок, спричинивши серйозний дисбаланс у пулі Curve

- Через делегований дизайн користувачі вже не активно управляють своїм боргом, тому вони не можуть арбітражувати, купуючи знижений sUSD для погашення

Основним питанням є те, чи можна відновити кріплення. Це в значній мірі залежить від команди проекту, яка повинна стимулювати попит на sUSD або створювати нові стимули.@synthetix_ioЗнає про це добре, але чи прийме ринок стабільну монету, підтриману алгоритмічною заставою внутрішнього походження, залишається невідомим. Травма від LUNA все ще глибоко вражає. Однак з точки зору дизайну модель Synthetix залишається передовою - вона могла б процвітати в ранній фазі "дикого заходу" стабільних монет.

(Примітка: Це не фінансова порада. Це фактичний аналіз, призначений для досліджень та навчання.)

2/ відкаCH Governance Attack, Cakepie стикається з виселенням

Іронічно, модель ve була створена, щоб запобігти атакам на управління, але veCAKE було закрито через централізовані санкції.

Припускаючи детальний хронологічний порядок, основний суперечка полягає в обвинуваченні PancakeSwap, що @Cakepiexyz_ioздійснив підвищену владу управління для направлення емісії CAKE в неефективні ліквідні пули - «паразитарна» поведінка, визнана шкідливою для PancakeSwap.

Проте цей результат не порушує конструкцію механізму ve. Викиди CAKE були направлені vlCKP, токен управління Cakepie, який представляє силу управління та дозволяє ринок хабарництва. Це саме призначення протоколів, таких як Cakepie та Convex.

Динаміка Pancake - Cakepie відображає Curve - Convex. Frax і Convex скористалися накопиченням голосів veCRV. Модель ve design не прямо пов'язує збори та емісії. Піднято питання проти Cakepie—неефективного націлення на емісію—це дійсно симптом слабкої конкуренції за управлінською владою. Зазвичай це вирішується за допомогою сприяння більш конкурентному ринку. Якщо потрібне втручання, існують кращі регулятивні альтернативи, наприклад, встановлення капів емісії на кожний пул або сприяння більш широкій конкуренції за голосами veCAKE.

3/ Після нападу на veCAKE: Засновник Curve @newmichwill's Кількісний метод

- Вимірюйте кількість CAKE, заблокованих у veCAKE через Cakepie (цей CAKE постійно заблоковано)

- Порівняйте з гіпотетичним сценарієм, де ті самі голоси veCAKE підтримували "високоякісні пулы," і всі виручені кошти використовувалися для покупки та спалювання CAKE - скільки CAKE буде спалено?

- Це порівняння оцінює, чи є поведінка Cakepie більш ефективною, ніж прямий опік

За досвідом Майкла, на Curve модель veToken зменшує обіг токенів приблизно в 3 рази ефективніше, ніж прямі спалювання.

4/ Рост BUIDL продовжується, збільшившись на 24% за 7 днів

(1) Останній раз ми зосередилися на прориві у 2 мільярди, тепер ми майже досягаємо позначки у 2,5 мільярда.

(2) Останнє збільшення на 500 мільйонів доларів не було здійснено з боку Ethena

(3) Може привернути нові групи інвесторів

(4) Сліди на ланцюжку можуть бути походженням від Spark, протоколу кредитування, що належить Sky (MakerDAO)

Сектор RWA (активи реального світу) продовжує зростати, але поки що погано інтегрується в основний потік DeFi. Наразі відчувається відключеність від широкого ринку та роздрібних користувачів.

5/ США скасовує правило брокера DeFi IRS

11 квітня президент Трамп підписав законодавство, яке офіційно скасовує правила брокерів DeFi IRS.

Ринок DeFi побачив помірний приріст—не драматичний. Проте я вважаю, що це відображає значний позитивний зворот. Регулятори послаблюють свій контроль над DeFi, що потенційно відкриває двері для більшої інновації та застосувань.

6/ Unichain Запускає Ліквідність: $5M в $UNI Винагороди по 12 Пулам

Токени, що беруть участь: USDC, ETH, COMP, USDT0, WBTC, UNI, wstETH, weETH, rsETH, ezETH

Останній захід з добування ліквідності Uniswap відбувся п'ять років тому, співпадаючи з запуском токену UNI в 2020 році. Цього разу метою є направлення ліквідності в Unichain. Очікуйте, що багато людей приєднаються - це низьковартісна можливість заробити UNI.

7/ Ейлер розширюється до Лавини, увійшовши до Топ-10 Протоколів Кредитування за TVL

(1) TVL зросла на 50% за місяць

(2) Більшість зростання зумовлено стимулюванням, в основному від Sonic, Avalanche та EUL

8/ Космос IBC Eureka Офіційно запускається

(1) Побудовано на IBC v2

(2) Кожна транзакція спалює $ATOM як газ

(3) Дозволяє перехід між Cosmos та EVM

(4) Currently підтримує мережу Ethereum та основні активи Cosmos; ще не розширено на L2s

(5) Протягом минулого тижня Cosmos Hub побачив $1.1B в надходженні міжланцюгових

Це надає $ATOM сильну корисність. Будь-який ланцюг у межах Cosmos, який залучає значний капітал, тепер може забезпечити вартість ATOM, потенційно уникнувши розриву, спостереженого під час буму LUNA.

Незважаючи на останні припливи, довгострокові фундаментальні зміни для ATOM залежать від стійкості.

9/ Викупи

(1) AaveDAO розпочала формальні викупи токенів

(2) Pendle запропонував внести токени PT на Aave

10/ Фермінг Berachain

(1) Оновлені правила розподілу винагороди POL (ліквідність, належна протоколу)—30% максимальна винагорода за касету винагород

(2) Оновлення управління вводить нову Раду опікунів для перегляду та затвердження RFRV

(3) OlympusDAO планує перенести частину свого POL, щоб пристосуватися до нових правил та зберегти високі стимули $OHM

(4) $yBGT Yearn тепер активовано на Berachain

Після золотого березня ціна та TVL Berachain увійшли в корекцію. Команда вирішила проблему неправильного розподілу стимулів з новими обмеженнями. Незважаючи на значні виливи TVL в останні тижні, вона залишається одним із найбільш DeFi-орієнтованих ланцюжків. Продовжуйте спостерігати за більшими інтеграціями протоколів та тенденціями TVL.

Відмова від відповідальності:

Ця стаття передрукована з [PANews]. Авторське право належить оригінальному автору [Чен Мо смДеФі]. Якщо у вас є які-небудь зауваження до перепублікації, будь ласка, зв'яжіться Гейт Навчитися команда, команда впорається з цим у найкоротші терміни згідно з відповідними процедурами.

Відмова від відповідальності: Погляди та думки, висловлені в цій статті, представляють лише особисті погляди автора і не становлять жодної інвестиційної поради.

Інші мовні версії статті перекладаються командою Gate Learn. Перекладена стаття не може бути скопійована, поширена або використана без згадки Gate.io.

Пов’язані статті

Детальний опис Yala: створення модульного агрегатора доходності DeFi з $YU стейблкоїном як посередником

Все, що вам потрібно знати про Blockchain

Що таке Стейблкойн?

Що таке Gate Pay?

Що таке dYdX? Усе, що вам потрібно знати про DYDX