Análise completa dos 25 indicadores para cronometrar o topo do mercado em alta

Introdução: Quando Termina Normalmente um Mercado em Alta de Criptomoedas?

Um mercado de alta de criptomoedas refere-se a uma fase em que os preços dos ativos aumentam rapidamente e o sentimento dos investidores dispara. No entanto, nenhum rally de touros dura para sempre. Padrões históricos mostram que os mercados de alta frequentemente atingem um ponto de viragem após sinais específicos surgirem, eventualmente cedendo lugar a correções ou até mesmo mercados de baixa.

Este artigo examina os sinais típicos de um mercado em alta que termina, analisando ciclos de mercado passados, sinais técnicos e on-chain enfraquecidos, opiniões de especialistas e fatores macroeconômicos que podem diminuir o momentum. A principal conclusão: esses sinais de aviso costumam aparecer cedo e servem como referências cruciais para identificar os principais riscos.

Porque precisamos de indicadores de topo do mercado em alta?

Embora o momento de entrar num mercado em alta seja importante, a chave real para a rentabilidade está em sair de forma segura perto do topo. Muitos investidores participam com sucesso numa corrida de touros, mas perdem oportunidades de tirar lucros ótimos devido à ganância ou à incapacidade de reconhecer os topos de mercado.

Para ajudar os investidores a melhorar o seu julgamento, um analista da comunidade @_43A6no X (anteriormente Twitter) compilou uma lista de sinais superiores historicamente comprovados, mais tarde refinados e resumidos por@DtDt666. Eventualmente, a equipe da Coinglass visualizou e integrou esses no "Mercado em alta Top Sinal Checklist", que apresenta 30 indicadores projetados para ajudar os investidores a determinar se o mercado está superaquecido e se é hora de garantir lucros ou adotar uma estratégia mais conservadora.

Visão geral de 25 indicadores em 7 categorias

Esta secção baseia-se na lista de 30 sinais de topo do mercado em alta da Coinglass e incorpora dados de plataformas como Looknode e CoinAnk. Os indicadores estão organizados em 7 categorias principais, com 25 indicadores de topo comumente usados destacados e explicados um por um. Nota: Não é recomendado confiar em um único indicador para a tomada de decisão. Os indicadores devem ser avaliados em conjunto para obter uma compreensão mais abrangente de se o mercado entrou em uma potencial fase de topo.

Introduções detalhadas e análises dos indicadores são as seguintes:

1. Indicadores de Preço e Avaliação

Estes indicadores avaliam se um ativo está sobrevalorizado ou subvalorizado, examinando tendências de preços históricos, médias de longo prazo e modelos de valor de mercado. Eles são usados para determinar se o mercado em alta atingiu uma fase de sobrevalorização.

Propósito: Identificar bolhas de preços e definir o timing de entrada/saída.

Indicador comum:

1) Índice de Acumulação Bitcoin AHR999 (Índice Bitcoin Ahr999)

Origem: https://www.coinglass.com/zh-TW/mercado-em-alta-picos-sinais

O Índice AHR999 mede a relação entre o preço atual do BTC, seu custo de DCA (média de custo em dólares) de 200 dias e uma estimativa de preço modelada. Foi originalmente proposto pelo usuário do Weibo ahr999, combinando a estratégia de DCA com o timing de mercado para ajudar os investidores a tomar decisões informadas. O indicador reflete retornos de curto prazo de DCA e desvio de preço.

Intervalos do Índice AHR999:

- 4: Fortemente aconselhado a reduzir posições

- 1.2: Zona de cautela, não ideal para negociação

- 0.45–1.2: Adequado para DCA

- < 0.45: Bom para pesca de fundo

Análise:

Um valor de ≥4 sugere um pico de mercado em alta. O valor atual é 0,78, indicando que este ciclo é adequado para DCA.

2) Indicador de Fuga Superior AHR999x (Indicador de Fuga Superior AHR999x do Bitcoin)

Origem: https://www.coinglass.com/zh-TW/mercado-em-alta-picos-sinais

O Índice AHR999x é uma versão evoluída do Índice AHR999. Ainda avalia o preço atual do BTC em relação aos preços históricos ou aos preços estimados com base em modelos para avaliar a relação custo-benefício de comprar no nível atual.

Intervalos do Índice AHR999x:

- Acima de 8: Historicamente considerada uma zona de fundo

- Entre 0-0.45: Historicamente considerada uma zona superior

Análise:

Uma leitura de ≤0.45 indica um topo de mercado em alta. O valor atual é 3.87. Embora ainda não tenha desencadeado um sinal de topo, encontra-se numa zona moderadamente alta e neutra, sugerindo que o mercado não está sobreaquecido e ainda não sinaliza um topo.

3) Múltiplo Puell

Origem: https://www.coinglass.com/zh-TW/mercado-em-alta-picos-sinais

David Puell criou originalmente este indicador. O valor representa o múltiplo da renda atual dos mineiros em relação à sua renda média ao longo do ano passado, daí o nome “Puell Multiple”.

O cálculo é: o valor em USD da produção diária de mineração de Bitcoin dividido pela média de 365 dias.

Este indicador reflete principalmente a receita dos mineiros. Como os mineiros geralmente vendem parte de seus BTC para cobrir os custos operacionais, ajuda a avaliar sua lucratividade e potencial pressão de venda no mercado.

- No intervalo (8, +∞): Indica uma zona de fundo

- Na faixa (0, 0.45): Indica uma zona superior

Análise:

A zona superior do mercado em alta é ≥2.2. O valor atual é 1.31, o que indica que os mineiros estão numa fase saudável de ganhos, sem pressão de venda sistêmica desencadeada.

4) Gráfico Arco-íris do Bitcoin

Fonte: https://www.coinglass.com/zh-TW/mercado-em-alta-picos-sinais

O Gráfico Arco-Íris do Bitcoin é uma ferramenta de avaliação a longo prazo que utiliza uma curva de crescimento logarítmico para prever as tendências de preço potenciais do Bitcoin. Suas principais características incluem:

- As faixas coloridas do arco-íris sobrepostas à curva de crescimento logarítmico, com cores diferentes refletindo o sentimento de mercado e potenciais oportunidades de compra/venda.

- O preço normalmente flutua dentro dessas faixas coloridas ao longo do canal de crescimento logarítmico.

Como usar esta ferramenta:

- Quando o preço atinge áreas de cores mais quentes, indica que o mercado pode estar sobreaquecido, apresentando uma boa oportunidade de realização de lucro.

- Quando o preço cai para áreas de cores mais frias, o sentimento de mercado é baixo, normalmente um bom momento para acumular Bitcoin.

Este gráfico é atualizado a cada 24 horas para refletir o último preço de fechamento diário.

Análise:

A zona superior do mercado em alta é ≥5. O valor atual é 2, o que indica que a avaliação ainda está saudável ou ligeiramente baixa, sugerindo que o mercado não está sobreaquecido.

5) Bitcoin MVRV Z-Score

Fonte: https://www.coinglass.com/zh-TW/mercado-em-alta-picos-sinais

O Índice MVRV-Z é um indicador relativo que mede a diferença entre a “capitalização de mercado em circulação” do Bitcoin e a “capitalização de mercado realizada”, e depois a padroniza usando a capitalização de mercado em circulação. Sua fórmula é:

MVRV-Z Score = (Circulating Market Cap - Realized Market Cap) / Desvio Padrão (Circulating Market Cap)

O “realized market cap” é baseado no valor das transações on-chain do Bitcoin, calculado somando o “último valor movido” de todos os Bitcoins na cadeia. Portanto, quando este indicador é muito elevado, sugere que a capitalização de mercado do Bitcoin está sobrevalorizada em relação ao seu valor real, o que pode ser desfavorável para o preço do Bitcoin. Por outro lado, quando é baixo, sugere subvalorização.

Com base em dados históricos, quando este indicador atinge máximos históricos, a probabilidade de o preço do Bitcoin experimentar uma tendência de baixa aumenta, sinalizando um potencial risco de perseguir preços elevados.

Análise:

A zona de topo do mercado em alta é ≥5. O valor atual é 1.76, o que indica que o mercado ainda está numa zona de lucro, mas não está sobreaquecido, permanecendo numa faixa saudável e, portanto, não acionou um sinal de topo.

6) Bitcoin Macro Oscillator (BMO)

Origem: https://www.coinglass.com/zh-TW/mercado-em-alta-picos-sinais

O Oscilador Macro do Bitcoin (BMO) inclui os seguintes pontos-chave:

1. Função Principal: Integra quatro indicadores de mercado chave para analisar a dinâmica do mercado de Bitcoin.

2. Quatro Indicadores Principais:

- Rácio MVRV: Avalia se o Bitcoin está sobrevalorizado ou subvalorizado.

- Rácio VWAP: Calcula o preço médio com base no volume de negociação.

- Rácio CVDD: Acompanha o valor da transação e considera a idade da moeda.

- Índice de Sharpe: Avalia os retornos ajustados ao risco.

3. Valor prático:

- Pode identificar os topos e fundos de mercado.

- Níveis elevados podem indicar o topo do mercado.

- Níveis baixos podem indicar oportunidades de compra.

Análise:

Análise:

A zona de topo do mercado em alta é ≥1.4. O valor atual é 0.51, indicando um estado saudável e subvalorizado, sem sinais de uma bolha.

7) Índice MVRV do Bitcoin

Origem: https://www.coinglass.com/zh-TW/mercado-em-alta-picos-sinais

A taxa MVRV (Market Value to Realized Value) destaca inclui:

1. Função Principal: MVRV é um indicador usado para avaliar se o mercado de Bitcoin está sobrevalorizado ou subvalorizado.

2.Método de cálculo: MVRV = Valor de Mercado (MV) / Valor Realizado (RV).

3. Padrões de Julgamento Chave:

- MVRV > 1: A maioria dos detentores está em lucro, o que indica que o mercado pode estar sobreaquecido (sinaliza um topo de mercado).

- MVRV < 1: A maioria dos detentores está em perda, o que indica que o mercado pode estar subvalorizado (sinaliza um fundo de mercado).

4. Valor prático:

- Considere comprar quando MVRV está perto ou abaixo de 1.

- Considere vender quando MVRV exceder 3.

Nota: É recomendado usar este indicador em conjunto com outros, não depender exclusivamente do MVRV para a tomada de decisão.

Análise:

A zona superior do mercado em alta é ≥3. O valor atual é 1,95, o que está numa zona normal ligeiramente aquecida, ainda não desencadeando um sinal de topo. É adequado para monitorizar e, se o índice subir acima de 2,5-3,0, pode ser necessário considerar uma redução gradual ou estratégias mais conservadoras.

8) Bitcoin Mayer Múltiplo

Origem: https://www.coinglass.com/zh-TW/mercado-em-alta-picos-sinais

O Multiplicador Mayer do Bitcoin é usado principalmente para avaliar o nível de valoração relativa do mercado de Bitcoin. Ele opera da seguinte forma:

- Método de cálculo: Preço atual do Bitcoin / Preço médio móvel de 200 dias do Bitcoin.

- Fornece avaliações das condições de mercado:

- 1: Indica possíveis condições de sobrecompra.

- <1: Indica potenciais condições de sobrevenda.

- Próximo de 1: Indica um mercado equilibrado.

Importante, quando o índice excede 2,4, geralmente sinaliza um mercado superaquecido, enquanto valores abaixo de 0,8 podem indicar uma oportunidade de compra.

Análise:

A zona superior do mercado em alta é ≥2.2. O valor atual é 0.96, o que está na gama normal ou subvalorizada, não desencadeando um sinal de topo do mercado em alta.

9) Previsão de Preço do Terminal (Preço do Terminal do Bitcoin)

Origem: https://coinank.com/indexdata/btcPricePrediction

Este é um teto de preço a longo prazo previsto por um modelo on-chain criado por Checkmate. O preço terminal assume que todos os Bitcoins foram minerados e que o valor histórico de todas as atividades on-chain é padronizado. Fornece um "teto de preço que poderia ser alcançado se o ciclo atual entrar em um estado extremo de FOMO," com base no valor e tempo das transações on-chain (Dias de Moeda Destruída), e é usado para estimar o modelo de valoração final do Bitcoin.

Julgamento das condições do mercado:

- Se o preço do BTC estiver dentro de 10% do preço terminal: Ao entrar na zona de bolha, é recomendável obter lucros ou sair parcialmente das posições principais.

- Se o preço do BTC ultrapassar o preço terminal: O mercado pode estar a aquecer em demasia, e está numa fase de alto risco. Outros indicadores precisam de ser monitorizados.

- Se o preço do BTC estiver abaixo do preço terminal: O mercado não está superaquecido e manter pode ser considerado.

Análise:

O valor de referência da zona superior do mercado em alta do Coinglass é de 187.702, o que indica que o preço atual ainda não atingiu esta zona. No entanto, com base no gráfico da CoinAnk, nos mercados em alta passados (2013, 2017, 2021), os preços do BTC se aproximaram ou tocaram a linha de preço terminal antes de entrar na zona superior. Isso geralmente ocorreu mais tarde do que o Top Cap ou Delta Top, marcando o limite de preço na fase final eufórica.

2. Análise Técnica e Previsão de Ciclos

Através de médias móveis históricas, cruzamentos de médias móveis, modelos de multiplicadores e outros padrões técnicos e leis cíclicas, são previstos possíveis topos de mercado em alta.

Finalidade: Prever pontos de viragem a partir de gráficos e ritmos temporais.

Indicadores comuns:

10) Indicador de Pico de Ciclo Pi

O Indicador do Ciclo Pi ostenta uma alta precisão histórica e pode prever picos de mercado com precisão dentro de 3 dias. Ele utiliza principalmente duas médias móveis para avaliar:

- média móvel de 111 dias (curto prazo)

- 2x da média móvel de 350 dias (longo prazo)

Julgamento chave:

- Quando a linha de curto prazo (111DMA) cruza acima da linha de longo prazo (350DMA x 2), geralmente indica que o mercado atingiu um pico.

- O "Pi" no nome do indicador vem da razão 350/111 ≈ 3,153, que é muito próxima do valor de π (3,142).

Análise:

A zona de fuga do mercado em alta é ≥152.817, enquanto o valor atual é 83.852. O Indicador do Ciclo Pi ainda não entrou na zona de fuga, e o Bitcoin ainda não atingiu um pico de superaquecimento. Atualmente, está numa faixa técnica de médio prazo. Com base na precisão histórica, é recomendável continuar a monitorar o cruzamento entre o 111DMA e o 350DMA×2. Se o preço se aproximar de $150.000 ou mais, é aconselhável aumentar a cautela.

11) 2-Year MA Multiplier

Fonte: https://coinank.com/zh-tw/indexdata/year2MA

Os principais pontos do indicador de multiplicador MA de 2 anos são:

- Esta é uma ferramenta de investimento a longo prazo usada para determinar o momento de compra e venda do Bitcoin.

- Utiliza duas linhas-chave:

- A média móvel de 2 anos (linha verde, equivalente à média móvel de 730 dias)

- 5 vezes a média móvel de 2 anos (linha vermelha)

Sinais de compra e venda:

- Sinal de compra: Quando o preço cai abaixo da média móvel de 2 anos (linha verde)

- Sinal de venda: Quando o preço excede 5 vezes a média móvel de 2 anos (linha vermelha)

Princípio: Este indicador capta eficazmente os sentimentos extremos do mercado. Quando os investidores estão excessivamente entusiasmados, os preços sobem em excesso e quando excessivamente pessimistas, os preços caem demasiado. Identificando estes períodos extremos, os investidores a longo prazo podem encontrar melhores oportunidades de compra e venda.

Análise:

A zona de escape do mercado em alta é ≥282,335, enquanto o valor atual é 83,852. O Multiplicador MA de 2 anos atualmente não mostra sinais de risco de escape. O preço do Bitcoin permanece significativamente abaixo da linha vermelha, sugerindo que ainda há espaço para o crescimento do preço e a manutenção do valor para os detentores de longo prazo. É importante monitorar continuamente quando o preço se aproxima de $280,000 ou mais para avaliar as zonas de risco potenciais.

12) RSI - 22 Dia

Fonte: TradingView, RSI do BTCUSD definido para 22 dias

O Índice de Força Relativa (RSI) é um oscilador de momentum proposto pelo analista técnico J. Welles Wilder em 1978, usado para medir a força das recentes flutuações de preço de um ativo. O RSI é tipicamente calculado com base em 14 dias de negociação de dados; no entanto, na prática, os traders ajustam os parâmetros de acordo com suas estratégias de negociação específicas e condições de mercado.

RSI-22Day refere-se ao indicador RSI calculado ao longo de um período de 22 dias (você pode definir o número de dias para 22 você mesmo). É mais suave do que o período padrão de 14 dias e é mais adequado para análise de tendência de médio a longo prazo.

Intervalo de referência:

- RSI > 70: Mercado está sobreaquecido, possivelmente sobrecomprado, entrando em cautela.

- RSI < 30: Mercado está sobrevendido, possivelmente subvalorizado, ponto de compra potencial.

Análise:

A zona de fuga do mercado em alta é ≥ 80, com o valor atual em 45,29, indicando que o mercado ainda não entrou na zona de alto risco. É neutro a ligeiramente frio, significando que o rally a curto prazo não se expandiu excessivamente, portanto, não desencadeia um sinal de fuga.

13) Média Móvel de 4 Anos do Bitcoin

Definição da Média Móvel de 4 Anos: Calcula o preço médio de fecho diário do Bitcoin ao longo dos últimos 4 anos (aproximadamente 1460 dias) e é usada para analisar tendências de longo prazo.

Porque é importante:

- Corresponde ao ciclo de halving do Bitcoin a cada 4 anos e tem valor de análise de ciclo de longo prazo.

- É frequentemente usado como uma linha de suporte e resistência forte para ajudar a determinar pontos de reversão de mercado.

Como usar:

- Oportunidade de compra: Quando o preço cai perto da média móvel de 4 anos e recebe suporte, especialmente perto do final de um mercado em baixa.

- Oportunidade de venda: Quando o preço está significativamente acima da média móvel de 4 anos e começa a declinar, pode ser uma oportunidade para sair do mercado.

Exemplo de validação:

Durante o mercado em alta de 2020-2021, o preço foi significativamente mais alto do que a média móvel, indicando sobrecompra; durante o mercado em baixa de 2018-2019, o preço caiu perto da média móvel e recuperou, confirmando a confiabilidade deste indicador.

Análise:

O índice de escape do mercado em alta é ≥ 3,5, com o valor atual em 1,85. Nesta fase, o Bitcoin ainda está acima da média de longo prazo, mas ainda não entrou em uma sobrevalorização extrema ou zona de bolha, permanecendo numa fase saudável do mercado em alta.

14) Índice CBBI (Índice de Corrida de Alta de Bitcoin Criptográfico)

O Índice CBBI (nome completo Colin Talks Crypto Bitcoin Bull Run Index) é um indicador usado para avaliar a fase do ciclo de mercado do Bitcoin. É uma ferramenta abrangente de análise do ciclo de mercado que combina vários indicadores on-chain e técnicos, usando um “Índice de Confiança” (0-100) para determinar se o Bitcoin está se aproximando do topo de um mercado em alta ou do fundo de um mercado em baixa.

Intervalo de referência:

- 80–90 pontos: O mercado pode estar se aproximando do topo do mercado em alta, sugerindo cautela.

- <20 pontos: O mercado pode estar no fundo do mercado em baixa, tornando-se um possível ponto de entrada.

Análise:

A referência de escape do mercado em alta é ≥ 90, com o valor atual em 72. Isso sugere que o mercado pode estar nas fases intermediárias a avançadas de um mercado em alta, mas ainda não no topo. Esta faixa é comummente observada nas fases intermediárias a avançadas de um mercado em alta, onde o mercado ganhou impulso e sentimento, mas ainda não entrou totalmente na fase de bolha. É importante notar que o CBBI está na fase Beta, e a composição do indicador pode ajustar a qualquer momento.

3. Fluxo de Capital e Alocação de Ativos

Reflete as tendências de alocação de grandes fundos e investidores institucionais no mercado, incluindo fluxos de fundos de ETF, fluxos à vista e derivativos, e a dinâmica de capital movendo-se para dentro e fora do Bitcoin e altcoins.

Propósito: Acompanhar o comportamento dos principais intervenientes e a tendência de realocação de ativos.

Indicadores Comuns:

15) Dias de Fluxo Líquido Contínuo de ETF de Bitcoin à Vista (Dias de Fluxos Líquidos de ETF)

O ETF do Bitcoin (Exchange-Traded Fund) é uma ferramenta financeira que permite aos investidores participarem nas flutuações de preços do Bitcoin através dos mercados financeiros tradicionais de forma indireta. Os investidores compram ações do fundo em vez de deterem efetivamente Bitcoin, tornando-o acessível a investidores convencionais que podem não estar familiarizados com a tecnologia das criptomoedas.

Principais Características do Bitcoin ETF:

- Diferença de Propriedade: Os investidores detêm ações do fundo ETF em vez de Bitcoin real.

- Restrições de Horário de Negociação: Os ETFs negociam em bolsas de valores tradicionais durante horários específicos, ao contrário do mercado de criptomoedas 24/7.

- Estrutura de taxas: os ETFs têm taxas de gestão, enquanto manter Bitcoin diretamente só requer o pagamento de taxas de negociação.

- Conveniência e Segurança: Evita a gestão da carteira e os riscos da chave privada, reduzindo as barreiras técnicas.

Importância:

Os ETFs de Bitcoin são vistos como uma ponte crucial para a adoção mainstream de criptomoedas, atraindo capital institucional e conservador e aumentando a legitimidade e a liquidez do Bitcoin dentro dos sistemas financeiros tradicionais.

Análise:

A referência de fuga do mercado em alta é ≥ 10, com o valor atual em 2. O mercado não mostrou sinais de grandes retiradas de fundos contínuas, indicando um ajuste saudável dentro de flutuações de curto prazo, portanto, ainda não atingiu o limiar de fuga.

16) ETF-to-BTC Ratio

Origem: SoSoValueETF - US Bitcoin Spot ETF

A proporção ETF-to-BTC é um indicador que mede a quantidade de Bitcoin detida por Fundos de Investimento em Bitcoin (ETFs) em relação ao fornecimento circulante total de Bitcoin.

Representa a proporção de “o montante total de Bitcoin detido por todos os ETFs de Bitcoin spot” para “o fornecimento circulante total de Bitcoin.” Esta proporção serve como uma métrica de observação importante para a participação institucional, bloqueio de liquidez e estrutura de mercado.

Fórmula de cálculo:

Rácio ETF-BTC = (Quantidade total de Bitcoin detida por todos os ETFs de Bitcoin) / (Fornecimento total em circulação de Bitcoin)

Usos práticos:

- Avaliação da Influência do Mercado: Esta proporção reflete a influência dos ETFs de Bitcoin no mercado geral de Bitcoin. Uma proporção mais alta pode indicar que investidores institucionais estão a deter quantidades significativas de Bitcoin através de ETFs, demonstrando um forte interesse e confiança no Bitcoin.

- Análise de Liquidez: Se os ETFs detêm grandes quantidades de Bitcoin, isso pode afetar a liquidez do mercado, uma vez que esses Bitcoins estão tipicamente bloqueados no fundo, reduzindo a oferta disponível para negociação no mercado.

- Previsão de Tendência de Preço: À medida que mais Bitcoin é detido por ETFs, a oferta disponível no mercado diminui, o que pode exercer pressão ascendente sobre os preços.

Intervalo de Avaliação:

- Quanto maior a taxa → Indica que mais BTC está sendo bloqueado a longo prazo por instituições de ETF, reduzindo o fornecimento e potencialmente causando pressão de preço ascendente.

- Quanto menor a taxa → Indica menor participação institucional, mais saídas de ETF ou demanda de curto prazo enfraquecida.

Análise:

A referência de fuga do mercado em alta é ≤ 3,5%, com o valor atual em 5,34%. O valor excedeu o limite de fuga, indicando que as instituições estão a acumular Bitcoin em grandes quantidades, e o mercado está numa fase dominada por instituições. Embora a procura seja forte, exceder o valor crítico também pode sugerir que o momentum de capital a curto prazo está a aproximar-se da saturação, um sinal padrão nas fases posteriores de um mercado em alta. Se o crescimento do ETF abrandar ou se transformar em saídas, poderá desencadear uma correção de mercado.

17) Dominância do Bitcoin

A Dominância do Bitcoin é um indicador que mede a proporção da capitalização de mercado do Bitcoin em todo o mercado de criptomoedas. Especificamente, é a razão da capitalização de mercado do Bitcoin para a capitalização de mercado total de todas as criptomoedas, geralmente expressa como uma percentagem.CoinGecko

Fórmula de cálculo:

Dominância do Bitcoin = (Capitalização de Mercado do Bitcoin / Capitalização de Mercado Total de Criptomoedas) × 100%

Importância:

- Indicador de Tendência de Mercado: A Dominância do Bitcoin pode ser usada para avaliar o sentimento e as tendências do mercado. Quando a proporção aumenta, indica que os investidores preferem o Bitcoin, frequentemente devido a um aumento na aversão ao risco de mercado. Quando a proporção diminui, pode sugerir que os investidores estão se interessando mais por outras criptomoedas (como Ethereum, Ripple, etc.), potencialmente sinalizando a chegada da "temporada das altcoins".

- Ajuste de carteira: Os investidores podem ajustar a sua alocação de ativos com base nas alterações na Dominância do Bitcoin. Por exemplo, quando a Dominância do Bitcoin aumenta, pode ser apropriado aumentar as participações em Bitcoin; inversamente, se a dominância diminuir, pode-se considerar alocar mais em altcoins.

Análise:

A referência de fuga do mercado em alta é ≥ 65%. O valor atual é 61,95%. Ainda não estamos na zona de risco no topo, mas está a aproximar-se. A atenção é necessária para ver se a quota de mercado do Bitcoin continua a subir.

Custo médio de Bitcoin da MicroStrategy

A MicroStrategy (agora conhecida como Strategy) é uma empresa americana de software de inteligência empresarial que começou a adquirir Bitcoin como um ativo de reserva financeira em agosto de 2020. Em 30 de março de 2025, a empresa detém um total de 528.185 Bitcoins, com um custo total de compra de aproximadamente $35,63 mil milhões, tornando o preço médio de compra por Bitcoin cerca de $66.384,56. Estas participações representam aproximadamente 2,5% do total de oferta de Bitcoins.

Por que o custo da MicroStrategy é visto como uma referência de topo de fuga?

- A MicroStrategy representa investidores institucionais e atua como um “barômetro de sentimento.”

- A linha de custo da MicroStrategy = linha de defesa institucional ou ponto de quebra de alta.

- Historicamente, várias vezes, quando o preço do Bitcoin ultrapassou a linha de custo da MicroStrategy, foi seguido por um influxo de capital no mercado.

- Referência de configuração da Coinglass: BTC ≥ 2x o custo da MicroStrategy

Preço do Bitcoin vs Custo da MicroStrategy

- Abaixo a longo prazo: Observar ou acumular a preços mais baixos a longo prazo.

- Próximo ou ligeiramente acima: Considere manter, dependendo da situação.

- Significativamente acima (por exemplo, mais de 2x): Exercer cautela, considerar a obtenção de lucros gradualmente.

Análise:

A referência de fuga do mercado em alta é ≥ 155.655. O valor atual é 63.657. Ainda existe uma diferença significativa entre o valor atual e o valor de referência de fuga, o que indica que o mercado não está sobreaquecido e o Bitcoin permanece numa faixa relativamente saudável, não acionando assim o indicador de topo de fuga.

4. Dados On-Chain e Comportamento de Manutenção

Observar os dados on-chain para acompanhar o comportamento dos detentores de longo prazo e de curto prazo, modelos HODL, dias de destruição de moedas, etc., ajuda a determinar se os investidores experientes estão a obter lucros ou se o mercado está a arrefecer.

Propósito: Monitorizar os movimentos dos crentes on-chain e mudanças entre comportamentos de detenção a longo prazo e a curto prazo.

Indicadores comuns:

19) Fornecimento de detentores de longo prazo de Bitcoin

O Fornecimento de Detentores a Longo Prazo (LTH) refere-se à quantidade de Bitcoin detida por carteiras que têm mantido o ativo por mais de 155 dias. É usado para refletir a confiança de longo prazo no mercado e a pressão de venda.

Intervalo de referência:

- Sinal de alta: Quando os preços estão baixos, se o fornecimento de LTH continuar a aumentar, mostra que o mercado está a acumular.

- Sinal de Aviso: Quando os preços estão em alta, se o fornecimento de LTH diminuir, pode sinalizar vendas a preços elevados.

Análise:

A referência de fuga do mercado em alta é ≤ 13.5M BTC. O valor atual é de 14.61M BTC. Atualmente, o fornecimento de LTH permanece alto, e o mercado ainda não entrou em uma fase de pressão de venda em grande escala. No entanto, se a quantidade de detenção diminuir rapidamente e se aproximar ou cair abaixo do nível de 13.5M, deve-se ter cautela, pois isso pode indicar que os detentores de longo prazo estão começando a liberar suas posições, entrando em uma zona de alto risco.

20) Risco de Reserva de Bitcoin

Visão geral do indicador de risco de reserva:

- Função principal: Avalia o nível de confiança dos detentores de longo prazo em Bitcoin.

Sinais de investimento:

- Sinal de compra: Quando a confiança é alta mas o preço é baixo (zona verde).

- Sinal de venda: Quando a confiança cai mas o preço está alto (zona vermelha).

Cálculo: Os seguintes fatores são usados para avaliá-lo:

- Dias de Destruição do Bitcoin (BDD): Regista a duração da detenção.

- BDD ajustado (ABDD): Considera o impacto na circulação.

- Valor da Moeda de Destruição (VOCD): Rastreia o valor da destruição.

Porque é eficaz: Quando os detentores a longo prazo (geralmente mais experientes) começam a vender em grandes quantidades, muitas vezes sinaliza que o mercado está próximo do topo e ABDD irá exceder o valor médio.

Análise:

Referência de escape do mercado em alta ≥ 0,005, valor atual é 0,0021, ainda na zona segura, sem pressão de escape ainda.

21) Índice RHODL do Bitcoin

Visão geral da Taxa de RHODL:

Definição e cálculo:

- Compara a proporção das ondas de HODL de 1 semana e de 1-2 anos, considerando o fator de idade do mercado.

- Com base no valor realizado de UTXO (Unspent Transaction Outputs), que é o preço na última transferência de token.

Utilização:

- Quando o valor de 1 semana é significativamente maior do que o valor de 1-2 anos, indica um mercado sobreaquecido.

- Quando a proporção se aproxima da zona vermelha, é um bom momento para obter lucros.

Vantagens:

- Comparado a outros indicadores, evita o erro de avaliação a partir de abril de 2013, oferecendo maior precisão.

- É adequado para investidores de longo prazo, ajudando a prever potenciais pontos de retrocesso e tempos de recuperação.

Análise:

Mercado em alta escape referência ≥ 10000, valor atual é 2682, a proporção RHODL está muito abaixo da zona de escape. Enquanto os fundos de curto prazo estão se tornando mais ativos, eles ainda não dominaram o mercado e os detentores de longo prazo ainda mantêm a estabilidade.

5. Dados sobre stablecoins e alavancagem

Dados relacionados à liquidez do mercado, taxas de empréstimo e índices de alavancagem. Estes podem revelar se o mercado está a usar alavancagem excessivamente e se o custo de capital é demasiado elevado.

Uso: Mede os riscos de bolha no mercado e as pressões de empréstimo.

Indicadores comuns:

22) Poupança Líquida USDT

Este indicador reflete a taxa de juros anualizada para investidores que depositam USDT em plataformas para "poupança líquida", o que está intimamente relacionado com a demanda por fundos USDT e a atividade de alavancagem de mercado. É um indicador importante para medir os custos de capital de mercado e refletir a liquidez geral do mercado.

Como interpretar:

Taxa de juros subindo (acima de 29%):

Indica uma procura incomumente alta por USDT, frequentemente associada a períodos de alta procura por negociação com alavancagem. Isso normalmente coincide com o sobreaquecimento do mercado e especulação excessiva, sinalizando que o mercado em alta pode estar se aproximando do pico.Taxa de juros baixa (muito abaixo de 29%):

Indica uma procura normal ou baixa de fundos, com um sentimento de mercado mais moderado. O mercado em alta ainda não entrou numa fase frenética.

Análise:

A referência superior do mercado em alta é ≥ 29%, o valor atual é de 5.8%, indicando uma faixa baixa normal, sugerindo que a demanda por alavancagem de mercado não é alta e os investidores não estão a pedir emprestado de forma excessiva para especular.

6. Comunidade e Calor do Sentimento

Isto envolve observar o entusiasmo dos participantes do mercado, FOMO (Fear of Missing Out), índice de medo e densidade de opinião pública. É usado para identificar se os investidores estão num estado de irracionalidade coletiva.

Objetivo: Determinar se o mercado está superaquecido ou entrando em uma fase de frenesi no mercado.

Indicadores comuns:

23) Bitcoin Lucro/Perda Não Realizado Liquido (NUPL)

O NUPL (Lucro/Prejuízo Não Realizado Líquido) é um indicador on-chain usado para medir o lucro e prejuízo não realizado dos detentores do mercado global, refletindo o sentimento do mercado.

Método de cálculo:

- Com base em dois pontos de dados chave: capitalização de mercado (preço atual × circulação) e valor realizado (soma dos últimos preços de transação).

Julgamento da Etapa do Mercado:

- Alto NUPL (>50%): Indica que o mercado está sobreaquecido, adequado para obter lucros.

- NUPL baixo (<0%): Indica pânico no mercado, possivelmente uma oportunidade de compra.

Valor prático:

- Acompanha o equilíbrio entre o crescimento da capitalização de mercado e a realização de lucros.

- Pode ser usado para prever os topos e fundos de mercado, uma vez que o NUPL alto geralmente aparece antes de um pico.

Este é um indicador importante para medir o sentimento do investidor, ajudando os investidores a cronometrar melhor o mercado.

Análise:

A referência máxima do mercado em alta é ≥70%. O valor atual é de 47,74%, o que indica que o mercado ainda não atingiu um estado de obtenção de lucros extremo. A maioria dos detentores está em lucro, mas ainda não entrou na frenesi de vendas em massa.

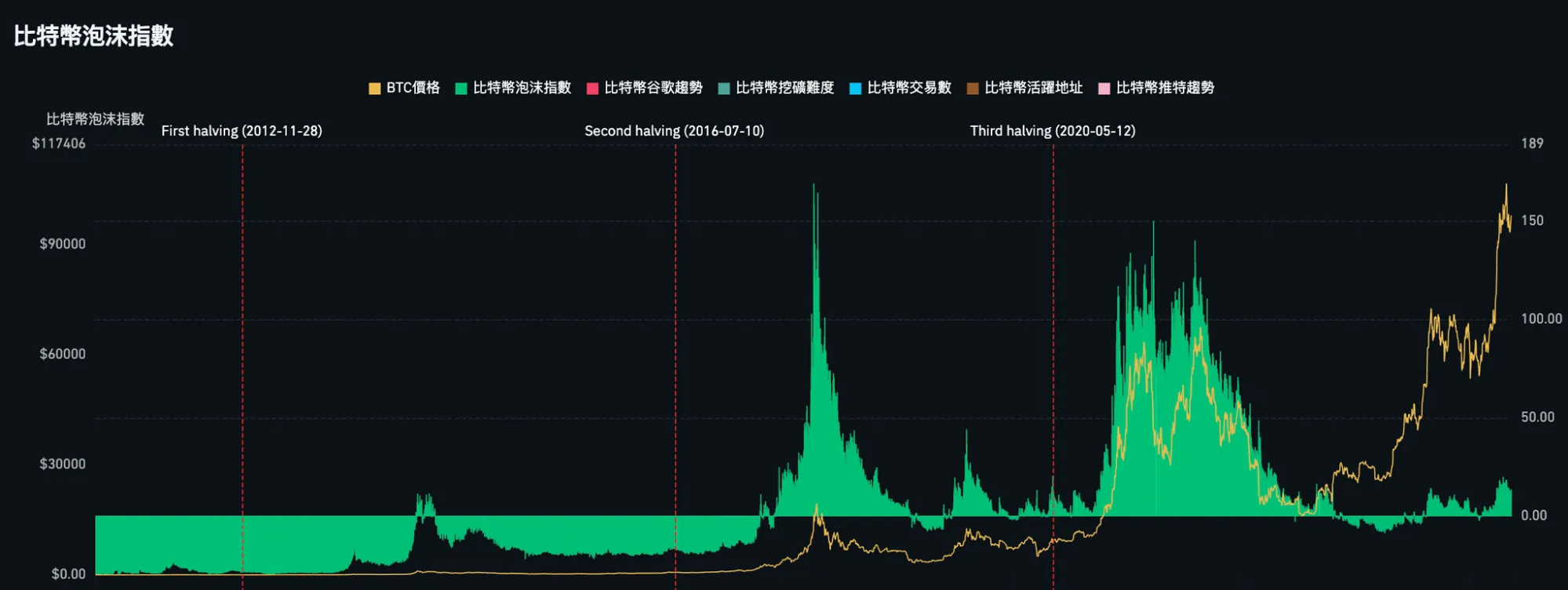

24) Índice da Bolha do Bitcoin

O Índice da Bolha do Bitcoin, criado pelo usuário do Weibo Ma Chao Terminal, é um indicador abrangente usado para avaliar se o preço do Bitcoin está se desviando de seus fundamentos e sentimento de mercado, avaliando a razoabilidade do preço de mercado do BTC.

Fatores considerados no cálculo incluem:

- Preço, aumento de preço em 60 dias, sentimento público, dificuldade da taxa de hash, endereços ativos e transações de rede.

Utilização:

- Quanto mais alto o índice, mais o preço do Bitcoin está se desviando do sentimento geral do mercado.

- Um índice negativo ou baixo pode indicar uma boa oportunidade de compra.

Análise:

A referência do pico do mercado em alta é ≥80. O valor atual é 13,48, indicando que o aumento de preço atual ainda é suportado por fundamentos e sentimento da comunidade, e ainda não entrou numa fase irracional, semelhante a um frenesi.

7. Observação da Temporada de Altcoins e Rotação

Acompanhe se os fundos Bitcoin começam a migrar para outros ativos (como ETH, L1, moedas MEME, etc.), e avalie se o mercado geral está entrando em uma fase de rotação de alto risco.

Uso: Prever a loucura das altcoins e os riscos potenciais nas fases posteriores de um mercado em alta.

Indicadores Comuns:

25) Índice da Temporada de Altcoins

O Índice da Temporada de Altcoins é usado principalmente para medir o desempenho de mercado das criptomoedas não relacionadas ao Bitcoin (altcoins) e se elas superam o Bitcoin durante um período específico. O índice é atualizado diariamente.

Base de cálculo:

- Desempenho relativo das altcoins em relação ao Bitcoin: Se 80% das 50 principais moedas nos últimos 90 dias superarem o Bitcoin (excluindo stablecoins). (Confirmado pelo autor e equipe técnica da Coinglass)

- Dominância do Mercado BTC: A participação da capitalização de mercado do Bitcoin em todo o mercado de criptomoedas.

- Volume de negociação e volatilidade do BTC/Altcoin: Se o volume de negociação e os preços das altcoins aumentarem significativamente enquanto o Bitcoin permanece relativamente estável, isso poderia sinalizar o início de uma temporada de altcoins.

- Sentimento da comunidade e opinião pública aquecem.

Utilização:

- Para determinar se o mercado entrou na "Época das Altcoins."

- Como referência para rotação de capital e mudanças na estrutura de mercado.

- Para ajudar os investidores na alocação de ativos e gestão de risco.

Interpretação:

- Índice ≥ 75: Claramente entrando na Temporada de Altcoins, com significativo influxo de capital para altcoins, frequentemente observado no final de um mercado em alta, potencialmente sinalizando um topo.

- Índice ≤ 25: O capital de mercado continua concentrado no Bitcoin, com altcoins subdesempenhando, indicando que a Temporada de Altcoin ainda não chegou.

Análise:

A referência do topo do mercado em alta é ≥ 75. O valor atual é 20, indicando que as altcoins estão significativamente a subperformar o Bitcoin, e o mercado continua dominado pelo Bitcoin. As altcoins ainda não assumiram a liderança do Bitcoin, sugerindo que o mercado em alta ainda não entrou na fase de “frenesi final”. Do ponto de vista da rotação e distribuição de capital, o risco de um topo de mercado ainda não é aparente, mas a atenção deve ser dada à rapidez com que este índice sobe.

Conclusão

Das sete categorias e 25 sinais de topo do mercado em alta resumidos neste artigo, é claro que, embora o mercado esteja na fase média a tardia do mercado em alta do Bitcoin, ainda não houve superaquecimento sistemático ou formação de bolhas.

Se começar a sentir que o mercado está a ficar demasiado agitado, não precisa de liquidar todas as posições imediatamente. Em vez disso, pode adotar uma abordagem faseada:

- Comece a obter lucros gradualmente.

- Ajuste a exposição ao risco e a alocação de ativos, reduzindo a alavancagem e evitando tokens impulsionados pelo FOMO.

- Aumente a flexibilidade dos seus fundos.

- Monitorize alterações em vários indicadores simultaneamente.

Como mencionado no início, não é aconselhável depender apenas de um único indicador. Se vários indicadores se alinharem, a fiabilidade do sinal de topo de mercado será maior.

Finalmente, estes indicadores são fornecidos apenas para referência e não devem ser considerados conselhos de investimento ou ferramentas preditivas absolutas. A verdadeira sabedoria de investimento reside em compreender os ciclos de mercado, gerir o risco e proteger os lucros no momento certo. Vamos abordar o mercado de criptomoedas, cheio de oportunidades e desafios, com racionalidade e paciência.

Artigos relacionados

Como fazer a sua própria pesquisa (DYOR)?

Como Aposta ETH

O que é Análise Técnica?

O que é a Análise Fundamental?

Utilização de Bitcoin (BTC) em El Salvador - Análise do Estado Atual