Multicoin Capital: Por que somos otimistas em relação à Ethena no longo prazo?

O nosso Multicoin Liquidity Fund investiu em ENA, o token nativo do protocolo Ethena. A Ethena é a principal emissora do dólar sintético USDe.

No nosso artigo “O Endgame das Stablecoins”, destacamos que as stablecoins representam o maior mercado potencial no universo cripto, sendo o rendimento o desafio final. Apesar do nosso foco em “stablecoins que geram rendimento” ter-se mostrado correto, subestimamos a dimensão do mercado dos dólares sintéticos.

Classificamos as stablecoins em duas grandes categorias:

- Com compartilhamento de rendimento

- Sem compartilhamento de rendimento

As stablecoins com compartilhamento de rendimento podem, por sua vez, ser divididas em:

- Totalmente colateralizadas 1:1 por ativos de tesouraria suportados por governos

- Dólares sintéticos

Os dólares sintéticos não estão totalmente colateralizados por ativos de tesouraria governamentais. Ao invés disso, geram rendimento e mantêm estabilidade executando estratégias de mercado neutro nos mercados financeiros.

A Ethena é um protocolo descentralizado e o maior operador do dólar sintético USDe.

A Ethena oferece uma alternativa estável às stablecoins tradicionais como USDC e USDT, cujas reservas geralmente beneficiam de rendimentos de títulos do Tesouro dos EUA de curto prazo. As reservas do USDe da Ethena, porém, geram rendimento e visam estabilidade através de uma das maiores estratégias da finança tradicional: o basis trading.

O basis trading em futuros de títulos do Tesouro dos EUA é, por si só, um mercado de centenas de bilhões, senão de trilhões, de dólares. Os hedge funds capazes de executar basis trades em grande escala restringem o acesso a investidores qualificados e instituições. A tecnologia cripto está reinventando a finança desde a base, permitindo que todos tenham acesso a essas oportunidades através da tokenização.

Visualizamos um dólar sintético suportado por basis trading há vários anos. Em 2021, publicamos um artigo destacando essa oportunidade e anunciamos nosso investimento no UXD Protocol, o primeiro token totalmente colateralizado por basis trades.

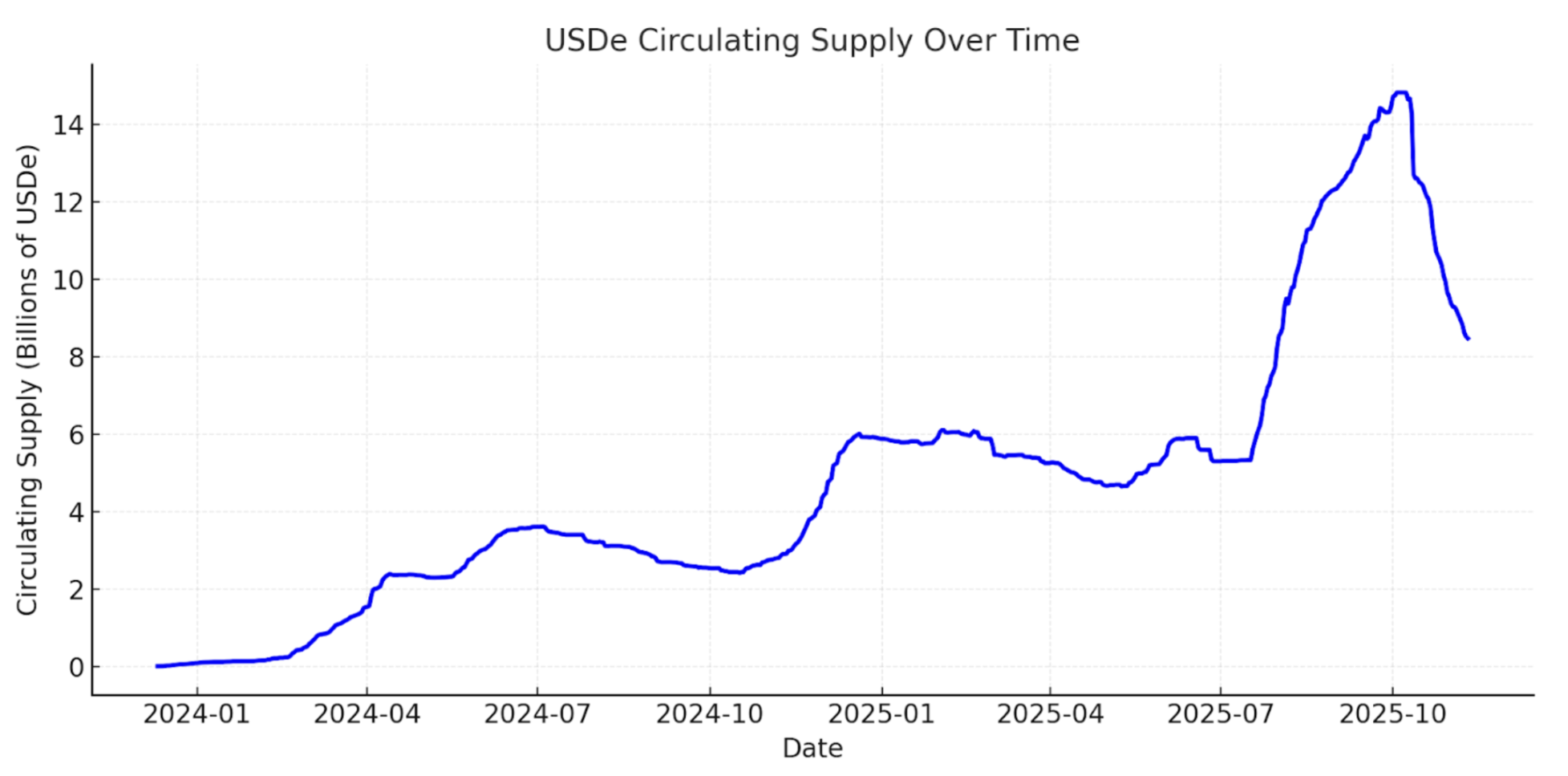

Apesar de o UXD Protocol ter sido visionário, acreditamos que o fundador e CEO da Ethena Labs, Guy Young, materializou essa visão de forma excepcional. Atualmente, a Ethena é o maior dólar sintético, tendo atingido uma circulação de 15 bilhões de dólares nos dois anos seguintes ao lançamento, recuando depois para cerca de 8 bilhões de dólares após o reset do mercado em 10 de outubro. É o terceiro maior dólar digital, superado apenas pelo USDC e USDT.

Circulação do USDe ao Longo do Tempo - DefiLlama

Vetores Estruturais para Dólares Sintéticos

A Ethena posiciona-se na intersecção de três grandes tendências que estão transformando as finanças modernas: stablecoins, perpetualização e tokenização.

Stablecoins

Mais de 300 bilhões de dólares em stablecoins circulam atualmente, e prevê-se que esse número atinja os trilhões na próxima década. Durante quase dez anos, USDT e USDC dominaram o mercado, representando em conjunto mais de 80% da oferta total. Nenhuma dessas stablecoins compartilha rendimento diretamente com os titulares, mas acreditamos que, progressivamente, o compartilhamento de rendimento com o usuário se tornará o novo padrão.

Na nossa perspectiva, as stablecoins competem e se diferenciam em três fatores fundamentais: distribuição, liquidez e rendimento.

A Tether construiu uma base de liquidez excepcional e uma rede global para o USDT. É o principal ativo de referência nas negociações cripto e o canal mais utilizado pelos mercados emergentes para acessar o dólar digital.

Já a Circle optou por uma estratégia de distribuição com parcerias econômicas junto de players como a Coinbase. Se por um lado isso impulsionou o crescimento, por outro pressionou as margens de lucro da Circle. Com a adoção cripto acelerando, esperamos que mais empresas com forte capacidade de distribuição nos setores financeiro e tecnológico venham a emitir suas próprias stablecoins, tornando ainda mais popularizado o segmento de stablecoins colateralizadas por tesouraria.

Para quem entra de novo nesse setor, oferecer yields superiores tem sido sempre a principal forma de se evidenciar no universo do dólar digital. Nos últimos anos, a narrativa das stablecoins que geram rendimento ganhou força. No entanto, as stablecoins colateralizadas por tesouraria não conseguiram entregar yields suficientemente altos para impulsionar a adoção relevante em cripto, já que o custo de oportunidade do capital cripto tem sido historicamente superior ao yield dos títulos do Tesouro dos EUA.

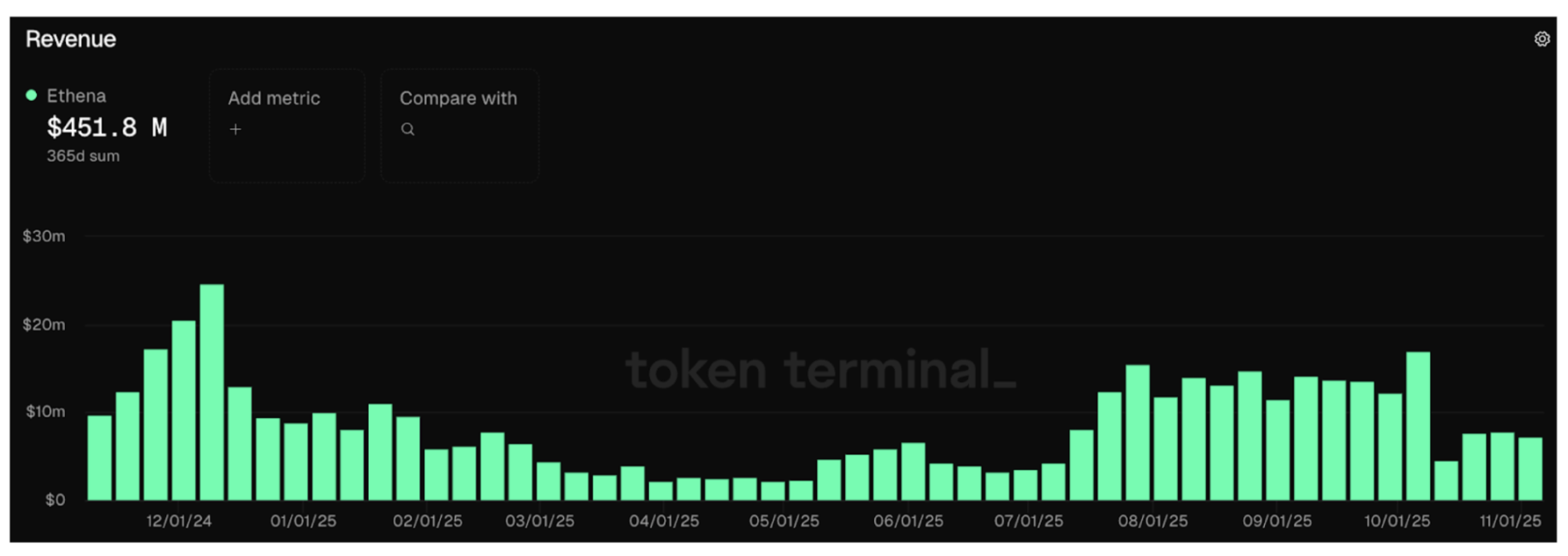

Entre os novos players, a Ethena destaca-se como o único projeto que atingiu distribuição e liquidez significativas, sobretudo graças ao seu yield superior. Analisando a performance do preço do sUSDe desde o lançamento, estimamos que o seu yield anualizado ultrapassa ligeiramente os 10%—mais do dobro das stablecoins colateralizadas por tesouraria. Isso é possível devido ao basis trading, que monetiza a procura de alavancagem no mercado. Desde o lançamento, o protocolo gerou perto de 600 milhões de dólares em receitas, com mais de 450 milhões obtidos apenas nos últimos doze meses.

Ethena Token Terminal

Acreditamos que a verdadeira evidência de adoção de dólares sintéticos está na aceitação como garantia nas principais exchanges. A Ethena destacou-se ao conseguir integrar o USDe como garantia principal em exchanges centralizadas líderes como Binance e Bybit—um dos motores do seu crescimento acelerado.

A estratégia da Ethena distingue-se também pela sua ligeira correlação negativa com a taxa dos Fed Funds. Ao contrário das stablecoins colateralizadas por tesouraria, a Ethena tende a se beneficiar da queda das taxas, já que taxas mais baixas estimulam a atividade econômica, aumentam a procura de alavancagem, impulsionam taxas de financiamento mais elevadas e reforçam os yields do basis trading que sustentam a Ethena. Assistimos a essa dinâmica em 2021, quando as taxas de financiamento superaram os yields do Tesouro em mais de 10%.

Naturalmente, à medida que o universo cripto e os mercados tradicionais convergem, mais capital será canalizado para basis trades, reduzindo o spread entre taxas de financiamento e Fed Funds, mas esse processo será gradual.

Yield do Tesouro vs. Taxa de Financiamento

O JPMorgan prevê que as stablecoins com yield possam representar até 50% do mercado nos próximos anos. Com a expectativa do mercado total de stablecoins disparando para valores na ordem dos trilhões, acreditamos que a Ethena está bem posicionada para ser um dos protagonistas dessa transição.

Perpetualização

Os futuros perpétuos encontraram aderência com o mercado cripto. No segmento de ativos cripto avaliado em 4 trilhões de dólares, os contratos perpétuos movimentam volumes diários superiores a 100 bilhões de dólares, com o open interest total em CEXs e DEXs acima de 100 bilhões de dólares. Os perpétuos permitem aos investidores acessar facilmente exposição alavancada ao movimento de preço dos ativos subjacentes. Acreditamos que mais classes de ativos vão adotar os perpétuos ao longo do tempo—tendência que denominamos “perpetualização”.

Uma questão recorrente sobre a Ethena diz respeito à dimensão do seu mercado endereçável, visto que sua estratégia é limitada pelo open interest do mercado de perpétuos. Embora seja um constrangimento a curto prazo, consideramos que subestima o potencial de médio e longo prazo.

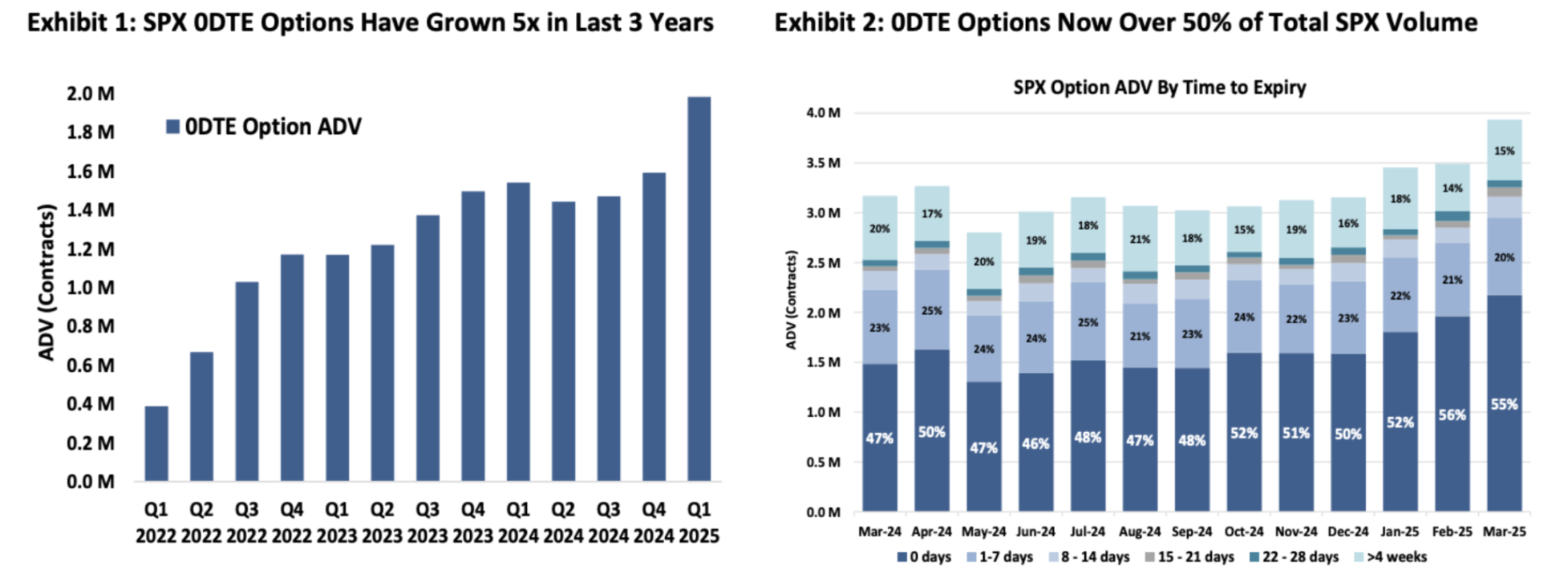

Perpétuos sobre Ações Tokenizadas

O mercado acionário mundial está avaliado em cerca de 100 trilhões de dólares, quase 25 vezes o mercado cripto. Só o mercado acionário norte-americano vale aproximadamente 60 trilhões de dólares. Tal como no cripto, os investidores em ações têm forte apetite por alavancagem. Isso observa-se no crescimento explosivo das opções 0DTE (zero-day-to-expiry), que já representam mais de 50% do volume de opções SPX—essencialmente negociadas por investidores de varejo. É evidente que o varejo procura exposição alavancada às oscilações de preço, procura essa que os perpétuos sobre ações tokenizadas podem servir diretamente.

Opções SPX ODTE

Para a maioria dos investidores, os perpétuos são mais intuitivos do que as opções. Um produto que assegure exposição 5x a um ativo subjacente é mais fácil de compreender do que o Theta, Vega e Delta das opções, que exigem profundo domínio dos modelos de pricing. Não prevemos que os perpétuos substituam o mercado de opções 0DTE, mas podem capturar uma parcela relevante.

Nota do tradutor: Em opções, Delta mede a sensibilidade ao preço do ativo subjacente; Theta reflete a erosão temporal; Vega corresponde à sensibilidade à volatilidade.

À medida que as ações são tokenizadas, os perpétuos sobre esses ativos criam uma oportunidade exponencial para a Ethena. Isso posiciona a Ethena como provedora de liquidez fundamental para novos mercados, beneficiando tanto CEXs quanto DEXs—e, potencialmente, permitindo-lhe capturar esse valor internamente ao criar uma DEX de perpétuos sobre ações sob marca própria. Dada a dimensão do mercado acionário, esses desenvolvimentos podem multiplicar a capacidade de basis trading.

Integração Fintech com DEXs de Perpétuos Descentralizados Cria Novos Canais de Distribuição

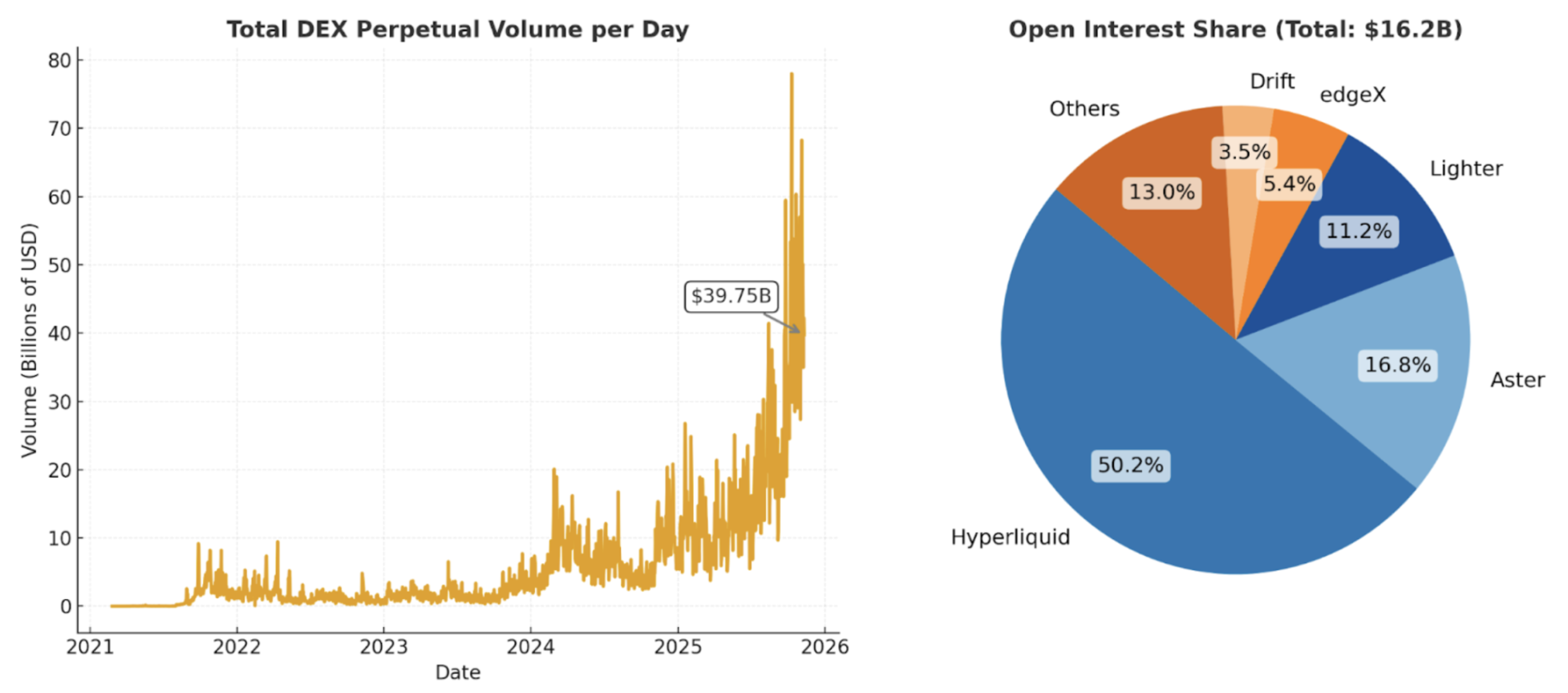

Quando abordamos pela primeira vez os dólares digitais descentralizados suportados por basis trade, as exchanges descentralizadas de derivativos eram incipientes, a liquidez era limitada e não estavam preparadas para adoção em massa. Desde então, as stablecoins atingiram adoção generalizada e blockchains de elevada capacidade e baixas taxas provaram seu valor. Atualmente, plataformas como a Hyperliquid facilitam cerca de 40 bilhões de dólares em volume diário de negociação de perpétuos descentralizados, com 15 bilhões de dólares em open interest.

Volume Diário de Perpétuos em DEXs

À medida que a regulação cripto se torna mais favorável, espera-se que as fintechs a nível global adotem cada vez mais o cripto. Players como a Robinhood e a Coinbase evoluíram para “exchanges tudo-em-um”. Muitas já integraram middleware DeFi para suportar trading spot de ativos de long tail não listados nas suas plataformas.

Hoje, a maioria dos usuários não nativos do cripto só acessa um leque restrito de ativos cripto, e tipicamente apenas em mercados spot. Consideramos que esse grupo representa uma demanda reprimida relevante por alavancagem. Com a popularização dos DEXs de perpétuos, é natural que as fintechs integrem esses produtos diretamente.

Por exemplo, a Phantom integrou recentemente a DEX descentralizada de perpétuos Hyperliquid, permitindo que usuários negociem perpétuos diretamente de suas wallets Phantom. Essa integração já gerou cerca de 30 milhões de dólares de receitas adicionais anualizadas. Qualquer fundador de fintech ao observar esse caso irá querer replicá-lo. Recentemente, a Robinhood anunciou investimento na DEX de perpétuos descentralizada Lighter.

Acreditamos que a adoção fintech dos perpétuos cripto irá criar um novo canal de distribuição para esses produtos, aumentando volumes, open interest e expandindo a capacidade e escalabilidade dos basis trades que suportam a Ethena.

Tokenização

O principal trunfo do cripto é permitir que qualquer pessoa emita e negocie tokens com facilidade. Os tokens podem representar qualquer ativo—stablecoins, tokens L1, meme coins ou até estratégias tokenizadas.

No universo financeiro tradicional, o paralelo mais próximo é o ETF. Atualmente, existem mais ETFs nos EUA do que ações listadas individualmente. Os ETFs agregam estratégias complexas em um único ticker negociável, permitindo aos investidores comprar, vender ou manter sem preocupações de execução ou rebalanceamento. Toda a complexidade operacional cabe ao emissor do ETF. Não surpreende que a BlackRock, o maior fornecedor mundial de ETFs, esteja totalmente comprometida com a tokenização.

A tokenização ultrapassa os ETFs ao permitir que ativos sejam detidos e negociados de forma mais rápida, econômica e em qualquer dimensão, melhorando a distribuição e a eficiência do capital. Qualquer pessoa com acesso à internet pode comprar, vender, enviar ou receber tokens instantaneamente, ou até utilizá-los como garantia para desbloquear liquidez adicional. Antecipamos um futuro em que fintechs em todo o mundo distribuirão estratégias tokenizadas em escala, entregando produtos institucionais diretamente ao consumidor global.

A Ethena começou por tokenizar basis trades, mas nada a impede de diversificar suas fontes de yield ao longo do tempo. De fato, já iniciou esse processo. Quando os basis trades geram retornos mais baixos ou negativos, a Ethena pode alocar parte do seu colateral para outro produto do seu ecossistema—USDtb, uma stablecoin garantida pelo fundo tokenizado de Tesouraria da BlackRock, o BUIDL—para manter a estabilidade e otimizar retornos.

Por que Investir em ENA

Apesar de termos apresentado o motivo otimista de longo prazo para a Ethena, compreender a equipe e as características do protocolo—em particular a gestão de risco, a captura de valor e o potencial de crescimento futuro—é igualmente fundamental.

Equipe

“Me demiti poucos dias após o colapso da Luna para fundar a Ethena, e formei a equipe alguns meses depois do evento FTX”, afirma o fundador da Ethena, Guy Young.

Pela nossa experiência, Guy é um dos pensadores mais sagazes e estratégicos do DeFi, trazendo know-how da Cerberus Capital Investment para um mercado cripto em rápida financeirização.

O sucesso do Guy é suportado por uma equipe enxuta e experiente de cerca de 25 operadores. Entre os membros-chave estão o CTO Alex Nimmo, ex-funcionário da BitMEX que ajudou a construir os futuros perpétuos como maior instrumento financeiro do cripto, e o COO Elliot Parker, que passou pela Paradigm Markets e Deribit. As ligações do Elliot com market makers e exchanges impulsionaram as integrações da Ethena com contrapartes estratégicas.

Os resultados são inequívocos. Em menos de dois anos, a Ethena tornou-se o maior dólar sintético. Durante esse período, a equipe agiu rapidamente, integrou-se com as melhores exchanges centralizadas e construiu canais de hedge que a maior parte dos projetos demora anos a estabelecer. O USDe já é aceito como garantia em plataformas de referência como a Binance e a Bybit. Muitas dessas exchanges são também investidoras da Ethena, o que demonstra o forte alinhamento estratégico entre o protocolo e os principais players cripto globais.

Gestão de Risco

Meus parceiros Spencer e Kyle escreveram em 2021: “Os Protocolos DeFi não capturam valor, as DAOs gerem risco.” A ideia central: protocolos DeFi que não gerem risco mas tentam cobrar acabam copiados—há sempre um fork grátis. Por oposição, protocolos que gerem risco de forma estrutural precisam de cobrar taxas, caso contrário ninguém suporta o sistema.

A Ethena ilustra na perfeição este princípio. O protocolo demonstrou uma gestão de risco robusta, tendo ultrapassado com sucesso dois grandes eventos de stress este ano—o que reforçou sua credibilidade, resiliência e confiança de marca no ecossistema cripto.

Hack da Bybit: O Maior Hack Cripto até à Data

O hack de 1,4 bilhões de dólares à hot wallet da Bybit em 21 de fevereiro de 2025 foi um teste real ao modelo de contrapartes de exchange da Ethena. Isso gerou grandes saques de usuários na Bybit, mas a estratégia da Ethena permaneceu intacta.

Com hedges e colateral diversificados entre plataformas e guardados em custódia off-exchange, a Ethena manteve operações normais. Fundamentalmente, não se perdeu colateral Ethena, nem os fluxos de mint ou resgate foram interrompidos pelo incidente Bybit.

Venda de 10 de Outubro: A Maior Liquidação Cripto Num Só Dia

No dia 10 de outubro de 2025, o mercado cripto sofreu um forte deleverage, com cerca de 20 bilhões de dólares em posições liquidadas e o open interest colapsando nas principais CEXs e DEXs. Durante a cascata, devido à arquitetura do oráculo da Binance, o USDe negociou momentaneamente a 0,65 dólar na Binance, gerando críticas. No entanto, o USDe manteve quase paridade em plataformas on-chain mais líquidas, como a Curve (ver gráfico abaixo), e os resgates prosseguiram com normalidade—demonstrando que se tratou de um problema localizado e não de um descolamento sistêmico. O post do Guy no X explica bem o evento de 10 de outubro.

USDe (Curve) vs. USDC (Binance)

Em ambos os cenários, a equipe Ethena comunicou com transparência e não houve perdas de fundos de usuários. O protocolo continuou operacional, processando resgates de nove dígitos em poucas horas—tudo comprovável on-chain. Esses episódios testam a disciplina de risco de qualquer protocolo. Gerir stress em escala com sucesso não só reforça a confiança e credibilidade, como constrói valor de marca e defensibilidade—criando uma barreira competitiva forte para protocolos DeFi como a Ethena.

É esperado que a Ethena enfrente novos testes de stress nos próximos anos. Não sugerimos que o risco esteja ausente ou eliminado—mas a Ethena demonstrou elevada resiliência perante alguns dos maiores eventos de stress do universo cripto.

Captura de Valor

Acreditamos que a Ethena pode cobrar taxas superiores a stablecoins como a USDC. Ao contrário da USDC, a Ethena gere ativamente o risco de mercado, compartilha yields mais elevados com usuários na maioria dos casos e pode apresentar correlação negativa com as taxas a curto e médio prazo—fatores que reforçam a capacidade de captura de valor a longo prazo.

Atualmente, o token ENA funciona sobretudo como token de governança, mas existe um caminho claro para que venha a capturar valor. A Ethena gerou cerca de 450 milhões de dólares em receitas no último ano, nenhum dos quais flui atualmente para os titulares de ENA.

Uma proposta de fee switch apresentada em novembro de 2024 define marcos necessários antes de valor poder fluir para os titulares de ENA. Todos esses marcos foram realizados antes do evento de 10 de outubro. O único critério em falta é a oferta circulante do USDe, que deverá superar os 10 bilhões de dólares antes da ativação. O comitê de risco e a comunidade estão neste momento revisando os detalhes de implementação do fee switch.

Consideramos que esses avanços deverão ser bem recebidos pelos mercados públicos, já que reforçam a governança da Ethena, sua base de holders de longo prazo e reduzem a pressão vendedora sobre o token.

Potencial de Crescimento de Longo Prazo

A Ethena está já entre os protocolos mais rentáveis do universo cripto.

A Ethena capitaliza sua liderança para lançar novos produtos na área da emissão de stablecoins e expertise em exchanges perpétuas cripto. Entre os destaques:

- Ethena Whitelabel: solução de stablecoin-as-a-service, desenvolvendo stablecoins para redes líderes e aplicações. Já lançado via SUIG em parceria com megaETH, Jupiter, Sui e outros.

- HyENA e Ethereal: duas DEXs perpétuas de terceiros baseadas em colateral USDe, promovendo a adoção do USDe e devolvendo taxas de negociação ao ecossistema Ethena. Ambas são externas mas aportam valor direto à Ethena.

Essas novas linhas de produto podem reforçar ainda mais a liderança da Ethena em dólares sintéticos.

Para todos os novos produtos desenvolvidos sobre a Ethena, o protocolo deverá se beneficiar dos ganhos econômicos dessas iniciativas, reforçando seu já sólido fluxo de receitas.

Porque Mantemos Perspectiva Otimista de Longo Prazo sobre a Ethena

A Ethena conquistou um nicho único no mercado de stablecoins, tradicionalmente dominado pela Tether e Circle, tornando-se a referência no segmento dos dólares sintéticos.

Com o avanço das stablecoins, a tokenização de ativos tradicionais e o crescimento das DEXs perpétuas, acreditamos que a Ethena está em uma posição singular para capitalizar, já que a demanda global por alavancagem se traduz em yields atrativos e acessíveis para usuários e fintechs em todo o mundo.

A gestão de risco robusta do protocolo provou-se em situações de stress real, mantendo a entrega e consolidando confiança junto de usuários e parceiros.

A longo prazo, a Ethena poderá alavancar sua escala, marca e infraestrutura para diversificar produtos, receitas e reforçar a resiliência a choques de mercado.

Como emissora do dólar sintético que mais cresce no segmento de stablecoins com yield, a Ethena está bem posicionada para incubar novas linhas de negócio, potencializando ainda mais o crescimento do seu negócio de exchanges e rampas fiat-cripto, aumentando simultaneamente a oferta do USDe.

O potencial pela frente é substancial e, enquanto holders de longo prazo do token ENA, estamos confiantes.

Divulgação:

- Este artigo é uma reprodução de [Foresight News], com direitos de autor pertencentes ao autor original [Vishal Kankani, Multicoin Capital]. Caso tenha objeções à reprodução, contate a equipe Gate Learn, que procederá em conformidade com o regulamento aplicável.

- Aviso legal: As opiniões e pontos de vista expressos neste artigo são da exclusiva responsabilidade do autor e não constituem recomendação de investimento.

- As versões deste artigo em outros idiomas são traduzidas pela equipe Gate Learn. Não copie, distribua ou plagie o artigo traduzido sem referência a Gate.

Artigos Relacionados

O que é o PolygonScan e como você pode usá-lo? (Atualização 2025)

O que é Bitcoin?

O que é EtherVista, o autoproclamado "Novo Padrão para DEX"?

O que é Tronscan e como você pode usá-lo em 2025?

O que é Neiro? Tudo o que você precisa saber sobre NEIROETH em 2025