Layer 1s para Liderar o Mercado: L-1s fundamentados em stablecoins impulsionam a transformação do mercado de fintech

Introdução

Em menos de 12 anos, as stablecoins deixaram de ser uma experiência cripto de nicho para se tornar uma classe de ativos superior a US$ 280 bilhões, com crescimento acelerado observado até setembro de 2025. Essa ascensão se deve não só à demanda crescente, mas também ao aumento da clareza regulatória, com a recente aprovação do GENIUS Act nos Estados Unidos e da MiCA na União Europeia. Atualmente, as stablecoins são reconhecidas por governos centrais ocidentais como componentes legítimos do novo sistema financeiro. Curiosamente, as empresas emissoras de stablecoins não são apenas “estáveis”; elas são altamente lucrativas. No cenário de juros elevados nos EUA, a Circle, emissora do USDC, registrou receita de US$ 658 milhões no segundo trimestre de 2025, majoritariamente oriunda dos juros sobre reservas. A empresa tornou-se lucrativa em 2023, com lucro líquido de US$ 271 milhões.

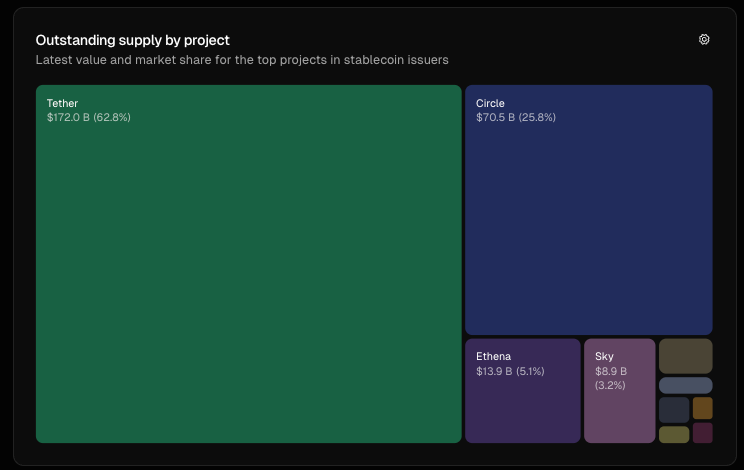

Fonte: tokenterminal.com, Oferta circulante atual de stablecoins

Essa lucratividade atraiu novos concorrentes. Da USDe algorítmica da Ethena à USDS da Sky, diferentes emissores despontam para desafiar o domínio de Circle e Tether. Com essa mudança de cenário, os líderes Circle e Tether estão migrando para o desenvolvimento de suas próprias infraestruturas Layer 1 (L-1), com foco em controlar as infraestruturas financeiras do futuro. Essas novas infraestruturas financeiras são projetadas para ampliar vantagens competitivas, capturar mais taxas e remodelar a movimentação do dinheiro programável pela internet.

A grande questão é: será que gigantes como Circle e Tether conseguirão manter sua liderança diante de disruptores como a Tempo (entrante focada em ativos não estáveis)?

Por que Layer 1? Contexto e diferenciais

Na essência, uma blockchain L-1 é o protocolo base que sustenta todo o ecossistema — processando transações, liquidações, consenso e segurança. Para o público técnico, pode ser comparada ao sistema operacional (SO) do universo cripto (exemplo: Ethereum ou Solana), sobre o qual todas as aplicações são construídas.

Para emissores de stablecoins, investir em L-1 significa integração vertical. Ao invés de depender de blockchains de terceiros (Ethereum, Solana, Tron) ou de soluções L-2, essas empresas avançam com a construção de suas próprias infraestruturas para maximizar valor, ampliar controle e adequar-se à regulamentação.

Para entender a corrida pelo domínio, analisemos como Circle, Tether e Stripe estruturam suas L-1s, mantendo semelhanças essenciais, mas traçando caminhos distintos. Entre as similaridades, destacam-se:

- Utilização da stablecoin própria como moeda nativa, eliminando a exigência de ETH ou SOL para taxas de gás. Por exemplo, as taxas na Arc da Circle são pagas em USDC; em soluções como Plasma, nem há cobrança de taxas.

- Alto desempenho e liquidação rápida: cada Layer 1 promete finalização em menos de um segundo, com milhares de TPS — da Plasma (mais de 1 mil) até a Tempo da Stripe (acima de 100 mil transações por segundo).

- Privacidade opt-in e ambientes regulados: tratam-se de ecossistemas cripto curados, com privacidade reforçada e conformidade, ainda que mais centralizados.

- Compatibilidade com EVM, permitindo que desenvolvedores utilizem padrões familiares de desenvolvimento.

Diferenciais principais:

- A Arc, da Circle, foi desenhada para adoção varejista e institucional. O motor de câmbio proprietário (Malachite) favorece transações nos mercados de capitais e pagamentos, podendo posicionar a Arc como a principal infraestrutura cripto para Wall Street.

- Stable e Plasma, da Tether, priorizam acessibilidade e oferecem taxas zero, tornando as operações simples e fluidas para varejo e usuários P2P.

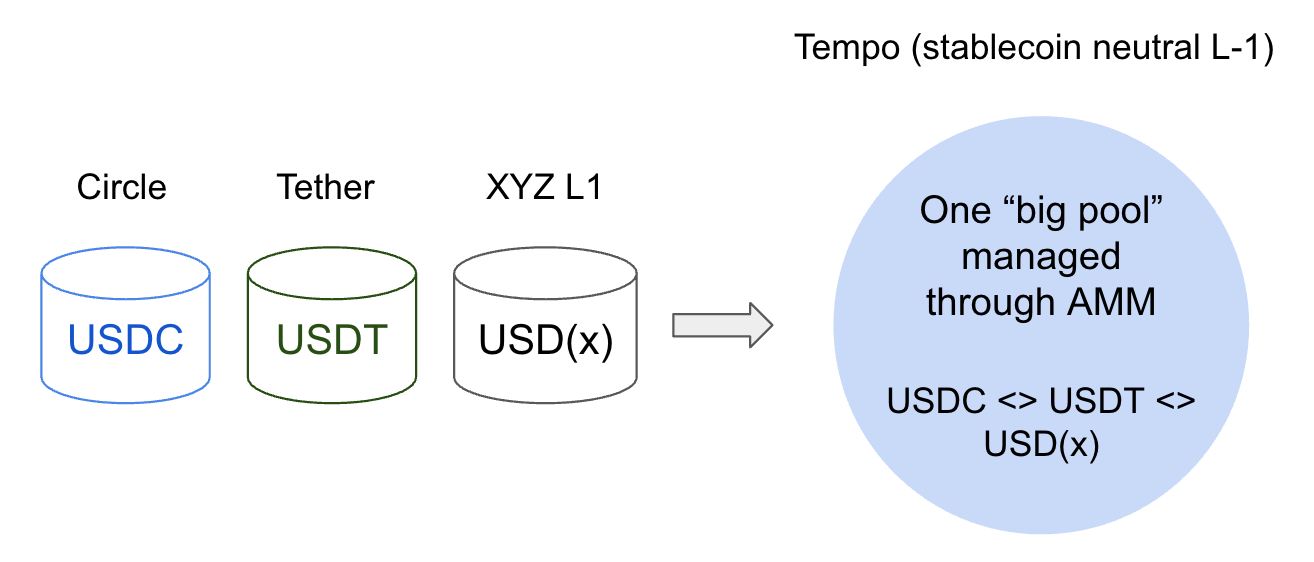

- Tempo, da Stripe, opta por ser neutra em stablecoins, atraindo desenvolvedores que buscam flexibilidade e usuários sem preferência por tokens USD, já que a plataforma conta com AMM interno para diferentes ativos USD.

Tendências na adoção de L-1

Identifico três tendências marcantes:

Tendência #1: Integração do TradFi — Confiança e Regulamentação

Para emissores de stablecoins, lançar uma L-1 própria é uma estratégia para conquistar confiança. Ao assumir controle sobre a infraestrutura, sem depender exclusivamente de Ethereum, Solana ou Tron, Circle e Tether conseguem fornecer caminhos prontos para conformidade regulatória conforme o GENIUS Act (EUA) e MiCA (UE).

A Circle já posiciona o USDC como produto regulado, exigindo frameworks KYC (Conheça Seu Cliente) e AML (Prevenção à Lavagem de Dinheiro) para entidades responsáveis por resgates de USDC para USD. A Arc, nova Layer 1 anunciada, amplia essa proposta com transparência auditável combinada a funções de privacidade, tornando-se sólida candidata à adesão institucional. Tether segue estratégia semelhante com as redes Stable e Plasma, buscando ser a infraestrutura de bancos, corretoras e gestores de ativos.

A oportunidade central está no mercado de câmbio (FX). Utilizando a Arc, com liquidação subsegundo, mais de 1 mil TPS e funcionalidades de câmbio, bancos e formadores de mercado podem liquidar operações FX instantaneamente. Isso abre portas para acessar o mercado diário de FX de US$ 7 trilhões, criando efeitos de rede poderosos. Stablecoins como USDC e EURC podem liderar como ativos de liquidação nativos, fidelizando desenvolvedores ao ecossistema. Também surge a possibilidade de aplicativos DeFi institucionais com sistemas RFQ, aproveitando smart contracts para reduzir riscos e garantir agilidade na liquidação.

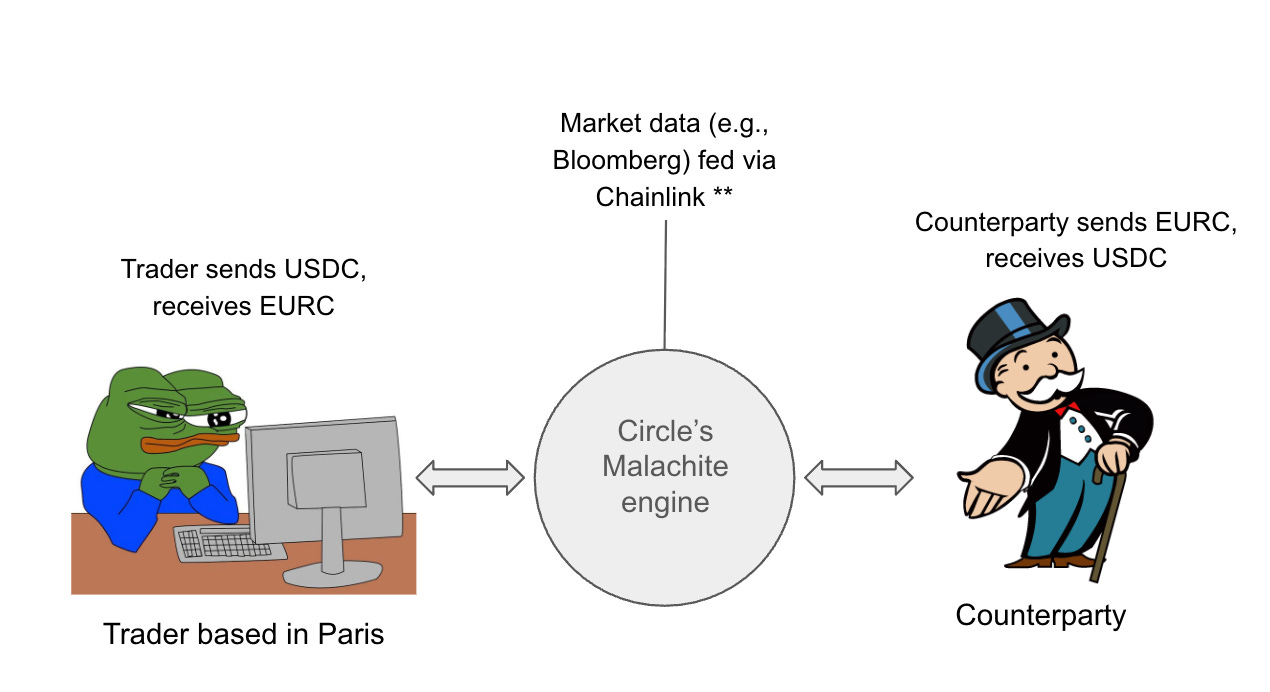

Este cenário considera um oráculo Chainlink como exemplo ilustrativo.

Diagrama que mostra o fluxo de operações de um trader operando pela L-1 da Circle

Imagine um trader de FX em Paris fazendo troca de US$ 10 milhões de USD para EUR usando pares USDC/EURC diretamente na Arc, via Malachite. Usando um oráculo Chainlink, as taxas em tempo real (ex: 1 USD = 0,85 EUR) são consultadas e a troca de US$ 10 milhões em USDC para EURC ocorre em menos de um segundo, reduzindo a liquidação FX tradicional de T+2 para T+0.

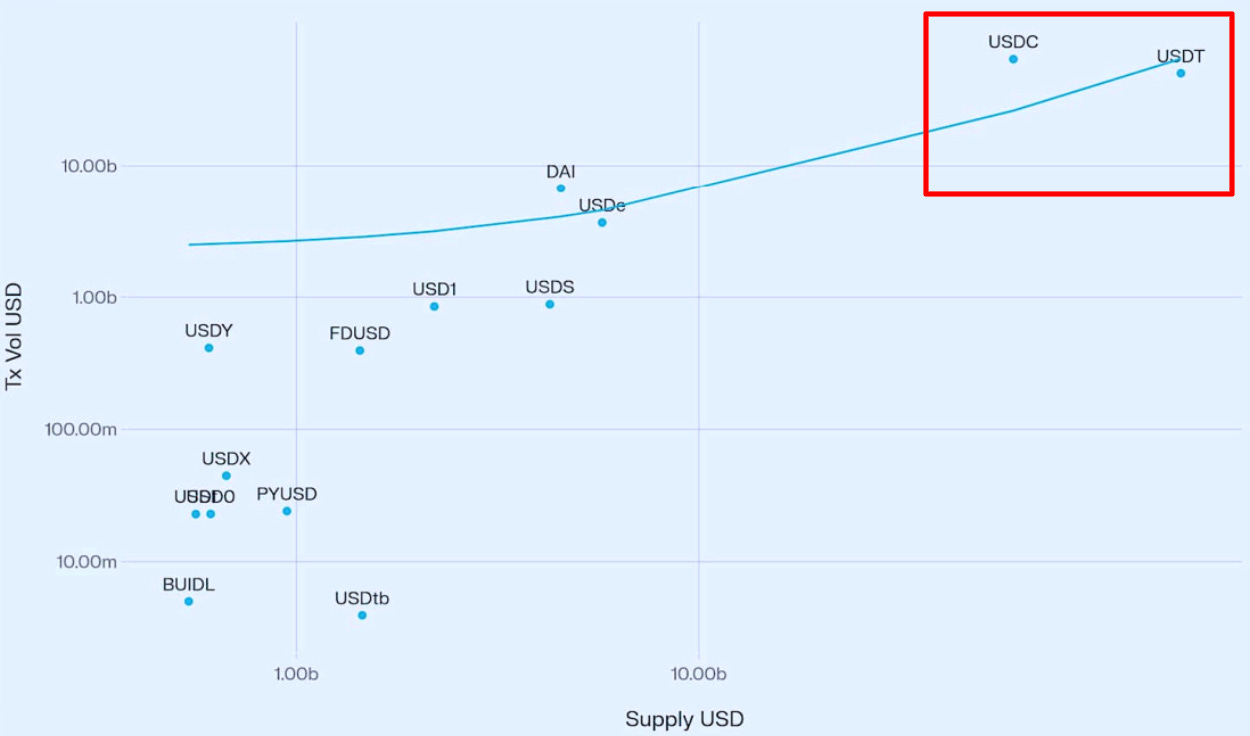

Fonte: Stablecoin Growth and Market Dynamics, Vedang Ratan Vatsa

Pesquisas confirmam esse caminho. Conforme Vedang Ratan Vatsa, uma oferta maior de stablecoins está fortemente relacionada ao aumento de volume de transações, indicando liquidez mais profunda e maior adoção. Como maiores emissores do mundo, Tether e Circle tendem a liderar essa captação institucional.

Mas há desafios sérios na integração do TradFi à infraestrutura blockchain. É preciso coordenar reguladores, bancos centrais e legislações locais — um processo que pode se arrastar por anos. A emissão de stablecoins para moedas variadas (como um token XYZ para ativos emergentes) dificulta ainda mais, com adesão baixa em mercados em desenvolvimento. Mesmo superando essas barreiras, bancos e formadores de mercado podem hesitar diante da migração de sistemas críticos e do aumento de custos, pois nem todas as moedas estão no ambiente on-chain, o que força a manutenção de sistemas paralelos. Com múltiplos emissores — Circle, Tether, Stripe e bancos lançando blockchains próprias — cresce o risco de fragmentação da liquidez, dificultando que uma infraestrutura alcance escala e liquidez para dominar o mercado global de FX de US$ 7 trilhões diários.

Tendência #2 — As redes de stablecoin ameaçam as antigas infraestruturas de pagamento?

Ao atraírem o setor financeiro tradicional com possibilidades programáveis, as Layer 1 podem desestabilizar gigantes como Mastercard, Visa e PayPal, oferecendo liquidação instantânea e baixo custo para uma série de aplicações descentralizadas. Diferente dos sistemas fechados, essas infraestruturas são abertas e programáveis, oferecendo às fintechs infraestrutura flexível, como uma nuvem pública (AWS) em vez de servidores próprios de pagamentos. Isso viabiliza soluções de remessas internacionais, pagamentos automatizados com IA e ativos tokenizados — tudo com taxas baixíssimas e liquidação em segundos.

Por exemplo, um desenvolvedor pode lançar um aplicativo descentralizado (dApp) de pagamentos em uma cadeia de stablecoin para liquidação instantânea. Comerciantes e consumidores aproveitam transações rápidas e baratas, enquanto Layer 1 como Circle, Tether e Tempo se tornam infraestrutura indispensável. A diferença central é a eliminação dos intermediários, como Visa e Mastercard, permitindo maior apropriação de valor por desenvolvedores e usuários.

Contudo, os riscos existem. Quanto mais emissores e empresas de pagamentos lançarem suas Layer 1, maior o risco de fragmentação. Comerciantes podem lidar com múltiplos tokens USD em diferentes redes, sem interoperabilidade fácil. O Cross-Chain Transfer Protocol (CCTP), da Circle, busca reunir um USDC único entre redes, mas se limita ao ativo da Circle. Em um mercado oligopolista, a interoperabilidade pode virar o maior gargalo.

A chegada da Tempo, Layer 1 neutra em stablecoins incubada pela Stripe e Paradigm, reforça essa tendência. Diferente de Circle e Tether, a Stripe não lançou token próprio, e a Tempo suporta várias stablecoins para taxas e pagamentos via market maker automatizado (AMM) interno. Esse modelo neutro pode atrair desenvolvedores e comerciantes em busca de flexibilidade, dando vantagem à Stripe num espaço dominado por empresas cripto-native.

Tendência #3 — Dinâmica de Duopólio: Circle versus Tether

Com a ascensão das Layer 1, muda-se a estrutura de mercado. Circle e Tether, atualmente, detêm cerca de 89% das emissões de stablecoins em setembro de 2025 — com Tether em 62,8% e Circle em 25,8%. Ao lançar suas próprias Layer 1 (Arc e Stable/Plasma), reforçam o domínio ao criar barreiras elevadas de entrada. Plasma, por exemplo, arrecadou US$ 1 bilhão em depósitos em cofres para cap de venda de tokens, elevando o patamar. A concentração de mercado, medida pelo Índice Herfindahl-Hirschman (HHI), ultrapassa 4.600 (62,8² + 25,8² ≈ 4.466), bem acima do limiar de 2.500, que nos mercados tradicionais dispara o alerta antitruste.

Porém, surge uma ameaça silenciosa: as Layer 1 neutras em stablecoins. Tempo, da Stripe, reduz barreiras para comerciantes e riscos de concentração para reguladores. Se a neutralidade ganhar força, as barreiras de proteção dos tradicionais podem virar fraquezas, com Circle e Tether perdendo efeitos de rede e market share. O duopólio atual pode ceder espaço para uma estrutura oligopolista, com novas infraestruturas conquistando nichos.

Conclusão

Em resumo, as stablecoins já são um setor de US$ 280 bilhões e os emissores aproveitam os benefícios do crescimento. A ascensão das Layer 1 lastreadas por stablecoins evidencia três tendências: (1) aproximação do setor financeiro tradicional às infraestruturas cripto, expandindo o mercado global de FX, (2) transformação dos pagamentos com a eliminação de intermediários como Mastercard e Visa e (3) redefinição da estrutura de mercado — do duopólio (HHI 4.600) ao oligopólio. Juntos, esses movimentos mostram que emissores como Circle e Tether, além de novos participantes como Tempo da Stripe, estão indo além de ser pontes entre cripto e fiat e se posicionam como pilares da infraestrutura financeira do futuro.

Resta a dúvida aos leitores: Como essas infraestruturas vão conquistar o ajuste produto-mercado? Arc, da Circle, Stable/Plasma, da Tether, ou o desafiante neutro Tempo liderarão — seja por volume de transações ou adoção institucional? Apesar das oportunidades e da fragmentação de liquidez, os desafios permanecem. Compartilhe sua opinião!

Avisos legais:

- Este artigo é reproduzido de [Terry’s Takes]. Todos os direitos autorais pertencem ao autor original [Terry Lee]. Caso haja objeção à reprodução, entre em contato com o Gate Learn, que tomará as providências necessárias.

- Isenção de responsabilidade: As opiniões expressas neste artigo são exclusivas do autor e não representam aconselhamento de investimento.

- A equipe Gate Learn é responsável pelas traduções. Exceto quando indicado, é proibida a cópia, distribuição ou plágio dos artigos traduzidos.

Artigos Relacionados

Explicação detalhada de Yala: Construindo um Agregador de Rendimento DeFi Modular com a Stablecoin $YU como um Meio

O que é Stablecoin?

O que é USDT0

USDC e o Futuro do Dólar

Nova Stablecoin USDT0 da Tether: Como ela difere do USDT?