Introdução ao Yield Basis: Um Novo Projeto do Fundador da Curve

Visão geral

Yield Basis é um projeto inovador no espaço DeFi, iniciado por Michael Egorov, o fundador do Curve Finance. O projeto tem como objetivo oferecer um novo mecanismo de rendimento para detentores de Bitcoin tokenizado (Tokenized BTC) e Ethereum (ETH).

Seu objetivo principal é aumentar o rendimento ao mesmo tempo que mitiga o problema da Perda Impermanente (IL) na provisão de liquidez.

Atualmente, a Yield Basis conseguiu levantar com sucesso $5 milhões em uma avaliação de token de $50 milhões, refletindo uma forte confiança de mercado e um potencial de crescimento promissor.

Fonte:https://x.com/yieldbasis

Sobre Michael Egorov

Michael Egorov é um dos fundadores técnicos mais influentes no espaço de finanças descentralizadas (DeFi). Ele possui um PhD em Física pela Universidade Nacional da Austrália e possui uma sólida formação em criptografia, design de algoritmos e engenharia financeira. Ele esteve envolvido em vários projetos de criptomoeda e acumulou uma vasta experiência no desenvolvimento de protocolos on-chain.

Em 2020, Egorov fundou a Curve Finance, uma plataforma de câmbio descentralizada focada na negociação de stablecoins e trocas de baixa derrapagem. O modelo de produto constante único da Curve, otimizado para stablecoins, não só oferece uma experiência de negociação eficiente, mas também fornece suporte de liquidez essencial para muitos outros protocolos DeFi.

Fonte: https://x.com/newmichwill

Background e Filosofia Central

Como um dos protocolos-chave na finança descentralizada (DeFi), a Curve introduziu um método de negociação altamente eficiente e com baixo deslizamento para pools de liquidez por meio de seu modelo AMM (Automated Market Maker) exclusivo. Aproveitando sua profunda experiência em mecânica de pool de liquidez e design de AMM, Michael Egorov lançou o Yield Basis para enfrentar os desafios emergentes no cenário DeFi.

A filosofia central do Yield Basis é fornecer retornos mais eficientes por meio de estratégias inovadoras de gestão de rendimento de ativos, ao mesmo tempo em que minimiza eficazmente o risco. O projeto concentra-se em utilizar algoritmos avançados para otimizar a geração de rendimento e incorpora um mecanismo transparente de controle de risco para garantir a distribuição justa e flexível de retornos.

Yield Basis nasceu de uma demanda de mercado chave: fornecer rendimentos sustentáveis e atraentes para ativos importantes como BTC e ETH dentro do DeFi, ao mesmo tempo que reduz os riscos enfrentados pelos provedores de liquidez. Embora os modelos AMM tradicionais tenham avançado significativamente a adoção do DeFi, a perda impermanente (IL) continua sendo um problema persistente, especialmente em pools de ativos com alta volatilidade de preços. Com base em sua bem-sucedida experiência com a Curve, Egorov visa redefinir o design do AMM através do Yield Basis, oferecendo aos usuários oportunidades de rendimento mais eficientes e estáveis.

De acordo com informações públicas, o Yield Basis levantou $5 milhões a uma avaliação de token de $50 milhões no início de 2025. O interesse dos investidores superou as expectativas em mais de 15 vezes, destacando uma forte antecipação de mercado para o projeto. O projeto emitiu um token chamado "YB", com um fornecimento total de 1 bilhão. Deste total, 10% (100 milhões de YB) foi vendido nesta rodada de financiamento sob um plano de aquisição que inclui um período de bloqueio de 6 meses seguido por uma liberação linear de 2 anos. A alocação do token inclui:

- 30% para incentivos da comunidade (distribuídos via mineração de liquidez),

- 25% para a equipe,

- 15% reservado para desenvolvimento,

- 10% alocados para licenciamento de tecnologia Curve e,

- 10% designado para parcerias de ecossistema.

Fonte: https://www.draxlr.com/tools/pie-chart-generator/

Origem:https://www.rootdata.com/Projects/detail/Yield%20Basis?k=MTYyMDE%3D

Metas do Projeto

O Yield Basis delineia tanto as ambições de curto prazo quanto as de longo prazo:

Meta de curto prazo:

Para fornecer uma solução de market-making de baixo risco e alto rendimento para detentores de BTC e ETH tokenizados. Ao reduzir a perda impermanente e aumentar a receita de taxas de negociação, o projeto visa atrair tanto participantes individuais quanto institucionais para fornecer liquidez no DeFi.Objetivo a Longo Prazo:

Construir a piscina de liquidez on-chain mais profunda para BTC tokenizado, capaz de competir com as plataformas de negociação financeira centralizadas (CeFi). Ao mesmo tempo, visa apoiar estratégias de negociação quantitativa complexas, garantindo profundidade de mercado suficiente.

Além disso, o Yield Basis busca aumentar as taxas de empréstimo para BTC nos protocolos de empréstimo DeFi (por exemplo, Aave) por meio de estratégias de rendimento composto. Atualmente, a taxa de empréstimo da Aave para WBTC é de apenas 0,02%, indicando um espaço significativo para melhoria.

Recursos Principais

Proteção contra Perda Impermanente

No DeFi, os provedores de liquidez (LPs) frequentemente experimentam perdas impermanentes devido a flutuações nos preços dos ativos, resultando em retornos inferiores ao esperado. O Yield Basis afirma reduzir significativamente ou mesmo eliminar a perda impermanente por meio de seu mecanismo único, sem depender de opções complexas ou estratégias de hedge baseadas em tokens, oferecendo assim rendimentos mais confiáveis.

Potencial de alto rendimento

O projeto afirma que pode oferecer até 20% de rendimento anual percentual (APR) para detentores de BTC e ETH tokenizados. Este alto potencial de rendimento é um dos principais fatores que despertam interesse tanto de usuários quanto de investidores.

Pool de liquidez e Tokenomics

Atualmente em fase de "teste em produção", a Yield Basis planeja lançar a funcionalidade completa da pool de liquidez, embora nenhuma data de lançamento exata tenha sido divulgada.

O projeto emitiu 1 bilhão de tokens YB, com 10% (100 milhões de tokens) vendidos para investidores sob um cronograma de vesting (bloqueio de 6 meses, seguido por liberação linear de 2 anos). A distribuição restante é a seguinte:

- 30% para incentivos da comunidade

- 25% para a equipe

- 15% para desenvolvimento

- 10% para licenciamento de tecnologia Curve

- 10% para parcerias estratégicas

Fonte: https://trustmachines.co/learn/bitcoin-lending-btc-interest-rewards/

Fontes de Rendimento BTC

Fontes de Rendimento Atuais

Embora existam várias estratégias de rendimento de composição e looping no mercado, as fontes fundamentais de rendimento do Bitcoin podem ser categorizadas em cinco tipos: negociação quantitativa, provisão de liquidez DEX, empréstimos, staking e collateralization.

A negociação quantitativa é um jogo de soma zero que depende de estratégias eficientes e liquidez profunda; a provisão de liquidez DEX é prejudicada pela perda impermanente, com apenas cerca de 3% do WBTC atualmente ativo em bolsas descentralizadas; o empréstimo geralmente usa BTC como garantia, com retornos anualizados relativamente baixos; o staking frequentemente fornece recompensas baseadas em tokens, apresentando riscos de sustentabilidade para o ecossistema; e a colateralização envolve ganhar tokens de recompensa via plataformas DeFi, com riscos ligados à qualidade da plataforma.

Com base nesses modelos de rendimento fundamentais, plataformas como Pendle desenvolvem ainda mais estruturas de rendimento complexas e interligadas por meio de mecanismos de LST e tokenização de rendimento.

Fonte: https://x.com/ruiixyz/status/1904637841608409095

Base de Rendimento (YB) — Uma Nova Plataforma para Rendimento de Bitcoin

Yield Basis (YB) introduz um mecanismo inovador que reduz a perda impermanente e incentiva a provisão de liquidez do Bitcoin, oferecendo aos detentores de BTC uma solução de rendimento sustentável. Ao contrário das plataformas de recompensa de altcoin existentes, os rendimentos do YB são denominados em Bitcoin real e apoiados por estratégias mais fortes de gestão de riscos.

O modelo de rendimento da YB utiliza mecanismos de empréstimo e re-alavancagem para permitir que as pools de liquidez de BTC gerem retornos estáveis, com uma taxa de juros anual média (APR) de até 20%, e potencialmente tão alta quanto 60% em mercados de alta. Além disso, a YB suporta a integração com LSTs, proporcionando uma exposição mais eficiente ao rendimento de BTC dentro do ecossistema DeFi.

Fonte: https://x.com/ruiixyz/status/1904637841608409095

Arquitetura Técnica

A arquitetura técnica da Yield Basis é construída com base em um novo protocolo de otimização de rendimento que alavanca contratos inteligentes automatizados, negociação algorítmica e estratégias de gestão de liquidez para maximizar os retornos de ativos para os usuários. Ao contrário dos protocolos DeFi tradicionais, a Yield Basis foca não apenas em fornecer liquidez de ativos, mas também em otimizar os caminhos de rendimento sob condições de mercado dinâmicas.

1. Agregação de rendimento e reinvestimento:

Yield Basis aggreGate.io reúne várias fontes de rendimento (por exemplo, staking, empréstimos, pools de liquidez) e reinveste inteligentemente os ganhos com base nas condições de mercado para maximizar os retornos de ativos. O sistema ajusta automaticamente a alocação de ativos para garantir que os fundos dos usuários estejam sempre gerando retornos ótimos em vários protocolos DeFi.

2. Mecanismos de Controle de Risco:

Para garantir a segurança do capital, o Yield Basis projetou um mecanismo exclusivo de controle de risco. Monitorando e analisando a volatilidade do mercado e os riscos do pool de ativos em tempo real, o sistema pode ajustar automaticamente as estratégias de investimento para minimizar a exposição dos ativos dos usuários a riscos excessivos.

3. Escalabilidade e Suporte Multi-Chain:

A Base de Rendimento não se limita ao Ethereum ou a qualquer blockchain única. Ela planeja suportar várias redes blockchain, incluindo, mas não se limitando ao Ethereum, Polygon, Arbitrum e Optimism. Isso permite aos usuários gerenciar o rendimento em diferentes blockchains sem se preocupar com a compatibilidade entre elas.

Vantagens Únicas

1. Eficiência de Capital Aprimorada:

Através da agregação de rendimento e reinvestimento em várias pools de ativos, o Yield Basis melhora significativamente a utilização de capital, permitindo que os fundos sejam totalmente alavancados em vários protocolos DeFi para retornos mais altos.

2. Distribuição de Rendimento Flexível:

O Yield Basis oferece opções de distribuição de rendimento altamente flexíveis. Seja procurando renda regular ou valorização de capital a longo prazo, os usuários podem escolher livremente a estratégia que melhor se adapta às suas necessidades.

3. Transparência e Descentralização:

Como sucessor do Curve, o Yield Basis aprimora ainda mais a transparência do protocolo sobre a base da descentralização. Todas as transações e distribuições de rendimento são tornadas públicas através de contratos inteligentes e verificáveis através de dados on-chain. Isso garante que cada usuário possa ver claramente a operação de seus fundos e garante a justiça do protocolo.

4. Estrutura de Rendimento Inovadora:

Yield Basis apresenta uma estrutura de rendimento inovadora que combina retornos de stablecoins e ativos de alto risco. Isso permite que usuários com diferentes apetites de risco participem e obtenham estratégias de rendimento mais adequadas aos seus perfis individuais.

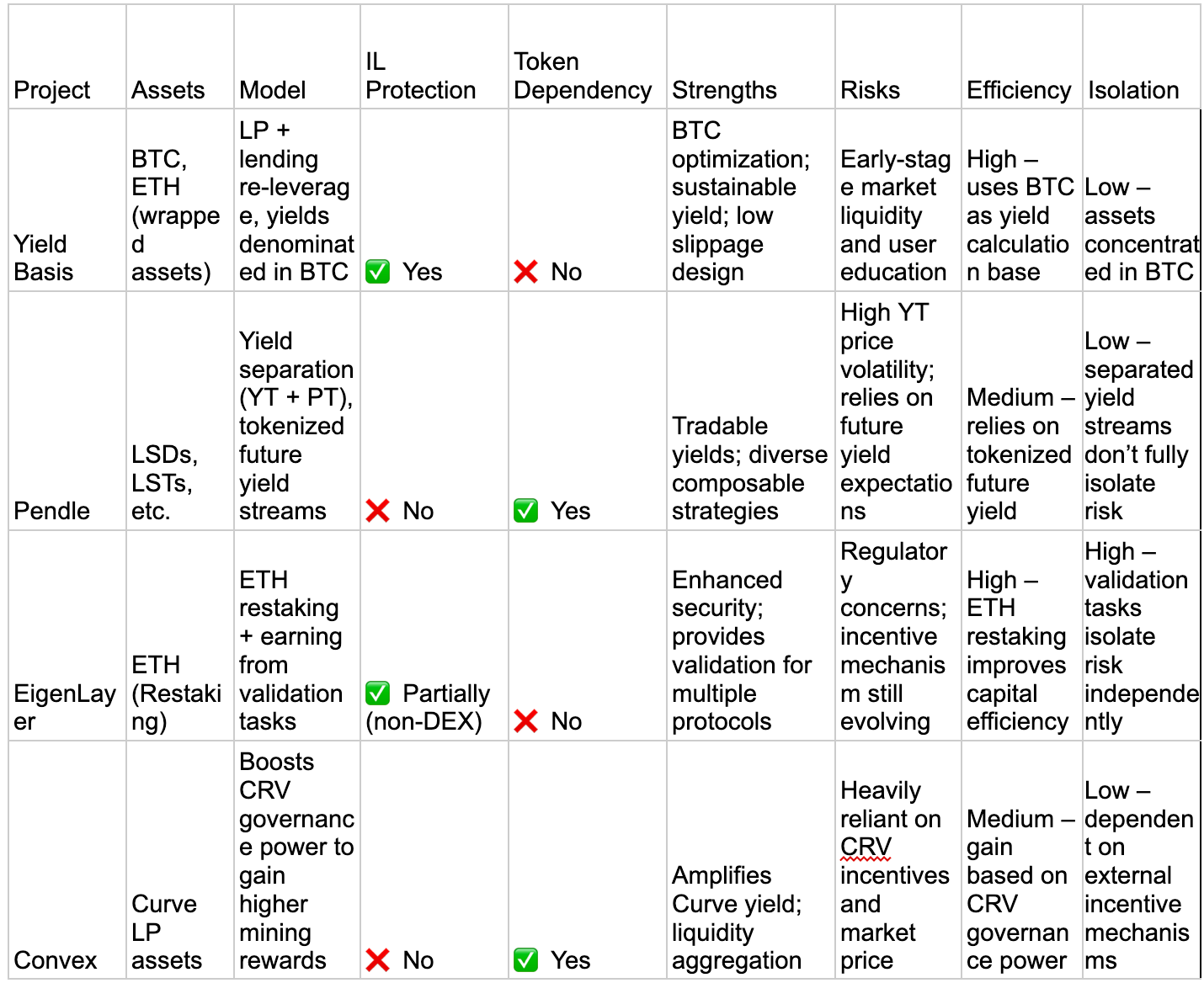

Concorrentes

Uma análise comparativa do Yield Basis (YB) e de várias plataformas de rendimento DeFi típicas, incluindo Pendle, EigenLayer (Restaking) e Convex (representando o ecossistema Curve), com foco em dimensões-chave como ativos-alvo, modelos de rendimento, mitigação de perdas impermanentes, dependência de incentivos de token e fontes de risco.

Base de rendimento:

Recursos principais: A inovação principal da Basis de Rendimento está em “dividir e redistribuir” o modelo de rendimento do Bitcoin (BTC) para fornecer aos usuários fluxos de rendimento de BTC. Especificamente, a YB segmenta e colateraliza o rendimento do BTC, permitindo que os usuários escolham modos de retorno de rendimento com base em diferentes níveis de risco.

Distinção de Outros Projetos: Ao contrário da maioria dos protocolos DeFi que visam diretamente o Ethereum ou outras plataformas de contratos inteligentes, YB foca na otimização do rendimento de ativos de Bitcoin através de múltiplos modelos de rendimento.

Pendle:

Recursos Principais: Pendle é um protocolo baseado na tokenização do rendimento dos ativos que geram rendimento. Sua inovação reside em permitir que os usuários separem o rendimento futuro de um ativo (por exemplo, juros ou recompensas geradas de ativos em stake) do próprio ativo, tokenizem-no e negociem-no. Isso permite que os usuários acessem liquidez sem ter que vender o ativo subjacente.

Diferenciação de Outros Projetos: Pendle oferece uma separação entre ativo e rendimento, permitindo aos usuários negociar o rendimento tokenizado por liquidez imediata, mantendo a propriedade do ativo original.

Fonte:https://www.pendle.finance/

EigenLayer:

Recursos principais: EigenLayer permite a restaking do ETH do Ethereum. Isso significa que os usuários não só podem usar o ETH para garantir a rede (como o staking no Ethereum 2.0), mas também podem restaká-lo através do EigenLayer para participar de protocolos ou redes descentralizadas adicionais, aumentando a utilidade e o rendimento do ETH.

Diferenciação de Outros Projetos: Através do seu mecanismo de re-staking, a EigenLayer estende o uso do ETH em várias cadeias, aumentando o valor e a utilização dos ativos de Ethereum. Ao contrário do modelo de rendimento baseado em Bitcoin do YB, a EigenLayer gera retornos adicionais através da reutilização do ETH.

Origem: https://www.eigenlayer.xyz/

Convex Finance:

Recursos Principais: Convex concentra-se principalmente em melhorar os rendimentos da Curve Finance para fornecer aos usuários recompensas de mineração de liquidez mais altas. Ele oferece recompensas automatizadas de mineração de liquidez para LPs da Curve e otimiza a distribuição de recompensas CRV para ajudar os usuários a aumentar seus retornos.

Diferenciação de Outros Projetos: A força da Convex reside em otimizar e aumentar os retornos da Curve Finance sem envolver tokenização de ativos ou separação de rendimento. O foco é maximizar os rendimentos em pools de liquidez e no mercado de stablecoins.

Perspectivas Futuras

1. Potencial para se tornar um centro de liquidez de BTC tokenizado

Um dos objetivos de longo prazo da Yield Basis é construir o pool de liquidez on-chain mais profundo para BTC tokenizado. À medida que o status do Bitcoin no ecossistema blockchain continua a se solidificar, mais usuários e instituições estão buscando desbloquear seu valor potencial por meio do DeFi.

No entanto, a liquidez atual de BTC na cadeia é fragmentada e os rendimentos são baixos - por exemplo, a taxa de empréstimo de WBTC na Aave é de apenas 0,02%. O Yield Basis, com uma taxa APR média de 20% e máximas potenciais de 60% durante mercados de alta, está bem posicionado para atrair um número significativo de detentores de BTC para sua pool de liquidez.

No futuro, se o Yield Basis puder se integrar com mais protocolos relacionados ao BTC (como LSTs para stake de liquidez e soluções de Camada 2 como Stacks), e competir com exchanges centralizadas (por exemplo, Binance, Coinbase), poderia se tornar uma ponte entre CeFi e DeFi, oferecendo uma camada de rendimento fundamental para o BTC. Essa liquidez profunda poderia suportar não apenas retornos de investidores de varejo, mas também estratégias quantitativas de nível institucional e arbitragem.

Fonte: https://app.aave.com/

2. Padronização da Modelagem de Rendimento DeFi

Os mecanismos de liquidez alavancada e otimização de perda impermanente do Yield Basis podem se tornar um novo referencial nos modelos de rendimento DeFi. Os designs AMM tradicionais atraem liquidez, mas frequentemente expõem os provedores ao risco de volatilidade de preços. O Yield Basis, ao tomar emprestado crvUSD para implementar alavancagem de 2x e subsidiar os custos de rebalanceamento, oferece garantias de rendimento mais altas aos provedores de liquidez. Se este modelo provar ser sustentável e replicável, outros protocolos DeFi podem seguir, formando gradualmente um novo padrão da indústria.

Além disso, a integração profunda do Yield Basis com o ecossistema Curve fornece uma base sólida para o desenvolvimento futuro. Ao adquirir o poder de voto na piscina estável crvUSD, o projeto não só pode fortalecer seu próprio suporte de liquidez, mas também influenciar a direção da governança da Curve. Essa sinergia do ecossistema pode deslocar o DeFi da concorrência de protocolos isolados para ecossistemas colaborativos mais estreitos, oferecendo aos usuários uma experiência mais fluida e eficiente.

Fonte: https://curve.fi/dex/ethereum/pools/

3. Expansão para Ecossistemas Multi-Chain e Rendimento Cross-Chain

Atualmente, o Yield Basis é principalmente baseado na rede Ethereum, aproveitando a infraestrutura existente da Curve. No entanto, com o surgimento de ecossistemas multi-cadeia (por exemplo, Solana, Binance Smart Chain, Polkadot), o projeto pode explorar a implantação entre cadeias para atingir uma base de usuários mais ampla. Por exemplo, ele poderia expandir seu mecanismo para a rede de alta velocidade e baixo custo do Solana ou integrar-se com as camadas de Bitcoin 2 (como Lightning Network ou Rootstock), desbloqueando ainda mais o potencial on-chain do BTC.

Alcançar o rendimento entre cadeias também dependerá da maturidade dos protocolos de interoperabilidade (como LayerZero ou Wormhole). Se o Yield Basis puder ser o primeiro a realizar a gestão unificada das pools de liquidez entre cadeias, não só aumentaria a sua competitividade de mercado, mas também se tornaria um jogador chave na era DeFi multi-cadeias.

Fonte: https://layerzero.network/

Desafio

1. Riscos Técnicos

Vulnerabilidades de Contrato Inteligente

O mecanismo central do Yield Basis envolve designs complexos de contratos inteligentes, incluindo liquidez alavancada 2x, reequilíbrio de liquidez concentrada e integração profunda com o ecossistema Curve. Essa complexidade aumenta a probabilidade de vulnerabilidades contratuais. Por exemplo, o modelo de alavancagem depende do empréstimo de crvUSD e do ajuste dinâmico da proporção de liquidez. Se houver erros de cálculo ou casos inesperados no código, isso poderá resultar em perdas de fundos ou até mesmo riscos sistêmicos.

Impacto Potencial: Por exemplo, em 2023, a Curve sofreu uma vulnerabilidade que resultou em uma perda de $70 milhões, destacando a importância da segurança em projetos DeFi. A Yield Basis está atualmente na fase de "teste de produção" e, se lançada em grande escala sem auditoria suficiente, pode enfrentar riscos semelhantes.

Medidas recomendadas: O projeto deve colaborar com empresas de auditoria de alto nível (como Trail of Bits, OpenZeppelin) para realizar várias auditorias abrangentes. Além disso, deve estabelecer um programa de recompensa por bugs para encorajar hackers de chapéu branco a identificar possíveis problemas.

Fonte: https://www.chainalysis.com/blog/curve-finance-liquidity-pool-hack/

Complexidade do sistema e eficiência de execução

O mecanismo de rebalanceamento do Yield Basis requer ajustes frequentes na pool de liquidez para manter uma faixa de negociação concentrada, o que pode resultar em custos de gás elevados, especialmente durante períodos de congestão na rede Ethereum. Além disso, a realização de liquidez alavancada depende da estabilidade de empréstimo do crvUSD. Se surgirem problemas dentro do ecossistema Curve (como o descolamento do crvUSD), todo o sistema do Yield Basis poderá enfrentar uma reação em cadeia.

Impacto Potencial: Os altos custos de gás podem erodir os retornos para os provedores de liquidez, e a dependência do sistema da estabilidade do protocolo externo introduz fatores incontroláveis.

Medidas recomendadas: otimizar o código do contrato para reduzir o consumo de gás ou explorar soluções de Camada 2 (como Arbitrum, Optimism) para melhorar a eficiência. Ao mesmo tempo, estabelecer mecanismos de contingência para suspender a funcionalidade de alavancagem no caso de anomalias crvUSD.

Fonte: https://coinmarketcap.com/currencies/gas/gas/btc/

2. Riscos de mercado

Sustentabilidade dos Retornos

O Yield Basis promete uma taxa de juros anual média (APR) de 20% para os provedores de liquidez de BTC, potencialmente alcançando até 60% durante mercados em alta. No entanto, esses retornos dependem muito do volume de negociação e da volatilidade do mercado. Se o mercado DeFi entrar em uma fase de baixa e a atividade de negociação diminuir, a renda com taxas pode ser insuficiente para cobrir os custos de rebalanceamento e os juros de alavancagem, resultando em retornos reais muito aquém das expectativas.

Pressão Competitiva

O espaço DeFi é altamente competitivo. Protocolos AMM, como Uniswap V4 e SushiSwap, estão continuamente otimizando seus mecanismos para minimizar a perda impermanente e aumentar os retornos. Além disso, protocolos de agregação de rendimento, como Pendle, estão começando a mirar no mercado de rendimento de BTC. Se o Yield Basis não conseguir estabelecer uma vantagem diferenciada em termos de experiência do usuário, estabilidade de retorno e reconhecimento da marca, pode enfrentar dificuldades para atrair uma participação de mercado suficiente.

Potencial Impacto: A fragmentação da liquidez pode enfraquecer a profundidade de mercado do Yield Basis, limitando sua capacidade de se tornar um núcleo central para a liquidez de BTC.

Medidas recomendadas: Construir barreiras competitivas por meio de integração exclusiva com o ecossistema Curve (como o uso prioritário dos direitos de voto crvUSD) e aumentar os incentivos da comunidade (por exemplo, recompensas mais altas de mineração de tokens YB) para atrair usuários iniciais.

Fonte: https://v4.uniswap.org/

3. Riscos de conformidade

Regulação Global Rigorosa

À medida que o DeFi continua a se desenvolver rapidamente, os órgãos reguladores globais estão prestando cada vez mais atenção ao espaço. A Comissão de Valores Mobiliários dos Estados Unidos (SEC) declarou repetidamente que alguns projetos DeFi podem envolver ofertas de títulos não registrados. Enquanto isso, o regulamento da UE sobre Mercados em Criptoativos (MiCA) está definido para impor requisitos de conformidade mais rigorosos aos provedores de serviços de ativos criptográficos até o final de 2025. A emissão de tokens YB pela Yield Basis e seus mecanismos de rendimento alavancado podem ser considerados produtos financeiros, colocando o projeto sob escrutínio regulatório.

Impacto Potencial: Se o projeto for considerado como não está em conformidade, poderá enfrentar penalidades, exclusões de tokens, ou até mesmo encerramentos forçados, especialmente em mercados-chave como os EUA e a Europa.

Medidas recomendadas: Contrate uma equipe legal profissional para avaliar a classificação do token YB como um valor mobiliário. Se necessário, ajuste o modelo econômico do token (por exemplo, remova os mecanismos de desbloqueio do período de bloqueio relacionados à captação de recursos). Além disso, considere a implementação de um modelo de governança descentralizada (DAO) para distribuir responsabilidades operacionais entre a comunidade, reduzindo assim a pressão regulatória sobre entidades centralizadas.

KYC e Privacidade do Usuário

Atualmente, o Yield Basis opera como um protocolo descentralizado e não requer que os usuários passem pela verificação KYC (Conheça Seu Cliente). No entanto, se os reguladores exigirem a verificação de identidade para projetos DeFi, o Yield Basis pode precisar ajustar sua interface frontal ou colaborar com provedores de serviços de conformidade de terceiros. Isso não só aumentaria os custos operacionais, mas também poderia resultar na perda de usuários devido a preocupações com a privacidade.

Impacto potencial: A KYC obrigatório poderia enfraquecer a natureza descentralizada do projeto e erodir a confiança entre sua base de usuários principais.

Medidas recomendadas: Desenvolver um processo opcional de KYC, direcionado apenas para mercados que exigem conformidade (por exemplo, usuários institucionais), mantendo o acesso anônimo como padrão. Essa abordagem equilibra os requisitos regulatórios e as expectativas dos usuários.

Fonte: https://kyc-chain.com/top-10-kyc-compliance-considerations-for-defi-companies/

Conclusão

Yield Basis, um novo projeto lançado pelo fundador da Curve, marca uma grande inovação em gestão de rendimento e controle de risco dentro do setor DeFi. Com sua arquitetura técnica única, mecanismo flexível de distribuição de rendimento e suporte robusto multi-cadeia, o Yield Basis está pronto para se tornar um protocolo proeminente no futuro ecossistema DeFi, oferecendo aos usuários opções de investimento mais eficientes, flexíveis e seguras.

Olhando para o futuro, a Yield Basis tem o potencial de se tornar uma referência para a inovação financeira, avançando o sistema financeiro descentralizado para uma direção mais madura e estável.

No entanto, apesar de sua perspectiva promissora, o Yield Basis ainda enfrenta vários riscos e desafios críticos. Em primeiro lugar, o risco técnico continua sendo um ponto dolorido importante no DeFi. Vulnerabilidades em contratos inteligentes podem levar a perdas financeiras substanciais. Como tal, a equipe do projeto deve realizar auditorias de segurança abrangentes antes do lançamento e estabelecer planos de contingência de emergência.

Em segundo lugar, a complexidade do sistema e a eficiência da execução podem se tornar fatores limitantes, especialmente considerando as altas taxas de gás do Ethereum e a instabilidade resultante no rendimento durante condições de mercado voláteis. Para ter sucesso, o projeto deve demonstrar forte adaptabilidade às dinâmicas de mercado em evolução.

Além disso, à medida que os protocolos DeFi inovadores continuam a surgir, o Yield Basis enfrentará uma intensa concorrência de mercado. Seu sucesso dependerá de sua capacidade de se diferenciar, atrair liquidez suficiente e conquistar a confiança dos usuários. Esses fatores serão cruciais para determinar se ele prosperará a longo prazo.

Em resumo, o Yield Basis apresenta uma nova opção convincente para a comunidade DeFi. No entanto, investidores e usuários devem proceder com cautela, pesando cuidadosamente os riscos e retornos potenciais para tomar decisões informadas em um mercado em rápida mudança.

Artigos Relacionados

O que é o Protocolo Morpho?

O que é EtherVista, o autoproclamado "Novo Padrão para DEX"?

O que é Neiro? Tudo o que você precisa saber sobre NEIROETH em 2025

O que é dYdX? Tudo o que você precisa saber sobre DYDX

O que é Axie Infinity?