Os bancos digitais deixaram de atuar como instituições financeiras tradicionais; atualmente, o grande potencial está nas stablecoins e nos processos de verificação de identidade.

Onde está o verdadeiro valor dos bancos digitais?

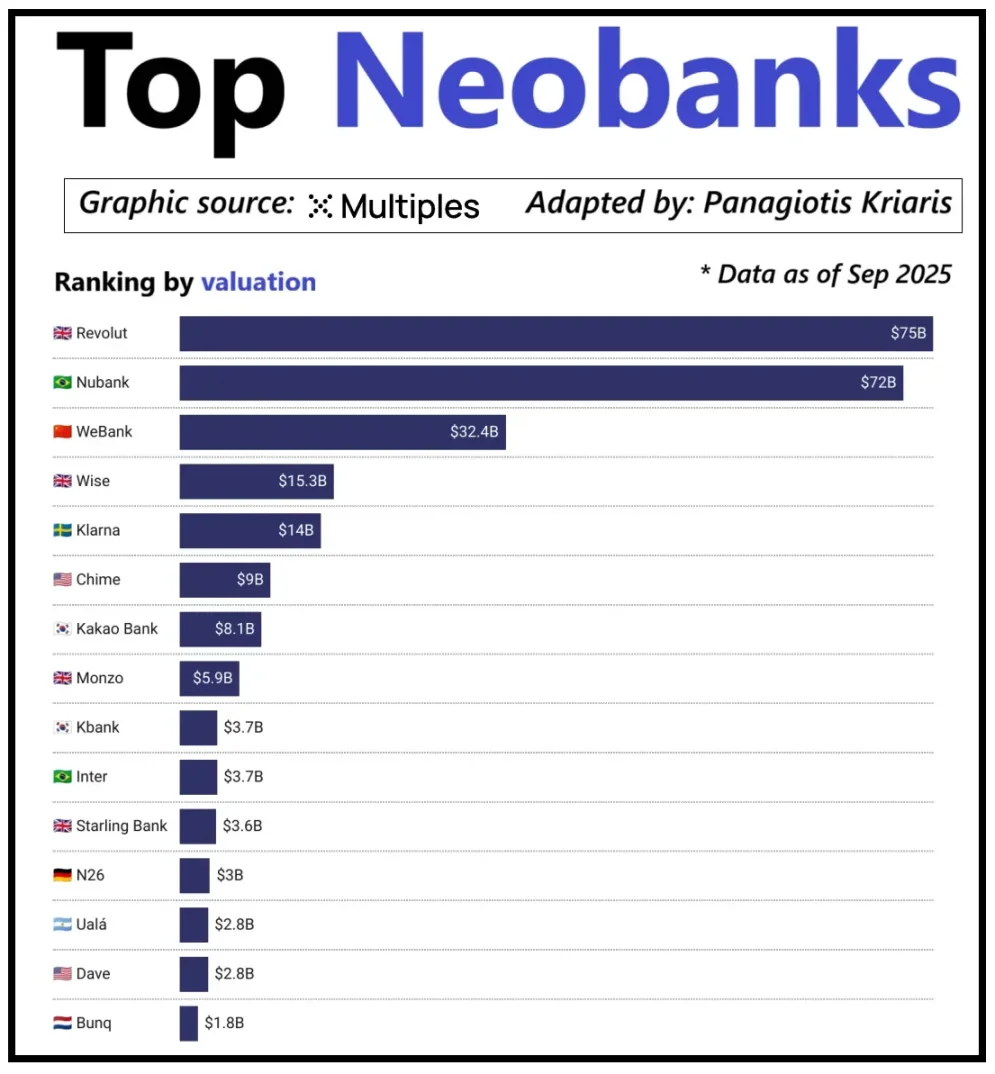

Globalmente, os bancos digitais líderes são avaliados não apenas pela quantidade de usuários, mas pela capacidade de gerar receita por usuário. O caso da Revolut é emblemático: mesmo com menos usuários que o Nubank, sua valorização já superou a do banco brasileiro. O diferencial está na diversificação das fontes de receita da Revolut, que vão desde câmbio, negociação de ativos, gestão de patrimônio até serviços premium. Por outro lado, o crescimento do Nubank depende principalmente de receitas de crédito e juros, não de taxas de cartão. O WeBank, da China, seguiu uma abordagem única, priorizando controle rigoroso de custos e integração profunda ao ecossistema da Tencent para acelerar o crescimento.

Valorização dos principais bancos digitais emergentes

Os bancos digitais cripto vivem agora um momento de virada. O modelo “wallet + cartão bancário” já não é uma estratégia sustentável — qualquer empresa pode lançar esses serviços com facilidade. O que realmente diferencia as plataformas é o caminho escolhido para monetização: algumas lucram com juros sobre os saldos dos usuários, outras com o fluxo de pagamentos em stablecoins, e há aquelas que apostam na emissão e gestão de stablecoins, a fonte de receita mais estável e previsível do setor.

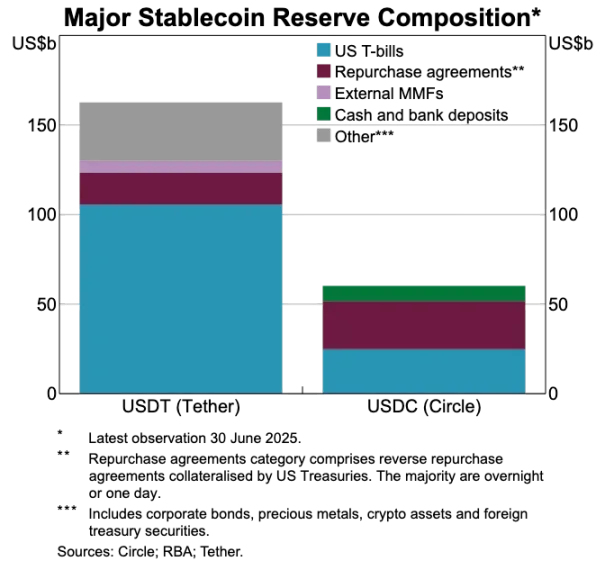

Isso explica o papel crescente das stablecoins. Para stablecoins lastreadas em reservas, o lucro principal vem do investimento dessas reservas em títulos públicos de curto prazo ou equivalentes em dinheiro, e os juros vão para o emissor da stablecoin — não para bancos digitais que apenas oferecem a guarda ou uso desses ativos. Esse modelo de receita não é exclusivo do universo cripto: no sistema financeiro tradicional, bancos digitais também não recebem juros sobre depósitos — quem detém os fundos é o parceiro bancário. As stablecoins tornam esse modelo de “separação de rendimento” ainda mais transparente e concentrado: quem detém títulos públicos ou caixa recebe os juros, enquanto os aplicativos voltados ao consumidor focam em aquisição de usuários e experiência do produto.

Com o avanço da adoção das stablecoins, surge uma tensão evidente: plataformas que impulsionam crescimento de usuários, casamentos de transações e confiança raramente se beneficiam da receita das reservas. Essa lacuna de valor está levando empresas a buscar integração vertical — indo além das ferramentas de frontend para assumir o controle da custódia e gestão dos fundos.

Por isso, empresas como Stripe e Circle estão acelerando suas estratégias com stablecoins. Elas não apenas distribuem stablecoins — estão entrando nas áreas de liquidação e gestão de reservas, que são os verdadeiros centros de lucro. A Stripe, por exemplo, lançou sua própria blockchain, Tempo, projetada para transferências instantâneas e de baixo custo em stablecoins. Em vez de depender da Ethereum ou Solana, a Stripe criou seus próprios canais de transação, controlando liquidação, taxas e capacidade para garantir maior eficiência econômica.

A Circle segue caminho semelhante: construiu o Arc, uma rede dedicada de liquidação para USDC. Com o Arc, instituições podem transferir USDC instantaneamente, sem congestionamento de rede pública ou taxas elevadas. Na prática, o Arc é um backend independente do USDC, permitindo à Circle operar sem depender de infraestrutura externa.

Privacidade é outro fator decisivo. Como Prathik explica em Making Blockchains Great Again, redes públicas registram cada transferência de stablecoin em um livro aberto. Embora isso seja compatível com o conceito de finanças abertas, representa riscos para folha de pagamento, pagamentos a fornecedores e gestão de tesouraria, onde valores, partes envolvidas e métodos de pagamento são informações sensíveis.

Na prática, a transparência das redes públicas permite que terceiros reconstruam as finanças de uma empresa usando exploradores de blockchain e ferramentas analíticas. O Arc, por sua vez, permite que transferências institucionais de USDC sejam liquidadas off-chain, mantendo a agilidade da liquidação e protegendo os detalhes das transações.

Comparativo de reservas de ativos: USDT vs. USDC

Stablecoins estão quebrando o sistema tradicional de pagamentos

Se as stablecoins são o verdadeiro motor de valor, os sistemas de pagamento tradicionais parecem cada vez mais defasados. Hoje, os fluxos de pagamento envolvem múltiplos intermediários: gateways de adquirência agregam fundos, processadores roteiam transações, bandeiras de cartão autorizam e os bancos de ambas as partes liquidam. Cada etapa agrega custo e atraso.

As stablecoins eliminam toda essa cadeia. As transferências dispensam redes de cartão, adquirentes ou janelas de liquidação em lote — são diretas, peer-to-peer e instantâneas na rede. Isso transforma o jogo para bancos digitais: se os usuários podem transferir fundos instantaneamente para qualquer lugar, não vão aceitar transferências internas lentas e caras. Bancos digitais precisam integrar trilhas de stablecoin de forma profunda ou correm o risco de se tornarem o elo mais lento da cadeia de pagamentos.

Essa mudança está transformando o modelo de negócios dos bancos digitais. Tradicionalmente, eles recebiam taxas recorrentes por transações com cartão porque as redes de pagamento controlavam o fluxo. Em um cenário dominado por stablecoins, essa margem desaparece: transferências peer-to-peer em stablecoins não têm taxas, então bancos digitais que dependem da receita de cartões enfrentam um ambiente de taxa zero.

Como resultado, bancos digitais estão evoluindo de emissores de cartões para roteadores de pagamentos. Com a migração dos pagamentos dos cartões para stablecoins, os bancos digitais precisam se tornar nós centrais para o fluxo de stablecoins. Quem conseguir processar transações de stablecoin com eficiência liderará o mercado — uma vez que usuários definem uma plataforma como canal padrão de transferência, dificilmente mudam.

Identidade está se tornando o novo padrão de conta

Com as stablecoins tornando pagamentos mais rápidos e baratos, a verificação de identidade surge como o próximo gargalo crítico. No sistema financeiro tradicional, a identidade é tratada separadamente: bancos coletam documentos, armazenam dados e realizam verificações de antecedentes. Mas para transferências instantâneas de wallet, cada transação depende de um sistema de identidade confiável — sem isso, compliance, antifraude e permissões ficam comprometidos.

Por isso, identidade e pagamentos estão convergindo. O mercado está migrando do KYC fragmentado e específico de plataforma para sistemas de identidade portáteis, interoperáveis entre serviços e fronteiras.

Essa transformação já acontece na Europa, com a implementação da EU Digital Identity Wallet. Em vez de cada banco ou app exigir verificação de identidade, a União Europeia criou uma carteira de identidade governamental para todos os residentes e empresas. Essa wallet armazena identidades, credenciais certificadas (idade, residência, licenças, dados fiscais), suporta assinaturas eletrônicas e inclui funcionalidades de pagamento. Usuários podem verificar identidade, compartilhar informações seletivamente e pagar — tudo em um processo único e fluido.

Se a EU Digital Identity Wallet for bem-sucedida, a arquitetura bancária europeia será profundamente reestruturada: a identidade substitui a conta bancária como porta de entrada principal para serviços financeiros. A identidade se torna um bem público, reduzindo a distância entre bancos e bancos digitais — a menos que consigam construir serviços de valor agregado sobre esse sistema confiável.

A criptoeconomia segue na mesma direção. Projetos de identidade on-chain estão em desenvolvimento há anos. Embora ainda não exista uma solução perfeita, todos buscam permitir que usuários comprovem identidade ou fatos sem ficarem presos a uma única plataforma.

Exemplos representativos incluem:

- Worldcoin: desenvolvendo um sistema global de prova de humanidade, verificando identidade única sem expor dados pessoais.

- Gitcoin Passport: agrega reputação e credenciais de verificação para reduzir riscos de ataques Sybil em governança e recompensas.

- Polygon ID, zkPass e frameworks ZK-proof: permitem que usuários comprovem fatos sem revelar dados subjacentes.

- Ethereum Name Service (ENS) + credenciais off-chain: permitem que wallets exibam não só saldos, mas também identidades sociais e atributos de verificação.

O objetivo comum é claro: usuários podem comprovar identidade ou fatos por conta própria, com credenciais não restritas a uma plataforma. Isso se alinha à visão da União Europeia — uma credencial que acompanha o usuário por diferentes aplicativos, eliminando verificações repetidas.

Essa tendência também vai remodelar operações de bancos digitais. Hoje, bancos digitais tratam identidade como ponto de controle: cadastro de usuários e análise de plataforma criam contas vinculadas à plataforma. Quando a identidade se torna portátil, bancos digitais passam a ser provedores de serviço conectados a sistemas de identidade confiáveis. Isso agiliza onboarding, reduz custos de compliance e elimina revisões redundantes — tornando as wallets cripto, e não as contas bancárias, o núcleo de ativos e identidade.

Perspectivas: Principais Tendências

Em síntese, os antigos pilares dos bancos digitais perderam força: base de usuários, cartões bancários e até interfaces sofisticadas já não são diferenciais. A verdadeira diferenciação agora está em três áreas: o motor de lucro, a infraestrutura de transferência de fundos e o sistema de identidade adotado pelo banco digital. Todos os outros recursos vão convergir e se tornar intercambiáveis.

Os vencedores não serão bancos tradicionais enxutos, mas sistemas financeiros centrados em wallets. Eles se ancorarão em um motor de lucro central, que define sua margem e posição de mercado. Esses motores se dividem em três tipos:

Bancos digitais orientados a juros

Essas plataformas vencem ao se tornarem o destino preferencial para usuários guardarem stablecoins. Ao agregarem grandes saldos, lucram com juros de stablecoins, rendimentos on-chain, staking e restaking — sem precisar de uma base massiva de usuários. Seu diferencial: manter ativos é mais lucrativo que movê-los. Esses bancos se parecem com aplicativos de consumo, mas funcionam como plataformas modernas de poupança disfarçadas de wallets, oferecendo uma experiência fluida de “depositar e ganhar”.

Bancos digitais orientados ao fluxo de pagamentos

Essas plataformas prosperam no volume de transações. Tornam-se o principal canal para pagamentos em stablecoins, integrando-se profundamente a comerciantes, exchanges fiat-cripto e pagamentos internacionais. Como gigantes globais de pagamentos, lucram com margens pequenas por transação, compensando pelo volume. Seu diferencial é o hábito do usuário e a confiabilidade — serem o padrão para movimentação de dinheiro.

Bancos digitais de infraestrutura de stablecoin

Este é o segmento mais profundo e lucrativo. Esses bancos não apenas movimentam stablecoins — buscam controlar a emissão ou a infraestrutura subjacente, abrangendo emissão, resgate, gestão de reservas e liquidação. O potencial de lucro é maior aqui, pois controlar reservas significa controlar o rendimento. Esses bancos combinam recursos de consumo com ambições de infraestrutura, evoluindo para redes financeiras completas, não apenas aplicativos.

Resumindo: bancos orientados a juros lucram com depósitos, bancos orientados a pagamentos com transferências e bancos de infraestrutura lucram com cada ação realizada.

Acredito que o mercado se dividirá em dois grupos: plataformas voltadas ao consumidor que integram infraestrutura existente, oferecendo simplicidade mas com baixo custo de troca; e agregadores de valor central focados em emissão de stablecoin, roteamento de transações, liquidação e integração de identidade.

Estes últimos não serão apenas aplicativos — serão provedores de infraestrutura em formato voltado ao consumidor, com alta retenção de usuários ao se tornarem, silenciosamente, a espinha dorsal dos fluxos de valor on-chain.

Declaração:

- Este artigo é uma reprodução de [Foresight News], com direitos autorais pertencentes ao autor original [Vaidik Mandloi]. Caso tenha alguma preocupação quanto à reprodução, entre em contato com a equipe Gate Learn, que tratará o assunto conforme os procedimentos estabelecidos.

- Aviso legal: As opiniões e pontos de vista expressos neste artigo são exclusivamente do autor e não constituem recomendação de investimento.

- Outras versões deste artigo em outros idiomas são traduzidas pela equipe Gate Learn. Sem mencionar Gate, é proibida a reprodução, distribuição ou plágio do artigo traduzido.

Artigos Relacionados

Explicação detalhada de Yala: Construindo um Agregador de Rendimento DeFi Modular com a Stablecoin $YU como um Meio

O que é Stablecoin?

O que é USDT0

USDC e o Futuro do Dólar

Nova Stablecoin USDT0 da Tether: Como ela difere do USDT?