Coinbase Monthly Outlook: Como Você Define um Mercado em Baixa de Cripto?

Encaminhe o Título Original 'Perspectiva Mensal: Como Você Define um Mercado em Baixa de Cripto?'

BTC e o Índice COIN50 recentemente quebraram abaixo de suas respectivas 200DMAs, o que sinaliza um potencial mercado em baixa para cripto.

Principais pontos

- O valor total de mercado de cripto (excluindo BTC) teve uma queda acentuada de 41% desde a alta de dezembro de 2024, de $1,6 trilhão para $950 bilhões até meados de abril, enquanto o financiamento de VC caiu 50-60% em relação aos níveis de 2021-22.

- Achamos que isso justifica adotar uma postura defensiva em relação ao risco por enquanto, embora acreditemos que os preços das criptomoedas possam encontrar seu patamar entre meados e finais do 2T25 - preparando o terreno para um melhor 3T25.

Resumo

Vários sinais convergentes podem estar apontando para o início de um novo "inverno cripto", já que algum sentimento negativo extremo se instalou devido ao início das tarifas globais e à possibilidade de novas escaladas. O valor total do mercado cripto (excluindo o BTC) agora está em $950B, uma queda acentuada de 41% em relação ao seu pico de $1.6T em dezembro de 2024 e 17% abaixo dos níveis do mesmo período do ano passado. Para colocar isso em perspectiva, está ainda mais baixo do que quase todo o período de agosto de 2021 a abril de 2022.

Simultaneamente, o financiamento de capital de risco em cripto aumentou no 1T25 em relação ao trimestre anterior, mas ainda está 50-60% abaixo dos níveis observados durante o pico do ciclo 2021-22. Isso limita significativamente a entrada de novo capital no ecossistema, principalmente do lado das altcoins. Todas essas pressões estruturais derivam da incerteza do ambiente macroeconômico mais amplo, onde os ativos de risco tradicionais enfrentaram ventos contrários sustentados da política fiscal e tarifária, contribuindo para a paralisia na tomada de decisões de investimento. Com as ações em dificuldades, o caminho para a recuperação da cripto permanece desafiador, mesmo com os ventos favoráveis idiossincráticos do ambiente regulatório.

A interação desses fatores desenha uma perspectiva cíclica difícil para o espaço de ativos digitais, o que pode continuar a exigir cautela no curto prazo - talvez nas próximas 4-6 semanas. No entanto, também acreditamos que os investidores precisam adotar uma abordagem tática aos mercados, pois esperamos que quando o sentimento finalmente se reajustar, é provável que aconteça bastante rapidamente e permanecemos construtivos para a segunda metade de 2025.

Mercado de alta vs mercado de baixa

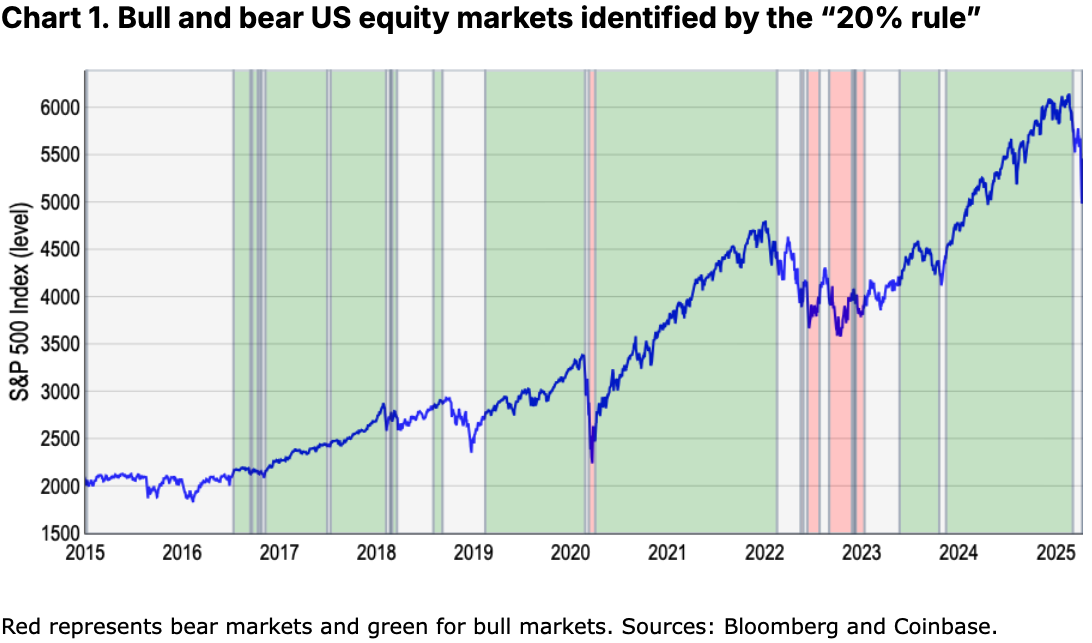

Um limiar comumente citado para definir mercados em alta e em baixa em ações é uma variação de 20% ou mais a partir de uma baixa ou alta recente do mercado, respectivamente. Esse número é um pouco arbitrárioe certamente menos aplicável aos mercados de cripto, que rotineiramente experimentam oscilações de preço de 20% em curtos períodos que não necessariamente sinalizam mudanças reais no regime de mercado. Ou seja, os dados históricos mostram que criptomoedas como o bitcoin podem cair 20% em uma semana, mas ainda operar dentro de uma tendência de alta mais ampla, ou vice-versa.

Além disso, as criptomoedas são negociadas 24/7, o que significa que muitas vezes atuam como um proxy para o sentimento de risco mais amplo durante as horas em que os mercados tradicionais estão fechados (por exemplo, à noite e nos finais de semana). Isso pode amplificar as reações de preços das criptomoedas a eventos externos globalmente. Por exemplo, as ações dos EUA (representadas pelo S&P 500) tiveram uma queda de 22% entre janeiro e novembro de 2022 durante o ciclo de aumento de taxas do Federal Reserve (bastante agressivo). Comparativamente, a queda nos preços do bitcoin - que começou, argumentavelmente, mais cedo (novembro de 2021) - culminou em uma queda de 76% ao longo de um período semelhante, uma magnitude quase 3,5 vezes maior do que a venda de ações.

Verdade em contradições

Uma das primeiras coisas a se observar sobre a métrica tradicional de 20% para mercados de alta e baixa em ações é que não há uma definição universalmente aceita para o que é (na melhor das hipóteses) uma regra prática. Assim como o Juiz da Suprema Corte Potter Stewart observação francaSobre obscenidade ("Eu sei quando vejo"), identificar tendências de mercado muitas vezes depende da intuição e da experiência, em vez de fórmulas rígidas.

Ainda, num esforço para formalizar essa medida, analisamos os picos e vales do mercado do S&P 500 dentro de uma janela móvel de um ano de preços de fechamento para identificar grandes reversões. Nos últimos dez anos, essa métrica sugere que houve cerca de quatro mercados de alta e duas mercados em baixa nos ativos dos EUA - sem incluir a última venda no final de março e início de abril (onde nosso modelo recentemente começou a sinalizar um mercado em baixa). Veja o Gráfico 1.

No entanto, esse limiar ignora pelo menos duas quedas significativas de 10-20% que impactaram drasticamente o sentimento de mercado nos últimos dez anos, como os picos de volatilidade no final de 2015 (turbulência no mercado de ações da China) e 2018 (preocupações com o comércio global, conforme medido pelo índice de incerteza da política comercial global do Fed). Veja o Gráfico 2.

Vimos no passado que quedas impulsionadas pelo sentimento muitas vezes podem desencadear ajustes defensivos na carteira, apesar de não atingirem o limite arbitrário de 20%. Em outras palavras, acreditamos que os mercados em baixa representam fundamentalmente mudanças de regime na estrutura do mercado – caracterizadas pela deterioração dos fundamentos e redução da liquidez – em vez de apenas suas quedas percentuais. Além disso, a "regra dos 20%" corre o risco de complacência ao ignorar sinais de alerta precoces, como a redução da profundidade do mercado e a rotação do setor defensivo, que historicamente precedem grandes crises.

Métricas alternativas

Assim, procuramos métricas alternativas que possam capturar melhor a interação sutil entre movimentos de preços e psicologia do investidor - tanto para ações quanto para cripto. Os mercados em baixa são tanto sobre sentimento quanto sobre o retorno real, porque isso tende a determinar a sustentabilidade das quedas de desempenho que os investidores buscam evitar. Isso pode ser um conceito complicado, pois enquanto buscamos a virada nas tendências de longo prazo, elas não necessariamente precisam ser períodos prolongados de movimentos para cima ou para baixo. A pandemia de COVID-19 é um bom exemplo de um movimento curto e agudo seguido por uma reversão. Claro, a natureza de curta duração desse ciclo de mercado em baixa específico foi devido à magnitude das reações subsequentes das políticas fiscal e monetária tomadas pelas autoridades globalmente - resgatando investidores do que poderia ter sido de outra forma uma queda prolongada.

Ao invés de depender de uma regra prática, acreditamos que métricas como (1) desempenho ajustado ao risco (em termos de desvio padrão) e (2) a média móvel de 200 dias (200d MA) podem oferecer pistas mais sólidas sobre as tendências gerais do mercado para ambas as classes de ativos. Por exemplo, vimos o bitcoin declinar 1,4 desvios padrão entre novembro de 2021 e novembro de 2022 em relação ao desempenho médio do token no período anterior de 365 dias. Isso é comparável à variação de 1,3 desvios padrão nas ações no mesmo período, o que fala da equivalência da queda de 76% do bitcoin e a queda de 22% do S&P 500, quando medida em termos ajustados ao risco.

Como essa métrica naturalmente explica a maior volatilidade das criptomoedas, isso torna os z-scores particularmente adequados para os mercados de criptomoedas, embora não seja sem suas desvantagens. Não só é um pouco mais difícil de calcular, mas essa métrica tende a gerar menos sinais em mercados estáveis e pode não reagir tão rapidamente a mudanças na tendência mais ampla. Por exemplo, nosso modelo indica que o ciclo de alta mais recente terminou no final de fevereiro. Mas desde então classificou todas as atividades subsequentes como "neutras", destacando seu potencial atraso na dinâmica de mercado em rápida mudança.

Comparativamente, achamos que a média móvel de 200 dias (200DMA) oferece um quadro menos complexo e mais robusto para identificar tendências de mercado sustentadas. Ao exigir pelo menos 200 dias de dados para cálculos válidos, suaviza o ruído de curto prazo e se adapta à ação recente do preço, proporcionando uma imagem mais clara do momentum. As 'regras' são simples:

- um mercado de touros é caracterizado pelo preço negociando consistentemente acima da média móvel de 200 dias com momentum ascendente, enquanto

- um mercado de baixa é caracterizado por negociações persistentes abaixo deste limiar de 200DMA acompanhado por um momentum descendente.

Em nossa visão, esta abordagem não só se alinha com os sinais de tendência mais amplos em nossa regra de '20%' e modelos de escore z, mas também aprimora a precisão necessária para insights acionáveis em condições de mercado dinâmicas. Por exemplo, além de capturar as vendas testemunhadas durante a pandemia (início de 2020) e o ciclo de aumento das taxas do Fed (2022-23), capturou o inverno cripto de 2018-19 e a queda no meio de 2021 devido à proibição da mineração de criptomoedas na China. Além disso, constatamos que mapeia melhor os grandes aumentos e quedas no sentimento do investidor ao longo de vários períodos. Veja os Gráficos 5 e 6.

Inverno cripto?

Então, estamos em um mercado de cripto em baixa? Até agora, nós focamos principalmente nossa análise no bitcoin porque a comparação com mercados tradicionais como ações dos EUA exigia um ativo com história suficiente. No entanto, embora o bitcoin seja frequentemente usado como um proxy do desempenho geral das criptos, usá-lo como referência para avaliar as tendências do mercado de cripto está se tornando cada vez menos prático à medida que a classe de ativos se expande para novos setores (por exemplo, mememoedas, DeFi, DePIN, agentes de IA, etc).

Por exemplo, o modelo 200DMA no bitcoin sugere que a recente queda acentuada do token qualifica isso como um ciclo de mercado em baixa começando no final de março. Mas o mesmo exercício realizado no índice COIN50 (que inclui os 50 principais tokens por capitalização de mercado) mostra que a classe de ativos como um todo tem negociado inequivocamente em território de mercado em baixa desde o final de fevereiro. De fato, isso é consistente com o total da capitalização de mercado de cripto (ex-BTC) caindo 41% de sua alta de dezembro de 2024 para $950B, em comparação com uma queda (inferior a) de 20% no bitcoin durante o mesmo período. Essa disparidade destaca a maior volatilidade e prêmio de risco inerentes às altcoins mais abaixo na curva de risco.

Conclusões

À medida que o papel do bitcoin como um "reserva de valor" continua a crescer, acreditamos que uma avaliação holística da atividade de mercado agregado da cripto será necessária para definir melhor os mercados de alta e baixa para a classe de ativos, especialmente à medida que é provável que vejamos um comportamento cada vez mais diversificado em seus setores em expansão. No entanto, tanto o BTC quanto o índice COIN50 recentemente romperam abaixo de suas respectivas 200DMAs, sinalizando potenciais tendências de baixa de longo prazo no mercado geral. Isso é consistente com a queda no limite total de mercado de cripto e a queda emfinanciamento de capital de riscopara este espaço, os pontos de referência de um potencial inverno cripto em ascensão.

Assim, achamos que isso justifica adotar uma postura defensiva em relação ao risco por enquanto, embora ainda acreditemos que os preços das criptomoedas possam encontrar seu patamar entre meados e final de 2T25 - preparando um melhor 3T25. Por enquanto, os desafios do ambiente macroeconômico atual exigem maior cautela.

Aviso Legal:

Este artigo é reproduzido de [Coinbase]. Encaminhe o Título Original 'Perspectiva Mensal: Como Você Define um Mercado em Baixa de Cripto?'. Todos os direitos autorais pertencem ao autor original [ David Duong, CFA - Chefe Global de Pesquisa]. Se houver objeções a esta reimpressão, entre em contato com o Aprender Gateequipe e eles vão lidar com isso prontamente.

Isenção de Responsabilidade: As opiniões expressas neste artigo são exclusivamente do autor e não constituem qualquer conselho de investimento.

As traduções do artigo para outros idiomas são feitas pela equipe Gate Learn. Salvo indicação em contrário, copiar, distribuir ou plagiar os artigos traduzidos é proibido.

Artigos Relacionados

O que é o PolygonScan e como você pode usá-lo? (Atualização 2025)

O que é Bitcoin?

O que é EtherVista, o autoproclamado "Novo Padrão para DEX"?

O que é Tronscan e como você pode usá-lo em 2025?

O que é mineração BTC?