出典:Coindooオリジナルタイトル:米国企業債の格下げ、2020年以来最高水準にオリジナルリンク:米国の企業債市場における勢力のバランスが急速に変化しており、格下げが格上げを圧倒する状況が、パンデミック時代の信用ショックの深刻さ以来のペースで続いています。新しいデータは信用品質の急激な悪化を浮き彫りにしており、資金調達条件が引き締まる中、企業のバランスシートに対する懸念を高めています。## 重要なポイント* 2025年に米国企業債の約$55 十億ドルがジャンクに格下げされ、2020年以来最高となった。* 格上げは約$10 十億ドルにとどまり、格下げの方が5倍以上多い。* 現在、$60 十億ドル以上の債券がジャンクの瀬戸際にあり、信用ストレスの高まりを示している。2025年には、米国企業債の約$55 十億ドルが投資適格からジャンクに格下げされ、2020年以来最も多い年間合計となった。同時に、投資適格に戻った格上げはわずか$10 十億ドルにとどまり、少なくとも6年ぶりの弱い結果となった。この不均衡は、市場が回復よりも信用ストレスに傾いていることを浮き彫りにしている。## 格下げが格上げを大きく上回るその差は顕著だ。2025年に格上げされた債券1ドルにつき、格下げされたのは5ドルを超え、格下げ対格上げ比率は約5.5倍に達している。この比率は、パンデミックによる混乱が米国企業全体に広範な格付け引き下げを引き起こした2020年の水準をも超えている。昨年との対比も非常に明らかだ。2024年には格上げが格下げよりも実質的に多く、ジャンクに落ちた債券は約$4 十億ドルにとどまったのに対し、投資適格に戻ったのは約$22 十億ドルだった。2025年の逆転は、信用の基本的な健全性が比較的短期間で大きく弱まったことを示している。## 「落ちた天使」のリスク増大懸念を深めているのは、ジャンクのすぐ上に位置する債券の増加だ。現在、米国企業債の約$63 十億ドルが最低の投資適格ランクにあり、2024年末の約$37 十億ドルから急増している。いわゆる「待ち受ける落ちた天使」たちは、さらなる格下げが起きた場合、強制売却のリスクが高まる。特に、投資適格債のみを保有する制限付きファンドにとっては危険だ。格下げの加速は、金利の上昇、リファイナンスの難しさ、複数のセクターでの利益成長の鈍化といった圧力の高まりを反映している。借入コストの上昇により、レバレッジ企業が信用格付けを守るのが難しくなっており、特に企業債の大部分が満期に近づく中で顕著だ。## 市場全体への影響格下げの波が持続すれば、信用市場に波及し、スプレッドの拡大やボラティリティの増加、金融条件の一層の引き締めを招く可能性がある。投資家にとっては、デフォルトリスクの上昇と誤差の余地の縮小を意味し、特に信用格付けの低いセグメントではリスクとリターンのバランスがますます脆弱になっている。年が進むにつれ、市場は信用ストレスが安定するのか、深まるのかを注視していくだろう。現時点では、米国企業債の信用品質が低下しており、リスクとリターンのバランスがますます不安定になっている明確な傾向を示している。

米国企業債格下げ、2020年以来の最高水準に

出典:Coindoo オリジナルタイトル:米国企業債の格下げ、2020年以来最高水準に オリジナルリンク:

米国の企業債市場における勢力のバランスが急速に変化しており、格下げが格上げを圧倒する状況が、パンデミック時代の信用ショックの深刻さ以来のペースで続いています。

新しいデータは信用品質の急激な悪化を浮き彫りにしており、資金調達条件が引き締まる中、企業のバランスシートに対する懸念を高めています。

重要なポイント

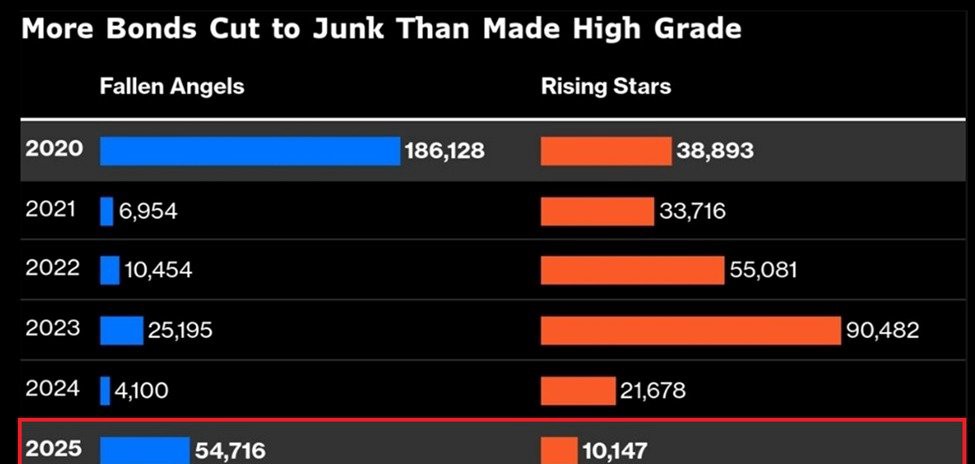

2025年には、米国企業債の約$55 十億ドルが投資適格からジャンクに格下げされ、2020年以来最も多い年間合計となった。同時に、投資適格に戻った格上げはわずか$10 十億ドルにとどまり、少なくとも6年ぶりの弱い結果となった。この不均衡は、市場が回復よりも信用ストレスに傾いていることを浮き彫りにしている。

格下げが格上げを大きく上回る

その差は顕著だ。2025年に格上げされた債券1ドルにつき、格下げされたのは5ドルを超え、格下げ対格上げ比率は約5.5倍に達している。この比率は、パンデミックによる混乱が米国企業全体に広範な格付け引き下げを引き起こした2020年の水準をも超えている。

昨年との対比も非常に明らかだ。2024年には格上げが格下げよりも実質的に多く、ジャンクに落ちた債券は約$4 十億ドルにとどまったのに対し、投資適格に戻ったのは約$22 十億ドルだった。2025年の逆転は、信用の基本的な健全性が比較的短期間で大きく弱まったことを示している。

「落ちた天使」のリスク増大

懸念を深めているのは、ジャンクのすぐ上に位置する債券の増加だ。現在、米国企業債の約$63 十億ドルが最低の投資適格ランクにあり、2024年末の約$37 十億ドルから急増している。いわゆる「待ち受ける落ちた天使」たちは、さらなる格下げが起きた場合、強制売却のリスクが高まる。特に、投資適格債のみを保有する制限付きファンドにとっては危険だ。

格下げの加速は、金利の上昇、リファイナンスの難しさ、複数のセクターでの利益成長の鈍化といった圧力の高まりを反映している。借入コストの上昇により、レバレッジ企業が信用格付けを守るのが難しくなっており、特に企業債の大部分が満期に近づく中で顕著だ。

市場全体への影響

格下げの波が持続すれば、信用市場に波及し、スプレッドの拡大やボラティリティの増加、金融条件の一層の引き締めを招く可能性がある。投資家にとっては、デフォルトリスクの上昇と誤差の余地の縮小を意味し、特に信用格付けの低いセグメントではリスクとリターンのバランスがますます脆弱になっている。

年が進むにつれ、市場は信用ストレスが安定するのか、深まるのかを注視していくだろう。現時点では、米国企業債の信用品質が低下しており、リスクとリターンのバランスがますます不安定になっている明確な傾向を示している。