出典:CoinEditionオリジナルタイトル:Digital Assets 2026 Outlook: Institutional Growth, Security Risks, and Market Shiftsオリジナルリンク:https://coinedition.com/digital-assets-2026-outlook-institutional-growth-security-risks-and-market-shifts/## 市場規模と機関投資家の参入暗号資産セクターは2025年に重要な節目を迎え、世界の暗号市場時価総額は過去最高の4.3兆ドルに達しました。この成長は、主要市場での規制の明確化に続く機関資本の流入によって大きく促進されました。Digital Asset Treasuries (DATs)は主要な勢力として台頭し、上場企業は暗号資産の保有を目的として$29 十億ドルを調達しました。現在、世界中で100以上の公開DATが運営されており、主要なデジタル資産の重要な部分を保有しています。これらは短期的な取引ではなく、戦略的な長期保有を目的としています。## 規制枠組みの進展と採用促進米国の政策動向は、デジタル資産の運用環境を執行重視から促進重視の枠組みに変化させました。欧州では、Crypto-Assets市場の枠組みの実施が年内に進展し、加盟国間で統一された基準が整備されました。これらの規制の改善により、機関投資資金の流入が促進され、商品承認も加速しました。上場投資信託(ETF)は、基本的なスポット商品を超えてステーキングETFに拡大し、特定のブロックチェーンネットワークのステーキングETFは、ローンチ直後に約$1 十億ドルの資産を管理下に置きました。## 実物資産のトークン化が勢いを増す実物資産のトークン化は、2025年に56億ドルから167億ドルへ拡大しました。主要な機関投資家のトークン化された資産ファンドは、トークン化された国債の成長を支え、従来の固定収入商品を大規模にオンチェーン化しています。## ステーブルコインとLayer 2の統合ステーブルコインの流通供給量は約$300 十億ドルに達し、これらの資産は明確なプロダクト・マーケット・フィットを実現しました。主要な決済ネットワークはステーブルコインをインフラに統合し、新たなブロックチェーンネットワークもステーブルコイン取引専用に開発されています。Ethereum上のLayer 2ネットワークは、技術アーキテクチャだけでなく、分配パートナーシップやユーザー獲得戦略に基づいて、少数の勝者に集約されつつあります。## セキュリティと中央集権化の課題2026年に向けて、セクターは重要な課題に直面しています。セキュリティの脅威は最も主要な運用上の懸念事項であり、AIを活用したソーシャルエンジニアリング攻撃、ディープフェイク詐欺、巧妙な鍵狩りキャンペーンが高度化しています。資産の集中化とDATsやトークン化資産を通じた攻撃面の拡大は、中央集権化の脆弱性をもたらし、慎重な管理が求められます。暗号資産セクターは、今や不安定なフロンティアから主流の金融インフラへと移行できるかどうかの重要な試練に直面しており、持続可能な成長が投機的な上昇よりも重要となっています。

デジタル資産2026年展望:機関投資家の成長、セキュリティリスク、市場の変化

出典:CoinEdition オリジナルタイトル:Digital Assets 2026 Outlook: Institutional Growth, Security Risks, and Market Shifts オリジナルリンク:https://coinedition.com/digital-assets-2026-outlook-institutional-growth-security-risks-and-market-shifts/

市場規模と機関投資家の参入

暗号資産セクターは2025年に重要な節目を迎え、世界の暗号市場時価総額は過去最高の4.3兆ドルに達しました。この成長は、主要市場での規制の明確化に続く機関資本の流入によって大きく促進されました。

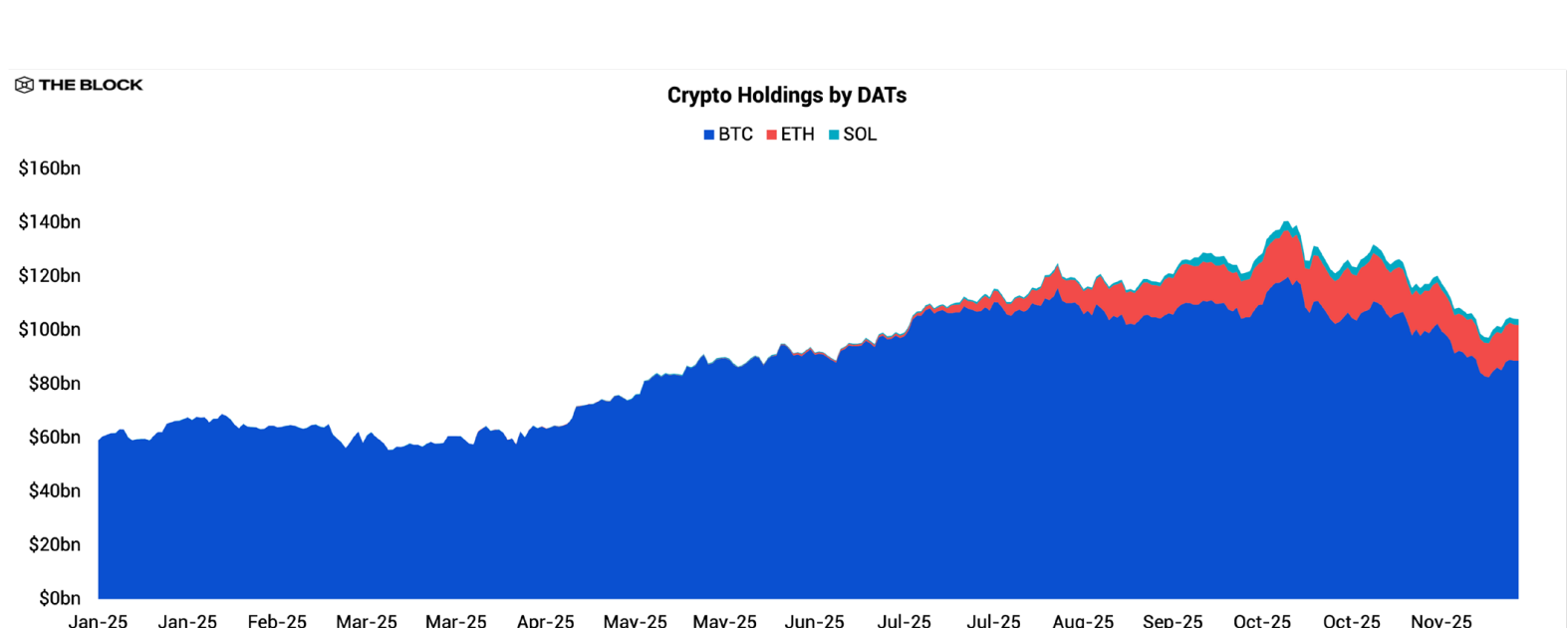

Digital Asset Treasuries (DATs)は主要な勢力として台頭し、上場企業は暗号資産の保有を目的として$29 十億ドルを調達しました。現在、世界中で100以上の公開DATが運営されており、主要なデジタル資産の重要な部分を保有しています。これらは短期的な取引ではなく、戦略的な長期保有を目的としています。

規制枠組みの進展と採用促進

米国の政策動向は、デジタル資産の運用環境を執行重視から促進重視の枠組みに変化させました。欧州では、Crypto-Assets市場の枠組みの実施が年内に進展し、加盟国間で統一された基準が整備されました。

これらの規制の改善により、機関投資資金の流入が促進され、商品承認も加速しました。上場投資信託(ETF)は、基本的なスポット商品を超えてステーキングETFに拡大し、特定のブロックチェーンネットワークのステーキングETFは、ローンチ直後に約$1 十億ドルの資産を管理下に置きました。

実物資産のトークン化が勢いを増す

実物資産のトークン化は、2025年に56億ドルから167億ドルへ拡大しました。主要な機関投資家のトークン化された資産ファンドは、トークン化された国債の成長を支え、従来の固定収入商品を大規模にオンチェーン化しています。

ステーブルコインとLayer 2の統合

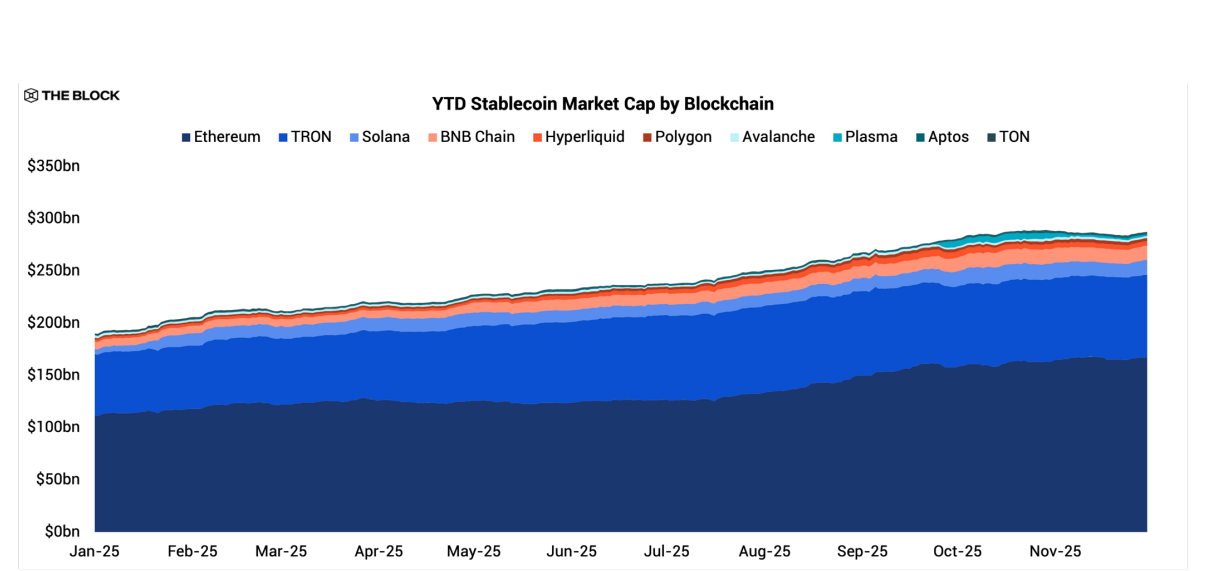

ステーブルコインの流通供給量は約$300 十億ドルに達し、これらの資産は明確なプロダクト・マーケット・フィットを実現しました。主要な決済ネットワークはステーブルコインをインフラに統合し、新たなブロックチェーンネットワークもステーブルコイン取引専用に開発されています。

Ethereum上のLayer 2ネットワークは、技術アーキテクチャだけでなく、分配パートナーシップやユーザー獲得戦略に基づいて、少数の勝者に集約されつつあります。

セキュリティと中央集権化の課題

2026年に向けて、セクターは重要な課題に直面しています。セキュリティの脅威は最も主要な運用上の懸念事項であり、AIを活用したソーシャルエンジニアリング攻撃、ディープフェイク詐欺、巧妙な鍵狩りキャンペーンが高度化しています。資産の集中化とDATsやトークン化資産を通じた攻撃面の拡大は、中央集権化の脆弱性をもたらし、慎重な管理が求められます。

暗号資産セクターは、今や不安定なフロンティアから主流の金融インフラへと移行できるかどうかの重要な試練に直面しており、持続可能な成長が投機的な上昇よりも重要となっています。