市場バイト:関税、スタグフレーション、およびビットコイン

新しい米国の関税政策とインフレリスクの高まりを背景に、Grayscaleはビットコインが安全資産としての特性を示す方法を分析しています。ドルの弱体化やマクロ経済政策の改善に伴い、ビットコインは次の「ゴールドのような」資産になり得るでしょう。- ビットコインの価格は、ホワイトハウスが新しい相互関税を発表して以来下落していますが、関税や貿易摩擦は中期的にはビットコインの普及にプラスになると予想しています。

- 第1に、高い関税はスタグフレーションに貢献し、伝統的資産リターンにとってマイナスであり、金などの希少商品にとってはプラスになります。ビットコインは過去のスタグフレーションの際に存在していませんでしたが、希少なデジタル商品と見なされ、現代の価値保存手段としてますます評価されています。第2に、貿易摩擦は米ドルの準備需要に圧力をかけ、他の法定通貨、金、ビットコインなどの競合資産にスペースを開く可能性があります。

- 現在、政策の不確実性が非常に高いですが、長期的な投資家は持続的なドル安と一般的に目標を上回るインフレにポートフォリオを配置すべきだと考えています。これは過去に深刻な米国の貿易摩擦が解決された際の状況と一致しています。

- ビットコインは、このマクロ的な背景から恩恵を受ける可能性が高いと我々は考えており、これが最近の下落期を通じて株式市場をアウトパフォームしている理由かもしれません(リスク調整済み)。さらに、1970年代の金と同様に、今日のビットコインは急速に改善されている市場構造を持ち、米国の政策変更に支えられており、ビットコイン投資家基盤の拡大に役立つかもしれません。

ホワイトハウスが4月2日に新しいグローバル関税を発表して以来、ビットコインの価格は適度に下落しました。[1]4月9日、非中国相互関税の90日間の停止が発表され、資産市場は一部回復しましたが、最初の関税発表は実質的にすべての資産に影響を与えました。ビットコインの下落はリスク調整済みのベースで比較的小さかったです(図1)。たとえば、90日の一時停止と評価の回復前の4月2日から4月8日まで、S&P 500は約12%下落しました。ビットコインの価格の変動率は通常、S&P 500よりも約3倍高いです。[2]したがって、ビットコインが株式収益と1:1の相関関係を持っていた場合、S&P 500の下落はビットコインの価格が36%下落することを意味していたでしょう。この期間中にわずか10%しか減少しなかったという事実は、ポートフォリオにビットコインを保有することの分散化の利点を示しています。4月9日の市場の一部の回復に続いて、相互関税の発表以来、S&P 500とビットコインの両方が約4%下落しています。

展示1:Bitcoinはリスク調整された条件で適度なドローダウンがありました

短期的には、世界の市場展望はおそらくホワイトハウスと他の国との貿易交渉に依存するでしょう。交渉が関税の引き下げにつながる可能性がありますが、交渉の挫折はより多くの報復をもたらす可能性もあります。伝統的な市場での実現されたボラティリティと暗示されたボラティリティの両方が非常に高いままであり、貿易紛争が今後数週間でどのように展開するかを予測するのは難しいです(図2参照)。投資家は、高リスクな市場環境での適切なポジションサイジングに注意を払うべきです。とは言っても、ビットコインの価格のボラティリティは株式のボラティリティよりもはるかに低下しており、さまざまな指標は暗号通貨への投機的トレーダーのポジショニングが比較的低いことを示唆しています。マクロリスクが今後数週間で緩和されると、私たちの見解では、暗号の評価は回復のポジションにあるはずです。

図2:株式の暗黙のボラティリティはビットコインに近づいた

非常に短期的な視点を超えると、ビットコインに対する高い関税の影響は、経済や国際資本流動性に対するその結果に依存します。私たちの見解では、過去1週間でビットコインの価格が下落したにもかかわらず、関税の急激な増加と世界的な貿易パターンの変化は、中期的にはビットコインの採用にプラスに考えられるべきです。これは、関税(および関連する非関税貿易障壁の変更)が「スタグフレーション」に貢献し、米ドルへの需要が構造的に弱くなる可能性があるためです。

スタグフレーションの資産配分

スタグフレーションとは、成長率が低い、そして/または低下している経済で、インフレ率が高い、そして/または加速している状態を指します。関税は輸入品の価格を引き上げ、それによって(少なくとも一時的には)インフレに貢献します。同時に、関税は実質世帯収入の低下や企業が直面する調整コストによって経済成長を遅らせる可能性があります。長い目で見ると、これは国内製造業への投資の増加によって相殺されるかもしれませんが、ほとんどの経済学者は新しい関税が少なくとも次の1年間は経済を圧迫すると予想しています。[3] ビットコインは私たちが過去のエピソードでどのように振る舞っていたかを知るには若すぎますが、歴史的なデータはスタグフレーションが伝統的な資産収益にとってマイナスであり、金のような希少な商品にとって好ましいことを示しています。

歴史的な観点から、1970年代の資産収益率は、スタグフレーションが金融市場に与える影響の最も鮮明な例を示しています。その10年間、米国株と長期債券の両方が、約6%の年率収益を達成しました。[4], 平均インフレ率の7.4%を下回っていました。対照的に、金の価格は年率約30%で評価され、インフレ率を大幅に上回りました(図3を参照)。

図3: 1970年代、伝統的資産は実質的にマイナスのリターンを示しました

スタグフレーションのエピソードは通常そこまで極端ではありませんが、資産収益への影響は時間の経過とともに広く一貫しています。 図4は、1900年から2024年までの米国株、政府債券、および金の平均年間収益を、GDP成長とインフレの異なる体制下で示しています。 異なる資産の収益が経済サイクル全体で系統的に変動するという考えは、マクロ投資の基礎です。

歴史データは3つのポイントを強調しています:

- GDP 成長 が 高い かつ/または 加速 している 場合 および インフレ が 低い かつ/または 減速 している 場合 に 株式 収益 が 向上 します。その 結果、株式 収益 は スタグフレーション 期間 中 に 低下 する と 予想 され、投資 家 は 潜在 的 に 株式 配分 を 減らす 必要 が あります。

- GDP成長率が低いか低下している場合、債券収益は改善します。インフレーションは債券収益にはっきりとした影響を与えますが、高インフレーションはしばしば高い平均収益(およびより高い現金金利)を意味するため、一部は影響が少ないです。債券の割り当てに関しては、投資家は関税が主に経済成長の弱化を意味するか、インフレーションの上昇を意味するかを考慮すべきです。

- スタグフレーションの状況では、金のリターンが向上します。つまり、GDP成長が低いか鈍化していて、インフレ率が高いか加速している場合です。したがって、マクロ経済見通しがスタグフレーションのリスクが高いと示唆している場合、投資家は金などの資産への割り当てを増やすことを検討すべきです。

第4展示:スタグフレーションは株式の収益を下げ、金の収益を上げます

ビットコインがスタグフレーション期間中にも価値を上げるかどうかは、投資家が金のような希少な商品や通貨資産と考えるかどうかにかかっています。 ビットコインの基本的な特性は、それが上昇すると示唆しており、財務長官のBessent氏のような役人が「ビットコインは価値の保存手段となっている」と述べていることに励まされています。[5]

ビットコインと米ドル

関税と貿易摩擦は、中期的にビットコインの採用を支える可能性があります。これは、米ドルの需要が圧力を受けるためです。これは部分的には機械的なものです。米国との総取引量が減少し、そのほとんどが米ドル建てである場合、通貨への取引需要が少なくなります。しかし、関税引き上げが他の主要な国々との対立を引き起こす場合、米ドルの保有価値に対する需要も弱体化する可能性があります。

ドルの世界の外国為替準備でのシェアは、世界経済全体の米国のシェアを大幅に上回っています(図5)。 これには多くの理由がありますが、ネットワーク効果が重要な役割を果たしています:国々は米国と取引し、ドル市場で借り入れをし、典型的には商品の輸出をドルで表示しています。[6]もし貿易緊張が米国経済やUSDベースの金融市場との結びつきを弱める結果になった場合、各国は外貨準備の分散化を加速する可能性があります。

展示5: 世界経済の米国シェアを大幅に上回る準備のドルシェア

多くの中央銀行は、ロシアへの西側の制裁に続いて金の購入を既に拡大しています。[7]われわれの知る限り、イラン中央銀行以外にビットコインをバランスシートに保有している中央銀行はありません。ただし、チェコ国立銀行はこの選択肢を探っており、米国は戦略ビットコイン準備を作成し、一部の主権国家基金はビットコインへの投資を開示しています。[8]私たちの見解では、ドル中心の国際貿易および金融システムへの損害は、中央銀行によるビットコインへの準備金の多様化につながる可能性があります

米国の歴史において、トランプ大統領の「解放の日」宣言に最も匹敵する瞬間はおそらく1971年8月15日の「ニクソン・ショック」でしょう。その夜、ニクソン大統領は全面的な10%の関税とドルを金に換えることの終了を発表しました-第二次世界大戦後から世界の貿易と金融を支えてきたシステム。この行動は、他の国との外交的な期間を引き起こし、1971年12月のスミソニアン協定で頂点に達しました。この協定では、他の国々が自国の通貨を米ドルに対して高く再評価することに同意しました。米ドルは最終的に1971年第2四半期から1978年第3四半期までに27%の下落を経験しました。過去50年間、いくつかの貿易摩擦の期間があり、その後(部分的に交渉された)ドルの弱点が続いてきました(図6)。

図6: 「マララゴ協定」がドルを弱めることはあるのか?

公式に交渉されたかどうかは、「マーララゴ協定」の一環として[9]または、そうでなければ、我々は最新の貿易摩擦期間が再び持続的なドル安につながると予想しています。米ドルはすでに標準的な指標によれば過大評価されており、連邦準備制度は利上げの余地があり、ホワイトハウスは米国の貿易赤字を減らしたいと考えています。関税は実質的な輸入および輸出価格を変えますが、より弱いドルは市場ベースのメカニズムを通じて貿易フローの望ましい再均衡を徐々にもたらす可能性があります。

ビットコイン for Our Time

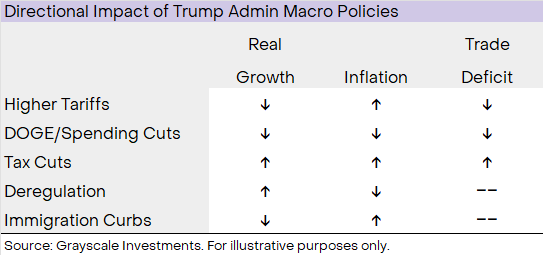

米国の貿易政策の急激な変化に適応している金融市場は、経済に短期的に否定的な影響を与えるでしょう。ただし、過去1週間の市況が今後4年間の基準になる可能性は低いでしょう。トランプ政権は、GDP成長、インフレ、貿易赤字に異なる影響を与える一連の政策措置を追求しています(図7)。たとえば、関税は成長を抑制しインフレを引き上げる可能性があります(つまりスタグフレーションに寄与します)が、一部の規制緩和は成長を促進しインフレを抑制する可能性があります(つまりスタグフレーションを軽減します)。最終的な結果は、ホワイトハウスが各分野で政策を実施する度合いに依存します。

第7展示:米国のマクロ政策は成長とインフレにさまざまな影響を与えるでしょう

先行きは不透明ですが、米国の政策が持続的なドル安と一般的に目標を上回るインフレをもたらすというのが私たちの最良の推測です。関税だけでも成長を遅らせる傾向がありますが、減税、規制緩和、ドル安によって一部相殺される可能性があります。ホワイトハウスが他のより成長志向の政策も積極的に推進すれば、関税の初期ショックにもかかわらず、GDP成長は比較的うまく維持される可能性があります。実際の成長が強いかどうかに関係なく、歴史は頑固なインフレ圧力の時期が株式市場にとっては難しいものであり、金やビットコインなどの希少商品にとっては好都合であることを示唆しています

さらに、1970年代の金と同様に、ビットコインは今日、急速に改善されている市場構造を持ち、米国の政策変更に支えられています。これにより、ビットコイン投資家層の拡大に貢献する可能性があります。年初以来、ホワイトハウスは、デジタル資産産業への投資を支援する一連の政策変更を行っており、訴訟の取り下げや伝統的な商業銀行への資産保証、カストディアンなどの規制機関に暗号サービスの提供を許可しています。これにより、M&Aアクティビティの波そして他の戦略的投資。新しい関税はデジタル資産の評価にとって一時的な逆風となっていますが、トランプ政権の暗号通貨に特化した政策は業界を支援してきました。希少な商品資産へのマクロ需要の上昇と投資家にとってより良い運営環境が組み合わさると、ビットコインの普及にとって強力な組み合わせとなる可能性があります。

免責事項:

この記事は[から転載されていますグレースケール]. すべての著作権は元の著者に帰属します [ザック・パンドル]. もしこの転載に異議がある場合は、お問い合わせください。Gate Learnチームが promptly で処理します。

責任の免責事項:この記事で表現されている意見や考えは、著者個人のものであり、投資アドバイスを構成するものではありません。

他の言語への記事の翻訳は、Gate Learnチームによって行われます。特に言及されていない限り、翻訳された記事のコピー、配布、または盗用は禁止されています。

関連記事

トップ10のビットコインマイニング会社

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?