Analisis Lengkap dari 25 Indikator untuk Waktu Puncak Pasar dalam Bull Market

Pengantar: Kapan Biasanya Bull Market Crypto Berakhir?

Bull Market kembali mengacu pada fase di mana harga aset naik dengan cepat dan sentimen investor melonjak. Namun, tidak ada kenaikan harga yang berlangsung selamanya. Pola historis menunjukkan bahwa pasar Bull sering mencapai titik balik setelah sinyal-sinyal tertentu muncul, akhirnya memberi jalan pada koreksi atau bahkan pasar Bear.

Artikel ini mengkaji tanda-tanda khas dari akhir pasar bullish dengan menganalisis siklus pasar sebelumnya, melemahnya sinyal teknis dan on-chain, pendapat para ahli, dan faktor makroekonomi yang mungkin meredam momentum. Poin penting: tanda peringatan ini sering muncul lebih awal dan berfungsi sebagai referensi penting untuk mengidentifikasi risiko teratas.

Mengapa Kita Memerlukan Indikator Puncak Pasar Bull?

Sementara menentukan waktu masuk pasar bullish penting, kunci sebenarnya untuk profitabilitas terletak pada keluar dengan aman di dekat puncak. Banyak investor berhasil bergabung dengan tren bullish namun melewatkan pengambilan keuntungan optimal karena keinginan yang berlebihan atau ketidakmampuan untuk mengenali puncak pasar.

Untuk membantu investor meningkatkan penilaian mereka, seorang analis komunitas @_43A6pada X (sebelumnya Twitter) menyusun daftar sinyal top yang terbukti secara historis, kemudian disempurnakan dan disarikan oleh @DtDt666. Akhirnya, tim Coinglass memvisualisasikan dan mengintegrasikannya ke dalam “Bull Market Top Signal Checklist,” yang menampilkan 30 indikator yang dirancang untuk membantu investor menentukan apakah pasar sedang overheat dan apakah sudah waktunya untuk mengunci keuntungan atau mengadopsi strategi yang lebih konservatif.

Ikhtisar 25 Indikator Di Seluruh 7 Kategori

Bagian ini didasarkan pada daftar 30 sinyal teratas pasar bull dari Coinglass dan mencakup data dari platform seperti Looknode dan CoinAnk. Indikator-indikator ini dikelompokkan ke dalam 7 kategori utama, dengan 25 indikator teratas yang sering digunakan disorot dan dijelaskan satu per satu. Catatan: Tidak disarankan untuk mengandalkan satu indikator saja untuk pengambilan keputusan. Indikator harus dievaluasi secara bersama-sama untuk mendapatkan pemahaman yang lebih komprehensif apakah pasar telah memasuki fase puncak potensial.

Pengenalan dan analisis yang mendalam dari indikator-indikator adalah sebagai berikut:

1. Indikator Harga dan Penilaian

Indikator ini mengevaluasi apakah aset tersebut dinilai terlalu tinggi atau terlalu rendah dengan memeriksa tren harga historis, rata-rata jangka panjang, dan model nilai pasar. Mereka digunakan untuk menentukan apakah pasar bull telah mencapai tahap penilaian terlalu tinggi.

Tujuan: Untuk mengidentifikasi gelembung harga dan menetapkan waktu masuk/keluar.

Indikator umum:

1) Indeks Akumulasi Bitcoin AHR999 (Indeks AHR999 Bitcoin)

Sumber: https://www.coinglass.com/zh-TW/bull-market-peak-signals

Indeks AHR999 mengukur rasio antara harga saat ini BTC, biaya DCA (dollar-cost averaging) 200-hari, dan estimasi harga yang dimodelkan. Awalnya diusulkan oleh pengguna Weibo ahr999, menggabungkan strategi DCA dengan waktu pasar untuk membantu investor membuat keputusan yang terinformasi. Indikator ini mencerminkan pengembalian DCA jangka pendek dan deviasi harga.

Rentang Indeks AHR999:

- 4: Sangat disarankan untuk mengurangi posisi

- 1.2: Zona hati-hati, tidak ideal untuk trading

- 0.45–1.2: Cocok untuk DCA

- < 0.45: Bagus untuk bottom-fishing

Analisis:

Sebuah bacaan dari ≥4 menunjukkan puncak pasar banteng. Nilai saat ini adalah 0.78, yang menunjukkan bahwa siklus ini cocok untuk DCA.

2) Indikator Pencarian Teratas AHR999x (Indikator Pencarian Teratas Bitcoin AHR999x)

Sumber: https://www.coinglass.com/zh-TW/bull-market-peak-signals

Indeks AHR999x adalah versi yang berkembang dari Indeks AHR999. Masih mengevaluasi harga BTC saat ini terhadap harga historis atau perkiraan harga berdasarkan model untuk menilai nilai beli di level saat ini.

Rentang Indeks AHR999x:

- Di atas 8: Secara historis dianggap sebagai zona dasar

- Antara 0–0.45: Historis dianggap sebagai zona teratas

Analisis:

Sebuah pembacaan ≤0,45 menandakan puncak pasar bullish. Nilai saat ini adalah 3,87. Meskipun ini belum memicu sinyal puncak, namun berada di zona netral-moderat tinggi, menunjukkan pasar tidak terlalu panas dan belum menandakan puncak.

3) Multiple Puell

Sumber: https://www.coinglass.com/zh-TW/bull-market-peak-signals

David Puell awalnya menciptakan indikator ini. Nilai mewakili kelipatan pendapatan saat ini para penambang relatif terhadap pendapatan rata-rata mereka selama setahun terakhir—maka dinamakan “Puell Multiple.”

Perhitungannya adalah: nilai USD dari hasil penambangan Bitcoin harian dibagi dengan rata-rata 365 hari.

Metrik ini terutama mencerminkan pendapatan penambang. Karena penambang biasanya menjual sebagian BTC mereka untuk menutupi biaya operasional, ini membantu menilai profitabilitas dan tekanan jual pasar potensial mereka.

- Di rentang (8, +∞): Menunjukkan zona bawah

- Pada rentang (0, 0.45): Menunjukkan zona teratas

Analisis:

Zona puncak pasar bullish adalah ≥2,2. Nilai saat ini adalah 1,31, menunjukkan para penambang berada dalam fase pendapatan yang sehat, tanpa tekanan jual sistemik yang dipicu.

4) Bitcoin Rainbow Chart

Sumber: https://www.coinglass.com/zh-TW/bull-market-peak-signals

Bitcoin Rainbow Chart adalah alat penilaian jangka panjang yang menggunakan kurva pertumbuhan logaritmik untuk memprediksi tren harga potensial Bitcoin. Fitur utamanya termasuk:

- Pita berwarna pelangi yang dilapisi di atas kurva pertumbuhan logaritmik, dengan warna yang berbeda mencerminkan sentimen pasar dan peluang beli/jual potensial.

- Harga biasanya fluktuatif dalam pita pelangi ini sepanjang saluran pertumbuhan logaritmik.

Bagaimana cara menggunakan alat ini:

- Ketika harga mencapai area berwarna lebih hangat, itu menunjukkan pasar mungkin terlalu panas, memberikan peluang untuk mengambil keuntungan yang baik.

- Ketika harga turun ke area berwarna lebih dingin, sentimen pasar rendah, biasanya waktu yang baik untuk mengumpulkan Bitcoin.

Grafik ini diperbarui setiap 24 jam untuk mencerminkan harga penutupan harian terbaru.

Analisis:

Zona puncak pasar bullish adalah ≥5. Nilai saat ini adalah 2, menunjukkan bahwa valuasi masih sehat atau sedikit sejuk, menunjukkan pasar tidak terlalu panas.

5) Skor Z Bitcoin MVRV

Sumber: https://www.coinglass.com/zh-TW/bull-market-peak-signals

Skor MVRV-Z adalah indikator relatif yang mengukur perbedaan antara "kapitalisasi pasar beredar" Bitcoin dan "kapitalisasi pasar yang direalisasikan," kemudian memstandardisasikannya menggunakan kapitalisasi pasar beredar. Rumusnya adalah:

Nilai MVRV-Z = (Circulating Market Cap - Realized Market Cap) / Deviasi Standar (Circulating Market Cap)

"Realized market cap" didasarkan pada nilai transaksi on-chain Bitcoin, dihitung dengan menjumlahkan "nilai terakhir bergerak" dari semua Bitcoin di rantai. Oleh karena itu, ketika indikator ini terlalu tinggi, itu menunjukkan bahwa kapitalisasi pasar Bitcoin terlalu tinggi dibandingkan dengan nilai aktualnya, yang dapat merugikan harga Bitcoin. Sebaliknya, ketika nilai indikator rendah, itu menunjukkan penilaian yang rendah.

Berdasarkan data historis, ketika indikator ini mencapai titik tertinggi historis, probabilitas harga Bitcoin mengalami tren turun meningkat, menandakan potensi risiko mengejar harga tinggi.

Analisis:

Wilayah puncak pasar bullish adalah ≥5. Nilai saat ini adalah 1,76, menunjukkan bahwa pasar masih berada di zona keuntungan namun tidak terlalu panas, tetap berada dalam kisaran yang sehat, dan oleh karena itu belum memicu sinyal puncak.

6) Bitcoin Macro Oscillator (BMO)

Sumber: https://www.coinglass.com/zh-TW/bull-market-peak-signals

Oscillator Makro Bitcoin (BMO) mencakup beberapa poin kunci berikut:

1. Fungsi Utama: Mengintegrasikan empat indikator pasar kunci untuk menganalisis dinamika pasar Bitcoin.

2. Empat Indikator Inti:

- Rasio MVRV: Menilai apakah Bitcoin terlalu mahal atau terlalu murah.

- Rasio VWAP: Menghitung harga rata-rata berdasarkan volume perdagangan.

- Rasio CVDD: Melacak nilai transaksi dan mempertimbangkan usia koin.

- Sharpe Ratio: Menilai pengembalian yang disesuaikan dengan risiko.

3. Nilai Praktis:

- Dapat mengidentifikasi puncak dan dasar pasar.

- Tingkat tinggi mungkin menunjukkan pasar mencapai puncak.

- Tingkat rendah mungkin menunjukkan peluang beli.

Analisis:

Analisis:

Wilayah puncak pasar bullish adalah ≥1.4. Nilai saat ini adalah 0.51, menunjukkan keadaan yang sehat, undervalued, tanpa tanda-tanda gelembung.

7) Rasio Bitcoin MVRV

Sumber: https://www.coinglass.com/zh-TW/bull-market-peak-signals

Rasio MVRV (Nilai Pasar ke Nilai Tergenapi) menyoroti meliputi:

1. Fungsi Utama: MVRV adalah indikator yang digunakan untuk menilai apakah pasar Bitcoin terlalu mahal atau terlalu murah.

2. Metode Perhitungan: MVRV = Nilai Pasar (MV) / Nilai Terealisasi (RV).

3. Standar Penilaian Kunci:

- MVRV > 1: Sebagian besar pemegang sedang untung, menunjukkan pasar mungkin terlalu panas (menandakan puncak pasar).

- MVRV < 1: Sebagian besar pemegang mengalami kerugian, menunjukkan pasar mungkin dihargai rendah (menandakan dasar pasar).

4. Nilai Praktis:

- Pertimbangkan untuk membeli ketika MVRV mendekati atau di bawah 1.

- Pertimbangkan untuk menjual ketika MVRV melebihi 3.

Catatan: Disarankan untuk menggunakan indikator ini bersama dengan yang lain, bukan hanya mengandalkan MVRV untuk pengambilan keputusan.

Analisis:

Top zona pasar bullish adalah ≥3. Nilai saat ini adalah 1,95, yang berada dalam zona normal sedikit overheated, belum memicu sinyal top. Cocok untuk pemantauan, dan jika indeks naik di atas 2,5-3,0, pertimbangan awal pengurangan bertahap atau strategi yang lebih konservatif mungkin diperlukan.

8) Bitcoin Mayer Multiple

Sumber: https://www.coinglass.com/zh-TW/bull-market-peak-signals

Bitcoin Mayer Multiple pada dasarnya digunakan untuk menilai tingkat valuasi relatif pasar Bitcoin. Ini beroperasi sebagai berikut:

- Metode Perhitungan: Harga Bitcoin saat ini / harga rata-rata pergerakan 200 hari Bitcoin.

- Menyediakan penilaian kondisi pasar:

- 1: Menunjukkan kondisi berpotensi overbought.

- Indikasi kondisi jenuh jual yang potensial.

- Close to 1: Menunjukkan pasar yang seimbang.

Pentingnya, ketika indeks melebihi 2,4, biasanya menandakan pasar yang terlalu panas, sementara nilai di bawah 0,8 mungkin menunjukkan kesempatan beli.

Analisis:

Wilayah puncak pasar bullish adalah ≥2,2. Nilai saat ini adalah 0,96, yang berada dalam kisaran normal atau undervalued, tidak memicu sinyal puncak pasar bullish.

9) Prediksi Harga Terminal (Harga Terminal Bitcoin)

Sumber: https://coinank.com/indexdata/btcPricePrediction

Ini adalah batas harga jangka panjang yang diprediksi oleh model on-chain yang dibuat oleh Checkmate. Harga terminal mengasumsikan bahwa semua Bitcoin telah ditambang dan bahwa nilai historis dari semua aktivitas on-chain sudah distandardisasi. Ini memberikan 'batas harga yang bisa dicapai jika siklus saat ini memasuki keadaan FOMO ekstrem,' berdasarkan nilai dan waktu transaksi on-chain (Coin Days Destroyed), dan digunakan untuk memperkirakan model valuasi Bitcoin secara keseluruhan.

Penilaian kondisi pasar:

- Jika harga BTC berada dalam 10% dari harga terminal: Masuk ke zona gelembung, disarankan untuk mengambil keuntungan atau keluar sebagian dari posisi utama.

- Jika harga BTC melintasi harga terminal: Pasar mungkin sedang overheat, dan pasar berada dalam fase risiko tinggi. Indikator lain perlu dimonitor.

- Jika harga BTC berada di bawah harga terminal: Pasar tidak terlalu panas, dan menahan bisa dipertimbangkan.

Analisis:

Nilai referensi zona puncak pasar bullish Coinglass adalah 187.702, menunjukkan bahwa harga saat ini belum mencapai zona ini. Namun, berdasarkan grafik CoinAnk, dalam pasar bullish sebelumnya (2013, 2017, 2021), harga BTC mendekati atau menyentuh garis harga terminal sebelum memasuki zona puncak. Hal ini biasanya terjadi lebih lambat daripada Top Cap atau Delta Top, menandai batas harga dalam fase euforia akhir.

2. Analisis Teknikal dan Prediksi Siklus

Melalui rata-rata pergerakan historis, persilangan rata-rata pergerakan, model pengganda, dan pola teknis dan hukum siklikal lainnya, potensi puncak pasar bullish diprediksi.

Tujuan: Untuk memprediksi titik balik dari grafik dan irama waktu.

Indikator umum:

10) Indikator Puncak Siklus Pi

Indikator Siklus Pi memiliki akurasi historis tinggi dan dapat memprediksi puncak pasar dengan presisi dalam waktu 3 hari. Ini utamanya menggunakan dua rata-rata bergerak untuk menilai:

- 111-hari rata-rata bergerak (jangka pendek)

- 2x dari rata-rata pergerakan 350 hari (jangka panjang)

Keputusan kunci:

- Ketika garis jangka pendek (111DMA) melintasi di atas garis jangka panjang (350DMA x 2), biasanya menandakan bahwa pasar telah mencapai puncak.

- “Pi” dalam nama indikator berasal dari rasio 350/111 ≈ 3.153, yang sangat dekat dengan nilai π (3.142).

Analisis:

Zona pelarian pasar bullish adalah ≥152.817, sementara nilai saat ini adalah 83.852. Indikator Siklus Pi belum memasuki zona pelarian, dan Bitcoin belum mencapai puncak yang overheated. Saat ini berada dalam kisaran teknis jangka menengah. Berdasarkan akurasi historis, disarankan untuk terus memantau persilangan antara 111DMA dan 350DMA×2. Jika harga mendekati $150.000 atau lebih tinggi, peningkatan kewaspadaan disarankan.

11) Multiplier MA 2 Tahun

Sumber: https://coinank.com/zh-tw/indexdata/year2MA

Titik utama dari indikator 2-Year MA Multiplier adalah:

- Ini adalah alat investasi jangka panjang yang digunakan untuk menentukan waktu beli dan jual Bitcoin.

- Ini menggunakan dua garis kunci:

- Rata-rata bergerak 2 tahun (garis hijau, setara dengan rata-rata bergerak 730 hari)

- 5 kali lipat rata-rata bergerak 2 tahun (garis merah)

Sinyal beli dan jual:

- Sinyal beli: Ketika harga turun di bawah rata-rata pergerakan 2 tahun (garis hijau)

- Sinyal jual: Ketika harga melebihi 5 kali rata-rata pergerakan 2 tahun (garis merah)

Prinsip: Indikator ini secara efektif menangkap sentimen pasar ekstrim. Ketika investor terlalu bersemangat, harga naik secara berlebihan, dan ketika terlalu pesimis, harga turun terlalu jauh. Dengan mengidentifikasi periode-periode ekstrim ini, investor jangka panjang dapat menemukan peluang beli dan jual yang lebih baik.

Analisis:

Zona pelarian pasar banteng adalah ≥282.335, sementara nilai saat ini adalah 83.852. Multiplier MA 2 Tahun saat ini tidak menunjukkan sinyal risiko pelarian apa pun. Harga Bitcoin tetap jauh di bawah garis merah, menunjukkan bahwa masih ada ruang untuk pertumbuhan harga dan mempertahankan nilai bagi pemegang jangka panjang. Penting untuk terus memantau ketika harga mendekati $280.000 atau lebih tinggi untuk menilai zona risiko potensial.

12) RSI - 22 Hari

Sumber: TradingView, RSI BTCUSD diatur ke 22 hari

Indeks Kekuatan Relatif (RSI) adalah osilator momentum yang diusulkan oleh analis teknis J. Welles Wilder pada tahun 1978, digunakan untuk mengukur kekuatan fluktuasi harga terkini dari aset. RSI biasanya dihitung berdasarkan data 14 hari perdagangan; namun, dalam praktiknya, para trader menyesuaikan parameter sesuai dengan strategi perdagangan dan kondisi pasar spesifik mereka.

RSI-22Day merujuk pada indikator RSI yang dihitung selama periode 22 hari (Anda dapat menetapkan jumlah hari menjadi 22 sendiri). Lebih halus daripada periode 14 hari standar dan lebih cocok untuk analisis tren menengah hingga panjang.

Rentang referensi:

- RSI > 70: Pasar sedang overheat, mungkin overbought, masuk ke tahap hati-hati.

- RSI < 30: Pasar oversold, mungkin undervalued, titik beli potensial.

Analisis:

Zona pelarian pasar bullish adalah ≥ 80, dengan nilai saat ini di 45,29, menunjukkan bahwa pasar belum memasuki zona risiko tinggi. Ini netral hingga sedikit dingin, artinya reli jangka pendek belum berkembang secara berlebihan, sehingga tidak memicu sinyal pelarian.

13) Rata-Rata Bergerak Bitcoin 4 Tahun

Definisi Rata-Rata Bergerak 4 Tahun: Ini menghitung rata-rata harga penutupan harian Bitcoin selama 4 tahun terakhir (sekitar 1460 hari) dan digunakan untuk menganalisis tren jangka panjang.

Mengapa ini penting:

- Ini sesuai dengan siklus pengurangan Bitcoin setiap 4 tahun dan memiliki nilai analisis siklus jangka panjang.

- Ini sering digunakan sebagai garis dukungan dan resistensi kuat untuk membantu menentukan titik pembalikan pasar.

Cara penggunaan:

- Peluang beli: Saat harga turun mendekati rata-rata pergerakan 4 tahun dan mendapat dukungan, terutama di dekat akhir pasar bear.

- Peluang menjual: Ketika harga jauh di atas rata-rata pergerakan 4 tahun dan mulai menurun, itu mungkin merupakan kesempatan untuk keluar dari pasar.

Contoh validasi:

Selama pasar bull 2020-2021, harga jauh di atas rata-rata pergerakan, menunjukkan overbuying; selama pasar bear 2018-2019, harga turun mendekati rata-rata pergerakan dan memantul, mengkonfirmasi kehandalan indikator ini.

Analisis:

Indeks pelarian pasar bullish adalah ≥ 3,5, dengan nilai saat ini sebesar 1,85. Pada tahap ini, Bitcoin masih berada di atas rata-rata jangka panjang namun belum memasuki zona overvaluasi ekstrim atau gelembung, tetap berada dalam fase pasar bullish yang sehat.

14) Indeks CBBI (Crypto Bitcoin Bull Run Index)

Indeks CBBI (nama lengkap Indeks Lari Bull Bitcoin Colin Talks Crypto) adalah indikator yang digunakan untuk menilai fase siklus pasar Bitcoin. Ini adalah alat analisis siklus pasar yang komprehensif yang menggabungkan beberapa indikator on-chain dan teknis, menggunakan “Skor Kepercayaan” (0–100) untuk menentukan apakah Bitcoin mendekati puncak pasar bullish atau dasar pasar beruang.

Rentang Referensi:

- 80–90 poin: Pasar mungkin mendekati puncak pasar bullish, menyarankan untuk berhati-hati.

- Dengan kurang dari 20 poin: Pasar mungkin berada di dasar pasar beruang, menjadikannya titik masuk yang mungkin.

Analisis:

Referensi pelarian pasar bull market adalah ≥ 90, dengan nilai saat ini sebesar 72. Ini menunjukkan bahwa pasar mungkin berada di tahap pertengahan hingga akhir dari pasar bull, namun belum mencapai puncaknya. Rentang ini umumnya diamati di tahap pertengahan hingga akhir dari pasar bull, di mana pasar telah mendapatkan momentum dan sentimen, namun belum sepenuhnya memasuki fase gelembung. Penting untuk dicatat bahwa CBBI berada di tahap Beta, dan komposisi indikator dapat disesuaikan kapan saja.

3. Arus Modal dan Alokasi Aset

Mencerminkan kecenderungan alokasi dana besar dan investor institusi di pasar, termasuk aliran dana ETF, aliran spot dan derivatif, dan dinamika pergerakan modal masuk dan keluar dari Bitcoin dan altcoin.

Tujuan: Untuk melacak perilaku pemain utama dan tren alokasi aset.

Indikator Umum:

15) Hari-hari Aliran Keluar Bersih ETF Spot Bitcoin Berkelanjutan (Hari Aliran Keluar Bersih ETF)

Bitcoin ETF (Exchange-Traded Fund) adalah alat keuangan yang memungkinkan investor untuk berpartisipasi dalam fluktuasi harga Bitcoin melalui pasar keuangan tradisional secara tidak langsung. Investor membeli saham dari dana tersebut daripada memegang Bitcoin sebenarnya, membuatnya dapat diakses oleh investor mainstream yang mungkin tidak familiar dengan teknologi cryptocurrency.

Fitur Utama Bitcoin ETF:

- Perbedaan Kepemilikan: Investor memegang saham dana ETF daripada Bitcoin sebenarnya.

- Pembatasan Waktu Trading: ETF diperdagangkan di bursa saham tradisional selama jam-jam tertentu, berbeda dengan pasar cryptocurrency 24/7.

- Struktur Biaya: ETF memiliki biaya pengelolaan, sementara menyimpan Bitcoin langsung hanya memerlukan pembayaran biaya perdagangan.

- Kenyamanan dan Keamanan: Menghindari manajemen dompet dan risiko kunci pribadi, menurunkan hambatan teknis.

Penting:

ETF Bitcoin dianggap sebagai jembatan penting untuk adopsi cryptocurrency mainstream, menarik modal institusi dan konservatif serta meningkatkan legitimasi dan likuiditas Bitcoin dalam sistem keuangan tradisional.

Analisis:

Referensi pelarian pasar bull market adalah ≥ 10, dengan nilai saat ini adalah 2. Pasar belum menunjukkan tanda-tanda penarikan dana besar-besaran secara terus-menerus, menunjukkan penyesuaian sehat dalam fluktuasi jangka pendek, sehingga belum mencapai ambang batas pelarian.

Rasio ETF-to-BTC

Sumber: SoSoValueETF - Bitcoin Spot ETF AS

Rasio ETF-to-BTC adalah indikator yang mengukur jumlah Bitcoin yang dipegang oleh Dana yang Diperdagangkan di Bursa Bitcoin (ETF) relatif terhadap total pasokan beredar Bitcoin.

Ini mewakili rasio “jumlah total Bitcoin yang dipegang oleh semua Bitcoin spot ETF” terhadap “total pasokan beredar Bitcoin.” Rasio ini berfungsi sebagai metrik observasi penting untuk partisipasi institusional, kunci likuiditas, dan struktur pasar.

Rumus Perhitungan:

Rasio ETF-to-BTC = (Jumlah total Bitcoin yang dipegang oleh semua Bitcoin ETF) / (Total pasokan Bitcoin yang beredar)

Practical Uses:

- Penilaian Pengaruh Pasar: Rasio ini mencerminkan pengaruh Bitcoin ETF di pasar Bitcoin secara keseluruhan. Rasio yang lebih tinggi mungkin menunjukkan bahwa investor institusional memegang jumlah Bitcoin yang signifikan melalui ETF, menunjukkan minat dan kepercayaan yang kuat terhadap Bitcoin.

- Analisis Likuiditas: Jika ETF memegang sejumlah besar Bitcoin, hal itu dapat memengaruhi likuiditas pasar, karena Bitcoin ini biasanya terkunci di dana, mengurangi pasokan yang tersedia untuk diperdagangkan di pasar.

- Perkiraan Trend Harga: Ketika Bitcoin semakin banyak dipegang oleh ETF, pasokan yang tersedia di pasar berkurang, yang mungkin memberikan tekanan naik pada harga.

Rentang Evaluasi:

- Semakin tinggi rasio → Ini menunjukkan bahwa lebih banyak BTC dikunci dalam jangka panjang oleh lembaga ETF, mengurangi pasokan dan berpotensi menimbulkan tekanan harga ke atas.

- Semakin rendah rasio → Ini menunjukkan partisipasi institusional yang lebih rendah, lebih banyak arus keluar ETF, atau permintaan jangka pendek yang melemah.

Analisis:

Referensi pelarian pasar Bull Market adalah ≤ 3,5%, dengan nilai saat ini di 5,34%. Nilai telah melebihi ambang batas pelarian, menunjukkan bahwa lembaga-lembaga mengakumulasi Bitcoin dalam jumlah besar, dan pasar berada dalam fase yang didominasi oleh lembaga. Meskipun permintaan kuat, melebihi nilai kritis juga dapat menunjukkan bahwa momentum modal jangka pendek mendekati saturasi, sinyal standar dalam tahap akhir pasar Bull Market. Jika pertumbuhan ETF melambat atau berubah menjadi arus keluar, itu bisa memicu koreksi pasar.

17) Dominasi Bitcoin

Dominasi Bitcoin adalah indikator yang mengukur proporsi kapitalisasi pasar Bitcoin dalam pasar cryptocurrency secara keseluruhan. Secara khusus, ini adalah rasio kapitalisasi pasar Bitcoin terhadap kapitalisasi pasar total semua cryptocurrency, biasanya diungkapkan sebagai persentase.CoinGecko

Rumus Perhitungan:

Dominasi Bitcoin = (Kapitalisasi Pasar Bitcoin / Total Kapitalisasi Pasar Cryptocurrency) × 100%

Penting:

- Indikator Trend Pasar: Dominasi Bitcoin dapat digunakan untuk mengukur sentimen pasar dan tren. Ketika rasio meningkat, itu menunjukkan bahwa investor lebih memilih Bitcoin, seringkali karena peningkatan ketidaksukaan risiko pasar. Ketika rasio menurun, ini mungkin menunjukkan bahwa investor menjadi lebih tertarik pada cryptocurrency lain (seperti Ethereum, Ripple, dll.), yang berpotensi menandakan kedatangan “musim altcoin.”

- Penyesuaian Portofolio: Investor dapat menyesuaikan alokasi aset mereka berdasarkan perubahan Bitcoin Dominance. Sebagai contoh, ketika Bitcoin Dominance meningkat, mungkin tepat untuk menambahkan kepemilikan Bitcoin; sebaliknya, jika dominasi menurun, seseorang dapat mempertimbangkan untuk mengalokasikan lebih banyak ke altcoin.

Analisis:

Referensi pelarian pasar banteng adalah ≥ 65%. Nilai saat ini adalah 61,95%. Kita belum berada di zona risiko di puncak, tetapi semakin mendekat. Perhatian diperlukan untuk melihat apakah pangsa pasar Bitcoin terus meningkat.

Rata-rata Harga Bitcoin MicroStrategy

MicroStrategy (sekarang dikenal sebagai Strategi) adalah perusahaan perangkat lunak bisnis intelijen Amerika yang mulai mengakuisisi Bitcoin sebagai aset cadangan keuangan pada Agustus 2020. Pada 30 Maret 2025, perusahaan tersebut memegang total 528.185 Bitcoin, dengan total biaya pembelian sekitar $35,63 miliar, menjadikan harga pembelian rata-rata per Bitcoin sekitar $66.384,56. Pemegang ini mewakili sekitar 2,5% dari total pasokan Bitcoin.

Mengapa biaya MicroStrategy dianggap sebagai referensi teratas untuk melarikan diri?

- MicroStrategy mewakili investor institusi dan bertindak sebagai “barometer sentimen.”

- Baris biaya MicroStrategy = garis pertahanan institusional atau titik breakdown bullish.

- Secara historis, beberapa kali ketika harga Bitcoin melewati garis biaya MicroStrategy, itu diikuti oleh masuknya modal ke pasar.

- Referensi Pengaturan Coinglass: BTC ≥ Biaya MicroStrategy 2x

Harga Bitcoin vs Biaya MicroStrategy

- Jangka panjang di bawah: Amati atau akumulasi dengan harga lebih rendah untuk jangka panjang.

- Dekat atau sedikit di atas: Pertimbangkan untuk tetap tergantung pada situasi.

- Jauh di atas (misalnya, lebih dari 2x): Berhati-hatilah, pertimbangkan untuk mengambil keuntungan secara bertahap.

Analisis:

Referensi pelarian pasar banteng adalah ≥ 155.655. Nilai saat ini adalah 63.657. Masih ada kesenjangan yang signifikan antara nilai saat ini dan nilai referensi pelarian, menunjukkan bahwa pasar tidak terlalu panas dan Bitcoin tetap berada dalam kisaran yang relatif sehat, sehingga tidak memicu indikator puncak pelarian.

4. Data On-Chain dan Perilaku Menahan

Mengamati data on-chain untuk melacak perilaku pemegang jangka panjang dan jangka pendek, model HODL, hari-hari penghancuran koin, dll., membantu menentukan apakah investor berpengalaman mengambil keuntungan atau apakah pasar sedang melambat.

Tujuan: Memantau gerakan para pengikut on-chain dan perubahan antara perilaku menyimpan jangka panjang dan jangka pendek.

Indikator Umum:

19) Pasokan Pemegang Bitcoin Jangka Panjang

Pasokan Pemegang Jangka Panjang (LTH) merujuk pada jumlah Bitcoin yang dipegang oleh dompet yang telah memegang aset tersebut selama lebih dari 155 hari. Ini digunakan untuk mencerminkan kepercayaan pasar jangka panjang dan tekanan penjualan.

Rentang Referensi:

- Sinyal Bullish: Ketika harga rendah, jika pasokan LTH terus meningkat, itu menunjukkan bahwa pasar sedang mengakumulasi.

- Sinyal Peringatan: Ketika harga berada di puncaknya, jika pasokan LTH menurun, itu dapat menjadi sinyal penjualan dengan harga tinggi.

Analisis:

Referensi lari pasar bullish adalah ≤ 13.5M BTC. Nilai saat ini adalah 14,61M BTC. Saat ini, pasokan LTH tetap tinggi, dan pasar belum memasuki fase tekanan penjualan besar-besaran. Namun, jika jumlah kepemilikan turun dengan cepat dan mendekati atau jatuh di bawah level 13.5M, berhati-hatilah, karena hal itu dapat menunjukkan bahwa pemegang jangka panjang mulai melepaskan posisi mereka, memasuki zona risiko tinggi.

20) Risiko Cadangan Bitcoin

Ikhtisar indikator Risiko Cadangan:

- Fungsi utama: Mengevaluasi tingkat kepercayaan pemegang jangka panjang dalam Bitcoin.

Sinyal investasi:

- Sinyal beli: Ketika kepercayaan tinggi namun harga rendah (zona hijau).

- Sinyal jual: Ketika kepercayaan menurun namun harga tinggi (zona merah).

Perhitungan: Faktor-faktor berikut digunakan untuk menilainya:

- Hari Penghancuran Bitcoin (BDD): Melacak durasi penahanan.

- BDD yang Disesuaikan (ABDD): Mempertimbangkan dampak sirkulasi.

- Nilai Coin Penghancuran (VOCD): Melacak nilai penghancuran.

Mengapa itu efektif: Ketika pemegang jangka panjang (biasanya lebih berpengalaman) mulai menjual dalam jumlah besar, sering kali menandakan pasar mendekati puncak, dan ABDD akan melebihi nilai rata-rata.

Analisis:

Referensi pelarian pasar Bull ≥ 0.005, nilai saat ini adalah 0.0021, masih berada di zona aman, tanpa tekanan pelarian.

21) Rasio Bitcoin RHODL

Gambaran RHODL Ratio:

Definisi dan perhitungan:

- Membandingkan rasio gelombang HODL 1 minggu dan 1-2 tahun, mempertimbangkan faktor usia pasar.

- Berdasarkan nilai yang direalisasikan dari UTXO (Unspent Transaction Outputs), yang merupakan harga pada transfer token terakhir.

Penggunaan:

- Ketika nilai 1 minggu secara signifikan lebih tinggi dari nilai 1-2 tahun, itu menunjukkan pasar yang terlalu panas.

- Ketika rasio mendekati zona merah, saat yang tepat untuk mengambil keuntungan.

Kelebihan:

- Dibandingkan dengan indikator lain, ini menghindari kesalahan penilaian sejak April 2013 dan menawarkan akurasi yang lebih tinggi.

- Ini cocok untuk investor jangka panjang, membantu memprediksi titik-titik pullback potensial dan waktu rebound.

Analisis:

Pelarian pasar Bull market ≥ 10000, nilai saat ini adalah 2682, rasio RHODL jauh di bawah zona pelarian. Sementara dana jangka pendek menjadi lebih aktif, mereka belum mendominasi pasar, dan pemegang jangka panjang masih menjaga stabilitas.

5. Stablecoins dan Data Leverage

Data terkait likuiditas pasar, tingkat peminjaman, dan rasio leverage. Hal ini dapat mengungkap apakah pasar terlalu menggunakan leverage dan apakah biaya modal terlalu tinggi.

Penggunaan: Mengukur risiko gelembung pasar dan tekanan peminjaman.

Indikator umum:

22) Penyimpanan Likuid USDT

Indikator ini mencerminkan tingkat bunga tahunan untuk para investor yang mendepositokan USDT ke platform untuk 'tabungan likuid', yang erat kaitannya dengan permintaan dana USDT dan aktivitas leverage pasar. Ini adalah indikator penting untuk mengukur biaya modal pasar dan mencerminkan likuiditas pasar secara keseluruhan.

Bagaimana cara menafsirkan:

Suku bunga naik (di atas 29%):

Menunjukkan permintaan USDT yang tidak biasa tinggi, sering terkait dengan periode permintaan perdagangan leverage tinggi. Biasanya tumpang tindih dengan pasar yang terlalu panas dan spekulasi berlebihan, menandakan bahwa pasar bullish mungkin mendekati puncaknya.Suku bunga rendah (jauh di bawah 29%):

Indikasi permintaan dana normal atau rendah, dengan sentimen pasar yang lebih moderat. Pasar bull belum memasuki fase yang frenetik.

Analisis:

Referensi puncak pasar bull adalah ≥ 29%, nilai saat ini adalah 5,8%, menunjukkan rentang rendah normal, menunjukkan permintaan leverage pasar tidak tinggi dan investor tidak secara berlebihan meminjam untuk berspekulasi.

6. Komunitas dan Sentimen Panas

Ini melibatkan mengamati antusiasme peserta pasar, FOMO (Fear of Missing Out), indeks ketakutan, dan kepadatan opini publik. Ini digunakan untuk mengidentifikasi apakah investor berada dalam keadaan irasional kolektif.

Tujuan: Untuk menentukan apakah pasar sedang overheat atau memasuki fase kegilaan pasar.

Indikator umum:

23) Bitcoin Net Unrealized Profit/Loss (NUPL)

NUPL (Net Unrealized Profit/Loss) adalah indikator on-chain yang digunakan untuk mengukur keuntungan dan kerugian unrealized pemegang pasar secara keseluruhan, mencerminkan sentimen pasar.

Metode Perhitungan:

- Berdasarkan dua titik data kunci: kapitalisasi pasar (harga saat ini × peredaran) dan nilai yang direalisasikan (jumlah dari harga transaksi terakhir).

Penilaian Tahap Pasar:

- NUPL Tinggi (>50%): Menunjukkan pasar sedang overbought, cocok untuk mengambil keuntungan.

- NUPL Rendah (<0%): Menunjukkan panik pasar, mungkin merupakan kesempatan beli.

Nilai Praktis:

- Melacak keseimbangan antara pertumbuhan kapitalisasi pasar dan pengambilan keuntungan.

- Dapat digunakan untuk memprediksi puncak dan dasar pasar, karena biasanya NUPL tinggi muncul sebelum puncak.

Ini adalah indikator penting untuk mengukur sentimen investor, membantu investor lebih baik dalam memilih waktu pasar.

Analisis:

Referensi puncak pasar Bull adalah ≥70%. Nilai saat ini adalah 47,74%, menunjukkan bahwa pasar belum mencapai kondisi mengambil untung ekstrim. Sebagian besar pemegang masih untung, tetapi belum masuk ke dalam kegilaan penjualan masal.

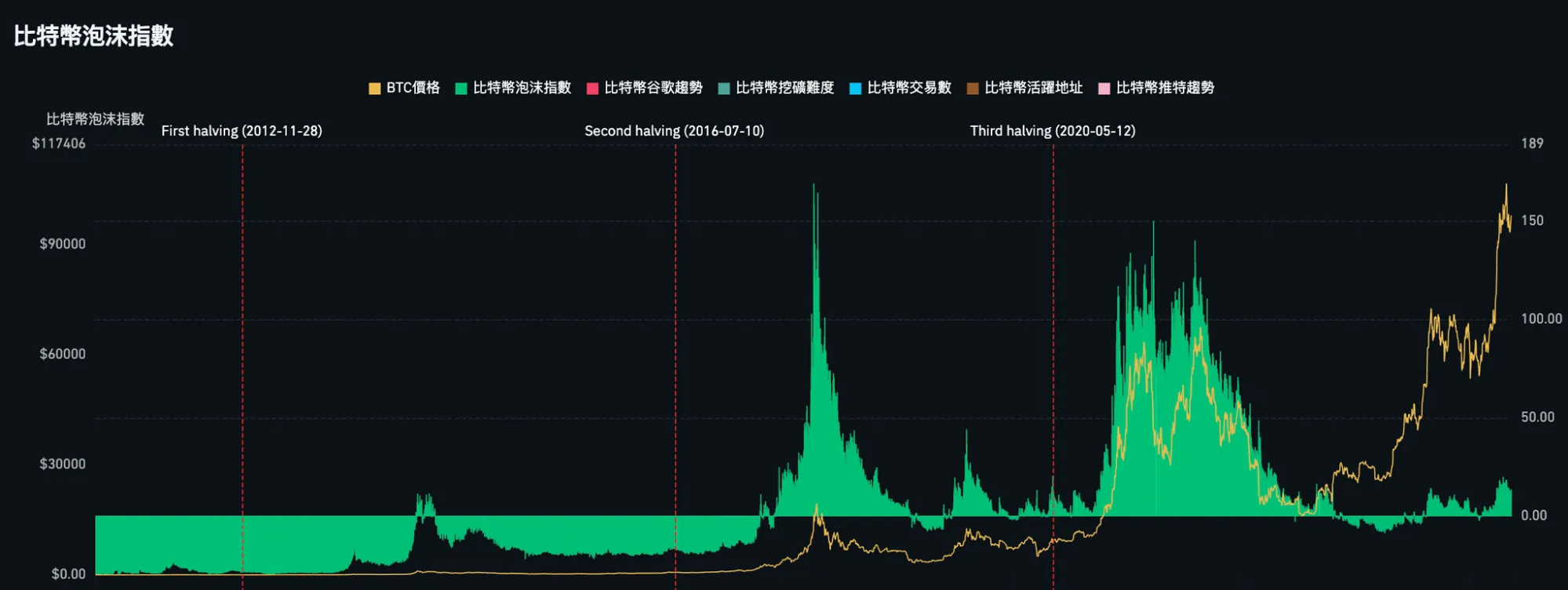

24) Indeks Gelembung Bitcoin

Indeks Gelembung Bitcoin, yang dibuat oleh pengguna Weibo Ma Chao Terminal, adalah indikator komprehensif yang digunakan untuk menilai apakah harga Bitcoin menyimpang dari fundamental dan sentimen pasar, mengevaluasi kewajaran harga pasar BTC.

Faktor-faktor yang dipertimbangkan dalam perhitungan meliputi:

- Harga, kenaikan harga selama 60 hari, sentimen publik, kesulitan hash rate, alamat aktif, dan transaksi jaringan.

Penggunaan:

- Semakin tinggi indeksnya, semakin harga Bitcoin menyimpang dari sentimen pasar secara keseluruhan.

- Indeks negatif atau rendah dapat menunjukkan kesempatan beli yang baik.

Analisis:

Referensi puncak pasar bullish adalah ≥80. Nilai saat ini adalah 13,48, menunjukkan bahwa kenaikan harga saat ini masih didukung oleh fundamental dan sentimen komunitas, dan belum memasuki fase irasional atau berlebihan.

7. Observasi Musim Altcoin dan Rotasi

Lacak apakah dana Bitcoin mulai beralih ke aset lain (seperti ETH, L1, koin MEME, dll.), dan nilai apakah pasar secara keseluruhan sedang memasuki fase rotasi risiko tinggi.

Penggunaan: Prediksi kegilaan altcoin dan potensi risiko di tahap akhir pasar bullish.

Indikator Umum:

25) Indeks Musim Altcoin

Indeks Musim Altcoin digunakan secara utama untuk mengukur kinerja pasar dari cryptocurrency non-Bitcoin (altcoin) dan apakah mereka dapat melampaui Bitcoin dalam periode tertentu. Indeks ini diperbarui setiap hari.

Basis Perhitungan:

- Kinerja relatif Altcoin terhadap Bitcoin: Jika 80% dari 50 koin teratas dalam 90 hari terakhir melampaui Bitcoin (tidak termasuk stablecoin). (Dikonfirmasi oleh penulis dan tim teknis Coinglass)

- Dominasi Pasar BTC: Bagian kapitalisasi pasar Bitcoin di seluruh pasar cryptocurrency.

- Volume perdagangan dan volatilitas BTC/Altcoin: Jika volume perdagangan dan harga altcoin meningkat secara signifikan sementara Bitcoin tetap relatif stabil, itu bisa menjadi sinyal dimulainya musim altcoin.

- Sentimen komunitas dan pandangan publik memanas.

Penggunaan:

- Untuk menentukan apakah pasar telah memasuki musim "Altcoin."

- Sebagai referensi untuk rotasi modal dan perubahan struktur pasar.

- Untuk membantu investor dalam alokasi aset dan manajemen risiko.

Interpretasi:

- Indeks ≥ 75: Jelas masuk ke Musim Altcoin, dengan aliran modal signifikan ke altcoin, sering diamati di akhir pasar bull, potensial menandakan puncak.

- Indeks ≤ 25: Kapital pasar tetap terkonsentrasi di Bitcoin, dengan altcoin di bawah kinerja, menunjukkan bahwa Musim Altcoin belum tiba.

Analisis:

Referensi puncak pasar bullish adalah ≥ 75. Nilai saat ini adalah 20, menunjukkan bahwa altcoin jauh di bawah Bitcoin, dan pasar masih dikuasai Bitcoin. Altcoin belum mengambil alih kepemimpinan dari Bitcoin, menunjukkan bahwa pasar bullish belum memasuki fase "kegilaan terakhir". Dari sudut pandang rotasi dan distribusi modal, risiko puncak pasar belum terlihat, namun perhatian harus diberikan pada apakah indeks ini naik dengan cepat.

Kesimpulan

Dari tujuh kategori dan 25 sinyal puncak pasar bull yang disarikan dalam artikel ini, jelas bahwa meskipun pasar berada di tahap pertengahan-akhir dari pasar bull Bitcoin, belum ada kelebihan panas sistemik atau pembentukan gelembung.

Jika Anda mulai merasa bahwa pasar terlalu panas, Anda tidak perlu melikuidasi semua posisi secara langsung. Sebagai gantinya, Anda dapat mengambil pendekatan bertahap:

- Mulailah mengambil keuntungan secara bertahap.

- Sesuaikan paparan risiko dan alokasi aset dengan mengurangi leverage dan menghindari token yang didorong oleh FOMO.

- Meningkatkan fleksibilitas dana Anda.

- Memantau perubahan pada beberapa indikator secara bersamaan.

Seperti yang disebutkan pada awal, tidak disarankan untuk hanya mengandalkan pada satu indikator. Jika beberapa indikator sejalan, keandalan sinyal puncak pasar akan lebih tinggi.

Akhirnya, indikator-indikator ini disediakan hanya untuk referensi dan seharusnya tidak dianggap sebagai saran investasi atau alat prediksi mutlak. Kebijaksanaan investasi sejati terletak pada pemahaman siklus pasar, mengelola risiko, dan melindungi keuntungan pada waktu yang tepat. Mari mendekati pasar kripto, penuh dengan peluang dan tantangan, dengan rasionalitas dan kesabaran.

Artikel Terkait

Bagaimana Melakukan Penelitian Anda Sendiri (DYOR)?

Bagaimana Mempertaruhkan ETH?

Analisis Teknis adalah apa?

Top 10 Platform Perdagangan Koin Meme

Apa yang Dimaksud dengan Analisis Fundamental?