Beruang Memegang Kendali

Ringkasan Eksekutif

- BTC telah mengonfirmasi penurunan yang tegas, dengan harga turun di bawah True Market Mean dan membuat pelaku pasar tetap berada dalam posisi defensif.

- Distribusi basis biaya on-chain menunjukkan akumulasi awal di kisaran $70k–$80k, dengan klaster pasokan padat antara $66,9k hingga $70,6k muncul sebagai zona keyakinan tinggi di mana tekanan jual jangka pendek dapat terserap.

- Kerugian terealisasi meningkat pesat, dengan tekanan jual berkelanjutan yang mengindikasikan banyak pemegang terpaksa keluar dengan kerugian seiring momentum penurunan yang terus berlangsung.

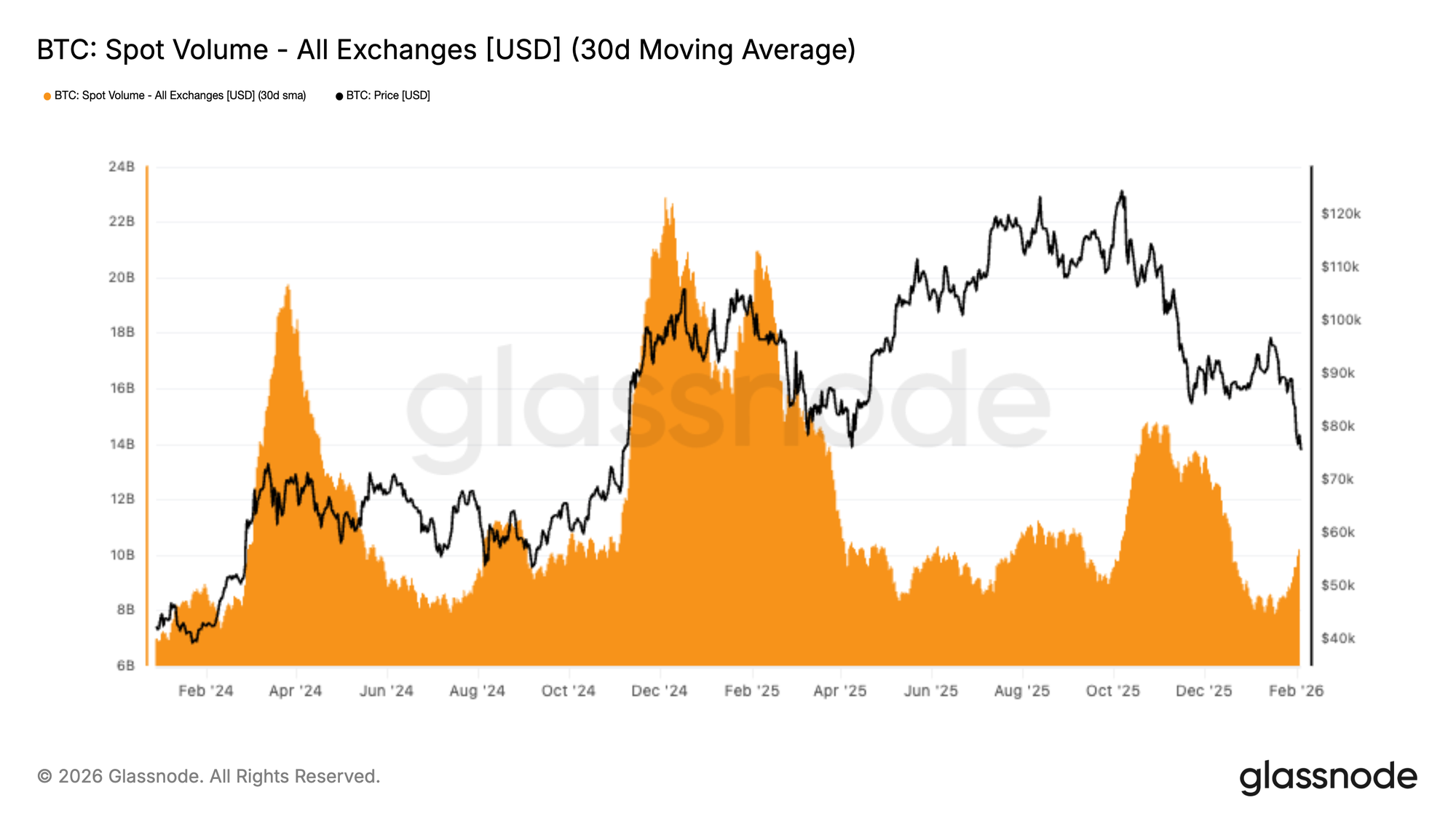

- Volume spot tetap lemah secara struktural, memperkuat kekosongan permintaan di mana arus jual tidak diimbangi dengan penyerapan yang signifikan.

- Pasar futures memasuki fase deleveraging paksa, dengan lonjakan likuidasi posisi long terbesar selama penurunan ini memperbesar volatilitas dan kelanjutan penurunan.

- Permintaan dari alokator utama melemah secara signifikan, seiring arus masuk ETF dan treasury menurun dan gagal memberikan penawaran konsisten seperti pada fase ekspansi sebelumnya.

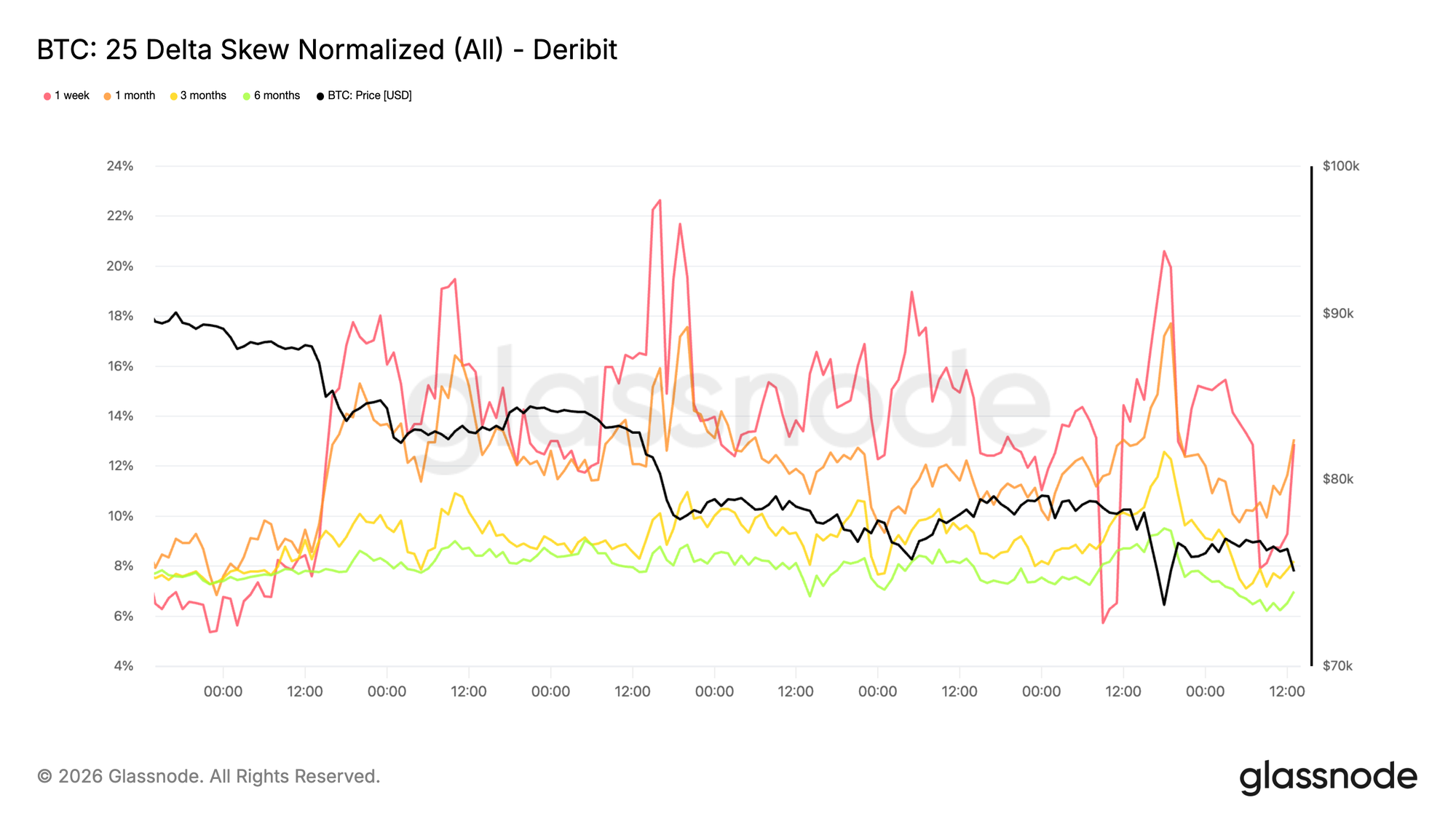

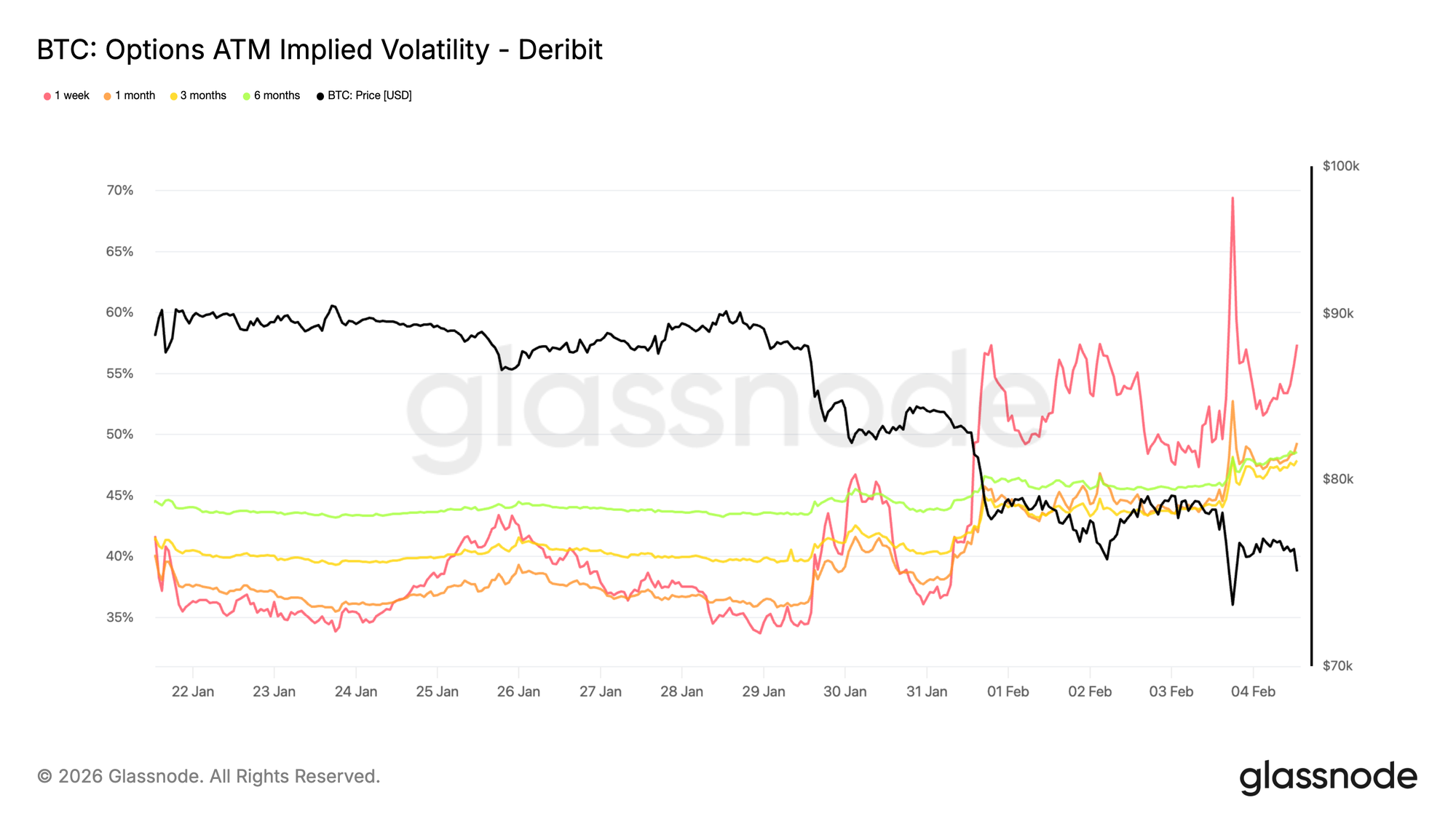

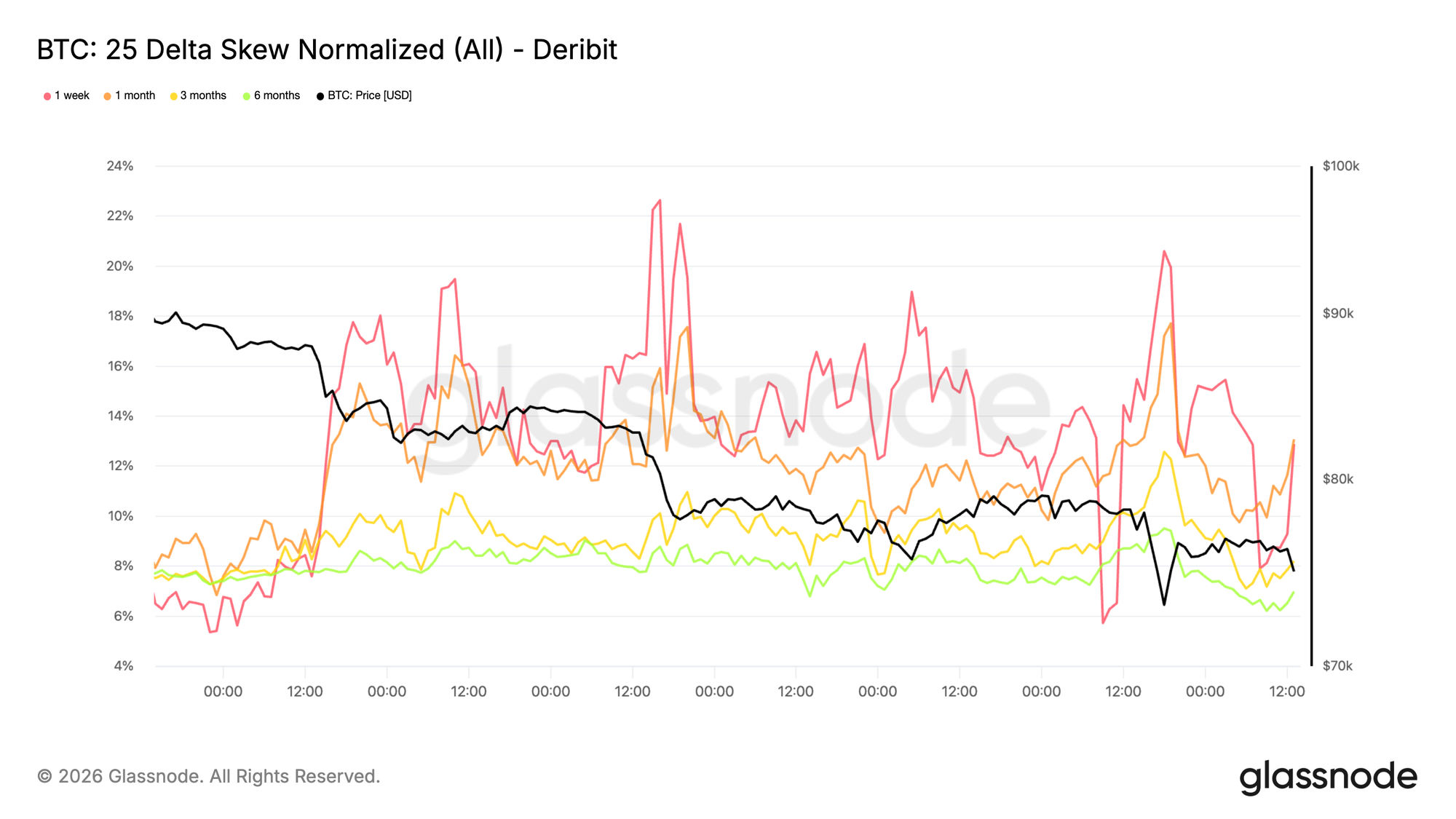

- Pasar opsi terus memperhitungkan risiko penurunan yang tinggi, dengan volatilitas tetap diminati dan skew semakin curam karena trader membayar lebih untuk perlindungan.

- Dengan leverage yang dibersihkan sementara permintaan spot masih absen, pasar tetap rentan dan setiap reli pemulihan kemungkinan hanya bersifat korektif, bukan pembalikan tren.

Insight On-chain

Setelah penilaian pekan lalu, di mana kami menyoroti meningkatnya risiko penurunan setelah harga gagal merebut kembali basis biaya pemegang jangka pendek di sekitar $94,5k, pasar kini secara tegas menembus di bawah True Market Mean.

Di Bawah Mean Struktural

True Market Mean, yang merepresentasikan basis biaya agregat dari pasokan yang aktif beredar, tidak termasuk koin yang tidak aktif seperti pasokan hilang, kepemilikan penambang awal, dan koin era Satoshi, telah berulang kali menjadi garis pertahanan terakhir selama fase bear ringan saat ini.

Kehilangan jangkar struktural ini menandakan memburuknya kondisi pasar yang telah berlangsung sejak akhir November, dengan konfigurasi pasar yang semakin menyerupai transisi awal 2022 dari kompresi rentang ke rezim bear market yang lebih dalam. Lemahnya tindak lanjut permintaan, dikombinasikan dengan tekanan jual yang persisten, menunjukkan bahwa pasar kini berada dalam keseimbangan yang lebih rapuh.

Dari perspektif menengah, harga semakin terjepit dalam koridor valuasi yang lebih luas. Di sisi bawah, True Market Mean di sekitar $80,2k kini menjadi resistensi atas, sementara Realized Price yang saat ini sekitar $55,8k menjadi batas bawah di mana modal jangka panjang secara historis kembali masuk.

Pemetaan Zona Permintaan Awal

Dengan latar belakang struktural yang kini diatur ulang, perhatian beralih pada stabilisasi sisi bawah. Ketika pasar bertransisi lebih dalam ke fase siklus ini, fokus utama beralih pada identifikasi zona di mana dasar yang tahan lama mulai terbentuk. Walaupun tidak ada satu metrik pun yang dapat mendefinisikan hal ini secara pasti, beberapa alat on-chain memberikan gambaran di mana permintaan jangka pendek dapat muncul.

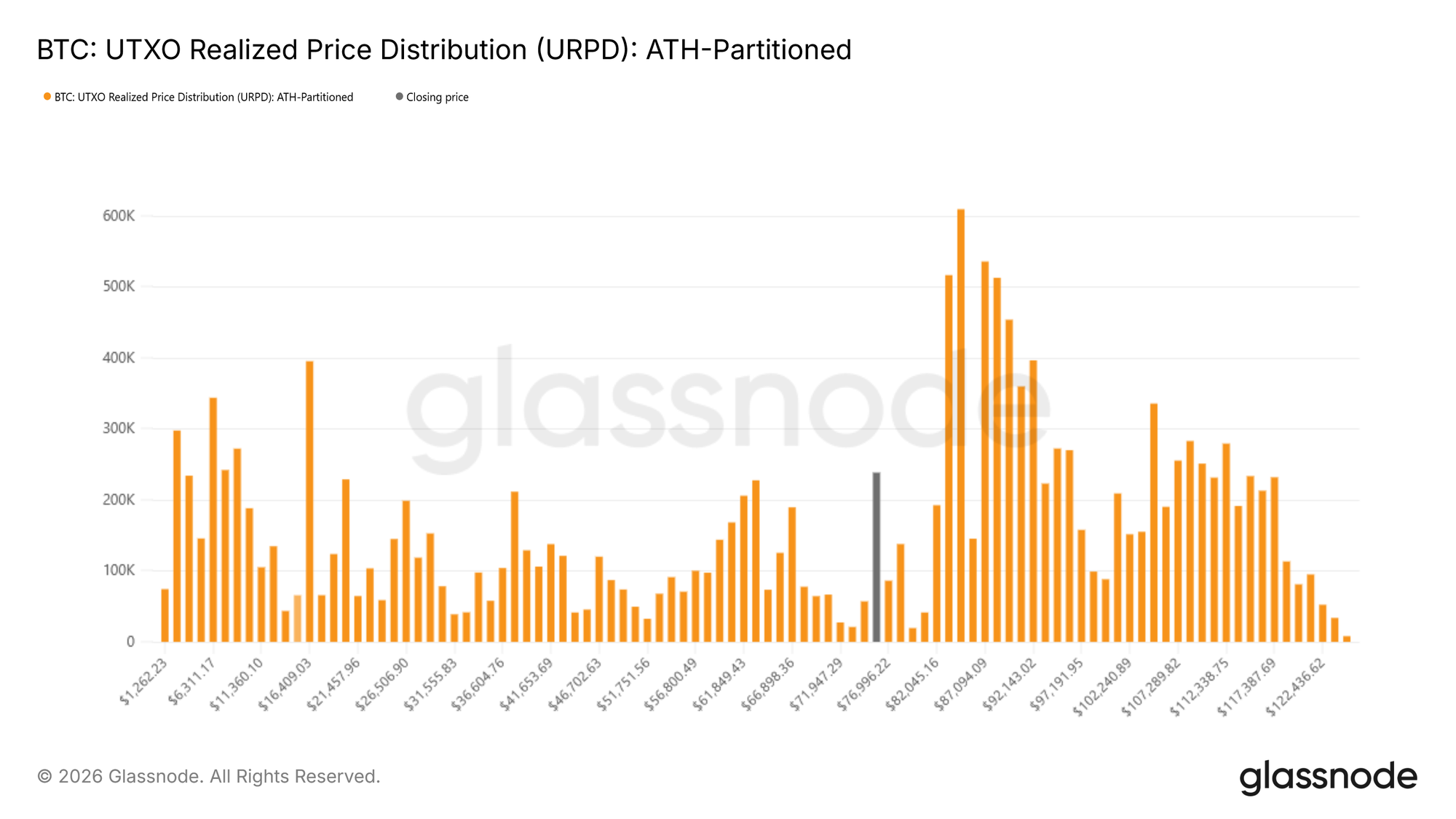

Salah satu pendekatan adalah UTXO Realized Price Distribution (URPD), yang memetakan pasokan yang dipegang pada berbagai basis biaya. Distribusi saat ini menunjukkan akumulasi signifikan oleh partisipan baru dalam rentang $70k–$80k, menandakan posisi awal pembeli yang bersedia menyerap kelemahan di level ini. Di bawah zona ini, klaster pasokan padat antara $66,9k hingga $70,6k menonjol sebagai wilayah keyakinan tinggi. Secara historis, area dengan konsentrasi basis biaya sering kali berfungsi sebagai peredam kejut jangka pendek, di mana tekanan jual lebih mudah diimbangi oleh permintaan responsif.

Stres di Balik Permukaan

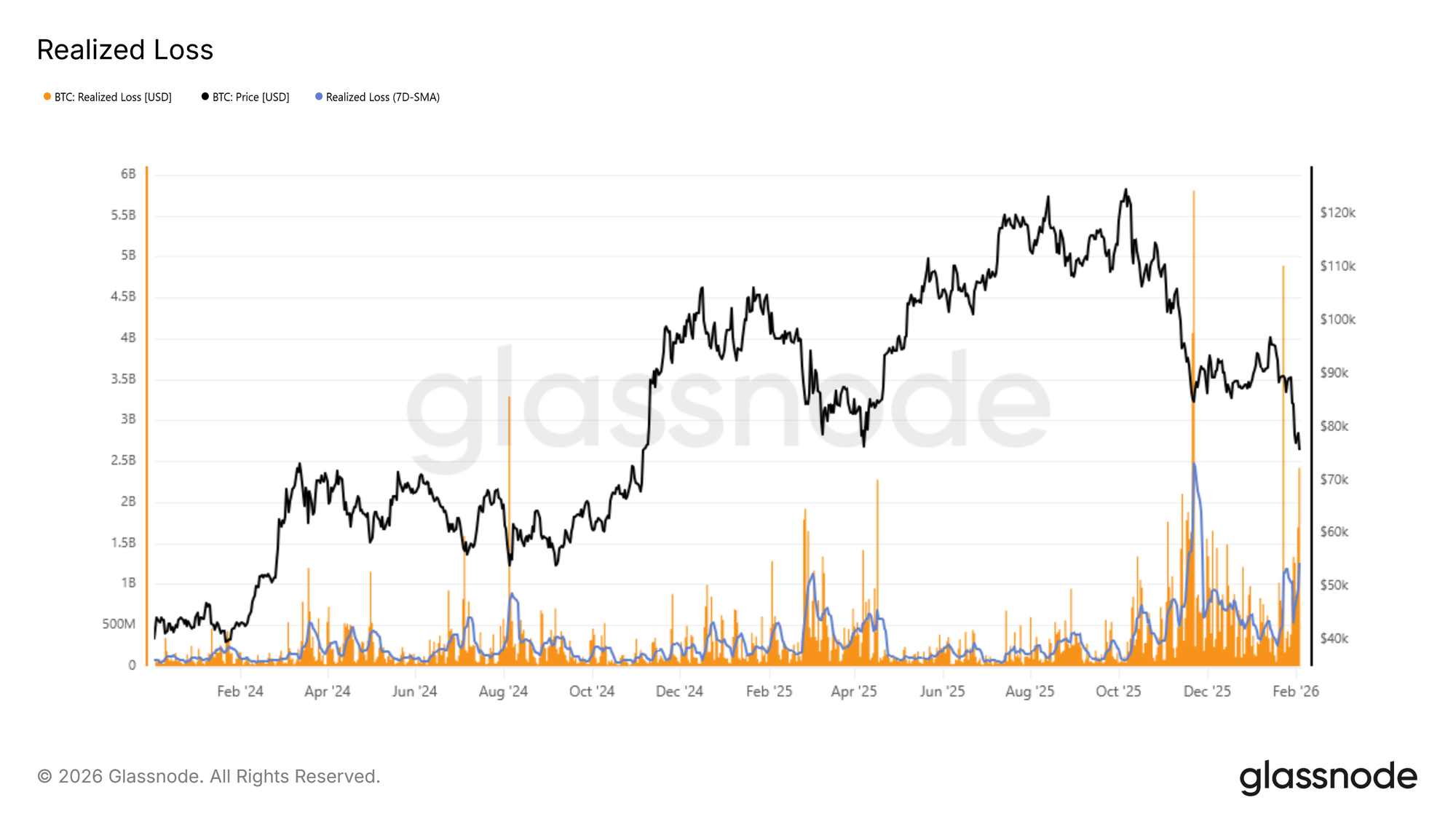

Dinamika kapitulasi memberikan perspektif lain terhadap risiko penurunan jangka pendek. Realized Loss memberikan ukuran langsung terhadap stres investor dengan mengukur volume koin yang dijual dalam kondisi rugi pada periode waktu tertentu, sehingga menjadi alat yang berguna untuk mengidentifikasi periode penjualan berbasis kepanikan.

Selama kontraksi saat ini, rata-rata pergerakan sederhana 7 hari dari kerugian terealisasi telah naik di atas $1,26 miliar per hari, mencerminkan peningkatan ketakutan dan frustrasi setelah kehilangan True Market Mean. Secara historis, lonjakan kerugian terealisasi sering kali bertepatan dengan momen kelelahan penjual akut, di mana tekanan jual marginal mulai mereda.

Contoh terbaru terlihat saat rebound dari wilayah $72k, di mana kerugian terealisasi harian sempat melonjak di atas $2,4 miliar, hampir dua kali lipat rata-rata 7 hari yang berlaku. Ekstrem semacam ini kerap menandai titik infleksi jangka pendek, di mana penjualan paksa beralih menjadi stabilisasi harga sementara.

Stres Versus Ekstrem Historis

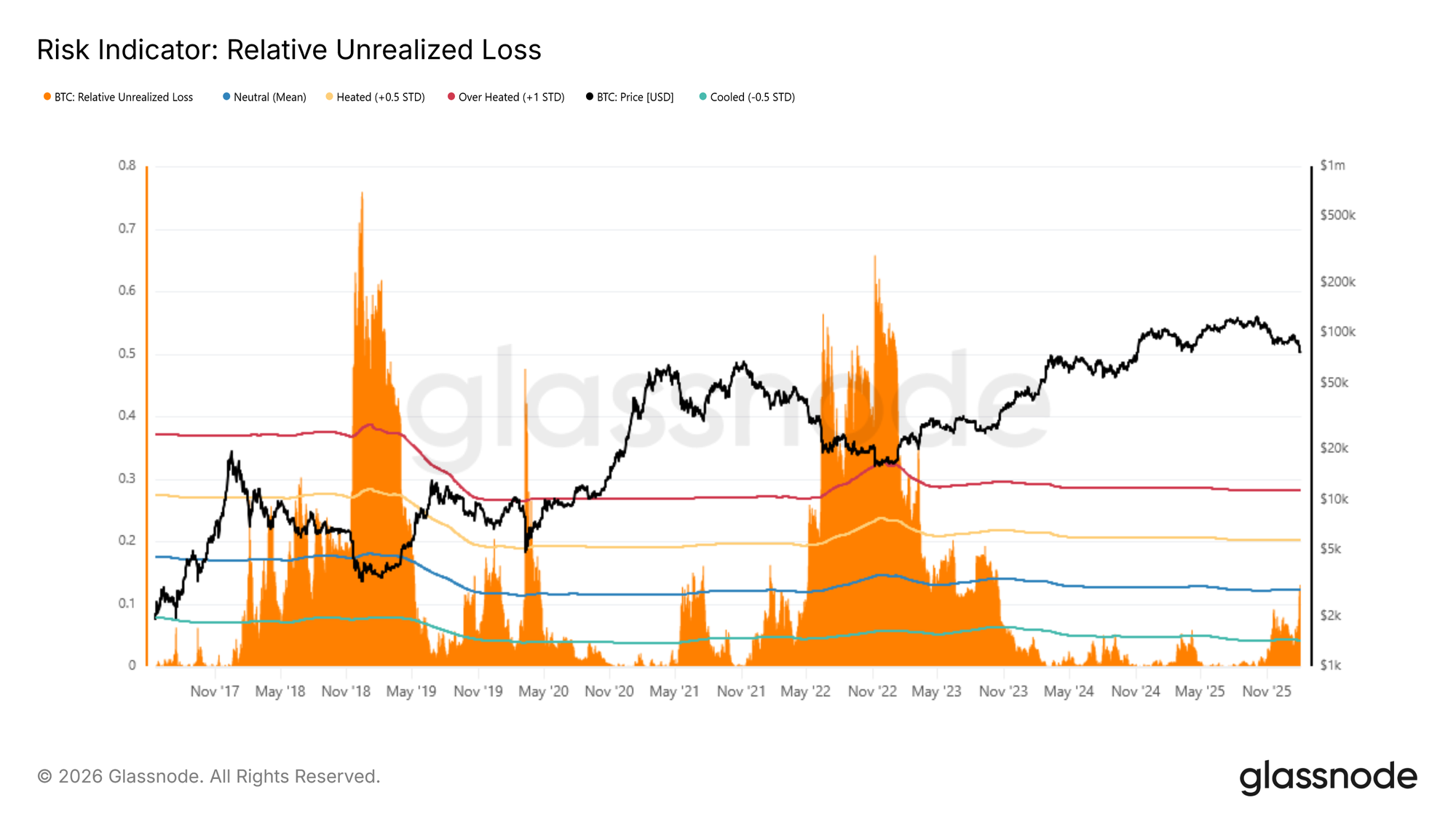

Pandangan historis yang lebih luas menambah konteks penting pada kondisi saat ini. Untuk membingkai posisi pasar dengan lebih baik, Relative Unrealized Loss dapat dibandingkan dengan ekstrem bear market sebelumnya. Metrik ini mengekspresikan nilai USD dari kerugian yang belum terealisasi sebagai bagian dari total kapitalisasi pasar, memungkinkan tingkat stres antar siklus dinilai secara normalisasi. Secara historis, puncak siklus telah melebihi ~30% (sekitar +1 deviasi standar), dengan bacaan yang jauh lebih parah di kisaran 65%–75% terjadi di dekat titik terendah siklus 2018 dan 2022.

Saat ini, Relative Unrealized Loss telah naik di atas rata-rata siklus jangka panjangnya di sekitar 12%, mengonfirmasi tekanan yang meningkat pada investor yang memegang koin dengan basis biaya di atas harga spot saat ini. Walaupun stres jelas meningkat, preseden historis menunjukkan bahwa pergerakan menuju ekstrem atas biasanya bertepatan dengan peristiwa dislokasi luar biasa, seperti kejatuhan LUNA atau FTX, di mana harga dengan cepat mendekati Realized Price.

Insight Off-Chain

Kelemahan berlanjut karena volume Spot dan Futures masih rendah, dan pasar opsi tetap fokus pada perlindungan penurunan.

Arus Institusional Berbalik ke Net Outflow

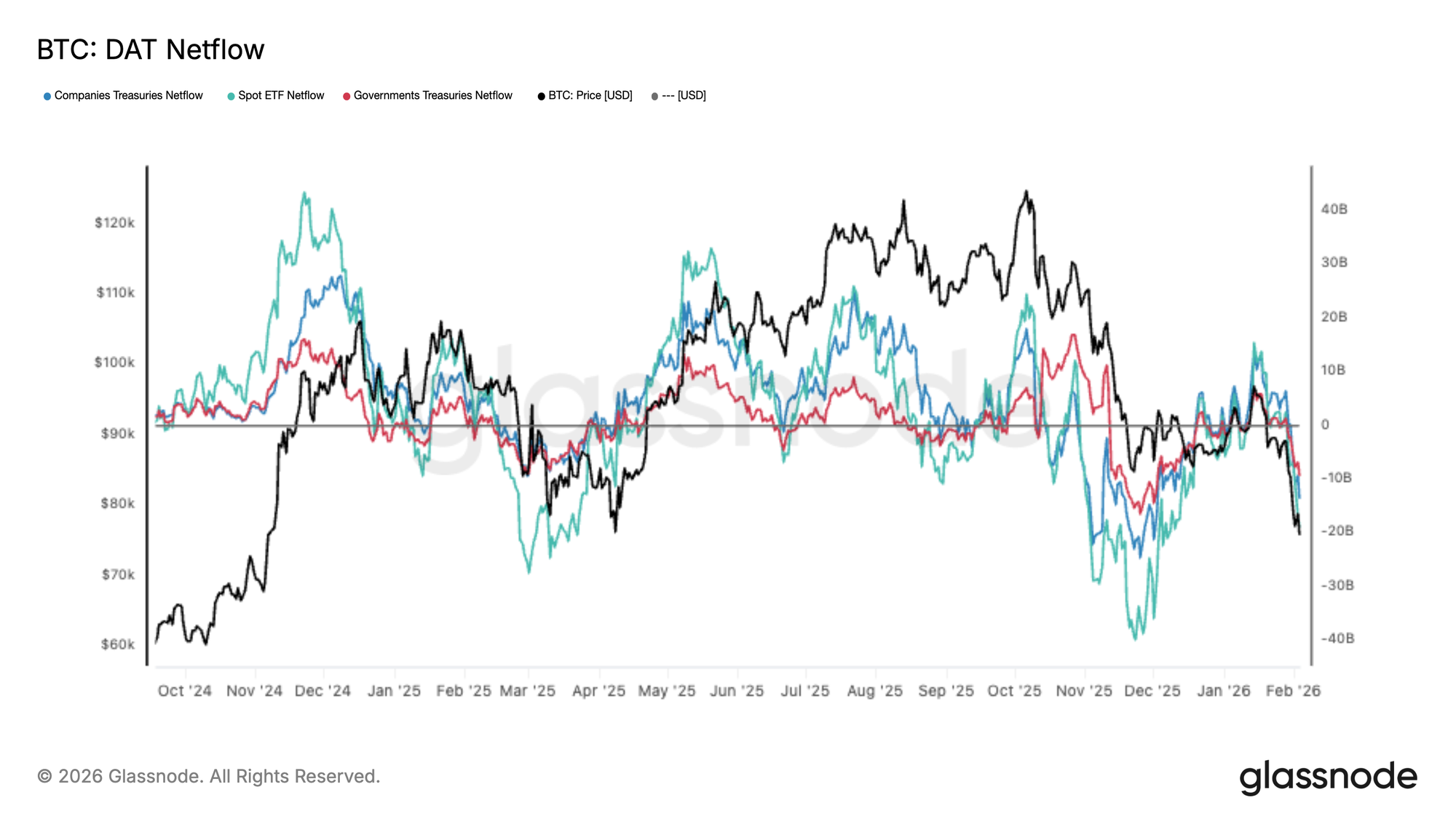

Permintaan dari alokator utama menurun secara signifikan, dengan keranjang DAT Netflow kembali ke posisi net outflow seiring BTC terus melemah. Arus masuk ETF spot melemah tajam, sementara treasury korporasi dan pemerintah juga menurun, menandakan penarikan permintaan marginal secara luas.

Ini merupakan pergeseran penting dari fase ekspansi sebelumnya, di mana arus masuk yang konsisten membantu menyerap pasokan dan mendukung penemuan harga yang lebih tinggi. Kini, arus dana secara konsisten berputar negatif, memperkuat pandangan bahwa pasar kesulitan menarik modal baru pada level saat ini.

Dengan permintaan institusional dan treasury tidak lagi memberikan penawaran yang dapat diandalkan, risiko penurunan tetap tinggi, dan setiap reli pemulihan kemungkinan akan menghadapi resistensi kecuali netflow kembali stabil dan meningkat ke arus masuk berkelanjutan.

Volume Spot Masih Rendah

Volume spot tetap lemah secara struktural, dengan rata-rata 30 hari masih tertekan meskipun BTC turun dari $98 ke $72k. Hal ini mencerminkan kekosongan permintaan, di mana tekanan jual tidak diimbangi dengan penyerapan yang berarti dan berkelanjutan.

Secara historis, pembalikan tren yang tahan lama bertepatan dengan volume spot yang meningkat tajam saat permintaan baru masuk mengambil posisi berlawanan. Dalam kasus ini, volume hanya meningkat secara moderat selama penurunan, menunjukkan aktivitas yang sebagian besar reaktif dan didominasi distribusi serta pengurangan risiko, bukan akumulasi berbasis keyakinan.

Dengan likuiditas yang masih tipis, harga tetap rentan terhadap kelanjutan penurunan, karena bahkan program penjualan moderat dapat memberikan dampak besar di pasar yang kekurangan dukungan bid spot secara konsisten.

Likuidasi Futures

Gelombang likuidasi tajam melanda pasar derivatif BTC, dengan total likuidasi posisi long di berbagai bursa melonjak ke level tertinggi selama penurunan ini. Hal ini mencerminkan pembersihan agresif posisi long dengan leverage saat harga menurun, mempercepat momentum penurunan ke kisaran pertengahan $70K.

Menariknya, aktivitas likuidasi relatif tenang sepanjang November dan Desember, menandakan leverage dibangun kembali secara progresif di tengah kondisi spot yang lemah. Lonjakan terbaru menandai pergeseran rezim yang tegas, di mana penjualan paksa mulai mendominasi arus, memperbesar volatilitas dan memperlebar rentang intraday.

Ke depannya, kemampuan harga untuk stabil akan bergantung pada apakah reset leverage ini cukup untuk membersihkan risiko berlebih, atau diperlukan deleveraging lebih lanjut.

Pemulihan yang berkelanjutan biasanya membutuhkan permintaan spot untuk masuk, bukan hanya mengandalkan pembersihan posisi berbasis likuidasi saja.

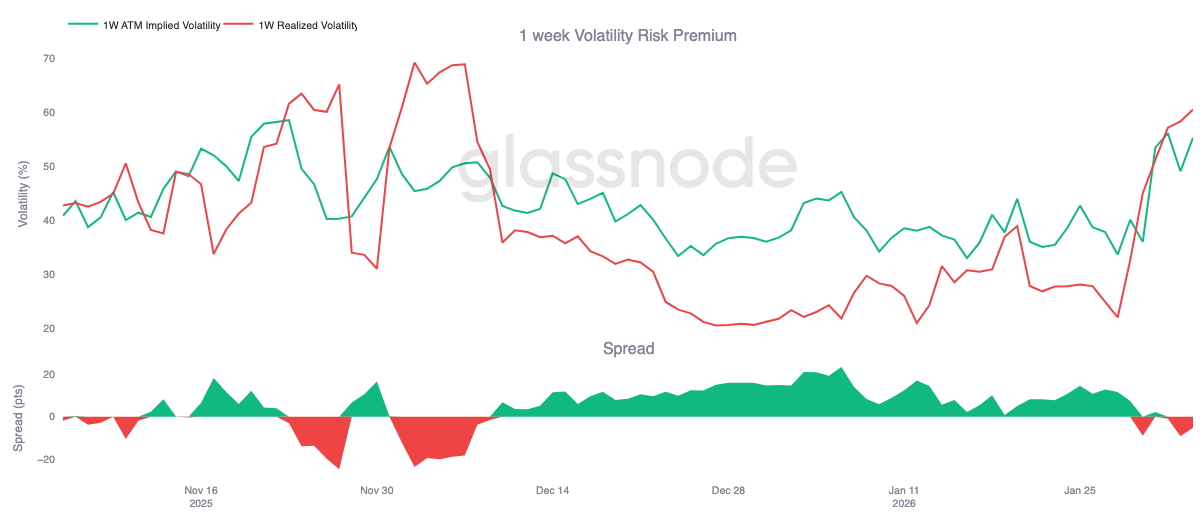

Implied Volatility Jangka Pendek Tetap Tinggi

Implied volatility jangka pendek melonjak menuju 70 persen saat harga menguji kembali level 73k, yang sebelumnya menjadi puncak siklus dan kini berperan sebagai support. Sejak akhir pekan, rezim volatilitas bergeser lebih tinggi. Implied volatility satu minggu naik sekitar 20 poin dibanding dua minggu lalu, sementara kurva lainnya juga mengalami repricing signifikan, naik beberapa poin secara material.

Saat implied volatility jangka pendek tetap tinggi dibanding pergerakan realized volatility terbaru, ini menunjukkan pasar terus membayar untuk risiko jangka pendek daripada memonetisasi penurunan volatilitas. Repricing ini tidak hanya terjadi pada satu tenor, namun dipimpin oleh tenor pendek, menyoroti konsentrasi risiko di sana.

Perilaku ini mencerminkan permintaan perlindungan yang kuat terhadap pergerakan gap mendadak daripada keyakinan arah yang jelas. Trader masih enggan menjual risiko jangka pendek secara agresif, menjaga premi penurunan tetap tinggi dan kepercayaan pasar tetap rapuh.

Downside Skew Terus Meningkat

Repricing volatilitas jelas bersifat directional. Downside skew kembali meningkat, menunjukkan permintaan put yang lebih kuat dibanding call. Ini menandakan pasar lebih fokus pada risiko gap ke bawah daripada memposisikan diri untuk reli pemulihan, meskipun harga tetap di atas level 73k.

Alih-alih beralih ke permintaan call, arus opsi tetap terkonsentrasi pada perlindungan. Hal ini membuat distribusi implied tetap miring ke arah hasil negatif dan memperkuat nuansa defensif yang sudah terlihat pada volatilitas jangka pendek.

Downside skew yang curam mencerminkan pasar yang lebih memilih membayar asuransi ketimbang mengekspresikan keyakinan naik. Posisi tetap satu arah, dengan risiko masih terpusat pada skenario penurunan daripada pemulihan.

Premi Risiko Volatilitas 1-Minggu Berubah Negatif

Tekanan yang terlihat pada implied volatility jangka pendek dan downside skew kini berimbas pada carry. Premi risiko volatilitas 1-minggu berubah negatif untuk pertama kalinya sejak awal Desember, turun ke sekitar -5. Ini merupakan pembalikan tajam dari sekitar +23 satu bulan lalu.

Premi risiko volatilitas negatif berarti implied volatility kini diperdagangkan di bawah realized volatility. Bagi penjual gamma, carry beralih dari mendukung menjadi merugikan. Posisi yang sebelumnya diuntungkan dari time decay kini merugi, memaksa desk melakukan hedging lebih aktif atau menggulir eksposur ke depan. Respons mekanis ini menambah tekanan jangka pendek alih-alih menyerapnya.

Dengan carry yang negatif, volatilitas tidak lagi ditampung, melainkan direalisasikan. Dalam konteks ini, arus opsi berhenti meredam pergerakan dan mulai memperkuatnya, berkontribusi pada tekanan bearish yang sudah terlihat pada skew dan harga jangka pendek.

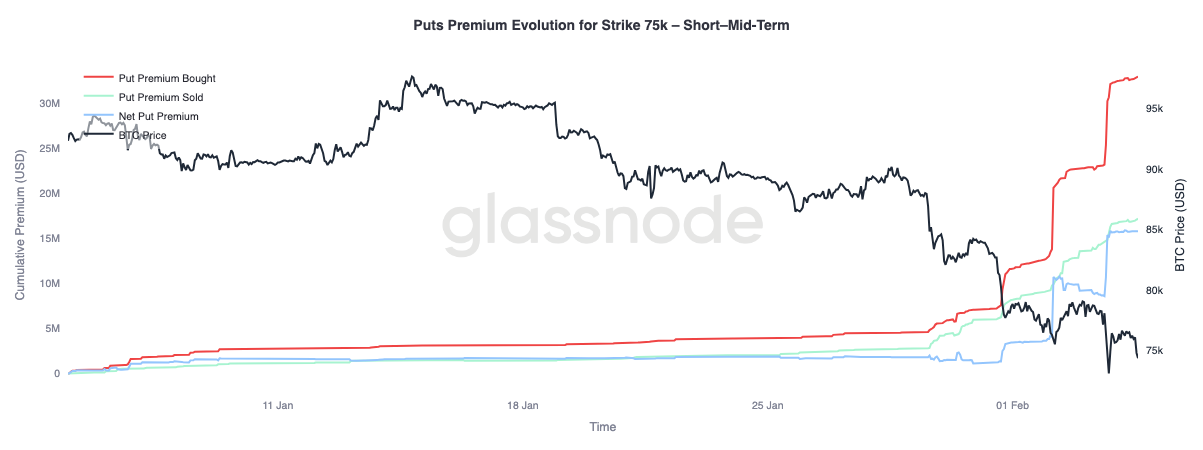

Evolusi Premi Put 75k (Jangka Pendek & Menengah)

Mari analisis perilaku premi put 75k, level yang saat ini tengah diperebutkan, dipertahankan, dan diuji berulang kali. Strike ini menjadi titik fokus yang jelas untuk penempatan risiko jangka pendek.

Premi put yang dibeli meningkat signifikan dibanding premi yang dijual, memperlebar selisih premi bersih. Repricing ini terjadi dalam tiga fase berbeda, masing-masing bertepatan dengan pergerakan turun di mana pasar gagal menunjukkan pemulihan berarti. Setiap penurunan menambah tekanan pada posisi yang ada, memaksa trader melakukan hedging dan memperkuat permintaan perlindungan.

Untuk tenor yang lebih panjang, di atas tiga bulan dan tidak ditampilkan pada grafik ini, dinamikanya berbeda. Premi yang dijual baru-baru ini melampaui premi yang dibeli, menandakan trader bersedia memonetisasi volatilitas tinggi pada jatuh tempo lebih panjang sambil tetap membayar perlindungan penurunan jangka pendek.

Kesimpulan

Bitcoin memasuki rezim yang lebih defensif setelah kehilangan True Market Mean di sekitar $80,2k, menyusul kegagalan berulang untuk merebut kembali basis biaya pemegang jangka pendek di sekitar $94,5k. Profitabilitas tertekan seiring keuntungan belum terealisasi memudar dan kerugian terealisasi meningkat saat harga turun ke kisaran rendah $70k. Walaupun permintaan awal mulai terbentuk antara $70k dan $80k, dengan klaster lebih padat di sekitar $66,9k–$70,6k, realisasi kerugian yang tinggi menunjukkan penjualan berbasis ketakutan masih berlangsung. Dengan likuiditas spot yang tetap tipis, upaya pemulihan terus menemui hambatan, yang menandakan kelelahan penjual yang lebih jelas mungkin diperlukan untuk stabilisasi yang berkelanjutan.

Di pasar derivatif, impuls jual semakin tidak teratur, dengan peristiwa likuidasi long besar-besaran mengonfirmasi bahwa leverage sedang direset secara paksa. Walaupun proses deleveraging ini dapat menghilangkan spekulasi berlebih, hal tersebut tidak otomatis membentuk dasar yang kokoh. Pasar opsi mencerminkan ketidakpastian ini, dengan downside skew semakin curam dan implied volatility tetap tinggi, menandakan trader terus memposisikan diri untuk volatilitas lebih lanjut.

Ke depan, faktor kunci tetap pada permintaan spot. Tanpa ekspansi partisipasi spot yang jelas dan arus masuk konsisten yang kembali, pasar tetap rentan terhadap kelanjutan penurunan dan rebound tajam yang tidak stabil. Sampai kondisi membaik, keseimbangan risiko tetap condong ke bawah, dan setiap pemulihan kemungkinan memerlukan waktu, penyerapan, serta kembalinya keyakinan dari pembeli secara signifikan.

Disclaimer:

- Artikel ini diterbitkan ulang dari [insights]. Seluruh hak cipta milik penulis asli [Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode]. Jika ada keberatan atas penerbitan ulang ini, silakan hubungi tim Gate Learn untuk penanganan lebih lanjut.

- Disclaimer Tanggung Jawab: Pandangan dan opini yang diungkapkan dalam artikel ini sepenuhnya merupakan milik penulis dan tidak merupakan saran investasi apa pun.

- Penerjemahan artikel ke dalam bahasa lain dilakukan oleh tim Gate Learn. Kecuali disebutkan, dilarang menyalin, mendistribusikan, atau melakukan plagiarisme atas artikel terjemahan.

Artikel Terkait

Apa Itu Narasi Kripto? Narasi Teratas untuk 2025 (DIPERBARUI)

Apa itu Pippin?

Sentient: Menggabungkan yang Terbaik dari Model AI Terbuka dan Tertutup

Apa itu AIXBT oleh Virtuals? Semua yang Perlu Anda Ketahui Tentang AIXBT

Menjelajahi Smart Agent Hub: Sonic SVM dan Kerangka Skalanya HyperGrid