Le prochain jalon pour les RWA : le Nasdaq réfléchit-il sérieusement à l’adoption des actions tokenisées ?

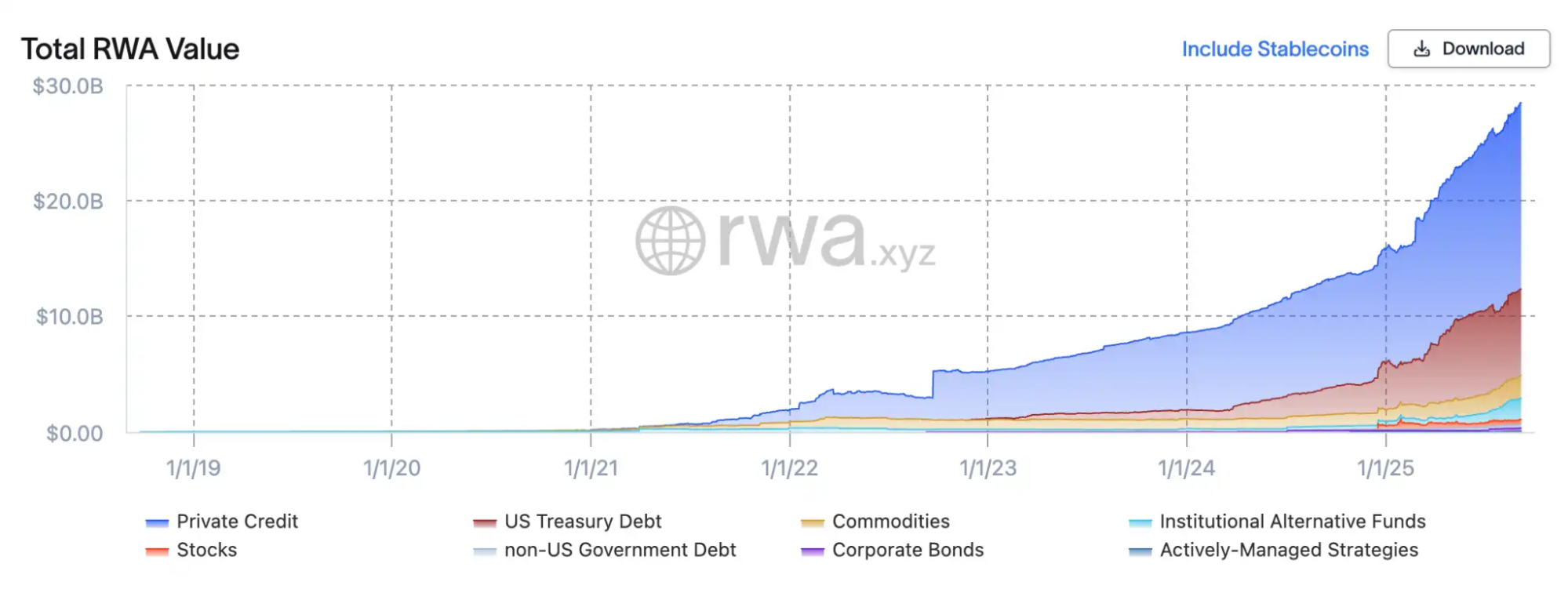

En seulement deux ans, le marché des titres tokenisés a enregistré une croissance exceptionnelle. Selon RWA.xyz, la capitalisation totale des RWAs (real-world assets) tokenisés dépasse à ce jour 2,8 milliards de dollars, dont 420 millions de dollars pour les actions on-chain. Au début de l’année 2024, ce chiffre n’était que de 5 millions de dollars, soit une multiplication par 80 en moins de deux ans.

Cette dynamique est alimentée par l’arrivée de grands groupes et le renforcement de leurs initiatives : Robinhood propose désormais des produits de private equity tokenisés sur des actifs emblématiques tels que SpaceX et OpenAI ; XStocks, filiale de Kraken, a lancé plus de 50 actions américaines et ETF sous forme tokenisée ; Ondo et son offre “Wall Street 2.0” ont amené plus de 100 actions et ETF américains sur Ethereum ; Galaxy Digital est le premier à avoir tokenisé ses propres titres cotés au Nasdaq ; enfin, SBI Holdings et Startale ont déployé une plateforme d’échange on-chain au Japon. Tant les acteurs spécialisés en crypto que les institutions financières établies cherchent à occuper une position de leader dans la course à la tokenisation des actions.

Cette tendance oppose la crypto à la finance traditionnelle tout en pouvant transformer radicalement le fonctionnement des marchés. Le 8 septembre, le Nasdaq — deuxième plus grande Bourse mondiale — a déposé une proposition officielle auprès de la Securities and Exchange Commission (SEC) américaine, adoptant les actions tokenisées et visant à intégrer la blockchain au cœur de Wall Street, au-delà d’une expérimentation marginale.

Un nouvel habillage pour l’ancienne infrastructure : Les mécanismes des actions tokenisées

Les actions tokenisées ne représentent pas une nouvelle classe d’actifs créée ex nihilo. Elles convertissent les actions traditionnelles dans un format innovant. L’essentiel réside dans l’intégration du registre et du règlement sur blockchain à l’infrastructure financière existante. Dans la proposition réglementaire du Nasdaq à la SEC, ce fonctionnement est précisé : désormais, les investisseurs pourront opter pour un “règlement tokenisé” lors de la passation d’ordre. Le matching s’effectue sur le carnet habituel, sans traitement préférentiel pour les transactions tokenisées. La véritable transformation intervient au règlement : le Nasdaq transmet les instructions à la Depository Trust Company (DTC), celle-ci transfère les titres traditionnels sur un compte dédié, émet les tokens correspondants sur la blockchain, puis les distribue aux portefeuilles des courtiers. Ainsi, le processus d’échange est identique pour les titres classiques et tokenisés, la blockchain intervenant uniquement lors du règlement.

Les actions tokenisées restent intégrées au National Market System (NMS) et respectent les exigences réglementaires et de transparence habituelles : les transactions sont comptabilisées dans le National Best Bid and Offer (NBBO), les droits de propriété et de vote sont similaires aux actions ordinaires, et les contrôles sont assurés conjointement par le Nasdaq et la FINRA. En pratique, la tokenisation constitue une modernisation de l’infrastructure de marché, non un système parallèle. « Notre objectif n’est pas de remplacer le cadre actuel, mais d’offrir une alternative technologique plus efficace et transparente », souligne Chuck Mack, Senior Vice President North American Markets chez Nasdaq. « Les titres tokenisés sont l’actif existant, exprimé sous forme digitale sur la blockchain. » Ce modèle permet aux marchés de s’appuyer sur les structures et dispositifs de compensation déjà éprouvés, tout en exploitant la blockchain comme solution de conservation et de règlement nouvelle génération.

À l’échelle macro, la tokenisation séduit car elle résout des points critiques des marchés financiers. Premièrement, l’efficacité du règlement : le délai actuel T+1, voire supérieur, pour la livraison des titres, est remplacé par un règlement on-chain quasiment instantané, réduisant ainsi le risque de contrepartie. Deuxièmement, la disponibilité et l’accessibilité : les bourses traditionnelles fonctionnent à horaires fixes et l’investissement international nécessite de multiples intermédiaires, alors que les titres tokenisés sont potentiellement négociables 24h/24, accessibles mondialement via des portefeuilles blockchain. Enfin, la programmabilité : le vote par procuration, la distribution de dividendes, et la gouvernance peuvent être automatisés et rendus transparents grâce aux smart contracts.

Pour l’avenir, le Nasdaq considère la tokenisation comme la prochaine étape de l’évolution de l’infrastructure des marchés de capitaux. Si les travaux de la DTC aboutissent, le règlement on-chain pourrait être lancé dès le troisième trimestre 2026, permettant une coexistence des titres tokenisés et traditionnels sur les marchés américains régulés. Le Nasdaq exclut toute dérogation ou solution alternative et place la protection de l’investisseur et la prévention de la fragmentation de la liquidité au centre de ses priorités.

Différentes approches selon les acteurs du secteur

xStocks : Conservation réglementée et composabilité DeFi

xStocks, soutenu par Backed Finance, s’appuie sur les législations suisses et liechtensteinoises sur les DLT pour former un SPV qui détient effectivement des titres et émet des tokens blockchain sur la base d’un ratio 1:1. D’un point de vue juridique, ces tokens sont des certificats de créance senior adossés à des actifs, garantis par des dépositaires et une preuve de réserve en temps réel. Les couches d’émission et de négociation fonctionnent indépendamment, permettant aux tokens de circuler sur des exchanges centralisés comme Kraken et Bybit, tout en s’intégrant aux protocoles DeFi de Solana tels que Jupiter et Kamino. Le principal avantage réside dans la transparence et la composabilité entre marchés, bien que la liquidité demeure réduite et que la taille du marché ne soit pas encore comparable aux solutions off-chain.

Robinhood : Boucle fermée on-chain d’un courtier agréé

Robinhood adopte une approche distincte. Grâce à la licence MiFID II de sa filiale lituanienne, Robinhood acquiert et conserve des actions, ETF et titres de private equity américains dans le respect des réglementations, puis émet les tokens associés sur Arbitrum. Tous les échanges de tokens ont lieu exclusivement dans l’application propriétaire Robinhood, ce qui garantit une correspondance parfaite et en temps réel entre le nombre de tokens on-chain et les titres détenus. Ce modèle assure transparence réglementaire et expérience utilisateur homogène, y compris pour les dividendes fractionnés et le règlement on-chain. Cependant, les tokens sont presque intransférables et n’offrent pas de liquidité ouverte. Pour Robinhood, la tokenisation sert davantage à étoffer son écosystème qu’à innover le marché.

Galaxy : Actions on-chain natives d’une société cotée

Contrairement aux modèles précédents, Galaxy Digital a migré directement ses actions cotées au Nasdaq sur la blockchain. Grâce à Superstate, agent de transfert agréé SEC, les actionnaires ont la possibilité de convertir leurs actions ordinaires GLXY en actions tokenisées sur Solana, à parité, selon les procédures réglementaires. Plutôt que des tokens synthétiques ou des contrats dérivés, il s’agit de titres réels, avec tous les droits juridiques de vote et de dividende. Ce pilote Galaxy est le premier à garantir l’équivalence juridique entre tokens et titres, ouvrant la voie à un véritable marché titres on-chain. Pour l’heure, la liquidité reste limitée au transfert pair-à-pair entre utilisateurs enregistrés ; un accès étendu au marché secondaire dépendra d’avancées réglementaires.

Ondo : Création de Wall Street 2.0

Créée par d’anciens cadres de Goldman Sachs, Ondo Finance adopte le modèle “packaging institutionnel + distribution ouverte”. Sa plateforme Ondo Global Markets, récemment lancée, a amené plus de 100 actions et ETF américains sur Ethereum, permettant aux investisseurs internationaux d’accéder, de manière réglementée, à l’investissement on-chain. Ondo acquiert et conserve les titres réels via des courtiers agréés et émet des tokens à parité, garantissant à chaque token l’ensemble des droits économiques : dividendes et opérations sur titres inclus. Ondo se distingue par son ampleur et sa transparence : preuve de réserve quotidienne, isolation en cas de faillite, garde par des tiers, compatibilité cross-chain et composabilité DeFi. Les investisseurs peuvent accéder aux plus grands titres comme Apple ou Tesla et mobiliser leurs tokens comme collatéral pour des prêts ou des stratégies automatisées. Ondo bâtit un « supermarché financier global » qui fusionne la liquidité de Wall Street et la transparence blockchain pour incarner réellement Wall Street 2.0.

Adoption ou risque ? L’épreuve on-chain de Wall Street

La requête officielle du Nasdaq auprès de la SEC pour la négociation de titres tokenisés représente le « test central » de Wall Street dans sa transformation digitale. L’idée directrice : les actions tokenisées doivent offrir les mêmes droits et garanties que les titres sous-jacents ; le matching des ordres se fait sur le carnet habituel, tandis que la DTC émet et règle les tokens correspondants sur la blockchain. Ainsi, la tokenisation passe du statut d’expérimentation marginale à celui de pilier structurel des marchés américains. Contrairement à Robinhood ou xStocks, qui reposent toujours sur des mappings de prix et des certificats contractuels, le modèle Nasdaq prévoit la migration exhaustive des droits actionnariaux (vote, dividende, gouvernance) sur la blockchain. L’investisseur reçoit non pas un simple « reflet », mais une action digitale pleinement exercée.

Le CEO du Nasdaq, Tal Cohen, affirme : « La blockchain ouvre des perspectives inédites pour des règlements accélérés, des votes proxy modernisés, et des opérations d’entreprise automatisées. » L’objectif du Nasdaq est de moderniser l’infrastructure de marché en réduisant au maximum les frictions réglementaires, tout en garantissant la protection des investisseurs et la transparence. Les régulateurs considèrent cette évolution positive : mieux vaut intégrer la tokenisation aux cadres régulés que de la laisser se diffuser à l’étranger ou sur des marchés peu encadrés.

Cependant, une certaine prudence demeure. JPMorgan note que la tokenisation des titres « reste marginale en dehors des acteurs crypto-natifs », et invite à la réserve face à l’effet de mode. Citadel Securities alerte sur le risque de décisions réglementaires précipitées et imprécises, susceptibles de fragiliser le marché. À l’international, la World Federation of Exchanges (WFE) a saisi les régulateurs, estimant que les titres tokenisés risquent d’« imiter » les titres réels sans garantir suffisamment les droits des actionnaires ou la sécurité juridique, et demande des normes juridiques et des infrastructures de conservation plus strictes. Si le potentiel de la tokenisation est considérable, l’adaptation réglementaire prendra du temps.

Conclusion

La proposition du Nasdaq constitue à la fois une évolution technique et une expérimentation réglementaire. Si la SEC donne son feu vert, ce serait la première fois que la blockchain deviendrait le socle des marchés boursiers américains, ouvrant la voie à un trading continu, un règlement instantané et une gouvernance automatisée par smart contract. Néanmoins, avant qu’un tel bouleversement ne se concrétise, le marché devra s’assurer que les régulateurs définissent des cadres clairs, que les investisseurs font confiance au modèle, et que la tokenisation apporte une réelle valeur ajoutée face aux marchés traditionnels.

Déclaration :

- Ce contenu est reproduit à partir de [BlockBeats] ; le copyright appartient à l’auteur d’origine [kkk]. Pour toute demande de republication, veuillez contacter l’équipe Gate Learn ; votre demande sera traitée selon la procédure en vigueur.

- Avertissement : Les opinions exprimées n’engagent que l’auteur et ne constituent pas un conseil financier.

- Les autres versions linguistiques sont traduites par l’équipe Gate Learn. Sauf mention explicite de Gate, il est interdit de copier, distribuer ou plagier le contenu traduit.

Articles Connexes

Qu'est-ce que le réseau Plume

Qu'est-ce que les récits Crypto? Top récits pour 2025 (MISE À JOUR)

Perspective Crypto 2025 : Ce que les institutions d'investissement de premier plan ont à dire (Partie 1)

ONDO, un projet plébiscité par BlackRock

Explication du livre blanc de Mint Blockchain : Ambition & Futur d'un L2 exclusivement pour les NFT