CICC: Choc de liquidité aux États-Unis, redémarrage de la QE et fonds souverains

Qu'est-ce que le trading de base?

La négociation de base s’étend sur les marchés au comptant, à terme et de rachat du Trésor américain, en utilisant les différences de prix entre les marchés au comptant et à terme pour l’arbitrage. Étant donné que les contrats à terme sur les bons du Trésor comportent généralement une prime par rapport au marché au comptant, et que la prime diminue à mesure que la date d’expiration du contrat à terme approche, les investisseurs peuvent prendre une position longue sur les contrats au comptant sur le Trésor (dont le prix est plus bas) et sur les contrats à terme courts sur le Trésor (dont le prix est plus élevé), en attendant la livraison des contrats à terme. Les fonds pour la position longue au comptant peuvent être refinancés sur le marché des pensions (encaissant effectivement des titres du Trésor sur le marché des pensions), en reconduisant continuellement le repo jusqu’à la livraison des contrats à terme. Sans tenir compte des frais de transaction, le coût du trading de base pour les investisseurs est principalement le coût d’emprunt sur le marché des pensions (par exemple, les taux SOFR), tandis que le rendement est la partie premium des contrats à terme par rapport au spot (la base). Si la base dépasse le coût d’achat au comptant du Trésor et de refinancement sur le marché des pensions, la transaction devient rentable. Étant donné que la base elle-même n’est pas importante et que le trading de contrats à terme implique un effet de levier, le trading au comptant du Trésor nécessite également un effet de levier, qui est affecté par la décote sur les garanties de pension. Les investisseurs ont besoin de fournir des fonds de liquidité principalement pour les paiements sur marge et les intérêts de pension.

Graphique 1 : Prime des contrats à terme sur le Trésor américain par rapport au spot.

Source : OFR, Département de recherche de la CICC. Données basées sur la moyenne de tous les contrats de cinq ans de 2016 à 2020.

Graphique 2: Emprunts nets des hedge funds sur les pensions et détention de bons du Trésor américain en synchronie

Source : Haver, Département de recherche de CICC.

Graphique 3: Illustration du Trading de Base des Fonds de Couverture

Source: OFR, Département de recherche de CICC.

Les principaux risques du trading sur la base proviennent des renouvellements de repo, des exigences de marge à terme et du levier élevé :

Tout d'abord, le risque de report de pension. Le trading de base vise généralement à minimiser les coûts d'emprunt en choisissant des pensions d'une nuit pour le financement. Cela nécessite des reports continus de pensions, qui ne peuvent pas verrouiller les taux d'intérêt. Si la liquidité du marché des pensions est insuffisante et que les coûts de report augmentent, le coût du trading de base augmentera, ce qui pourrait entraîner des pertes.

Deuxièmement, risque de marge. Le trading de base nécessite de maintenir un certain niveau de marge sur les contrats à terme. Normalement, les contrats à terme sur les bons du Trésor américain et le spot évoluent dans la même direction, donc être long sur le spot couvre efficacement la position courte sur les contrats à terme. Cependant, si la volatilité du marché des bons du Trésor augmente et que les prix divergent (c'est-à-dire si les prix des contrats à terme et du spot évoluent différemment), les pertes sur les contrats à terme peuvent dépasser les gains sur le marché au comptant, contraignant l'investisseur à des appels de marge ou même à des liquidations forcées, ce qui peut impliquer la vente du spot.

Troisièmement, le risque de levier. Comme le trading sur marge implique souvent un fort effet de levier, les deux risques mentionnés précédemment peuvent être amplifiés par le levier.

Quel est le risque de dénouement des transactions sur la base ?

Le dénouement des opérations de base des fonds spéculatifs a peut-être été un catalyseur important dans la crise du marché des bons du Trésor américain de mars 2020. Comme le montre le graphique 4, pendant cette crise, le marché des bons du Trésor américain a été confronté à une surabondance. Du côté de l'offre, en août 2019, le Congrès américain a suspendu le plafond de la dette pour deux ans, et la dette du Trésor américain est passée de 22 billions de dollars au T2 2019 à 23,2 billions de dollars au T1 2020. Du côté de la demande, la Réserve fédérale a cessé de réduire son bilan en août 2019 mais ne l'avait pas encore significativement augmenté. Sous le choc de la pandémie, la volatilité du marché des bons du Trésor s'est intensifiée, les opérations de base des fonds spéculatifs ont subi des pertes et des ventes au comptant de bons du Trésor américain ont été déclenchées. Ces facteurs ont rapidement drainé la liquidité, mettant à rude épreuve la capacité des teneurs de marché à fonctionner, ce qui a entraîné des risques sur plusieurs marchés, y compris les bons du Trésor, les obligations d'entreprise et le change, jusqu'à ce que la Réserve fédérale mette en œuvre plusieurs mesures pour stabiliser le marché en fournissant une liquidité illimitée aux teneurs de marché principaux. Cette intervention a été cruciale pour calmer la crise (Graphique 5).

Graphique 4: Le retournement des transactions de base des fonds spéculatifs a été un facteur clé dans la crise des bons du Trésor américains de mars 2020.

Source: BIS, Département de recherche de la CICC

Graphique 5: Après la crise de mars 2020, la Réserve fédérale a introduit plusieurs politiques de financement pour stabiliser le marché

Source : Institut Brookings, Département de recherche du CICC

Quel est le volume actuel de trading sur marge ?

Au troisième trimestre 2024, les positions longues des fonds spéculatifs sur les bons du Trésor américain se sont élevées à 2,06 billions de dollars. Au deuxième trimestre 2024, les emprunts nets sur le marché des pensions se sont élevés à environ 1 billion de dollars (voir le graphique 2), et jusqu'au 18 mars de cette année, les positions courtes sur les contrats à terme sur les bons du Trésor américain ont atteint 1,1 billion de dollars (voir le graphique 6). En combinant ces chiffres, nous estimons que la taille totale du trading de base se situe entre 1 billion et 1,5 billion de dollars.

Graphique 6 : Au 18 mars de cette année, les positions courtes des hedge funds sur les contrats à terme sur les bons du Trésor américain s'élevaient à environ 1,1 billion de dollars

Source : OFR, département de recherche de CICC

Plusieurs caractéristiques du marché actuel augmentent la probabilité que le dénouement des transactions sur la base puisse déclencher des risques dans les bons du Trésor américain

Tout d'abord, la volatilité du marché a rapidement augmenté, avec à la fois l'indice VIX pour les actions et l'indice MOVE pour les obligations atteignant des niveaux récents élevés (voir Graphique 7, Graphique 8). Cela pourrait entraîner une augmentation des exigences de marge sur les contrats à terme, déclenchant potentiellement le dénouement des transactions de base des fonds spéculatifs.

Graphique 7: Les pics de l'indice MOVE se rapprochent de 140

Source : OFR, Département de recherche CICC

Graphique 8 : L'indice VIX atteint des niveaux historiquement élevés après la pandémie

Source: Haver, Département de recherche CICC

Deuxièmement, les bons du Trésor américain sont toujours en situation de surabondance. Comme nous l'avons souligné dans le «Rapport trimestriel du Trésor américain : le deuxième point d'inflexion de la liquidité,” bien que le plafond de la dette limite l'émission nette, la demande reste faible, notamment la demande étrangère, qui a commencé à diminuer depuis la fin de l'année dernière (voir le graphique 9). En même temps, l'offre potentielle de bons du Trésor américain est en augmentation. Le 5 avril, le Sénat américain a adopté une nouvelle version du plan de plafonnement de la dette, qui ajoute 5,8 billions de dollars au déficit de base au cours de la prochaine décennie, plus agressif que la version de la Chambre fin février (voir le graphique 10). Nous prévoyons que la version finale du projet de loi d'ajustement du budget pourrait être adoptée en mai ou juin, moment auquel l'offre de bons du Trésor américain pourrait augmenter de manière significative, entraînant une pression de liquidité considérable, et le choc de liquidité réel pourrait encore être à venir (voir le graphique 11).

Graphique 9 : La demande étrangère de bons du Trésor s'est affaiblie depuis la fin de l'année dernière

Source: Haver, Département de recherche CICC

Graphique 10: La nouvelle version du Sénat augmente encore davantage le ratio Trésor américain/PIB

Source : CRFB, CBO, département de recherche de CICC

Graphique 11 : Après la résolution du problème du plafond de la dette, le TGA augmentera à nouveau pour absorber la liquidité

Source : FRED, Service de recherche de la CICC

Troisièmement, l’escalade des conflits commerciaux et les risques géopolitiques qui en résultent pourraient entraîner des sorties continues de capitaux étrangers des États-Unis, ce qui entraînerait une « triple destruction » des actions, des obligations et du taux de change. Au cours des deux dernières années, malgré les déficits budgétaire et commercial des États-Unis, le dollar américain a continué de s’apprécier, principalement grâce au « récit de l’IA » sur les actions américaines, qui a attiré des investissements étrangers continus (voir le graphique 12). Cependant, depuis le début de cette année, l’incident de DeepSeek a fissuré le « récit de l’IA » (voir «Rapport Macro Market Insights de février : DeepSeek déclenche la réévaluation des actifs États-Unis-Chine»), suivis par des conflits commerciaux qui ont provoqué un recul de l’appétit pour le risque sur les marchés financiers américains. Les fonds qui affluent vers les actions américaines peuvent se déplacer vers le marché obligataire ou en sortir en raison de l’aversion au risque. Si le marché relativement sûr des bons du Trésor américain est également exposé à des risques, les sorties de capitaux à l’étranger s’accéléreront, ce qui entraînera une baisse du dollar américain et une « triple destruction » des actions, des obligations et du taux de change (voir «Le «Grand Reset» de Trump: Résolution de la dette, transition du virtuel au réel et dépréciation du dollar“).

Graphique 12 : Les fonds étrangers ont continué à affluer vers les actions américaines après la naissance de ChatGPT

Source: Haver, Département de recherche de CICC

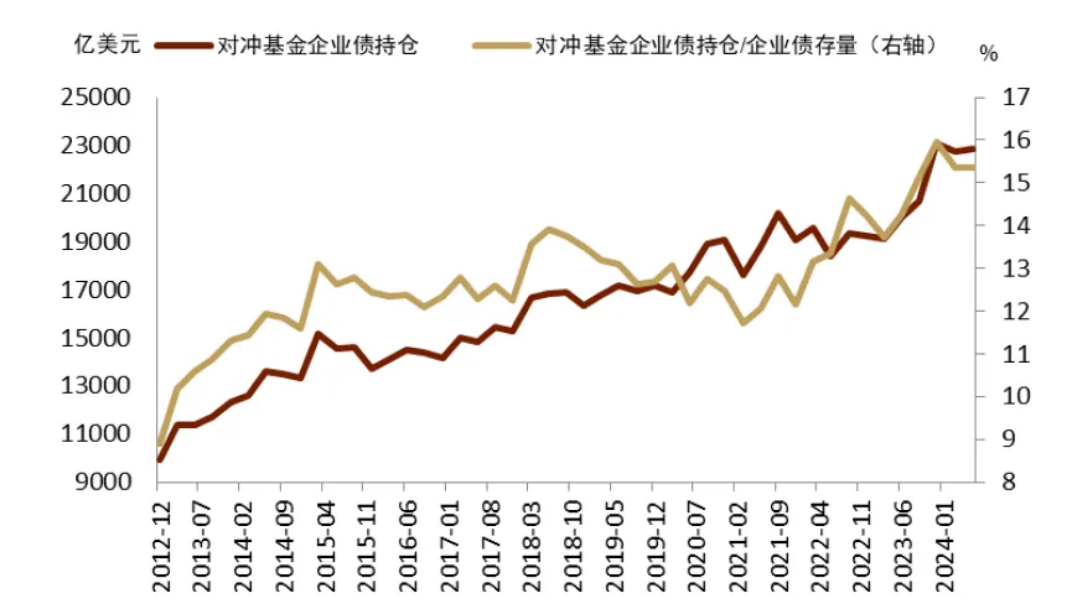

En quatrième lieu, les fonds spéculatifs, qui sont au cœur du risque, ont été de gros acheteurs nets d'obligations du Trésor américain depuis le début de la réduction du bilan de la Fed (voir Graphique 13) et ont de grandes expositions nettes à d'autres actifs, ce qui leur donne la capacité de répartir les risques sur plusieurs marchés. Par exemple, à la fin de l'année dernière, les fonds spéculatifs détenaient 9,1 billions de dollars de swaps de taux d'intérêt, 5,9 billions de dollars d'actions et 4,6 billions de dollars de devises étrangères (voir Graphique 14), et ils détenaient 15 % des obligations d'entreprises américaines (voir Graphique 15).

Graphique 13: Les fonds spéculatifs ont été les principaux acheteurs nets de bons du Trésor américains depuis la réduction du bilan

Source: Haver, Département de recherche CICC

Graphique 14 : Les fonds de couverture ont de fortes expositions sur plusieurs marchés

Source : OFR, Département de recherche de CICC

Graphique 15: Les fonds spéculatifs détiennent 15% des obligations d'entreprises américaines

Source: Haver, Département de recherche de CICC

L'écart 10Y SOFR, qui mesure le risque d'arbitrage de base, s'est récemment considérablement élargi, indiquant un risque de choc de liquidité accru (Graphique 16).

Nous suggérons que, dans le contexte de la volatilité continue causée par les conflits commerciaux, la probabilité de risques systémiques sur les marchés financiers américains augmente. Le choc de liquidité après la résolution du plafond de la dette américaine en mai-juin mérite d'être pris avec prudence. Les risques d'un "triple kill" sur les actions, les obligations et le taux de change pourraient s'intensifier davantage, forçant potentiellement la Réserve fédérale à relancer l'assouplissement quantitatif pour stabiliser la volatilité des marchés, le dollar américain ayant probablement une nouvelle baisse.

Graphique 16: L'écart SOFR s'est considérablement élargi, augmentant la probabilité de risque de liquidité

Source : Bloomberg, Département de recherche de CICC

Il convient également de noter que l'utilisation de l'assouplissement quantitatif pour stimuler les actifs financiers en tant que mesure de sauvetage du marché pourrait accentuer davantage l'écart de richesse, ce qui ne correspond pas à la direction politique actuelle de l'administration Trump consistant à "passer du virtuel au réel et à renforcer la classe moyenne". Nous pensons que l'administration Trump pourrait contourner la Réserve fédérale pour acheter des actifs américains (par exemple, par le biais du Fonds souverain américain nouvellement créé) et utiliser les rendements ultérieurs pour des projets de réindustrialisation, tels que des investissements dans la fabrication et l'infrastructure américaines.

Avertissement :

Cet article est reproduit à partir de [CICC], le droit d'auteur appartient à l'auteur original [CICC] , si vous avez des objections à la reproduction, veuillez contacter le Porte Apprendrel'équipe, et l'équipe s'en occupera dès que possible selon les procédures pertinentes.

Avertissement : Les points de vue et opinions exprimés dans cet article ne représentent que les points de vue personnels de l'auteur et ne constituent aucun conseil en investissement.

Les autres versions linguistiques de l'article sont traduites par l'équipe Gate Learn. L'article traduit ne peut être copié, distribué ou plagié sans mentionnerGate.io.

Articles Connexes

Les 10 meilleures entreprises de minage de Bitcoin

Qu'est-ce que le minage BTC ?

Explication approfondie de Yala: Construction d'un agrégateur de rendement DeFi modulaire avec la stablecoin $YU comme moyen.

Spot Bitcoin ETFs : Une passerelle vers l'investissement dans les crypto-monnaies pour les entrepreneurs

Les meilleures plateformes de loterie en crypto-monnaie pour 2024